如何对股票进行估值一直是让投资者头疼的难题。不同行业、不同股票具有不同的商业模式,有的需要借助杠杆,有的长期没有现金流,有的账上一堆现金,在不同背景下仅仅依靠PE或者PB去判断估值高低显然是不合理的。而EV/FCF估值法则将负债、现金流、在手现金很好地结合在一起,让不同行业的股票能处在同一体系进行估值的评估。

EV/FCF 是 "Enterprise Value to Free Cash Flow" 的缩写,即企业价值与自由现金流的比率。

企业价值(EV)是公司的市场价值,包括了债务、现金、少数股东权益和优先股,而自由现金流(FCF)是公司在支付了运营成本和资本支出后剩余的现金流量。

● 企业价值(EV)的计算公式为:EV=市值+总债务+少数股东权益-现金及现金等价物

● 自由现金流(FCF)的计算公式为:FCF= 营业现金流-资本支出

当然,EV/FCF估值法只是作为投资选股中的定量分析,不可避免存在它的局限性。

1、它是一种静态估值法,只能根据过去一年的情况进行评估,而没有考虑未来的趋势。比如用EV/FCF估值法评估物业股会发现普遍严重低估,因为大部分投资者判断物业股当前的自由现金流不可持续;

2、EV/FCF比率低说明该公司具备赚取自由现金流的强大能力,但未考虑公司大股东/管理层的品行以及派息意愿,故通过EV/FCF估值法选股后仍需进行定性分析。

———————————————————

2024年7月12日周报:略

本周大幅加仓物业股,持仓行业占比上已经占据第一位置。

首先是情绪面上,还看好物业股的投资者已经极为罕见,随着大金链子对金科服务的大甩卖,金科服务创历史新低,个人认为情绪面上物业股已经见底。本周加的碧服与金服都有不错的盈利。

其次根据上面EV/FCF估值法,三只物业股位列前三低估,当然这是静态估值,但个人认为只需要想清楚三个问题。

1、核心利润/自由现金流是否持续?

2、地产公司是否挪用物业账上现金?

3、股东回报的意愿是否强烈?

以金科服务为例进行回答——

1、参考业绩会上给的指引:可循环利润4.5亿,与2023年年报的经营性净现金流基本一致,资本开支忽略不计。目前金服的策略是聚焦优质物业与西南区域,退出不赚钱的物业,策略上并无不妥。长期看不了这么远,但3年时间还是有机会稳住4.5亿核心利润,个人可以接受小幅下降,毕竟当前EV/FCF连1倍都不到;

2、博裕资本已取代金科集团成为第一大股东,故金科服务完全不用担心地产公司挪用物业账上现金这个问题。对碧服、融服有担心的都可以考虑金服。

3、博裕介入金服的价格非常高,目前是大幅亏损,应该没有哪个外部投资者比博裕亏得多,博裕作为财务投资者进而成为大股东后,应该更加懂得如何进行股东回报及股东利益最大化。

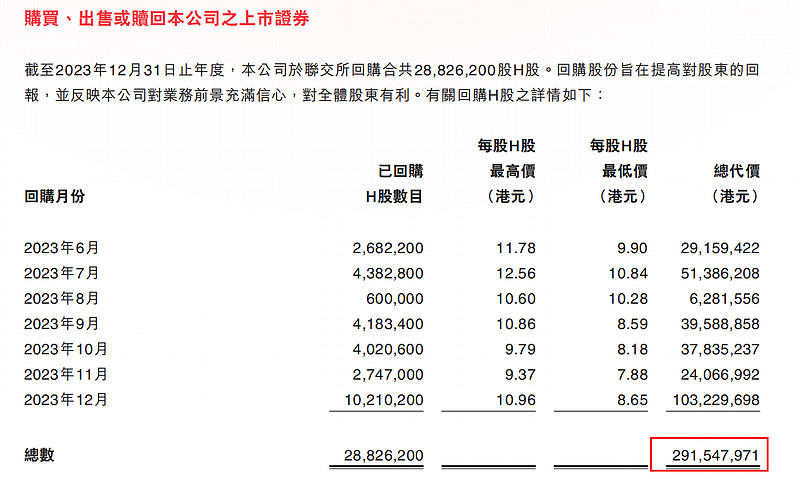

2023年总共回购约2900万股,回购比例4.6%;2024年继续回购,具体数量及比例不细算了。