公司公告2023年实现收入、归上净利润、扣非净利润109.73、5.09、3.47亿元,同比下降7.6%、36.7%、46.9%,其中Q4单季度收入、归上净利润、扣非净利润34.42、-1.33、-1.47亿元,同比下降21.8%、178.8%、248.4%。

摘要

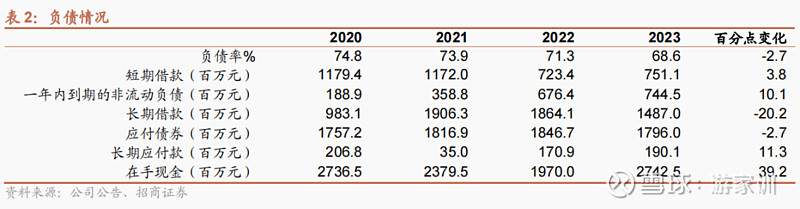

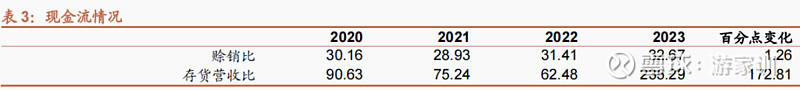

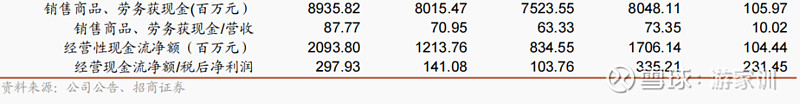

减值对当期业绩造成影响。2023年公司收入利润仍由传统的环保业务贡献,由于钢铁水泥等需求偏弱,收入略有下行,毛利率整体企稳。Q4亏损主要系公司对危废项目等计提减值3.6亿,同时由于新能源业务仍处在开拓期,相关支出费用影响当期业绩。全年公司新增环保工程合同102.87亿,同比增长5.11%,其中电力类订单受益煤电行业的核准建设推进,占比升至58.11%,截至2023年末公司在手合同185亿,支持公司主业平稳发展。此外在紫金控股后公司加强订单及回款管理,2023年公司经营活动现金净流量17.06亿,大幅增长104%,期末公司在手现金27.4亿,负债率下降2.7pcts至68.6%。

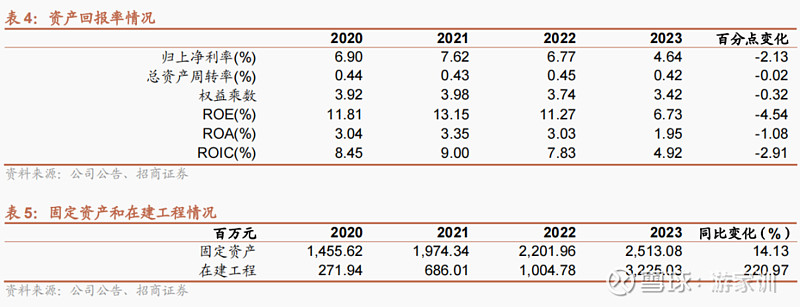

多个绿电预计在年内实现并网贡献。目前公司约1GW风光绿电项目建设推进中,西藏拉果错、新疆乌恰县一期光伏、多宝山铜业一期风光等国内项目以及塞尔维亚一期光伏、圭亚那一期光伏等海外项目预计 2024年内实现运行发电。公司围绕紫金全球矿山资源形成了共赢的业务范式,紫金全球产业分布为风光电站资源指标的获取提供便利,其土地资源更宽裕,相较其他工商业场景限制更小,单项目容量更大。而矿山绿电主要配套紫金矿业,高自用比例、高电价带来更优的IRR。考虑紫金能耗体量,以30%上下的清洁能源占比估算电站总容量近4-5GW,潜在的发电利润空间大。

储能项目建设完成,逐步收获订单。目前公司已完成2GWh储能电池PACK与系统集成项目、上杭5GWh电芯项目,报告期新增储能及设备销售合同15.6亿。公司原环保业务客户(发电集团、大型的工业客户等)与储能终端场景高度重合,未来进一步给储能赋能。公司完成电芯、模组与PACK、系统集成的布局,并与大股东形成上下游协同,未来可能形成差异化优势。

大股东紫金继续增持。2023年以来紫金投资、紫金资本(均系大股东子公司)持续以集中竞价方式增持公司股份,截至2月末大股东及其全资子公司合计持股比例增至22.05%,未来有望在管理、资源、市场等多个维度对公司进一步赋能。

风险提示:新能源项目进度不及预期、原材料价格波动、传统业务不及预期。

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

评级说明

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

◾股票评级

强烈推荐:预期公司股价涨幅超基准指数20%以上

增持:预期公司股价涨幅超基准指数5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数5%以上

◾行业评级

推荐:行业基本面向好,预期行业指数将跑赢基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面向淡,预期行业指数将跑输基准指数

重要声明

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。

本报告版权归本公司所有。本公司保留所有权利。未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。

扫描二维码,持续关注

公众号ID:jiaxun-you

【领域】电力设备、自动化、新能源汽车、新能源发电

【业务】研究、证券化、投融资