一、资金流向跟踪:市场情绪调整,宏观驱动转弱

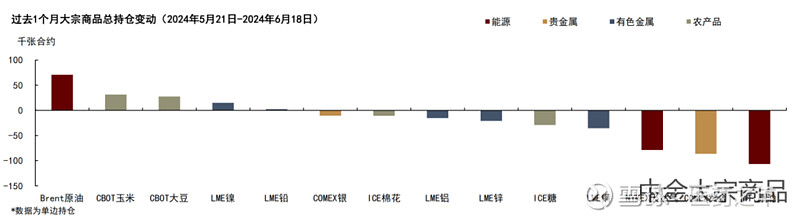

本期资金流向数据观测周期为2024年5月21日-6月18日。据CFTC和LME持仓数据,近期商品期货市场资金依然处于净流出状态。分品种看,布伦特原油、CBOT玉米、CBOT大豆总持仓[1]增幅居前,分别增加7.09万张、3.13万张、2.76万张;WTI原油、COMEX黄金、NYMEX天然气期货总持仓减幅较多,分别减少10.66万张、8.62万张、7.87万张。与上一期情况有所不同,近期少量资金流入能源、农产品市场,而有色金属、贵金属市场资金流出较多。

图表:过去1个月商品期货总持仓变化(2024/5/21-2024/6/18)

资料来源:CFTC,LME,中金公司研究部

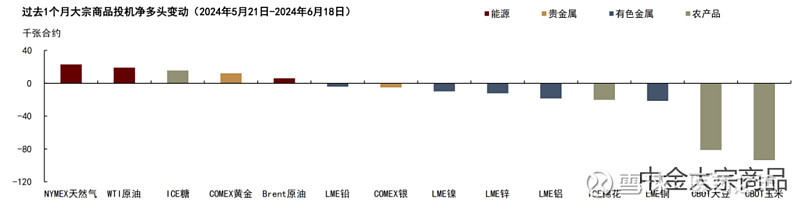

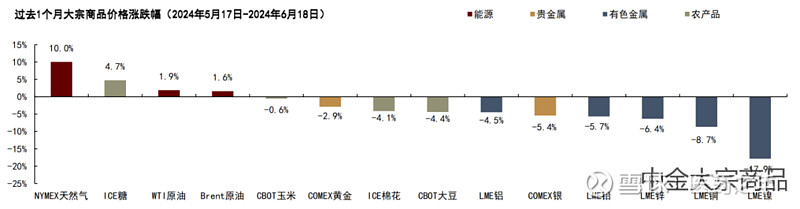

投机情绪方面,近期商品市场中NYMEX天然气、WTI原油、ICE糖期货的投机净多头增幅居前,分别增加2.30万张、1.91万张、1.56万张;CBOT玉米、CBOT大豆、LME铜的投机净多头减持较多,分别减少9.37万张、8.12万张、2.15万张。商品市场整体投机情绪转弱,宏观驱动暂告段落,也在期货价格的回落压力中得以验证。观测周期内,除了NYMEX天然气、ICE糖、WTI原油、布伦特原油,其余商品价格均有所回落,其中有色金属、贵金属价格下行较多。

图表:过去1个月商品期货投机净多头变化(2024/5/21-2024/6/18)

资料来源:CFTC,LME,中金公司研究部

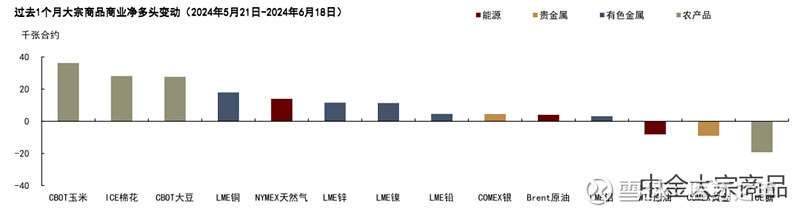

图表:过去1个月商品期货商业净多头变化(2024/5/21-2024/6/18)

资料来源:CFTC,LME,中金公司研究部

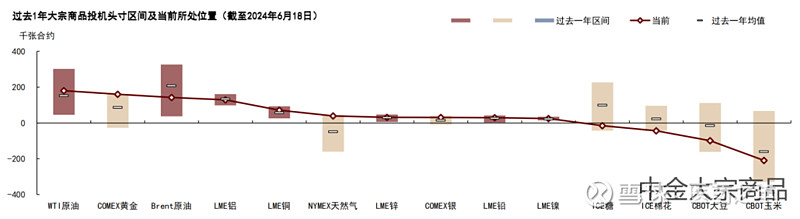

我们从投机净多头所处的历史区间位置来观察不同商品市场的预期调整情况。近一个月内,布伦特原油期货投机净多头一度减少至过去一年低点、当前仍位于相对低位,农产品市场期货投机净多头大多处于历史相对低位;与一个月前相比,有色金属期货投机净多头已从过去一年高点回调至均值位置;相较之下,NYMEX天然气、COMEX黄金、COMEX白银期货投机净多头仍位于过去一年高位。

图表:当前商品期货投机头寸所处过去1年区间位置(截至2024/6/18)

资料来源:CFTC,LME,中金公司研究部

图表:过去1个月大宗商品期货价格涨跌幅(2024/5/21-2024/6/18)

资料来源:Wind,中金公司研究部

二、市场预期观察:原油远端预期偏弱,有色看涨情绪降温

具体到主要品种,当前布伦特原油和CBOT大豆期货投机头寸已调整至过去一年相对低位,期货期权市场隐含的近远端预期也依然偏弱,我们提示能源需求旺季和不利天气等基本面变量可能有望修正市场预期。美国天然气夏季需求小高峰将至,期货期权市场对于NYMEX天然气的一致看涨预期仍在,静待季节性机会兑现。COMEX黄金期货市场短期投机氛围仍浓,但远端预期更偏向中性,我们提示关注反身性交易的远期风险。期货期权市场对于LME铜短期超涨的担忧已基本消除,我们认为价格回调空间或较有限。

► 原油:近月反弹趋势渐起,远端预期仍待改善

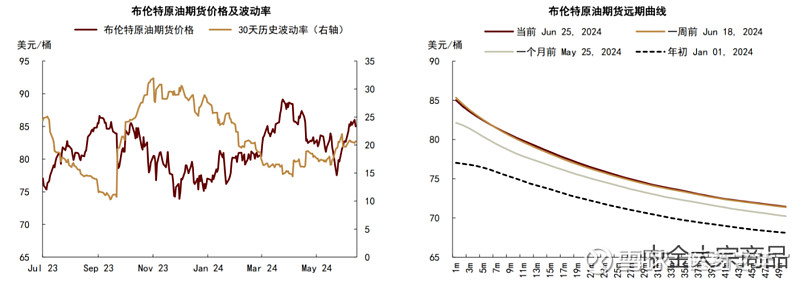

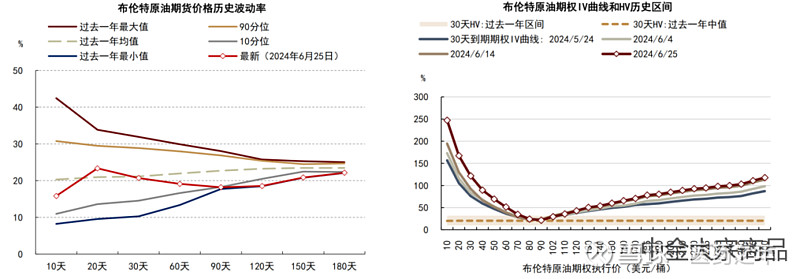

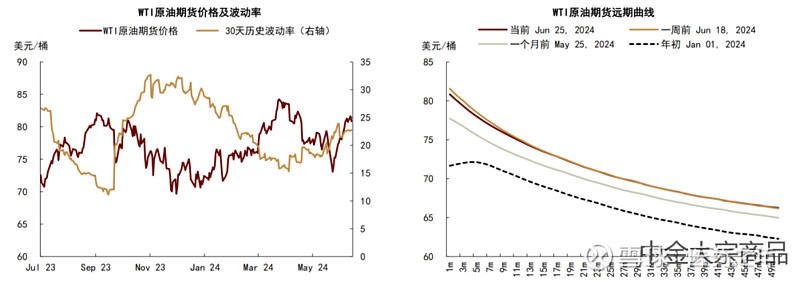

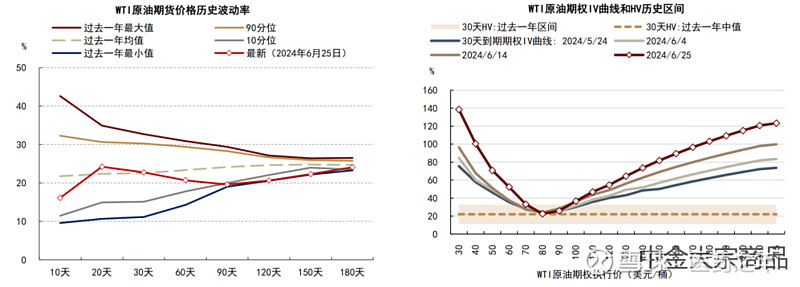

过去一个月国际油价筑底回升,布伦特油价反弹至85美元/桶附近,WTI油价反弹至80美元/桶附近。期货价格历史波动率也从低位回升,历史波动率期限曲线已逐步抬升至过去一年均值水平。期限结构看,近期原油期货近远月价差明显走阔,而远期价格抬升幅度有限。布伦特原油和WTI原油期货市场短期预期略有分化,30天到期期权隐含波动率曲线显示,市场对于布伦特原油的短期看跌预期偏强,但WTI原油期货30天到期期权IV曲线隐含的尾部风险担忧有限。

图表:布伦特原油价格与30天历史波动率;布伦特原油远期曲线

资料来源:彭博资讯,中金公司研究部

图表:布伦特原油期货历史波动率曲线;布伦特原油30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

图表:WTI原油价格与30天历史波动率;WTI原油远期曲线

资料来源:彭博资讯,中金公司研究部

图表:WTI原油期货历史波动率曲线;WTI原油30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

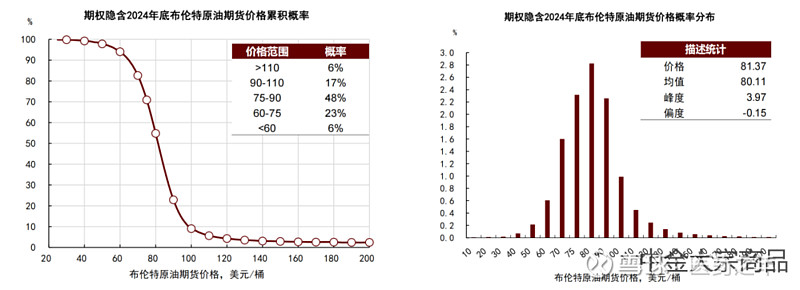

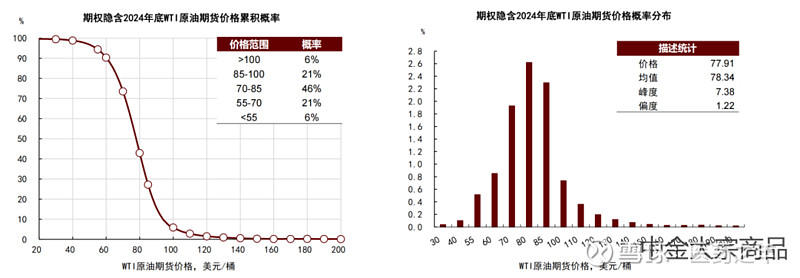

往前看,基于期货期权市场交易数据,我们测算截至6月下旬,市场对于2024年底布伦特油价的概率分布预期为:低于60美元/桶的概率约为6%(对比5月中旬为8%,下同)、位于60-75美元/桶的概率约为23%(25%)、位于75-90美元/桶的概率约为48%(41%)、位于90-110美元/桶的概率约为17%(19%)、高于110美元/桶的概率约为6%(8%);对于2024年底WTI油价的概率分布预期为:低于55美元/桶的概率约为6%(9%)、位于55-70美元/桶的概率约为21%(25%)、位于70-85美元/桶的概率约为46%(40%)、位于85-100美元/桶的概率约为21%(19%)、高于100美元/桶的概率约为6%(8%)。与一个月前相比,期货期权市场对于2024年底布伦特油价的分布预期已转为左偏,而对年底WTI油价分布预期依然右偏,二者分歧与短期市场预期也较为类似。

我们认为,近期北美出行旺季的需求增量初露端倪,高频库存数据传递基本面偏紧的信号,或为市场情绪改善的主因。OPEC+在6月产量会议上宣布将于4Q24逐步增产,引发供应过剩担忧,因而交易数据显示,即使近期油价反弹,期货期权市场对布伦特油价的短期超跌风险和远端回落压力依然较为关注。展望下半年,我们认为石油市场预期或有望进一步改善。从基本面看,在供需短缺格局已经形成之际,我们判断OPEC+产量政策或已具备从绝对减量到控制增量的调整空间,预计今年全球石油市场供需短缺约89万桶/天,缺口或在下半年进一步扩大,2H24布伦特油价中枢或有望抬升至90美元/桶。(详见《能源2024下半年展望:过剩出清后的旺季考验》)

图表:期权市场隐含年底布伦特油价累积分布;期权市场隐含年底布伦特油价概率分布

资料来源:彭博资讯,中金公司研究部

图表:期权市场隐含年底WTI油价累积分布;期权市场隐含年底WTI油价概率分布

资料来源:彭博资讯,中金公司研究部

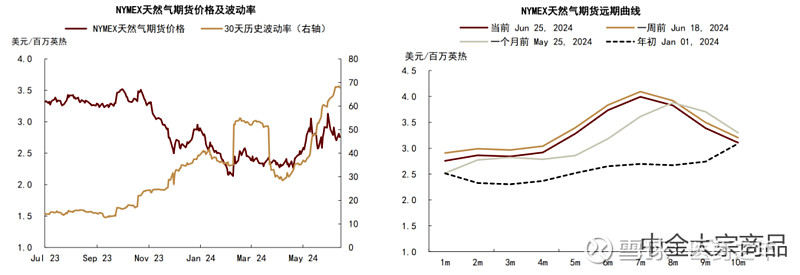

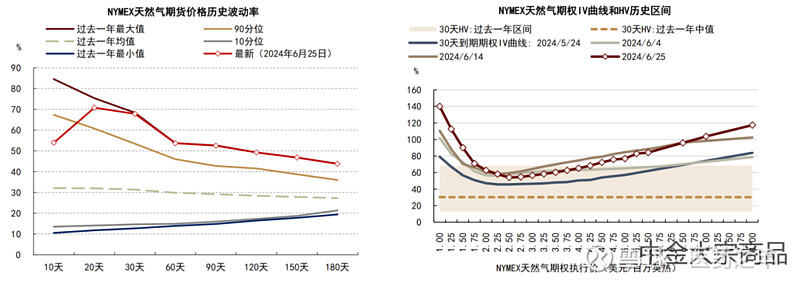

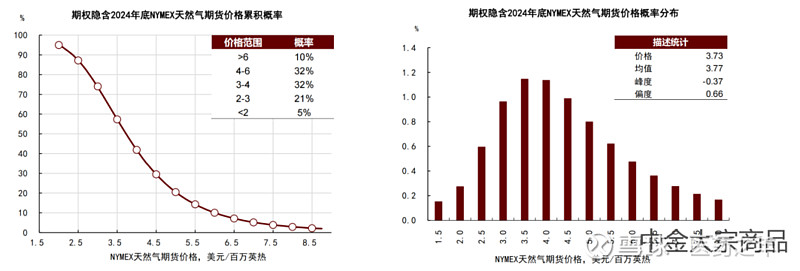

► 天然气:夏季小高峰机会将至

美国夏季用电小高峰临近,近一个月NYMEX天然气价格波动区间已上移至2.5-3.0美元/百万英热区间,期货价格历史波动率曲线上升至过去一年高位。30天到期期权隐含波动率曲线显示,市场进一步抬升了对于美国气价短期超涨的幅度预期。往前看,基于期货期权市场交易数据,我们测算截至6月下旬,市场对于2024年底NYMEX天然气价格的概率分布预期为:低于2美元/百万英热的概率约为5%(5月中旬为5%,下同)、位于2-3美元/百万英热的概率约为21%(26%)、位于3-4美元/百万英热的概率约为32%(34%)、位于4-6美元/百万英热的概率约为32%(27%)、高于6美元/百万英热的概率约为10%(8%)。与一个月前相比,市场对于年底NYMEX气价的看涨预期进一步强化。

我们认为,上半年美国天然气减产效果显现,高库存压力已有所缓解。随着需求季节性抬升,我们预期美国天然气库存较历史同期的偏离度有望在夏季小高峰加速下修。NOAA最新预测显示[2],今年7月美国气温可能偏高,我们提示或进一步推升天然气消费,维持3Q24 NYMEX气价抬升至3-4美元/百万英热的判断。(详见《能源2024下半年展望:过剩出清后的旺季考验》)

图表:NYMEX天然气价格与30天历史波动率;NYMEX天然气远期曲线

资料来源:彭博资讯,中金公司研究部

图表:NYMEX天然气期货历史波动率曲线;NYMEX天然气 30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

图表:期权市场隐含年底NYMEX天然气价格累积分布;期权市场隐含年底NYMEX天然气价格概率分布

资料来源:彭博资讯,中金公司研究部

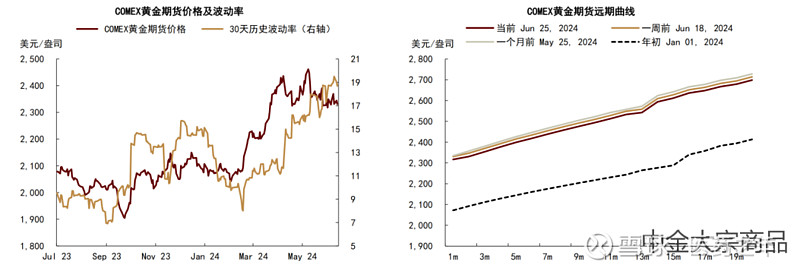

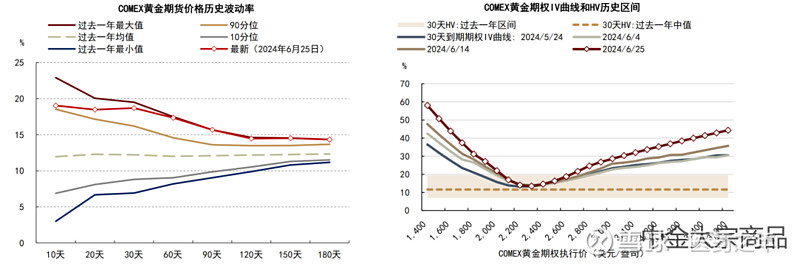

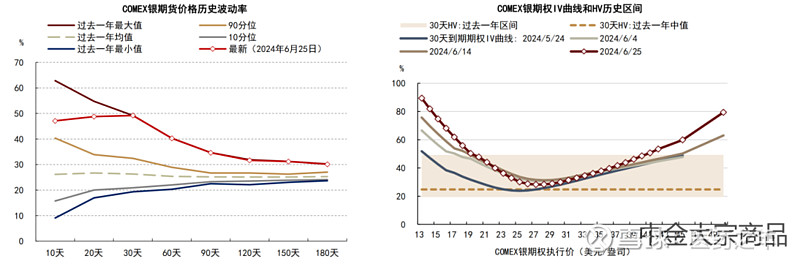

► 贵金属:近远端预期有所分化

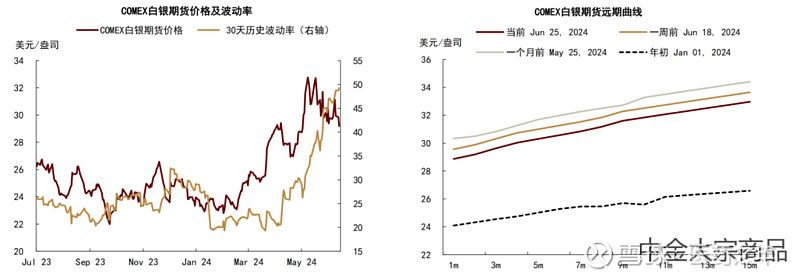

COMEX黄金、白银价格高位调整,期货价格历史波动率曲线已上移至过去一年高位。据30天到期期权隐含波动率曲线,与一个月前相比,虽然市场依然关注黄金价格的短期回落风险,但对于金价上行的预期有所增强;市场对白银价格短期回落的关注有所上升。

图表:COMEX黄金价格与30天历史波动率;COMEX黄金远期曲线

资料来源:彭博资讯,中金公司研究部

图表:COMEX黄金期货历史波动率曲线;COMEX黄金30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

图表:COMEX银价格与30天历史波动率;COMEX银远期曲线

资料来源:彭博资讯,中金公司研究部

图表:COMEX银期货历史波动率曲线;COMEX银 30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

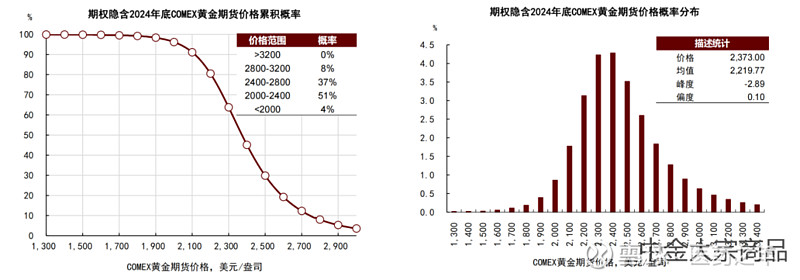

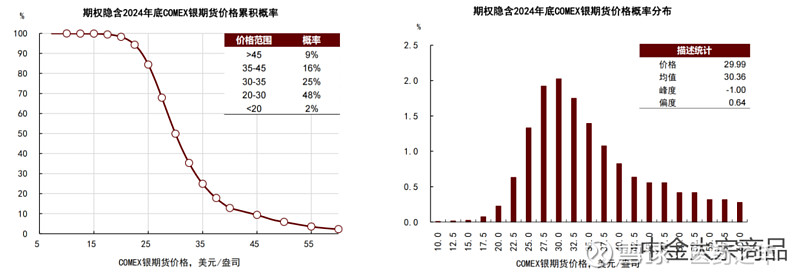

往前看,基于期货期权市场交易数据,我们测算截至6月下旬,市场对于2024年底COMEX黄金价格的概率分布预期为:低于2,000美元/盎司的概率约为4%(5月中旬为4%,下同)、位于2,000-2,400美元/盎司的概率约为51%(43%)、位于2,400-2,800美元/盎司的概率约为37%(40%)、高于2,800美元/盎司的概率约为8%(12%);对于2024年底COMEX银价的概率分布预期为:低于20美元/盎司的概率约为2%(3%)、位于20-30美元/盎司的概率约为48%(51%)、位于30-35美元/盎司的概率约为25%(23%)、位于35-45美元/盎司的概率约为16%(16%)、高于45美元/盎司的概率约为9%(7%)。当前期货期权市场对于2024年底金价的一致预期依然中性,对尾部风险的担心较为有限,与一个月前的分布相比,价格回调的概率预期有所抬升。相较之下,期货期权市场对年内COMEX银价的预期分布依然偏向看涨。

我们认为,近期贵金属市场或已重返投机交易主导,6月美联储FOMC会议下调降息预测,金、银价格高位调整。往前看,在美联储降息落地前,我们判断降息预期交易或依然是贵金属价格维持高位的主要支撑,目前期货投机净多头也仍处于过去一年高位。同时,市场预期的边际变化或也值得关注,例如5月我国央行暂停增持黄金储备,市场对于央行购金的线性预期迎来初步挑战,我们认为可能影响市场远端预期。此外,美国经济增长与劳动力市场韧性仍存,因而若降息靴子落地,我们提示市场或将转向聚焦经济从“放缓”向“扩张”的周期切换,相比于逆周期的贵金属资产,顺周期的大宗商品可能更受青睐。(详见《贵金属2024下半年展望:预期交易步入下半场》)

图表:期权市场隐含年底COMEX金价累积分布;期权市场隐含年底COMEX金价概率分布

资料来源:彭博资讯,中金公司研究部

图表:期权市场隐含年底COMEX银价累积分布;期权市场隐含年底COMEX银价概率分布

资料来源:彭博资讯,中金公司研究部

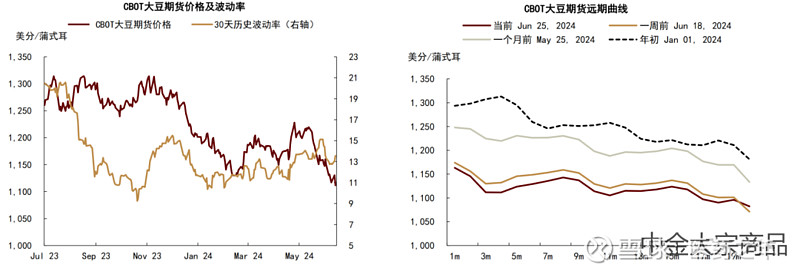

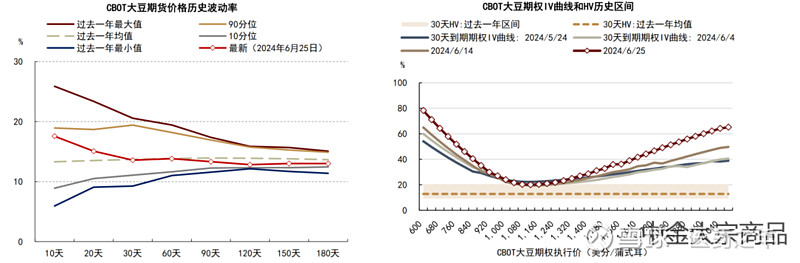

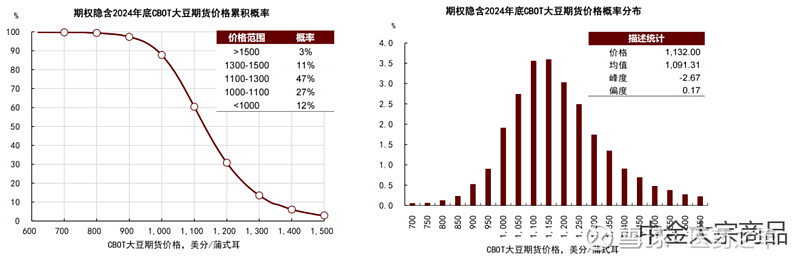

► 美豆:天气条件仍存不确定性

近期CBOT大豆价格走弱,期货价格历史波动率自高位回落至过去一年均值位置,30天到期期权隐含波动率曲线显示市场对于尾部风险的担忧相对较小。往前看,基于期货期权市场交易数据,我们测算截至6月下旬,市场对于2024年底CBOT大豆价格的概率分布预期为:低于1,000美分/蒲式耳的概率约为12%(5月中旬为8%,下同)、位于1,000-1,100美分/蒲式耳的概率约为27%(17%)、位于1,100-1,300美分/蒲式耳的概率约为47%(44%)、位于1,300-1,500美分/蒲式耳的概率约为11%(22%)、高于1,500美分/蒲式耳的概率约为3%(9%)。与一个月前相比,市场对于年底CBOT大豆价格的预期位置和右偏程度有所下调。

我们认为,新季美豆长势良好,基本面维持宽松预期,对CBOT大豆价格形成压制。短期来看,我们判断利空交易或已相对充分,当前CBOT大豆期货投机净多头持仓已降至过去一年相对低位,美豆价格也已到达成本支撑。往前看,我们提示6月底发布的第二份作物种植报告和7-9月生长期不利天气的潜在风险可能放大价格波动,预计下半年CBOT大豆价格区间为1,150-1,250美分/蒲式耳。(详见《农产品2024下半年展望:知势夺时,谨慎偏多》)

图表:CBOT大豆价格与30天历史波动率;CBOT大豆远期曲线

资料来源:彭博资讯,中金公司研究部

图表:CBOT大豆期货历史波动率曲线;CBOT大豆 30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

图表:期权市场隐含年底CBOT大豆累积分布;期权市场隐含年底CBOT大豆概率分布

资料来源:彭博资讯,中金公司研究部

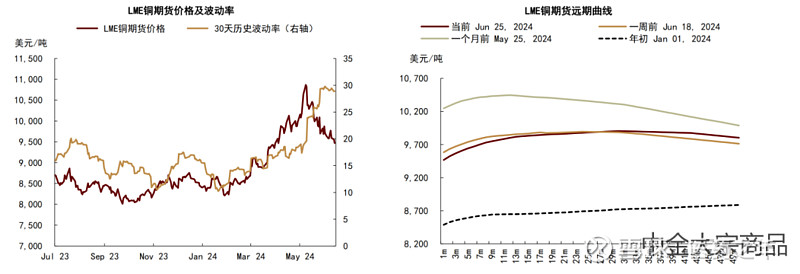

► 铜:看涨情绪在降温,下调空间或有限

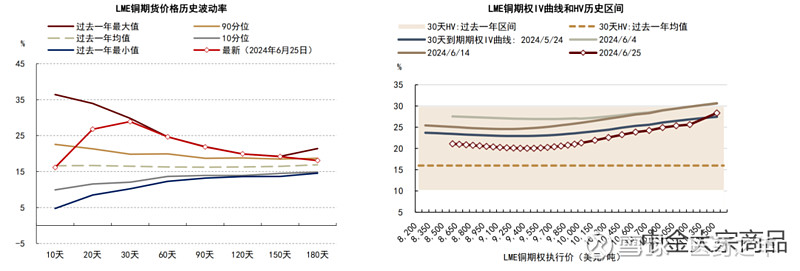

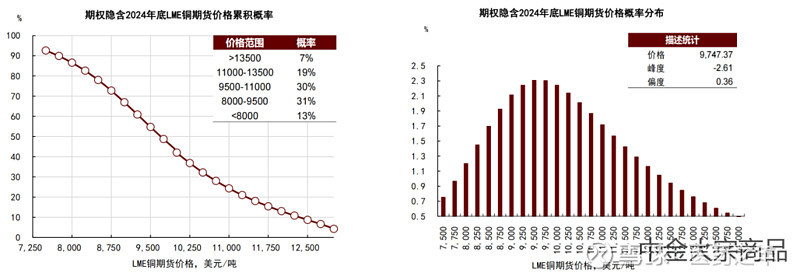

LME铜价高位持续回落,期货近月贴水幅度扩大,期货价格历史波动率曲线前端自过去一年高位回落。30天到期期权隐含波动率曲线整体下移,与一个月前相比,市场对于铜价短期超涨的尾部风险担忧已基本消除。往前看,基于期货期权市场交易数据,我们测算截至6月下旬,市场对于2024年底LME铜价的概率分布预期为:低于8,000美元/吨的概率约为13%(5月中旬为10%,下同)、位于8,000-9,500美元/吨的概率约为31%(24%)、位于9,500-11,000美元/吨的概率约为30%(30%)、位于11,000-13,500美元/吨的概率约为19%(28%)、高于13,500美元/吨的概率约为7%(9%)。与一个月前相比,期货期权市场对于年内铜价上行的空间和概率均有所下调。

我们认为,前期铜价涨幅或已定价了铜精矿供给端紧张和全球需求预期向上,同时也有投机交易的推波助澜,因而预期调整可能带来短期下行风险。展望下半年,鉴于铜矿紧缺倒逼冶炼厂被动减产的风险仍在发酵,价格回调幅度可能有限,铜价或高位震荡,我们维持下半年目标价11,000美元/吨的判断。(详见《有色金属2024下半年展望:长期趋势与短期风险》)

图表:LME铜价格与30天历史波动率;LME铜远期曲线

资料来源:彭博资讯,中金公司研究部

图表:LME铜期货历史波动率曲线;LME铜 30天到期期权隐含波动率曲线

资料来源:彭博资讯,中金公司研究部

图表:期权市场隐含年底LME铜价累积分布;期权市场隐含年底LME铜价概率分布

资料来源:彭博资讯,中金公司研究部