本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

成立于2016年的逸仙电商,营业收入在短短4年时间便突破50亿元,并完成在美股上市。凭借旗下“完美日记”爆红,一度问鼎国内彩妆线上销售之王,2020年上市后市值迅速攀升超150亿美元,可谓风光无两。

然而,未能延续的高速增长,和持续性的巨额亏损,使其遭受投资者冷遇——“戴维斯双杀”致使其市值蒸发超97%,仅剩3.6亿美元.

这场价值毁灭,值得深入探究。

01风起于青萍之末:崛起

逸仙电商在2016年成立,于次年推出首个自主品牌“Perfect Diary”( 完美日记 )进入彩妆赛道,涵盖散粉、口红及眼影等面向大众价位的面妆产品。

随后在2019年6月收购“Little Ondine”品牌将产品矩阵拓展至指甲油、眉笔、眼笔线等。

于2021年孵化出“Pink Bear”品牌以性价比产品面向更年轻的消费群体。

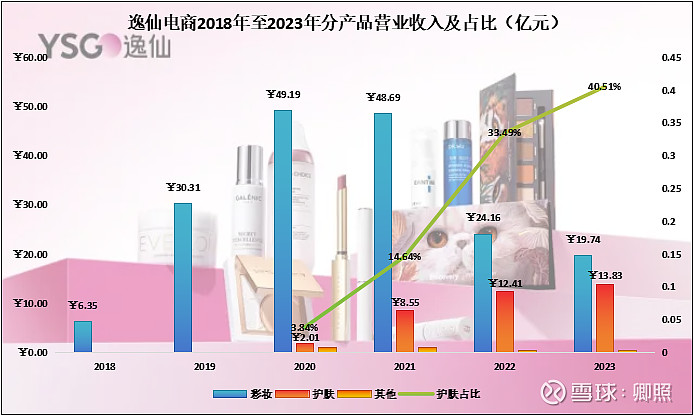

从业绩上看,逸仙电商的彩妆业务自2018年的6.35亿元迅速暴增至2019年的30.31亿元,并在2020年进一步提升至49.19亿元的高点,在2021年双十一成为天猫销量第一的国产彩妆品牌。

从名不见经传到国妆一哥,其崛起之迅猛既有消费升级、国潮风的天时,又有产能过剩的地利,更有内容时代的人和。

Z时代群体对个性化的体现有更高的诉求,在新一代消费主力渐趋成熟之际,国内彩妆市场规模得到快速增长,2016年至2019年期间CAGR较基期范培至24.65%。

并且在国潮风兴起之下国产品牌得到更高的渗透率,2018年至2020年国产品牌CR3( 花西子、完美日记、卡姿兰 )市占率粉分别为7.4%、11.2%和14.3%,其中完美日记市占率从2018年的1.6%提升至2020年的6.3%。

而刺激彩妆需求的不仅仅是消费升级,还与互联网从图文经济转向内容经济高度相关。

由于彩妆不同于一般护肤品,其使用、搭配更具专业性、艺术性,而内容时代下诞生大量的KOL通过动态的方式向各自的受众传播彩妆相关的专业知识,使得彩妆的应用从专业化走向大众化,普及率大幅提升。

并且,国内产能的泛滥为轻资本运营提供了基础,大量的代工厂为品牌运营商提供了生产便利。

但其中最重要的当属其营销战略,深谙互联网营销之道的管理层从初始运营阶段就将高颜值和高性价比融入其产品策略。

通过“大牌平价替代品”等宣传口号与大量的( 超15000名 )KOL进行内容共创,在强社交属性下( 尤其是头部超级主播李佳琦和薇娅 )迅速且精准地提高产品及品牌的曝光度。

并且全域运营下享受各平台红利,其DTC模式下用户数量从2018年的700万快速增长至2019年的2340万( 2020年续增至3230万,后未再单独披露 )。

02风止于草莽之间:衰落

逸仙电商的首个品牌“Perfect Diary”( 完美日记 )在其营销模式走通之后,迅速通过收购、孵化等形式推出新的彩妆品牌以及延伸至护肤领域。

截至2023年,逸仙电商旗下共拥有三个彩妆品牌和五个护肤品牌,期待复制“完美日记”的成功的想法还未实现,其彩妆业务的衰落与其崛起一般迅速。

从2021年起,逸仙电商的彩妆业务开始显现颓势,营收自2020年的49.19亿元连续下降至2023年的19.74亿元( 萎缩了近6成 );

而护肤品业务则在“买买买”中得以增长,占比在此消彼长之下从2020年新并入的3.84%提升至2023年的40.51%,曾经的国妆一哥不再。

模式的复刻思维无可厚非,但直播行业的变天使其高度依赖KOL营销的战略迅速崩盘:「以薇娅( 2021年12月 )和李佳琦( 2022年6月 )各因各由的“淡出”为标志」。

由此可以断定的是,逸仙电商在2020年拥有的3230万消费群体并非忠于其品牌或产品,绝大多数用户的忠诚对象是各自的KOL;

换言之,其迅速衰退也意味着绝大多数彩妆品牌不具备强用户黏性,这是有区别于部分细分领域的功能性护肤品的( 例如敏感肌护肤品会有相当的转换压力 )。

03风向切换,加入“卷配方”时代

销售模式的根基动摇之后,不仅以“完美日记”为核心的彩妆业务失去成长动能节节败退,原先通过收购、孵化的品牌也不再能够通过“复制粘贴”进行运营,对逸仙电商的整体发展施以沉重的打击。

而其管理层也逐渐清醒并在2022年开始谋求战略转型,制定“二次创业”的三步走五年计划:(1)实现正向利润(毕竟2020年上市至今连年亏损,累计-58.06亿元,市值也需要利润去支撑);(2)持续投入产品研发和品牌建设;(3)全面进入新的增长阶段。

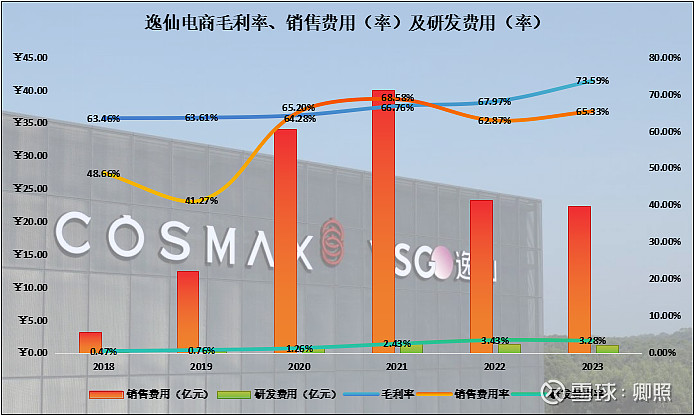

从财报数据上看,销售费用的绝对值有所减少( 更多的可能性在于原先的营销模式失效之后主动收缩 )但行业依赖营销的属性未改,在短暂调整后2023年销售费用率重归增长。

一方面是彩妆品牌“完美日记”的品牌升级投放增加,但彩妆业务仍同比下降18.29%;另一方面则是护肤品的营销,整体毛利率在护肤品( 尤其基本都是高端定位 )的带动下营收结构权重切换得到显著的提升。

重点是管理层也意识到当前化妆品行业进入了“卷配方”时代,商业竞争在无形之中使消费者对产品的了解从“HOW”提升至“Know HOW”,单纯依靠品牌讲故事的时代已经成为历史,加大研发投入重塑产品核心竞争力成为逸仙电商迫在眉睫之举,甚至是重生的唯一出路。

从性价比的角度上看,在“完美日记”跌倒之际丸美旗下的“恋火PL”凭借各种“看不见”迅速崛起抢夺市场份额,包括贝泰妮在内的众多护肤品厂商亦开始进行“协同式”营销切入彩妆,因此当前逸仙电商的彩妆业务像“鸡肋”一般——食之无味,弃之可惜( 2023年该业务还亏3.52亿元 )。

04 结语:过度依赖营销走不远

逸仙电商在2022年彩妆业务的迅速衰退印证了“水王”( 农夫山泉 )钟睒睒先生的一句话:“我认为‘忠实用户’这句话几乎是不存在的,当苹果手机诞生的时候,所有诺基亚手机的忠实用户,都一个晚上‘倒戈’。”

透过这则案例,我们也看到了高度依赖KOL( 甚至高度依赖营销手段 )并非长远之道;营销模式固然重要,但要保持长期竞争力仍需产品力。