风格鲜明的基金经理总是容易被市场一眼识别且记忆长久。但市场轮动的时候,有时就是双刃剑。

比如今年哑火的新能源基金经理、元气尚未恢复的医药投资人,还有最近业绩拉垮的“科技选手”,被诟病过于押注在新能源光伏等赛道。

适度均衡,是我们看很多基金经理,在经历牛熊之后,有些殊途同归的一种做法。比如仓位留有一点余地,个股和行业的分布上没有那么集中,相对分散。对于投资者持基的体验整体比较好。

一般直觉是这样的基金经理相对比较“中庸”。其实这两年被市场高度认可的缪玮斌、周海栋都属于这类均衡选手,个股尤其分散,行业持仓也不那么集中。

最近我们拉了下数据,想看看“持股分散还绩优”的基金经理有哪些。

筛选的指标包括:

(1)只保留普通股票型、偏股混合型、灵活配置型、平衡混合型基金;且有重复份额的只保留A类基金;

(2)任职日期在2018年上半年及之前,基本满足5年任期要求;且近三年年化收益以及近五年年化收益在15%以上;

(3)近五年的股票平均仓位在70%以上,且前十大在基金资产中的平均占比在35%以下;

(4)重仓行业要尽可能广泛。

根据上述筛选出几位符合条件的优秀基金经理做重点分析(注:缪玮彬的金元顺安元启因没有仓位限制,故在2018年熊市期间保持0-10%的极低仓位,直到2019年,而其近三年的股票仓位一直维持在60-85%这个区间,故也纳入分析):

数据来源:Wind,截至2023年6月9日

详细看看。

金元顺安缪玮彬和华商周海栋

在这几位均衡投资的基金经理中,金元顺安缪玮彬以及聪投TOP30华商周海栋的业绩遥遥领先。

缪玮彬是复旦大学经济学硕士,曾经在华泰资管、宝盈基金、金元证券、联合证券、华宝信托从事投资工作,2016年10月加入金元顺安基金。

据Wind数据显示,截至2023年6月9日,该基金成立以来总回报达278.75%,年化回报为26.99%,在1460只同类基金中排名第2。

该基金每个年度都获得了正收益,即使是2018年和2022年,这两年的收益分别为6.75%和35.60%,如此逆势的业绩,确实较为罕见。

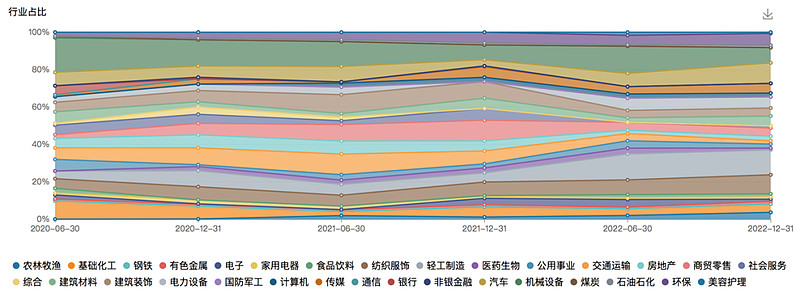

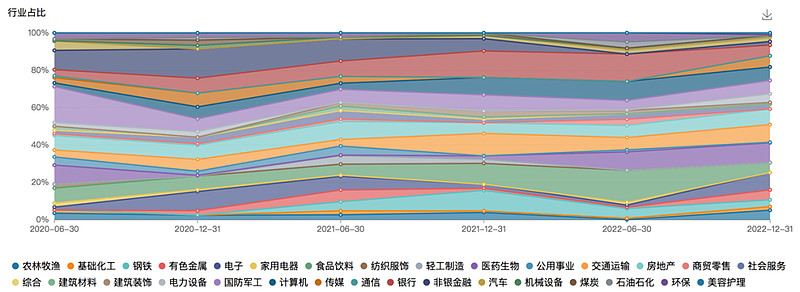

金元顺安元启行业分布图,数据来源:Wind,截至2022年12月31日

缪玮彬的持股数量多且分散,前十大重仓占比只有8-10%左右,他非常喜欢买小市值冷门股,很多股票市值只有小几十亿,所以有基民戏称他特别喜欢买烟蒂股。

他的前十大占比比很多量化基金都低,换手率在1-2倍左右。

在股票配置层面,缪玮彬坚持执行充分的分散化策略,避免过分重仓某只个股,个股选择上则自下而上注重公司的估值水平、经营稳定性和发展前景,并不会进行行业的倾向和追逐市场热点。

他曾在之前的采访中也提到,自己会在分散化投资的基础上,立足于自下而上的挑选上市公司,没有行业上的明显倾向,同时当成长股的估值水平偏低的时候会倾向于提高成长股的配置,若成长股的估值水平偏高,则会提高低估值股票的配置比例。

虽然金元顺安元启业绩表现很好,但去年8月22日该基金就暂停了申购,至今一直没有再次开放,所以想入场这只产品的投资者还需要等等。

周海栋现任华商基金权益投资总监、权益投资部总经理,截至今年一季度的最新规模为357.72亿,为职业生涯最高,目前旗下6只基金在同类基金中的排名均非常靠前。

在做投资之前,周海栋在上海慧旭药物研究所、上海拓引数码技术有限公司以及中金工作过,实业经历较为丰富。

2010年加入华商基金,任研究员、投资助理,行业研究范围除了覆盖上游的化工、有色、煤炭等,周期特征明显的交通运输、农林牧渔等,还有具备成长特征的医药、电子、计算机等。

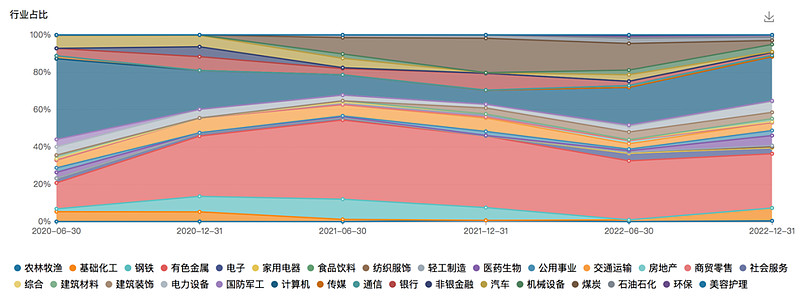

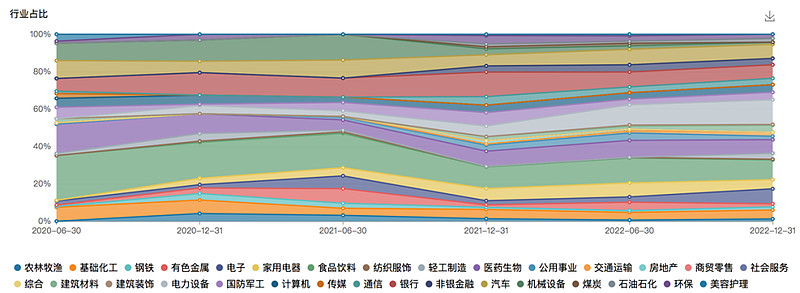

华商新趋势优选行业分布图,数据来源:Wind,截至2022年12月31日

所以细看周海栋的投资,既能看到周期的身影,也能嗅到成长的味道。“一半周期,一半成长”,这也是目前华商盛世成长的持仓状况,前两大行业为有色金属和计算机。

周海栋曾在2018年就开始逐步加仓计算机;2019年中之前,还配置了非常高的医药行业,包括生物医药、化学制剂、医药流通;2019-2020年配置了较多的科技龙头、国产化创新、新基建概念股;2020年底大幅加仓有色金属;2021年以来,前期配置较高的计算机占比降低,资源股、顺周期个股显著增加。

周海栋的投资框架主要围绕三点: 一是根据两年的时间中枢看待行业的变化; 二是估值; 三是结合前两者看风险收益比,以动态调整组合的持仓。

随着自身持仓和投资风格趋于稳定,周海栋的换手率从2018年以来逐年降低,从当时的4倍多降到现在的1倍左右。

另外,虽然周海栋大部分时间的股票仓位都维持在80-90%,但前十大重仓占比却非常低,只有30%+左右,持仓非常之分散。

大成苏秉毅

苏秉毅是清华大学数量经济学硕士,1998年广东省高考理科状元。2004年9月至2008年5月就职于华夏基金,2008年加入大成基金,历任产品设计师、高级产品设计师及基金经理助理,2012年开始担任基金经理。

苏秉毅现管理4只产品,最早的是2016年开始管理的大成核心双动力,最晚的是今年4月才挂名的大成卓享一年持有,他在近两年卸任了所有的宽基指数基金或行业指数基金,专心做量化选股基金。

管理规模最大的是大成景恒(19.50亿),截至2023年6月9日,今年以来回报为13.41%;拉长期限看,表现同样不俗,近3年总收益为56.28%,近5年总收益为123.69%。

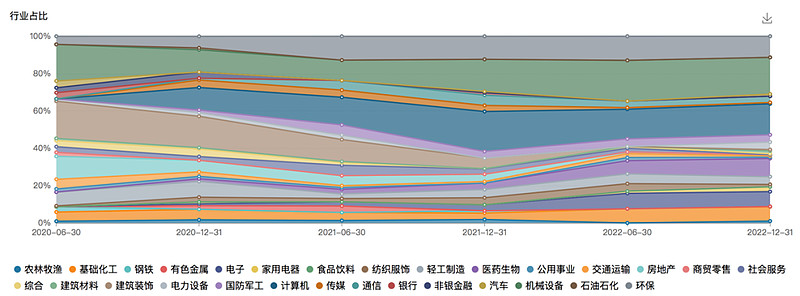

大成景恒行业分布图,数据来源:Wind,截至2022年12月31日

他在基金经理简介中对自己的描述是:注重安全边际、擅长逆向投资、小盘价值策略。

苏秉毅采用独特的“主观+量化”策略,该策略自大成景恒成立开始运作至今已经坚持了五年,过程中尽管细节略有调整,但核心理念没有变化。

数量经济学出身,加上产品设计师的经历,使得苏秉毅十分了解A股市场运行特色,所以他形成“主观+量化”的投资模式,是相当自然的。

苏秉毅对于投资方向的判断上,会表现出比较典型的主观特征,比如去年他判断受宏观环境影响较小且受政策扶持的板块,包括科技、高端制造、环保等;调整非常充分且反弹潜力较大的板块,包括:医药、传媒等。

而在具体的个股组合构建中,苏秉毅使用的则是量化模型——通过一系列指标,初步排除风险,并建立备选股票池,在备选池建立后,具体的股票挑选、买卖操作,则根据主观判断来决策。

在这套投资框架中,“小盘”和“反转”是两个核心关键,大成景恒是坚定的小盘反转风格,简言之就是坚定均值回归的投资理念,即买跌得多或涨得少的标的。

苏秉毅用《道德经》里的一句话来阐述这种理念,“天之道,损有余而补不足”,他高度关注估值的变化,尤其是市场情绪带来的估值波动,他认为自己本质上是赚取人心波动的钱,反转投资就是人弃我取。

同时,他在投资中严格设置安全边际,基本面反转的钱能赚到固然好,但是本质上是要以大幅下跌作为安全边际,当投资标的处于情绪高点区间时会选择减仓控制组合风险。

苏秉毅的持仓极具特点:每一只股票的持仓占比,基本都不超过2%,这很容易让人觉得他做的是“固收+”产品,比如大成景恒今年一季度的第一大重仓东方精工,占比仅1.4%。

但实际上,苏秉毅的股票集中度一直很高,股票仓位长期在9成以上。

圆信永丰范妍

范妍毕业于复旦大学管理学硕士,历任兴业证券行业研究员、安信证券策略分析师、工银瑞信高级策略研究员,现任圆信永丰副总经理兼首席投资官,投资经验丰富,稳健不失灵活。

她师从A股策略分析大佬程定华,曾荣获过新财富最佳分析师(策略研究):2011年 、2012年 及2013 年第二名,所以也被称为“策略女王”。

范妍从2015年10月28日正式开始管基金,今年一季度末最新管理总规模为170.22亿,。

据Wind数据显示,截至2023年6月9日,圆信永丰优加生活的任职总回报为213.10%,排名同类前3%;2017年8月30日开始管理的圆信永丰优享生活,任职总回报为118.00%,排名同类前10%。

范妍作为圆信永丰的“当家一姐”,是为数不多且规模接近200亿元的主动型权益基金管理人。

范妍主打的是中盘成长风格,作为宏观策略研究出身,她坚持自上而下的投资框架,即通过对宏观环境的判断来对仓位和持股进行主动管理,通过四个维度交叉验证,选出个股——一是跟踪宏观经济层面;二是行业层面;三是各个公司层面;四是财务层面。

另一方面,范妍选择通过分散投资来控制风险,对自己的要求是单一行业的持仓上限不超过15个点,单一个股持仓上限尽量不超过5个点。

圆信永丰优悦生活行业分布图,数据来源:Wind,截至2022年12月31日

因为在她看来,市场有各种各样的风险点,并不一定全都能够被原来的分析框架所捕捉,有可能之前分析的东西是错的,所以我们看到范妍持仓行业极其分散,而且这一特征在近几个季度越来越明显。

范妍被大家吐槽比较多的有两点,一是基金“一拖八”;二是前十大重仓股持仓同质化明显。

圆信永丰基金给出的解释是,同一基金经理旗下基金可能会出现重仓配置相似的情况,其核心原因可归纳为基金经理投资风格较为专注不漂移。另外,涉及到不同基金产品公平交易等合规因素,会出现不同产品前十大重仓相似的情况。

交银施罗德沈楠

去年11月底,聪投在盘点“不买贵”基金经理时分析过沈楠。

复旦毕业的沈楠2009年在长江证券担任高级分析师,2011年加入交银施罗德,曾任行业分析师、基金经理助理。

2015年5月交银主题优选新增沈楠为基金经理,与李永兴共同管理该基金,同年6月,李永兴退出,沈楠开始独自担纲。

沈楠是一位以2015年牛市顶点为起点的基金经理,目前管理3只产品,管理时间较久的为交银主题优选和交银国企改革,2只产品的业绩都还不错,但阶段表现不同。

从七年长期业绩看,交银主题优选明显表现更优,从三年短期业绩看,因为投资主题有所限制,所以交银国企改革的业绩更好。

但也正是由于有主题限制,交银国企改革的大盘价值风格更纯正更明显一些,且由于基金规模不大,所以整体换手比较高。

沈楠是宏观策略出身,所以投资中会重视自上而下的宏观策略配置,擅长优选景气且具弹性的行业赛道、在市场波动中把握行业成长机会;不追求锐度,而是分散持有行业和个股。

同时他也会自下而上地进行行业和公司基本面研究。

沈楠每个季度持有的行业数量在25个左右,前十大集中度大都会保持在40%以下,用他自己的话说就是,“我管理的组合尽量承担比较低的风险,不追求锐利度,行业和个股会比较分散。”

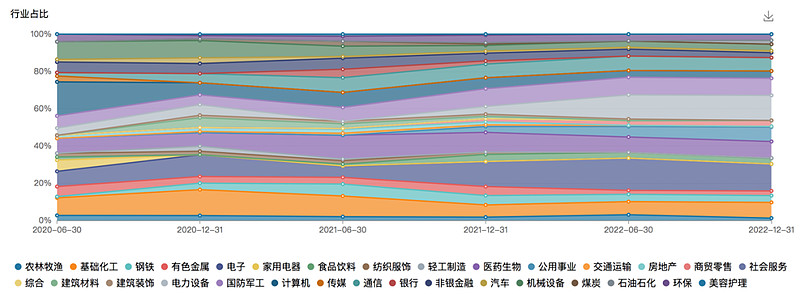

交银国企改革行业分布图,数据来源:Wind,截至2022年12月31日

在行业选择上,沈楠每年配置较高的行业均会有所不同。

比如2019年计算机、国防军工、食品饮料、非银金融占较多;2020年重点配置了电子、有色金属;从2019四季度到2020三季度,房地产行业的暴露增加也比较明显;2021年则是基础化工和交通运输行业的占比较大;去年上半年,沈楠又新进了多只医药股,涵盖创新药、CXO、疫苗、医疗器械领域。

沈楠在行业布局上是比较分散的风格,第一行业一般权重也就15%左右,同时行业轮动非常明显。

南方林乐峰

要说行业均衡且稳定的基金经理,南方基金林乐峰肯定算其中一位。

林乐峰是北京大学基础数学学士、概率统计硕士(高中两次夺得奥林匹克数学竞赛冠军后保送北大数学系),2008年7月入职南方基金,历任研究员、基金经理助理,负责钢铁、机械制造、中小市值行业研究。

目前林乐峰合计管理10只基金,其中偏股类基金3只(南方均衡增长、南方转型回报和南方均衡回报),“固收+”基金7只,合计管理规模306.23亿。

旗下表现最好的是南方转型增长,截至2023年6月9日以来的任职总回报为112.02%,年化回报为14.68%。

林乐峰出色的历史业绩不仅赢得了许多个人投资者的认可,更是得到了众多专业机构投资者的青睐。截至2022年末,南方转型增长的机构投资者占比达到了56.91%。

行业均衡、适度轮动、机构投资者关注高、股债双优、回撤控制能力强等等,这些都是投资者给他的一些标签。

林乐峰的投资框架是基于ROE去选择未来能够处在较高ROE水平的行业和公司,在股价合适的时候买入并长期持有,淡化择时。其投资特点可以总结为以下三点:

(1)行业及个股相对均衡;均衡的行业及个股造就了基金较低波动率,使得总体风险收益性价比较高。

(2)偏好左侧布局;采取“自上而下”的投资框架,寻找不同行业投资机会(如2020年上半年布局顺周期行业等)。

(3)看重投资性价比;关注估值及交易拥挤度,会对热门赛道及时止盈(2020年后对于消费、医药逐渐减仓),控制组合回撤,稳中有进。

南方转型增长行业分布图,数据来源:Wind,截至2022年12月31日

林乐峰板块配置比较均衡,不过林乐峰的“均衡”,并不是根据指数的行业配比进行平均化配置,而是在每个时间点,根据市场的不同情况,找到最具性价比的投资方向进行配置,所以他的组合呈现出行业轮动的特征。

在他的持仓中,消费板块长期占据一定的仓位,会长期持有食品饮料、医药、银行、基础化工、机械、汽车、家电长期等板块,同时对于阶段性看好的行业,权重上会有倾斜,比如2019年上半年的电子,2020上半年的医药、食品饮料和国防军工,2020年的基础化工。

总体来看,高比例的食品和医药,还是比较稳定的。

除了行业,林乐峰在管产品的个股集中度也非常分散,前十大重仓股占比近几个季度维持在20%上下,大盘股(规模在500亿元以上)的配置权重相对更重,长期持有部分龙头标的。