7月8日,中国人民银行公告称,为保持银行体系流动性合理充裕,提高公开市场操作的精准性和有效性,从即日起,人民银行将视情况开展临时正回购或临时逆回购操作。临时正逆回购操作是潘行长6月19日发言内容的具体落实,自此未来货币政策框架演进中的优化货币政策中间变量(逐步淡化对数量目标的关注)、健全市场化的利率调控机制、逐步将二级市场国债买卖纳入货币政策工具箱都已开始启用,将短端和长端利率都纳入了价格型工具的控制范围内。随着资金价格波动区间进一步收窄,流动性充裕的局面可能会发生改变回归中性,长端利率存在持续震荡调整的可能性。

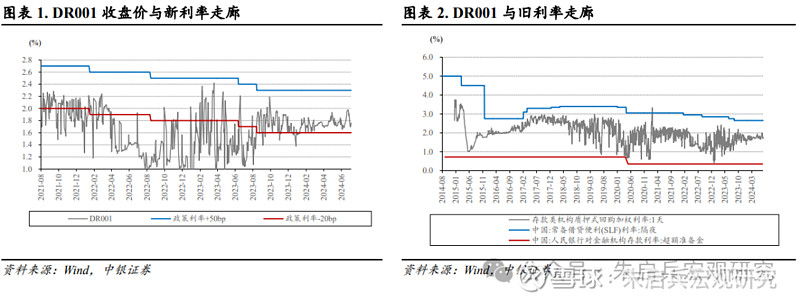

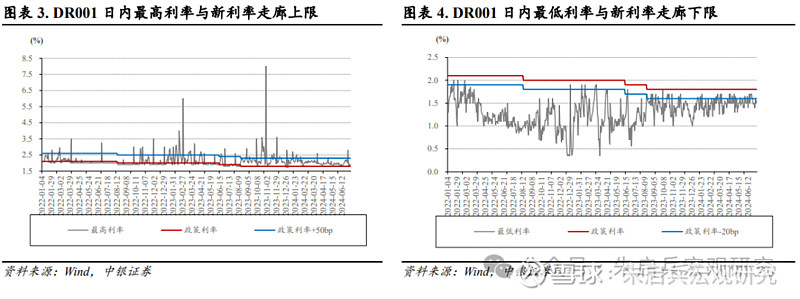

利率走廊宽度收窄。潘行长在6月19日的表态中曾提及“如果未来考虑更大程度发挥利率调控作用,需要也有条件给市场传递更加清晰的利率调控目标信号,让市场心里更托底。除了刚才谈到的需要明确主要政策利率以外,可能还需要配合适度收窄利率走廊的宽度”,从新工具临时隔夜正、逆回购操作机制本身来看,其主要目的是为了替代原有的利率走廊,即上限常备借贷便利(SLF)利率和下限超额存款准备金利率。新的利率走廊主要内容包括:1. 价格上,以潘行长同一场演讲提及的主要政策利率即7天期逆回购操作利率为中枢,上限加点50bp至2.30%,下限减点20bp至1.60%,其中下限较原先走廊(0.35%)大幅收窄,上限与原先走廊(2.65%)接近,这意味着新的利率走廊宽度更大程度上是为了传递限制下限的信号;2. 操作方式上,期限为隔夜、操作时间为工作日16:00-16:20、不定期操作,即主要目的是为了平抑日内资金利率大幅波动,这意味着,在临时性工具主要的应用场景是跨月、跨季或重大消息面冲击时期。

正回购重新启用。新工具中具有强烈信号意义的变化,除了非对称上下限调整外,还有正回购的重新启用,这改变了以往市场观察短期流动性投放的方式。在央行开启逆回购日度操作后,市场倾向于关注逆回购操作量的高低,在市场资金充裕时央行往往采取连续地量操作表态,而临时正回购启用则带来了方向性的转变。此外值得注意的是,2015年以前正逆回购交替操作持续时间较长,正回购操作日期包括2013年2月至2013年6月、2014年2月至2014年11月,逆回购操作日期包括2012年6月至2013年1月、2013年7月至2014年1月,持续时间均超过半年。而当前临时正逆回购操作可能更为灵活。

具体到价格上来看,利率走廊下限的调整影响较大。过去利率走廊下限托底作用比较强,但距离政策利率中枢较远,实际作用有限,在2020年上半年和2022年下半年都很难发挥利率调控作用。而新的利率走廊下限与利率中枢加点较小,对于日内资金利率则形成了较大约束。尽管2023年8月以来DR001收盘价已在下限以内运行了将近一年时间(图1),但DR001日内最低利率往往在1.0%-1.6%之间(图4)。政策工具的出台一定程度上表明了央行的态度,即不存在资金面过度宽松的基础。上限与利率中枢加点较大,且与原先走廊接近(仅相差35bp),主要仍是为了平抑跨月跨季或部分临时性冲击(如2023年10月31日)。

操作方式上来看,临时工具作用大但存在不确定性。新推出的临时正逆回购工具作为央行调控短端利率的辅助手段,这一工具解决了原先逆回购操作之外风险管控,即尾盘资金异动的问题,通过设定较窄的上下限避免了流动性不确定性。同时,在当前推出长端利率管理工具后,短端利率也进一步过渡到价格工具。

此外,央行曾于2013年、2017年、2018年分别设立过短期流动性调节工具(SLO)、临时流动性便利(TLF)、临时准备金动用安排(CRA),均作为公开市场操作的补充,用以调节市场流动性,具有短期临时性。临时正逆回购工具是否会成为常规政策仍存在不确定性。

风险提示:通胀走势偏离预期。

风险提示及免责声明

本订阅号仅面向中银证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者,若非前述专业投资者,请勿订阅、接收或使用本订阅号中的任何信息,中银证券及其雇员不因接收人收到本信息而视其为服务对象。

本订阅号所载信息均选自中银证券已发布的证券研究报告,为免对报告摘编产生歧义,请以报告发布当日的完整内容为准。须关注的是,本信息所含观点仅代表报告发布当日的判断,中银证券可在不发出通知的情形下发布与本信息所含观点不一致的证券研究报告。

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。

本订阅号所载信息版权均属中银证券。任何机构或个人未经中银证券事先书面授权,不得以任何方式修改、发送或者复制本订阅号所载信息。如因侵权行为给中银证券造成任何直接或间接损失,中银证券保留追究一切法律责任的权利。