一.写在前面

洋河股份目前是白酒行业的差等生,伊利股份牛奶行业的优等生,比较两者的投资价值一定很有意思。

白酒行业特别是中高端白酒行业是A股上市公司中最好的行业,没有之一。伊利所在的奶制品行业竞争激烈,但整体上也算不错。下面我就用数据来对比一下当下市值下,差等生洋河和优等生伊利到底投资哪个更划算。

(1)两者近五年的净利润非常接近,增速也非常接近。

(2)两者市值相差不大,截止2024年5月24日收盘,洋河市值1439亿,伊利市值1839亿。

(3)最近被骂惨了的洋河,目前有没有投资价值。

(4)选行业和选公司到底哪个重要。

二.关键指标对比

1.净利润及增长率

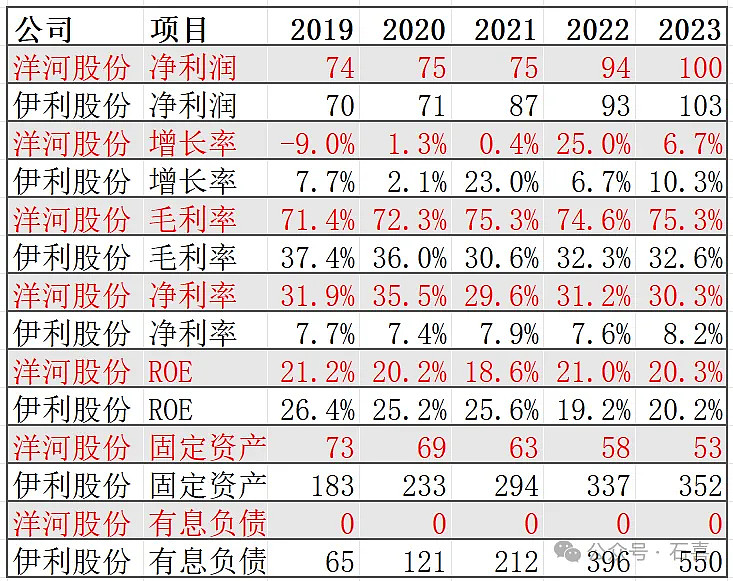

洋河股份净利润从2019年的74亿增长到2023年的100亿,年化增长7.82%;伊利股份的净利润从2019年的70亿增长到2023年的102亿,年化增长10.14%。伊利高洋河2.3pct。

2024一季度,洋河股份净利润60.6亿,同比增长5%;伊利股份一季度净利润失真,扣非净利润37.28亿,同比增长12.4%。

洋河2024年经营计划:力争营业收入同比增长5%-10%。

伊利2024年经营计划:公司计划实现营业总收入1300亿元,同比增长3%,利润总额147亿元,同比增长25.64%,但是伊利在2024年一季度多出了一个25.8亿元的投资收益,属于非经常性损益,所以利润总额失真。

对比洋河和伊利的计划营业收入,一个是5%-10%,一个是3%,洋河占优,但大体差不多。

通过对比净利润及增长率,结论如下:两者净近几年净利润差不多,增长率也相差不大,都是低速增长。

2.毛利率及净利率

结论:在盈利能力上,奶业龙头和中高端白酒公司没法比。

3.ROE

近几年洋河的ROE都在20%左右。伊利在2021年前ROE在25%左右,但2021有过120亿元的增发,导致2022年和2023年的ROE都在20%+。

洋河没有有息负债。伊利2023年有息负债550亿,占总资产的36%。

结论:两者ROE相近,都在20%,属于优秀水平,但伊利有杠杆。

4.资产及负债

伊利股份在2021年有过一次120亿元的增发。

本次伊利股份定增将投向五大项目,包括液态奶生产基地建设项目、全球领先5G+工业互联网婴儿配方奶粉智能制造示范项目、长白山天然矿泉水项目、数字化转型和信息化升级项目、乳业创新基地项目以及补充流动资金及偿还银行贷款项目等。

此前,伊利股份已多年未在二级市场定增,此前最近的一次为2016年,拟定增募资90亿元主要用于收购中国圣牧资产。

洋河股份没有增发过,账上现金泛滥,未来也不需要再花大笔资金购建固定资产。

2023年,洋河股份固定资产53亿,没有有息负债;

2023年,伊利股份固定资产352亿,有息负债550亿。

两者净利润都是100亿+。

结论:洋河用较少的固定资产和0负债赚取了和伊利同样的利润。洋河的资产质量完胜。

5.分红

洋河股份:2023年分红70亿,分红率70%,股息率=70/1440=4.86%。

伊利股份:2023年分红76亿,分红率73%,股息率=76/1770=4.26%。

结论:这两兄弟相似的地方太多,连分红额和分红率都差不多。

6.净利润含金量

我们知道,对于中高端白酒行业来说,都是先收钱后给货,付款方式多为现金或者类现金的银行承兑汇票,普遍很少甚至根本没有应收账款,营收和利润含金量高。另外维持现有盈利能力所需要的资本投入也非常少。所以白酒行业的净利润就可以近似看成是自由现金流。

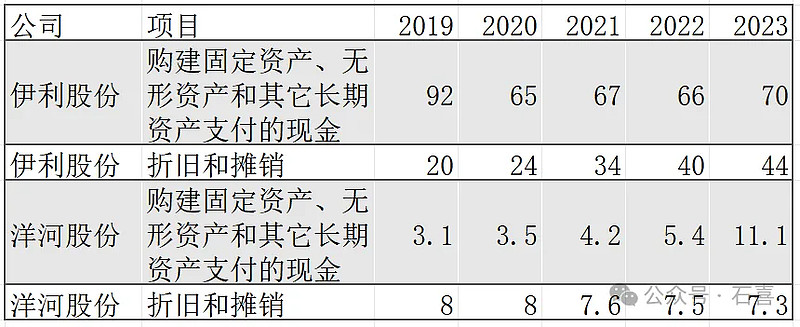

而伊利股份的固定资产很高,维持现有盈利能力需要不断更新固定资产,从下表我们也可以看出来,伊利股份购建固定资产、无形资产和其它长期资产支付的现金远远大于折旧和摊销金额。并且从伊利的营收和净利润增速来看,属于低速增长,所以伊利的资本支出暂时只能算作是【维持现有盈利能力所必需的资本支出】,不能看作是扩张性资本支出。

而洋河正相反,折旧和摊销大于资本支出,并且洋河在这两项上的数额也没常低,因为洋河的固定资产本来就少,并且窖池越老越值钱。

所以结论也非常明显:洋河的净利润就是自由现金流,而伊利的自由现金流要在净利润上打一个折扣。

7.估值

(1)截止2024年5月24日收盘,洋河市值1439亿,伊利市值1839亿。

(2)2023年洋河净利润100亿,伊利净利润103亿,洋河静态PE14.4倍,伊利静态PE17.9倍。请注意,洋河净利润就是自由现金流。伊利的自由现金流<净利润。所以用净利润计算伊利的PE是高估的。

三.二选一,你选哪个?

上述的6项指标,没有一项伊利是占优的,其中的1、3、5项就算是打个平手吧,2、4、6项洋河完胜,所以我的结论也很清楚了。

不知道大家有没有这种感觉,当你研究一家公司时,可能觉得还不错,值得跟踪,但是当你和白酒公司对比时,瞬间就没兴趣了,我对这种感觉挺强烈的。所以很快就得出如下结论:这家公司确实不错,但是如果我有钱的话,我还是会加仓白酒。

和其它白酒的优等生相比,洋河确实是掉队了,但如果拿现在的洋河和其它行业的优质公司(注意是优质公司,普通公司就不比了)相比,洋河能干趴下大部分其它行业的优质公司。

投资就是比较,在自己能理解的投资对象中选择确定性更高、资产回报率更高的那个,不断重复,直到永远。

老唐曾经在不同场合反复说过:“具备优秀商业模式白酒业,完全可以作为投资者的根据地、票仓,值得深入研究,每一次阅读财报都不会浪费,花两年功夫吃透,可以在里面捡一辈子钱”,通过洋河和伊利的对比,你有没有这种体会?

最后,我把老唐对白酒的观点再搬出来吧:

投资白酒的理由非常简单:

这个行业短期供需变化不剧烈,相对容易预测;

产品有差异性,有情感归属成分,不容易陷入价格战泥潭;

绝大部分(尤其是中高端)都是先收钱后给货,付款方式多为现金或者类现金的银行承兑汇票,普遍很少甚至根本没有应收账款,营收和利润含金量高;

产品不担心短期积压,存货几乎不会贬值至生产成本以下;

产品简单,研发投入极少,一般不搞费用资本化处理……

这些特点,决定了公司财报简单且优质,可预测性较强。

如果让你二选一,你选哪个?欢迎留言讨论。

我之前还写过一篇文章,叫《洋河换茅台,合适吗?》,和这篇文章一起看的话,会有不一样的收获。