5月22日,A股三大指数集体走强,沪指窄幅震荡收涨0.02%,中证800微涨0.12%,创业板指收涨0.88%,沪深两市全天成交额8313亿元,较上个交易日放量320亿元,交投相对平淡,两市超3100只个股上涨。

行业板块涨多跌少,存量资金呈现比较浓厚的博弈格局。

一边是光伏设备板块午后爆发,掀起涨停潮,金刚光伏、东方日升、金辰股份、清源股份等10余股涨停;消息面,中国光伏行业协会召开高质量座谈会,指出“鼓励光伏行业兼并重组、畅通市场退出机制”。

另一边则是房地产板块则大幅冲高回落,申万地产指数一度涨近5%,但午后大幅回落,仅收涨1.33%。

存量资金激烈博弈对市场核心贝塔产生一定负面影响,以中证800指数为例,今日800指数成交额放量370亿元,达到3574亿元,但仅收涨0.12%。显示尽管有增量资金涌入,但受存量资金博弈影响,宽基整体并未出现明显涨幅。市场博弈缓解后,宽基指数或可能走出震荡格局。

对于希望跟上行情或低位播种A股的投资者,兼顾300和500的中证800指数无疑成为“卡位”行情、避免踏空的绝佳选择。中证800最近被新晋纳入权威数据行情首页,也凸显出良好的市场表征性。

中证800指数成分股中,东方日升、弘元绿能、晶澳科技、钧达股份、爱旭股份、TCL中环共6只个股涨停;前五大权重成分股中,贵州茅台小幅下跌0.43%,宁德时代上涨1.65%,招商银行下跌0.50%,美的集团下跌1.71%。

热门ETF方面,A股标志性的均衡宽基指数ETF代表——800ETF(515800)收涨0.11%,报收0.932元,全天成交额达8983万元,换手率1.33%。规模方面,800ETF(515800)最新基金规模达67.37亿元,高居同类第一!

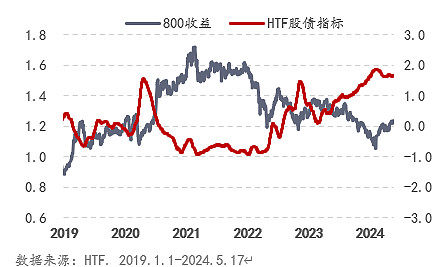

风格上,近期大盘相对小盘稍领先,价值相对成长表现占优;汇添富A股股债配置模型(基于中证800)指标仍处于高位,对A股权益资产保持“乐观”

据来源:HTF. 2019.1.1-2024.5.17;注:A股股债指标对投资情绪分:悲观、偏悲观、中性、偏乐观、乐观

机构观点方面,中金公司认为,政策加码带动预期修复延续。

1)近期房地产相关政策出现积极变化,央行调整购房首付比例、贷款利率下限和公积金贷款利率。政策释放的积极信号有利于改善投资者风险偏好。

2)外需改善是经济数据中重要的亮点,出口偏强对于工业增加值和制造业投资产生积极影响,前期宏观政策的落地有利于改善投资者对经济基本面的预期。

3)从A股主要投资者类型来看,当前私募基金投资者仓位仍处于历史低位,外资近期有所回流但对中国资产仍处于低配,可能对市场仍有潜在的资金面支持。(来源:中金公司《A股:政策加码带动预期修复》)

华龙证券表示,市场围绕绩优和政策催化方向演进,高分红绩优方向以及低估值存在业绩预期改善的板块均为市场关注的重要方向。主要原因有四:

其一,新一轮政策将改善房地产市场现状。

其二,四月经济数据多呈现向好态势。

其三,欧美降息预期有所升温。

其四,政策发力内生增长,稳定市场预期。房地产供需两端有望逐步改善,将增强经济内生增长动能。(来源:华龙证券《A股投资策略周报告:政策发力内生增长,稳定市场预期》)

中原证券指出,未来股指总体预计将保持震荡上扬格局,主要原因有四:

其一,新国九条发布,推动市场走向成熟,提振市场长期信心。

其二,出口数据超预期,显示海外需求韧性和我国产品竞争力较强。物价随着食品价格降幅收窄,也出现一定程度恢复。

其三,管理层出台地产政策组合拳,有望稳定地产投资和提振内需,推动经济企稳。

其四,美国通胀回落,降息预期提前。随着国内利好政策落实,市场风险偏好有望提升,当前内外环境整体有利于市场持续企稳向好,同时仍需密切关注政策面、资金面以及外部因素的变化情况。(来源:中原证券《【中原策略】市场分析:周期行业领涨,A股震荡上扬》)

【守正之道:成年人不做选择,成长、价值谁赢就选谁!】

其实,若看好A股大机遇、希望把握“低位播种”的确定性机会,与其临渊踌躇,纠结成长或价值,不如卡位均衡性宽基,如中证800指数。一方面,中证800指数兼顾两种风格,另一方面,在指数不断调整的新陈代谢中,会自动在“成长”或“价值”获胜的一方中作出边际调整,增加相应一方的权重占比,实现自动再平衡。

【800ETF(515800)——行情不踏空,卡位均衡大宽基】

从估值角度看,800ETF(515800)标的指数(中证800指数)当前PE-TTM为13.51倍,自上市以来的历史分位点为38.71%,意味着目前估值低于历史上71%以上的时间区间,位于估值高性价比区间,中长期配置性价比凸显!(2007.1.15-2024.5.22)

公开资料显示,800ETF(515800)是全市场规模领先的复制跟踪中证800指数的ETF,且有配套联接基金(A类:012596,C类:012597)方便场外申购。800ETF(515800)行业分布均衡,兼具成长和价值属性,表现稳健,能有效跟踪主线行情,成为了机构投资者公认的黄金“业绩比较基准”。

此外,800ETF(515800)费率结构为全市场股票型ETF最低,管理费仅0.15%/年,托管费仅0.05%/年,更低的费率意味着更好的持有体验,省到就是赚到!

中证800指数可以作为配置当中的压舱石。从长期看,2007年以来,中证800指数的基本面与中国GDP增长趋同,是真正有效代表中国市场、也是与中国经济一同成长的指数。

数据显示,截至2024年4月30日,中证800指数(000906)前十大权重股分别为贵州茅台(600519)、宁德时代(300750)、中国平安(601318)、招商银行(600036)、美的集团(000333)、五粮液(000858)、紫金矿业(601899)、长江电力(600900)、兴业银行(601166)、恒瑞医药(600276),前十大权重股合计占比超过16%。

@今日话题 @雪球创作者中心 $隆基绿能(SH601012)$ $万科A(SZ000002)$ $贵州茅台(SH600519)$ #房地产持续活跃,万科金地再走强# #光伏概念股反弹,金刚光伏20cm涨停#

基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。目标ETF的联接基金的表现不能保证会与目标指数和目标ETF表现完全一致。中证800指数2019-2023年收益率:33.71%、25.79%、-0.76%、-21.32%、-10.37%,数据来源:Wind。