近日,高层审议通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,引发市场的广泛关注。

城中村改造,让人不禁联想到前些年火热的“棚改”。而棚改的提速扩面,离不开2015年开始推动的棚改货币化政策。所谓棚改货币化安置,就是指政府部门直接以货币的形式补偿被拆迁棚户区居民,而后居民再到商品房市场上购置住房。

前几年,棚改曾撬动一轮房价上涨,因为流动性驱动需求释放,最终带来地产牛市,尤其是三四线地产价格超预期上涨。

据统计,2014年,棚改对住宅销售的撬动效应还不明显,全年棚改销售贡献率低至3.4%。随着货币化安置推进,棚改销售贡献率快速提升,2015年达到13.6%,2017年更是突破2成,达到21.5%。

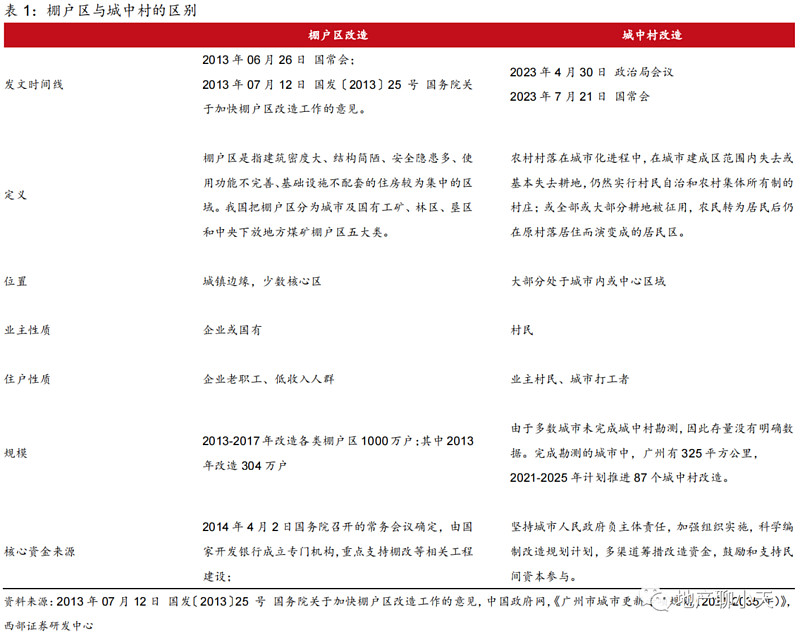

那么本次城中村改造是否会像棚改一样对地产行业有如此大的贡献?首先我们来看一下两者的区别。

【是否为棚改2.0仍不能下结论】

2013年启动的棚改,核心是以政府为主导,国开行为重要资金来源的一次货币化安置改造,根据国开行公布的数据,2018年底棚户区改造的贷款余额达到3.04万亿元。此次国常会提出的城中村改造,目前未明确主要资金来源,因此后续的改造方式是否为棚改2.0仍不能下结论。

此外棚户区和城中村的区别还有如下几个方面:

1、位置:棚户区多为城市边缘,少数在城市核心区域,城中村则大部分属于城市内或中心区域;

2、业主性质:棚户区多为企业所有或国有,城中村则为村民;

3、住户性质:棚户区为企业老职工和低收入人群,城中村为村民业主和城市打工人租住整体而言,城中村的密度大,位置中心,比棚户区拆迁困难大,需要比棚改更大的资金量和执行方式,更需要关注后续细则中关于资金来源和地方政府责任的描述。

【城中村改造每年投资或达万亿元】

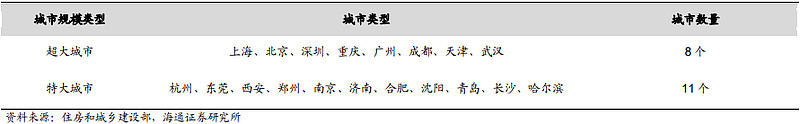

根据住房和城乡建设部于2022年10月公布的《2021年城市建设统计年鉴》,全国共有超大城市8个,分别为上海、北京、深圳、重庆、广州、成都、天津、武汉;特大城市包含杭州、东莞、西安、郑州等11个城市。

虽然目前国家层面并未披露超大特大城市城中村改造的总量目标,但地方层面已有多重点城市开始提出具体目标。

从近三年大致统计情况看,以上超大特大城市过去3年房地产行业投资额占全国比重大致在30-35%;销售金额占比大致在21-27%。

可以看出,超大特大城市在地产行业中具备较重占比,在以上区域内稳步实施城中村改造,有利于激活城市投资和销售从而对稳定全行业具有现实操作意义。

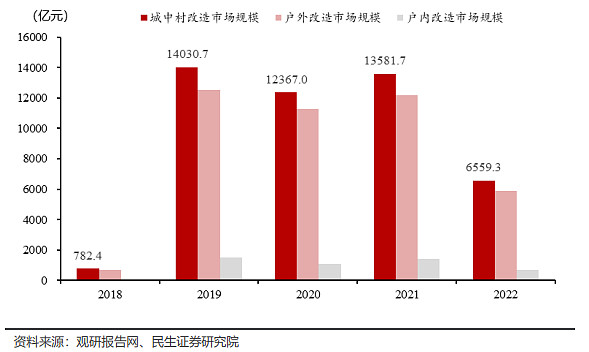

从定量的角度来看,城中村改能够撬动多大投资规模?民生证券从两个维度尝试给出参考数据:

目前已有11个城市公布十四规划期间投资规模4.4万亿元。按照这一节奏,预计2023-2025年,特大超大城市每年城中村改造投资规模或在万亿元。

第三方数据显示,2019-2021年城中村改造规模都超万亿,只是2022年有所降温。

综合上述口径,民生证券预计未来三年超大特大城市城中村改造投资或达每年1万亿元。

【地产板块可以上车了吗?】

话题回归投资,既然城中村改造可以撬动如此大的投资规模,那么地产行业可以上车了吗?

从相对位置来看,以中证800地产指数为例,该指数7月17日再度跌至近9年来的新低,已具备较高的性价比。

面对前期“跌跌不休”的地产股,各大专业机构却并不觉得悲观,对于地产行业后市,不管是短期政策刺激,或是长期的基本面都是一致看好。

针对最新出台的城中村改造政策:

广发证券认为,随着中央及各地方政策的推出及落地,融资渠道疏通,预计各地城市更新及城中村改造将重回正轨,具备开发实力且在手资源充沛的房企将较大程度从中受益。

西部证券认为,城中村改造后续资金来源和推进方式仍存在不确定性,但无论何种方式推进,拥有改造经验和资金实力的开发商都将长期受益。

将目光放长远一些来看:

兴业证券指出,地产行业格局正在重塑:过去一年,房地产公司在融资、拿地和销售端的表现分化非常大,股价的表现也出现分化。“有钱有地有人”的国企地产融资通畅、融资成本新低、销售拿地正常进行,在行业风险逐渐降低,市场销售恢复正常,未来的销售、业绩及派息都能保持稳健。

申万宏源指出,我国房地产需求端短期销售呈现超跌、但中期需求仍有支撑,而供给端呈现供给主体过度出清、中期行业供给亟待修复,叠加多项宏观数据和地产数据的走弱,预计房地产行业供需两端政策有望进一步优化,格局优化下优质房企成长空间打开,将受益于政策放松和格局优化双重利好。

通过机构的观点,我们明显看出,不管是短期的政策刺激,或者是长期发展的稳定性等各方面,都指向了一类房企——优质房企或将更加受益。

目前市面上较能体现地产龙头价值的指数,为中证800地产指数,该指数集中汇集市场头部房企,呈现了极高的头部房企集中度!

同时,中证800地产指数6月12日迎来2023年第一次调样生效,调仓后,前十大成份股权重超8成,“保万招金”权重占比超5成,高度聚焦头部地产企业,契合龙头强者恒强产业周期趋势!

资料显示,目前唯一跟踪中证800地产指数的ETF为地产ETF(159707),具备稀缺性与辨识度。

附前十大权重股一览:

从资金流向上来看,2023年至今,地产ETF(159707)基金份额持续震荡上行,几度刷新上市以来新高,获得明显的资金增仓行为。

$地产ETF(SZ159707)$ $保利发展(SH600048)$ $万科A(SZ000002)$

注:文中数据来源于沪深交易所、Wind、中证指数公司、基金定期报告,截至2023.7.24。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。