写在前面:

1、行业视角看库存周期和总量视角看库存周期是完全不同的逻辑。

2、行业层面观察库存周期更多是寻找行业本身或者其上下游细分板块的机会。

3、总量层面观察库存周期更多是考虑其对全社会总需求的影响,而全社会总需求的情况(也就是经济总体情况)决定的是大金融、大消费、港股三大板块的β机会。

4、以往的情况中,由于地产和基建具备非常好的弹性,在稳增长中,可以力缆狂澜拉动总需求回升,因此过去盈利的改善和市场的反转都早于库存周期。

5、但是当前看,地产和基建在逆周期调节中似乎不再具有中军主力的作用,这个时候,可能就需要库存周期出清,才能带来一系列的需求释放:拉动投资(原材料、设备、扩产)需求、从而带动就业、提升可支配收入、恢复消费信心。

核心结论:

1、宏观层面的库存周期有何特点?

首先,回顾2005年至今,宏观层面的库存周期有以下几个特点:①工业企业库存周期平均运行3年半左右;②库存周期是滞后指标,平均滞后于盈利周期1-2个季度;③前一轮存货周期见顶前后,通常对应着新一轮信用周期的开启。

其次,A股上市公司存货周期平均3年半左右,滞后于盈利周期1个季度左右。一般的传导规律可总结为:信用周期->(传导时长2个季度)市场指数->(传导时长1个季度左右)盈利周期->(传导时长1季度左右)库存周期->(下一轮)信用周期。因此,按传导规律来看,市场指数或行业的买点通常出现在“库存周期下行、信用开始扩张、盈利即将触底”的阶段。

最后,当前总量层面的周期规律与以往周期规律表现出“同”与“不同”。相同点:库存周期运行的内在逻辑仍是一样的。不同点:本轮去库存预计需要更长时间。当前工业企业库存处于较高水平,一方面是总需求弱的综合体现,另一方面也意味着经济刺激难度较大,或要等到明年Q2前后内外需共振才有较好的向上弹性。因此,在分析具体行业时,可分为两类:一类是与总量依赖度高的行业(消费、金融地产、互联网经济等);另一类是有产业周期或政策驱动的板块,在总量经济企稳之后弹性会更好,比如半导体、高端器械、机床设备、信创等。

2、产业链上下游行业的库存周期规律有何不同?

对于上下游的行业来说,库存周期多数为滞后项,但不同行业的库存周期与盈利周期的错位时长有较大差异,有些基本同步、有些滞后1个季度或2个季度。我们从三个角度出发——国内宏观工业企业数据、美国宏观制造业与零售业、A股的细分行业——对上中下游库存周期规律做一个对比分析(详细图表见正文)。

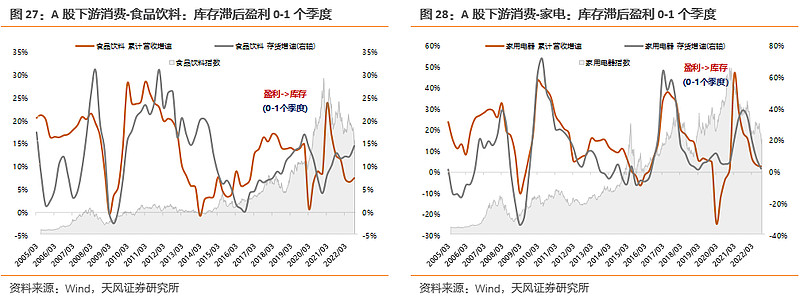

库存周期与盈利周期表现出的规律可总结为:①上游和下游的库存周期与销售周期基本同步或滞后时长在1个季度以内;②中游制造业库存周期滞后于销售周期较明显,1-2个季度之间;③每轮周期时长与宏观整体一致,约3年半。

3、如何“抢跑”库存周期——3个案例

库存周期由于其滞后性,可作为逆向投资的参考,左侧预判行情位置。一是对于底部区域的判断:在库存下行周期的后半程,指数可能先见底,库存在低位至少不是坏事,多关注需求侧催化。二是对顶部区域的判断:库存加速上行,可能进入风险区域,库存高位不一定就是坏事,但若需求有见顶迹象,则应警惕。

案例一:上游周期资源品——分化但普遍较高。当前工业企业库存数据显示,上游能源普遍库存位置比较高,其中煤炭开采、石油开采、黑色金属、有色冶炼、石油煤炭加工的库存增速位于历史81%、66%、99%、74%、85%分位。

案例二:IC设计和被动元件——库存去化进行时。①半导体库存周期平均39个月,滞后于销售周期2个季度左右,本轮库存高点在22Q2-Q3。②本轮半导体国内销售增速高点在21年8月、全球销售增速高点在22年2月,按40个月周期时长推算,预计拐点或于23Q1-Q2出现。③市场指数会显著领先于半导体销售周期(并大幅领先于库存周期),通常可提前两个季度关注。④综合看,当前IC设计已进入关注窗口,但基本面拐点可能要等到23Q2前后,磨底时间拉长。其中,库存去化较快以及有国产替代和汽车芯片增量需求的细分领域或能更快走出来。

案例三:机床和自动化设备——关注复苏弹性。一是库存层面:机床工具、机器人、工控设备、激光设备,本轮库存周期的高点均是在21Q3-21Q4,当前库存水平分别位于历史的46%、47%、53%、45%分位。二是需求层面:机床、工业机器人的产量周期平均时长40个月、37个月,自5月份以来已开始缓慢复苏,叠加了政策扶持、国产化率提升的逻辑,盈利弹性还是值得期待。

三季度以来,市场对库存周期的讨论变多,不仅是国内各行业的库存周期,还包括美国消费品和制造业的库存周期。我们理解,库存周期在两种情形下关注度会上升:一是一轮景气周期进入顶部区域、通过库存周期判断供给是否转向过剩;二是一轮景气周期进入底部区域、通过库存周期判断供给是否转向不足。而由于近两年国内外宏观周期错位、国内产业结构调整等原因,使得各行业的景气度差异很大,上述两种情形同时存在。

本文我们主要讨论几个内容:(1)宏观工业企业和A股上市公司的库存周期有何异同点。(2)分行业看,消费医药、科技制造、上源资源的库存周期表现规律有何不同。(3)盈利周期、库存周期、市场指数的传导规律以及当前重点行业的判断。

01

总量层面的库存周期有何特点?

首先,宏观层面一般用“工业企业产成品存货”的同比增速代表库存周期。企业的库存变化是市场供需错位、供应链“长鞭效应”、企业投资意愿共同作用的结果。

在一个典型的宏观周期中:

(1)复苏的起点一般是来自政策逆周期驱动,积极的财政政策和宽松的货币政策带动信用周期和中长期贷款率先扩张,此时的库存周期表现为“被动去库存”状态,实体需求已改善但企业产能未及时扩张。

(2)随着盈利回暖,产能利用率提升,企业投资意愿也开始加强,并从需求端往产业链中上游传导,进入“主动补库存”状态,供需两旺。

(3)之后,可能由于政策退出、通胀回升、货币收紧、竞争加剧等因素,导致企业盈利高位走弱,但产能和库存的扩张仍有惯性,此时处于“被动补库存”状态,供给大于需求,企业开始累库。

(4)最后,需求的不足导致企业的投资意愿也开始降温,市场进入供需同步下行的“主动去库存”状态,当经济恶化到一定程度,也酝酿着新一轮逆周期政策的开端。

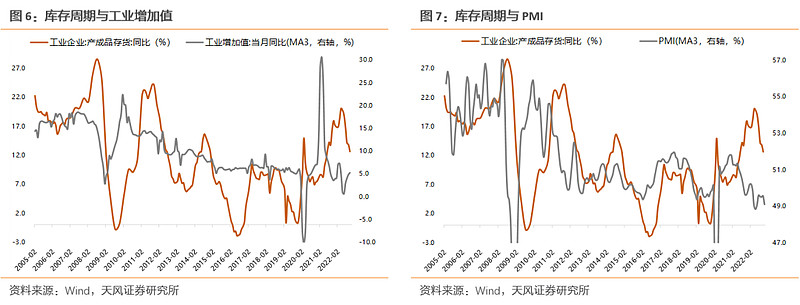

回顾2005年至今,宏观层面的库存周期有以下几个特点:

① 工业企业库存周期平均运行3年半左右;

② 库存周期是滞后指标,平均滞后于盈利周期1-2个季度;

③ 前一轮存货周期见顶前后,通常对应着新一轮信用周期的开启。

其次,A股上市公司存货周期的整体表现与工业企业产成品库存周期基本一致。上市公司资产负债表中的存货项通常包括原材料、在产品、半成品、产成品、商品以及周转材料等,存货周期平均运行时间也在3年半左右,滞后于盈利1个季度左右。

一般的传导规律可总结为:信用周期->(传导时长2个季度)市场指数->(传导时长1个季度左右)盈利周期->(传导时长1季度左右)库存周期->(下一轮)信用周期。因此,按传导规律来看,市场指数或行业的买点通常出现在“库存周期下行、信用开始扩张、盈利即将触底”的阶段。

最后,当前总量层面的周期规律与以往周期规律表现出“同”与“不同”。库存周期的回升,本质上是企业对经济判断乐观而采取的主动投产和增加备货的过程,虽然库存是一个滞后指标(表现为滞后于盈利、更滞后于市场指数),但却能反应一轮经济周期的持续性以及上行的幅度。

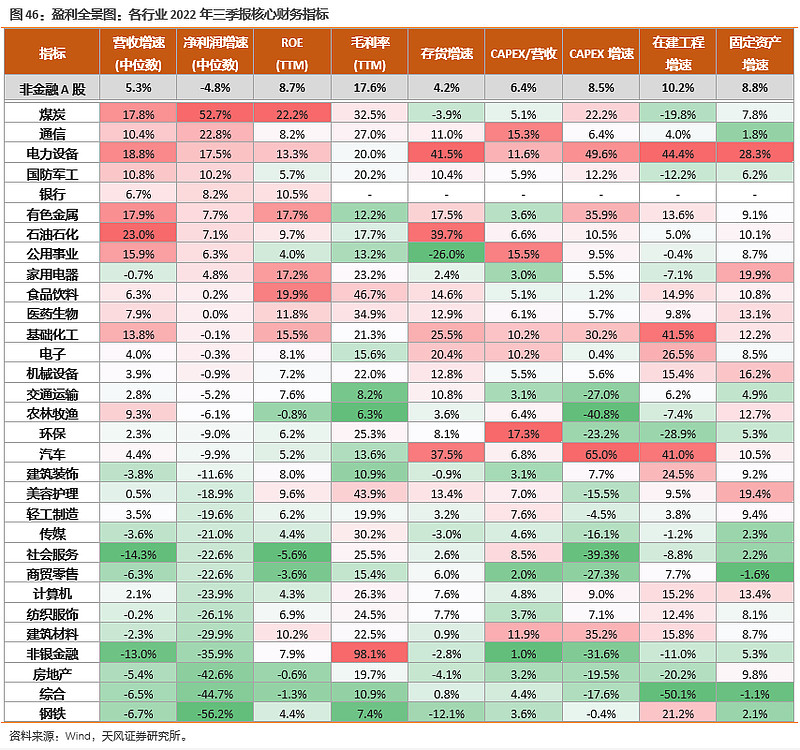

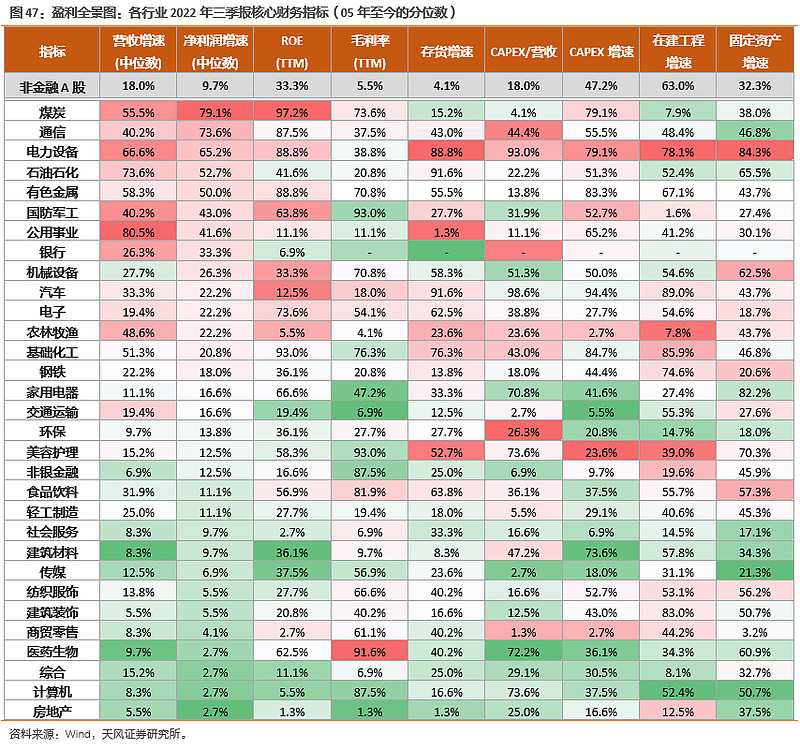

(1)相同点:库存周期运行的内在逻辑仍是一样的。本轮工业企业库存周期高点是2022年4月,到11月已下行7个月;上市公司层面,非金融地产A股的存货周期的高点是2021年12月,目前存货增速11.7%,位于历史38%分位,下行周期接近1年。库存处于高位反映的是实体经济不景气,政策也通常在这个时候开始托底经济,去年3季度央行货币政策取消“总闸门”说法也基本定调了本轮货币政策底,今年4月份之后宽货币、宽信用政策也多次发力,10月份之后政策继续加码托底经济,这些表现与以往周期规律类似。

(2)不同点:本轮去库存预计需要更长时间,总量回升弹性也会较弱。当前信用周期的扩张与以往有较大不同,宏观总量弹性不足已是一致预期。本轮库存周期重要性大于以往但回升难度也大于以往。以往每轮库存周期的回升,都离不开基建和地产投资的回升。本轮库存周期的制约因素主要有:一是当前库存处于相对高位;二是当前有效的刺激手段不足,内需受限于地产,且消费复苏路径不确定,基建和新兴产业成为主抓手,制造业很大程度依赖于外需,而外需复苏至少要等到明年。

因此,当前工业企业库存处于较高水平,一方面是总需求弱的综合体现,另一方面也意味着后续经济刺激难度较大,或要等到内外需的共振才有较好的向上弹性。那么,在分析具体行业时,可分为两类:一类是与总量经济依赖度高的行业,主要有消费、金融地产、互联网经济等;另一类是有自身产业周期或政策驱动的板块,在总量经济企稳之后弹性会更好,比如自主可控主线的半导体、高端器械、机床设备、信创等。

02

上中下游行业的库存周期规律有何不同?

对于产业链上下游的行业来说,库存周期多数都体现为滞后项,但不同行业的库存周期与盈利周期的错位时长有较大差异,有些基本同步、有些滞后1个季度或2个季度。

我们从三个角度出发——国内宏观工业企业数据、美国宏观制造业与零售业、A股有代表的细分行业——对上中下游行业的库存周期规律做一个对比分析。

1、周期规律:国内宏观工业企业

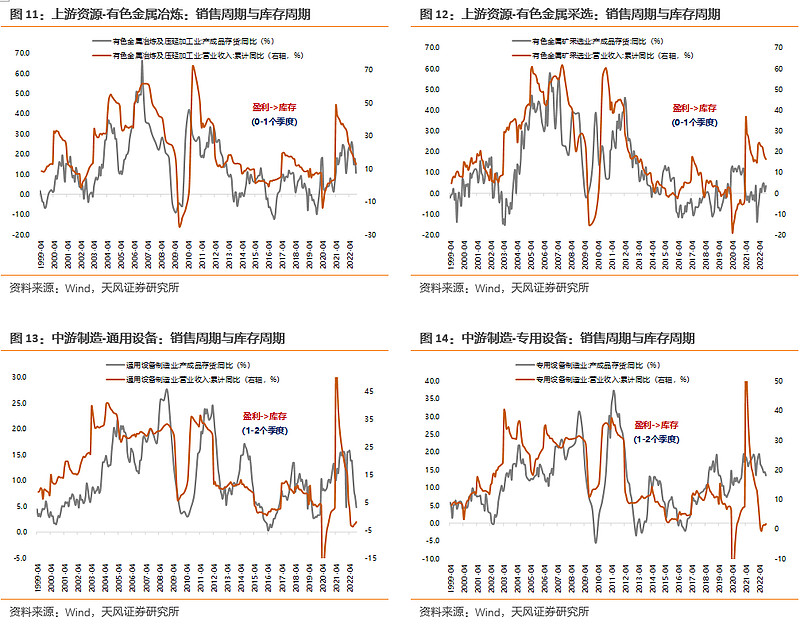

宏观层面工业企业的库存周期与盈利周期表现出的规律大体上可以总结为:

① 上游和下游的库存周期与销售周期基本同步或滞后时长在1个季度以内;

② 中游制造业库存周期滞后于销售周期较明显,1-2个季度之间;

③ 每轮周期时长与宏观整体一致,约3年半。

具体分析,影响库存与盈利周期错位时长的因素,我们认为主要有几个方面:

(1)产能扩张意愿与扩张周期。企业倾向于顺周期扩张,但产能扩张需要时间,因此在盈利底部企稳时,供给跟不上需求;反过来,由于“长鞭效应”影响,产业链中上游订单和备货放大,导致周期顶部库存积压,供给大于需求。

这一点在中游制造业中的体现较明显,因此,从宏观工业企业数据可以看到:中游制造业的库存周期一般会滞后于销售周期1-2个季度——比如:专用设备、通用设备、电气机械及器材、化学纤维、化学原料及化学制品、金属制品业、汽车制造、仪器仪表等。

(2)企业存货计价方式。存货的计价方式对存货价值也有影响,对于有市场化公允价值的环节,一般存货周期与盈利周期的同步性比较好,存货滞后盈利0-1个季度不等——典型的是上游资源品开采和冶炼环节,比如:有色金属矿采选业和冶炼加工业、黑色金属矿采选业和冶炼加工业、煤炭开采和石油煤炭加工业等。

(3)企业的周转率高低。对于周转快、效率高的企业,产能调整和存货调整也会更快,特别是轻资产运作或产业链上下游环节较短或离C端较近的企业,一般库存周期与盈利周期的同步性也会较好,存货滞后盈利0-1个季度不等——典型的是偏下游的行业,比如食品制造业、酒饮料和精制茶制造业、农副食品加工业、纺织服装和服饰业等。

2、周期规律:美国宏观制造业与零售业

从美国的宏观数据也可以看到,美国上中下游行业的库存和盈利周期错位的规律也与国内市场类似,表现为:

上游行业和下游行业的库存周期与销售周期同步性较好,滞后时长一般在1个季度之内;

中游制造业的库存周期大概滞后于销售周期1-2个季度。

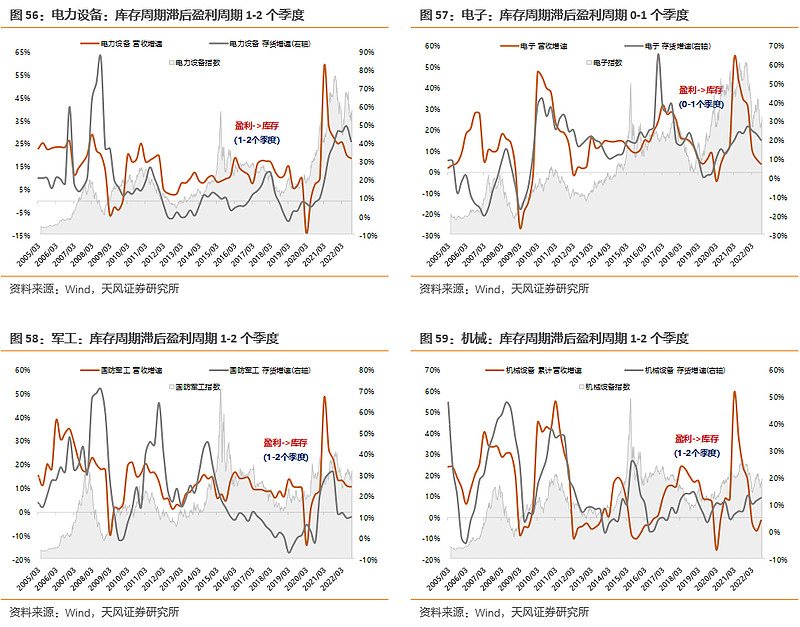

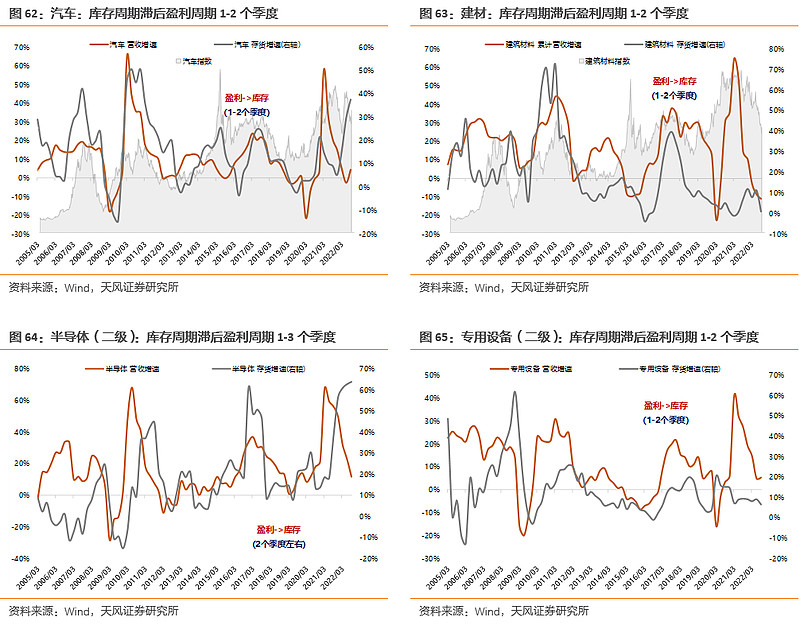

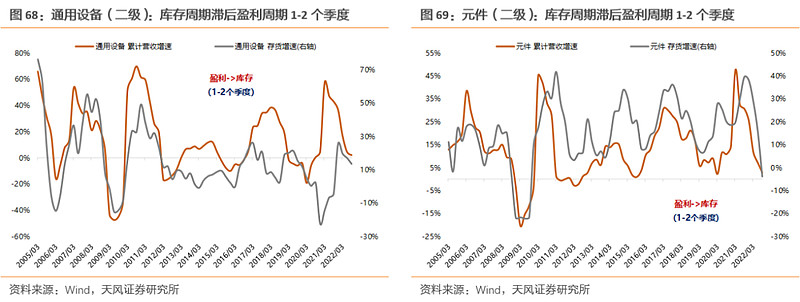

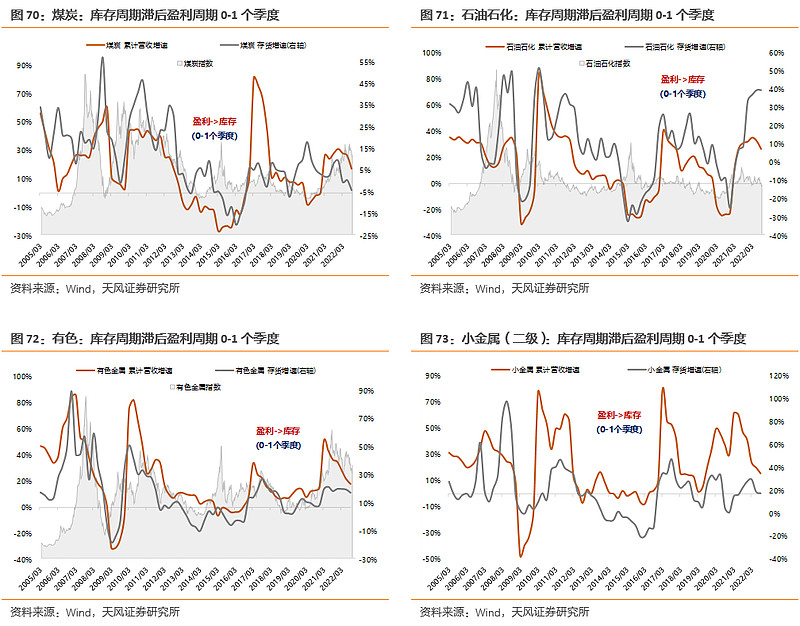

3、周期规律:A股上中下游的细分行业

上市公司的库存周期是用微观数据整体法计算而得。上中下游行业的库存周期规律也基本印证了宏观工业企业的结论。

下方只列举部分行业,较完整的行业图表(一级、二级行业)见附录部分。

03

如何“抢跑”库存周期——3个案例

1、当前A股细分行业库存周期位置

库存周期由于其滞后性(盈利平均领先库存1-2个季度,而指数抢跑盈利1个季度左右),在实际应用过程中,可以作为逆向投资的参考指标,左侧预判行情的位置(上升途中预判顶部、下降途中预判底部)。

特别是对于周期滞后时间较长的中游制造业来说,资本市场的抢跑通常也更明显,快速累库阶段可能意味着一轮周期即将见顶,反之,快速去库存阶段可能意味着新一轮周期即将开始。分两种情形来说:

第一种情形是对于底部区域的判断。在库存下行周期的后半程,指数可能先见底,指数领先库存2-3个季度。因此,库存在低位至少不是坏事,这个阶段多关注库存处于低位的板块,等待需求侧的催化。

对于当前库存下降到较低水平、需求可能有边际回暖的板块,比如风电、工业金属、生产线设备、工业互联网、机械基础件、小家电、白电、家居家具等。往前看,需求侧的改善,对这些库存低位的板块催化就会比较明显。另外,新一轮上涨周期中,细分行业弹性如何,则取决于宏观依赖度以及自身产业周期,如我们第一部分中讲到的。

对于库存刚见顶回落的板块,可密切跟踪库存去化的过程,若看到库存经历快速释放叠加股价已调整较充分,则可关注下一轮周期的底部布局机会。比如,当前半导体IC板块库存处于高位水平(国内三季度见顶、海外上半年见顶、半导体销售去年四季度见顶),往前看,明年上半年库存将逐步去化到合理水平,而市场往往会提前反应。

第二种情形是对顶部区域的判断。库存加速上行阶段,可能就进入了风险区域,若需求有松动则会造成累库的加快,进一步带来行业竞争加剧、毛利率下降等问题。因此,库存进入高位状态不一定就是坏事,但若需求周期有见顶迹象,则应警惕。

另外,从上中下游行业的不同周期规律性来看,上游周期品、下游消费品高库存的危险系数要大于中游制造业,因为周期和消费的高库存可能对应的是需求高位状态(股价尚未反映),而中游的高库存可能对应的是需求已下行较长一段时间(股价已定价较充分)。当前库存增速高但处于历史相对高位的行业,比如石油开采、农药、维生素、整车厂、新能源车、乳制品、航运等。

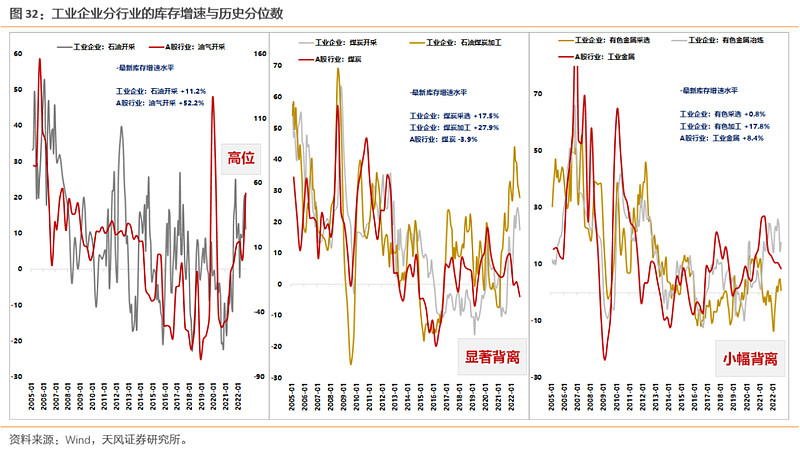

2、案例一:上游周期资源品——库存分化但普遍较高

当前宏观工业企业库存数据显示,上游周期品行业普遍库存位置比较高,特别是能源类的,其中,煤炭开采、石油开采、黑色金属、有色冶炼、石油煤炭加工的库存增速位于历史的81%、66%、99%、74%、85%分位。这背后可能反映的是能源类周期目前处于景气周期顶部,因为周期品的库存周期仅略滞后于盈利周期,当前库存周期跟随盈利周期开始走弱。

但宏观层面的数据与微观层面的数据(A股各行业)出现了一定偏差——A股煤炭行业的库存增速已落入负增长区间,而工业企业煤炭开采和加工的库存增速仍在历史高位。我们认为这可能与上市龙头的经营扩张策略等多方面有关,比如三季报神华、陕煤、兖矿的存货水平都低于去年同期,甚至低于过去两年的平均水平。

总体看,当前资源品从供给端逻辑切换到需求端逻辑,宏观总量的数据应该重视。

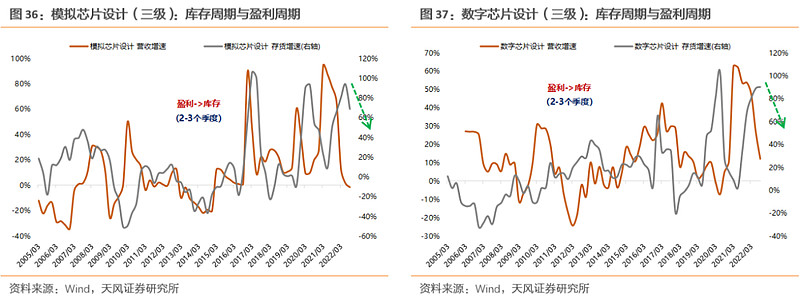

3、案例二:IC设计和被动元件——库存去化进行时关注机会

进入四季度,半导体板块的关注度大幅提升,一方面是销售和库存给出了基本面见底时点越来越近的信号(销售快速下行、渠道主动降价去库存),另一方面是今年来板块大幅超跌、估值也处历史低位(1-10月,模拟芯片和数字芯片跌幅分别为44%和41%,在近三百个细分行业中排名倒数前6)。

那么,当前行业是否进入了可关注的反转时点,我们从周期规律方面给出一些参考。

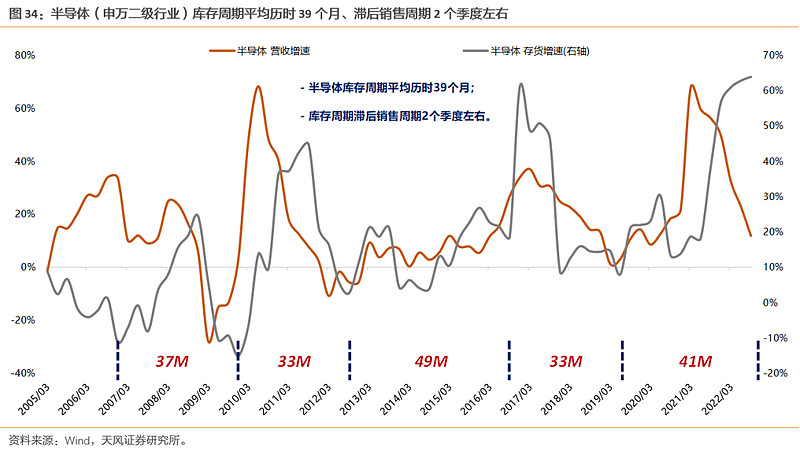

以半导体行业(申万二级行业)来看:

(1)过去几轮库存周期平均历时39个月,平均滞后于销售周期2个季度左右;此外库存周期的下行阶段一般持续1.5年-2.0年。

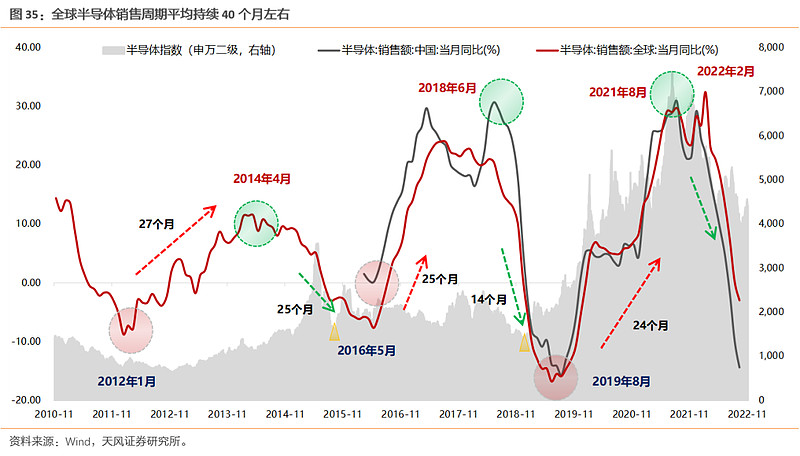

(2)本轮半导体国内销售增速的高点在21年8月,目前已下行了15个月;全球销售增速的高点在22年2月,目前已下行了9个月。按40个月左右的周期时长推算,预计本轮半导体销售的周期拐点或于23Q1-Q2出现。

(3)本轮半导体库存高点可能在22Q3,但细分行业有差异,模拟芯片库存高点在22Q2、数字芯片库存高点预计在22Q3,而分立器件库存高点在22Q1但Q3反弹。当前仍处于主动降价去库存阶段,企稳时点依赖于需求复苏进度;另外,按库存滞后销售2个季度左右的规律,本轮库存低点可能要到22Q2之后。

(4)市场指数会显著领先于半导体销售周期(并大幅领先于库存周期),通常可以提前两个季度进行关注。比如上一轮周期中,指数于2019年1月见底,全球半导体销售于2019年8月见底,A股半导体行业的营收增速19Q1见底,库存增速19Q2见底。

(5)最后,考虑海外因素,美联储货币紧缩的拐点预计也在明年一季度,美国制造业PMI从高位下行的时间也超过了一年,明年随着紧缩政策的退出,市场也会开始定价新一轮复苏周期,可类比2019年初结束加息(市场见底反弹之后震荡)、9月结束缩表时(市场重拾升势)市场的表现。届时,半导体周期也会进入内外需求共振的阶段。

综合来看,当前IC设计板块已进入关注窗口期,但基本面拐点可能要等到23Q2前后,市场磨底的走势可能也要持续到明年上半年。其中,库存去化较快以及叠加了国产替代需求、汽车芯片增量需求的细分领域和公司或能更快走出来。

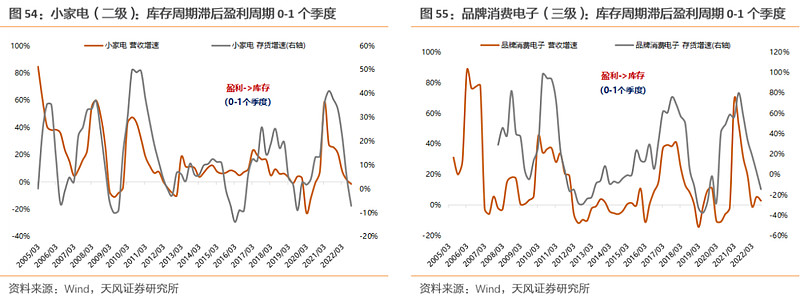

除了IC设计之外,被动元件的库存去化较充分,已下行了3个季度,预计被动元件价格和库存有望率先企稳。

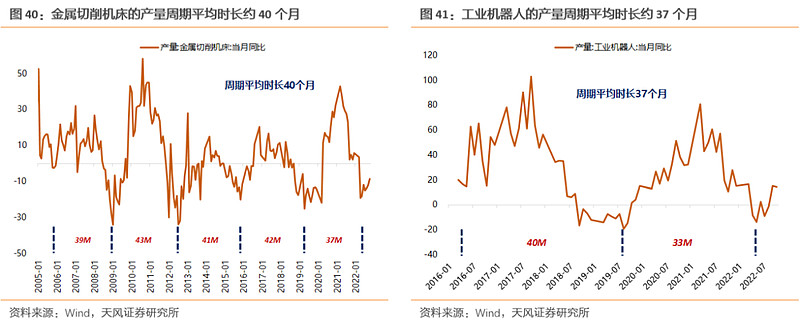

4、案例三:机床和自动化设备——进入复苏阶段关注弹性

最后值得一提的是机床和自动化设备,这两个细分行业目前库存增速已下行一段时间(库存顶部在21Q3-Q4),且需求层面也开始有复苏的迹象。

首先,需求层面:机床和自动化设备(工业机器人)的产量周期通常与制造业PMI走势较一致。其中:金属切削机床周期平均时长约40个月、工业机器人周期平均时长约37个月。从同比增速看,机床和工业机器人自5月份以来已开始进入复苏阶段,但这轮制造业呈现弱改善且各细分行业景气度差异也较大,因此机床数据复苏节奏也较缓慢。

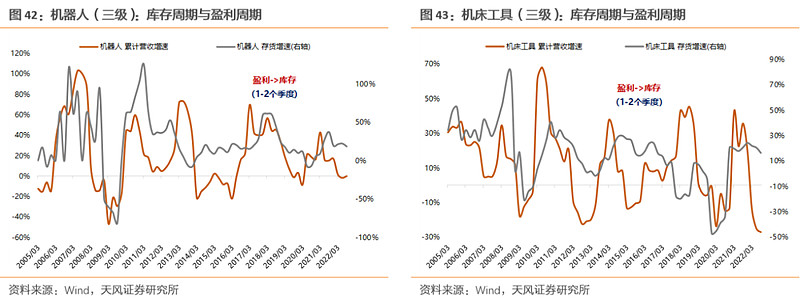

另外,库存层面:三级细分行业中的机床工具、机器人、工控设备、激光设备,本轮库存周期的高点均是在21Q3-21Q4之间,目前已回落了3-4个季度,库存水平位于历史的46%、47%、53%、45%分位。

结合需求周期与库存周期来看,板块目前已有较明显的复苏迹象,虽然本轮需求周期可能相对较弱,但叠加了政策层面对高端数控机床等自主可控装备的大力扶持,国产化率的提升是增量看点,我们认为在后续总量经济复苏过程中,机床与自动化设备的盈利弹性还是值得期待。

04

附录:A股行业库存周期规律

1、消费医药:库存周期滞后盈利周期0-1个季度

2、科技制造:库存周期滞后盈利周期1-2个季度

3、上游资源:库存周期滞后盈利周期0-1个季度

风险提示:宏观经济风险,国内外不可预测事件风险,业绩不达预期风险等。

$上证指数ETF(SH510210)$ $价值100ETF(SH512040)$ $AH500ETF(SH517100)$