目前实质上看持仓70%西部矿业,12%中国铝业,12%江西铜业,6%的赤峰黄金。

实际上从期货的走势上看,黄金快于铜快于铝,对应的股票走势上铝也是走得慢一些。从3个月前开始关注铝板块,将一些资料和自己的看法在本篇文章中做一个总结。

铝产业链和供需逻辑

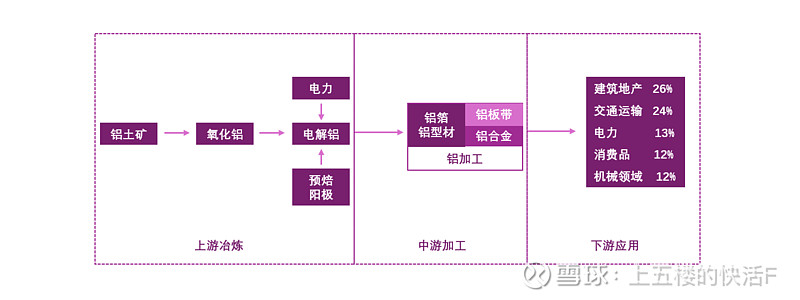

上中下游产业率如下图:

一、上游冶炼 - 供给:

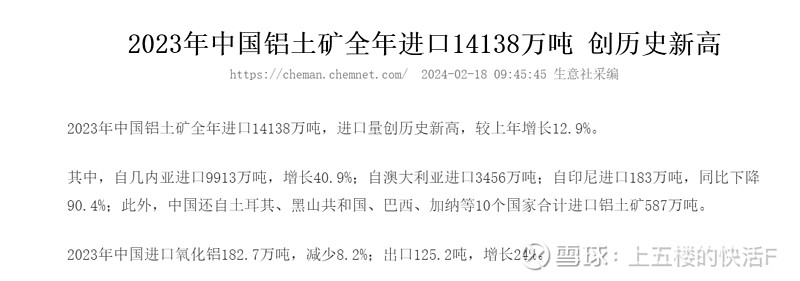

铝土矿全球大概有 550-750 亿吨的资源量,储量在 313 亿吨左右,其中几内亚,越南,澳大利亚,从产量数据来看,产出主要集中在澳大利亚、中国和几内亚。2022 年产量分别为 1、0.9、0.86 亿吨,占到全球产出的 73.05%。2023年,中国的铝土矿目前总储量7.4亿吨,而产量为9800万吨,静态开采量不足8年。23年铝土矿进口同比增加12.7%,进口中几内亚占比提升至70%,进口依赖越来越高,一旦海外有扰动,国内铝土矿有可能短缺造成价格上涨,故铝土矿自给率高的公司风险较小。

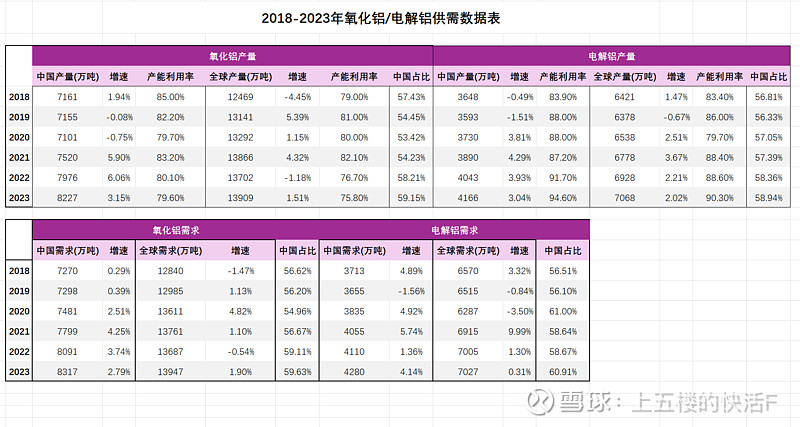

氧化铝作为电解铝的中间产物,由于铝土矿已经进口到国内,国内氧化铝的产量较为丰富,所以氧化铝进口量并不大,2023年1-12月累计出口126.47万吨,累计进口182.65万吨,累计净进口56.29万吨,其中氧化铝进口量排名前三的国家分别是澳大利亚、印度尼西亚、越南。由于生产中,铝土矿:氧化铝:电解铝 =5.1:1.9:1,故整体2023年氧化铝用量在8200万吨左右,基本在国内生产。

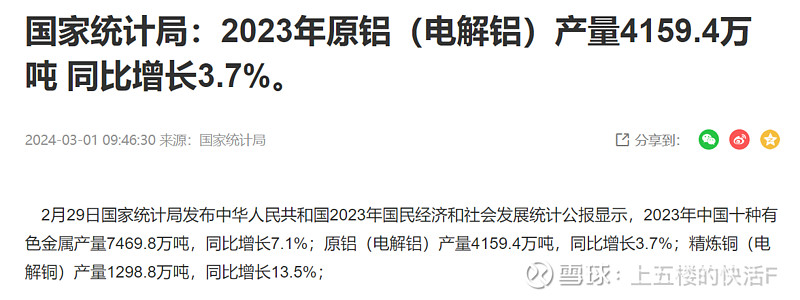

电解铝由于是高耗能产业,耗电量占到中国总用电量的8%,所以中国整体的产能设计上限是4500万吨/年,每年定额分配。而2023年总产量在4159.4万吨/年(最新统计局数据),增长3.7%,每年的产量国家会严格控制。遇到23年的云南干旱缺电,其省内目前运行产能565万吨,约占全国电解铝运行产能比例的13.1%,而由于云南省内81%用电来自于水电,电解铝减产的115万吨,约占省内运行产能的20%,通过其他地区增加产能最后填补了这部分的产量减少。

二、下游应用 - 需求:

2023年中国铝表观消耗量4290万吨,比2022年增长5%左右(2022年4084万吨),2023年光伏+新能源车+电池铝箔这新三样2023年消耗量584.52万吨,比2022年净增192.5万吨,增长近50%。

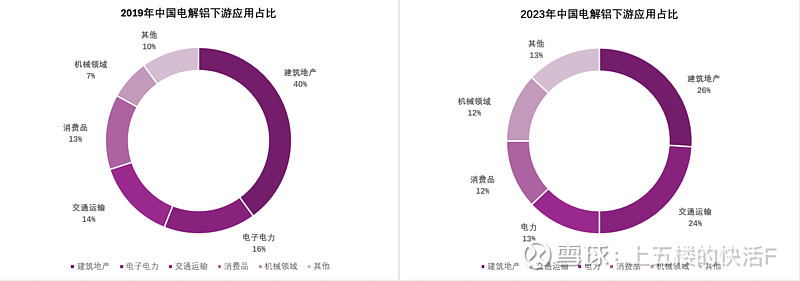

从下面我收集的数据中也可以看出,从2019年建筑地产一度占比电解铝下游应用的40%到2023年只有26%,而交通运输从14%增长到了24%(过去没有单列电力而是电子电力,所以并不清楚)

2024年随着光伏装机量的持续新增,新能源车特别是海外市场的快速增长,新三样2024铝消耗量如果保持近200万吨的增量,假设房地产今年持续下滑,哪怕下降5%的用量,影响也不到50万吨,预计总计需求增量150万吨。

而2023年海外需求表现不及预期,全年最终同比-2.5%,2024年,欧美制造业PMI皆有见底迹象,特别是3月份PMI集体回暖,叠加欧美也在进行新能源转型,预计海外需求24年应该会好于23年。

以上2024年的预测仅为个人推断,推断的逻辑供参考。

总结一下:

供给方面,铝土矿对海外以来越来越高,受海外有一定的扰动;23年氧化铝和电解铝中国/全球产能利用率分别是75.8%/79.6%和90.3%/94.6%,氧化铝不缺电解铝供给天花板。

需求方面中国新三样带来的总需求预计增长200万吨,房地产较坏情况下滑50万吨,中国整体依然有150万吨的增量。

23年全球原铝产量约为 7,058 万吨,消费量约为 7,027 万吨,同比分别增长 2.2%和 1.0%,中国原铝产量约为 4,159 万吨,消费量约为 4,280 万吨,同比分别增长 3.0%和 4.1%。24年有可能就要进入短缺状态。

中国铝业/云铝股份/天山铝业基本面对比

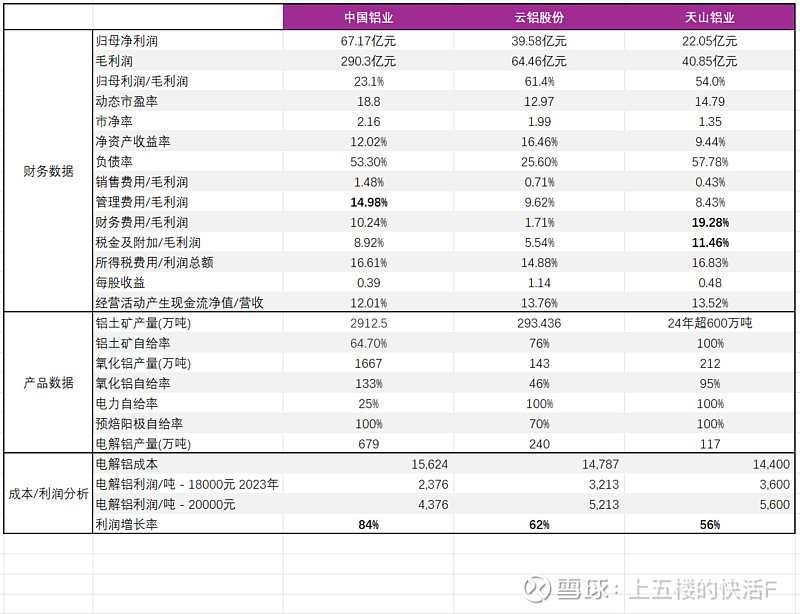

中国铝业:

1. 整体负债率和管理费用较高,但负债率不断下降,目前财务费用仅10%。

2. 24-25年多个项目上马,铝土矿自给率不断提升,广西华昇二期200万吨氧化铝项目25年投产,电解铝有30万吨产能可以进一步释放,另外未来有指标收购的计划。

3. 目前的电解铝毛利低于行业平均16500,但高于云南铝业和天山铝业。

云铝股份:

1. 各种费用占比最少的是云铝股份,负债率也只有25.6%,因此毛利润转化到归母净利润的比例也最高。

2. 氧化铝自给率仅46%,但由于云南水电的成本比较低,整体的成本较低仅14787。

3. 从交流纪要中可以看出,限电对于其产量还是有很大影响的,产量利用率一直开不到较高水平

天山铝业:

1. 近几年海外收购及扩产能的投资较多,负债率虽然从75%下降到57.78%,但整体的财务费用占比较高。

2.得益于新疆低价煤以及氧化铝/能源/阳极材料自给率较高,整体成本也较低。

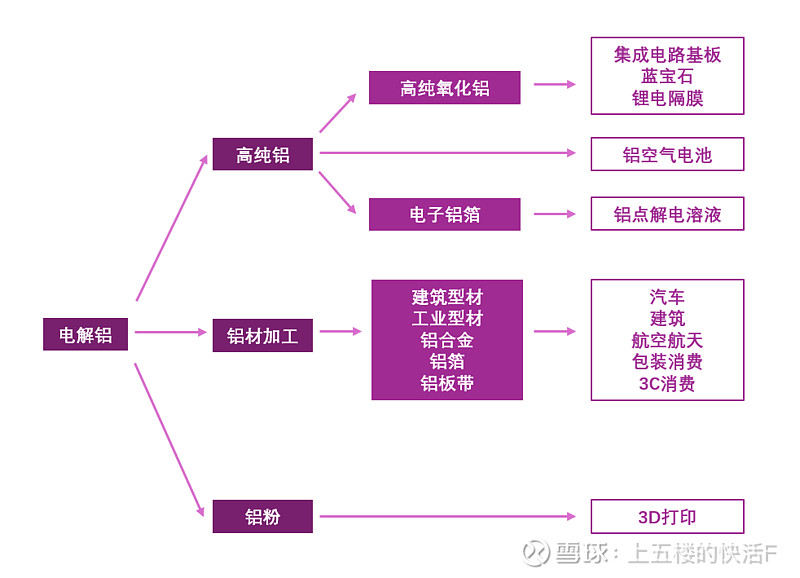

3. 民营企业管理效率高,多位业内大拿加盟,研发能力提升较快,向中游扩展到高纯铝/电池铝箔,未来高纯铝可能会做到全国第一。

利润测算(假设24年铝价20000)

中国铝业:由于和云铝并表,权益铝产量约为520万吨。

铝价20000:预计24年归母净利润可到152亿,18倍市盈率,市值2736亿

铝价21000:预计24年归母净利润可到200亿,18倍市盈率,市值3600亿

云铝股份:

铝价20000:预计24年归母净利润可到78亿,15倍市盈率,市值1170亿

铝价21000:预计24年归母净利润可到98亿,15倍市盈率,市值1470亿

天山铝业:

铝价20000:预计24年归母净利润可到41亿,15倍市盈率,市值615亿

铝价21000:预计24年归母净利润可到57亿,15倍市盈率,市值855亿

其实铝价上涨的逻辑下,并不是成本越低的公司增量越大,应该看权益产量(万吨)/净利润(亿元)谁更高,而中国铝业/云铝股份/天山铝业是7.8/6.1/5.3,显然涨价逻辑下,中国铝业>云铝股份>天山铝业。

中国铝业/云铝股份/天山铝业技术面对比

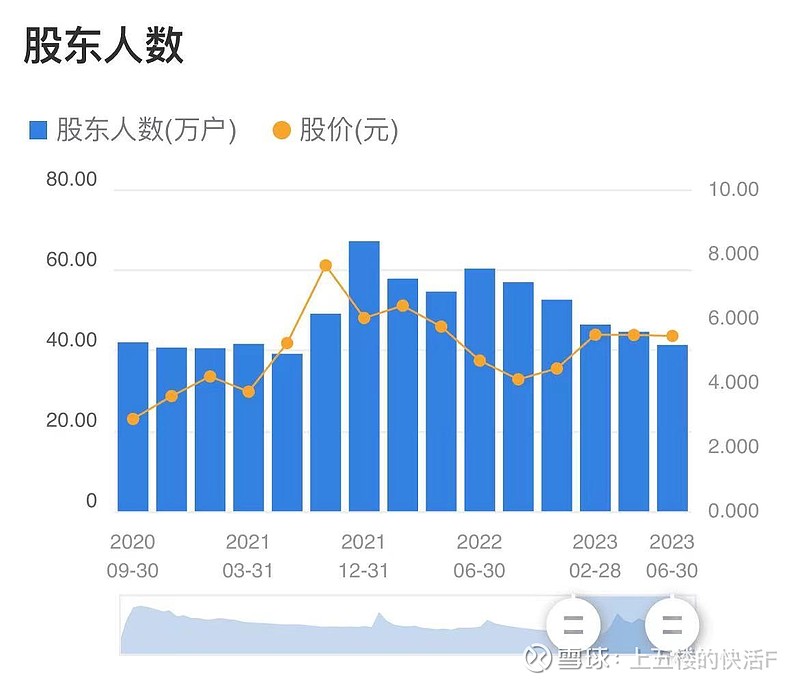

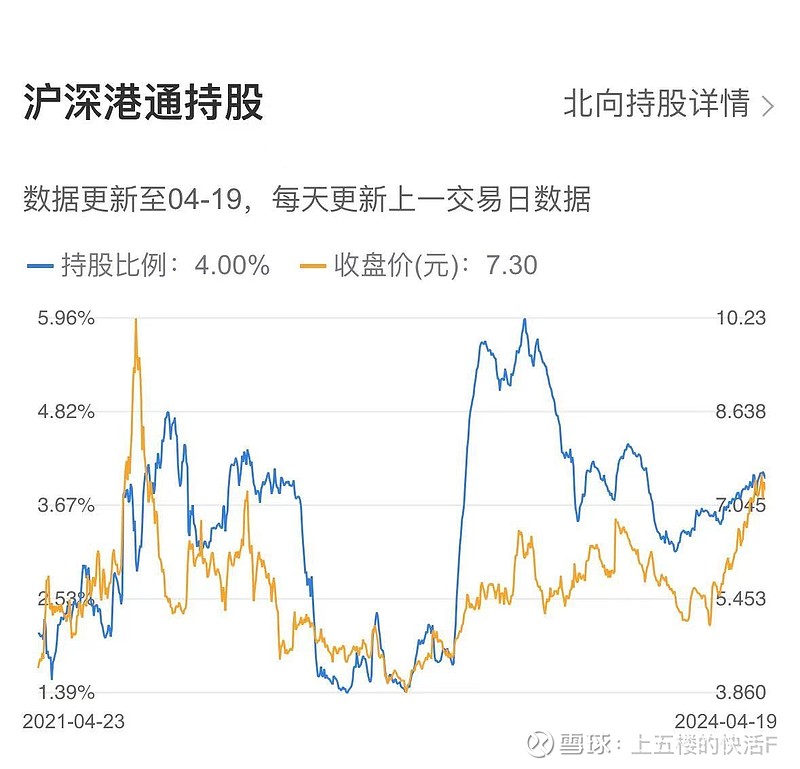

中国铝业特别像之前的西部矿业,主力稳扎稳打边拉升边吸筹,MACD底背离,一路股东人数不断降低,北向资金缓慢加仓。

云铝股东数降低的比较快,外资未有明显加仓;天山铝业小幅,外资未有明显加仓。

总结一下

铝土矿进口依赖越来越大,但几内亚供给相对稳定;氧化铝产能利用率仅75%,并不短缺;电解铝产能上线一到供给短缺,需求由于新三样的增长明显,24年可能面临短缺。

个股上来说,中国铝业龙头效应,涨价受益最高(权益产量/净利润最高),技术面走的最快;云铝负债率低,各种费用较少,涨价受益和技术面都在中间位置;天山铝业电解铝成本最低,产业链最全(中游),但财务费用较高,涨价受益和技术面走得比较慢。