10月,全球规模最大的资产管理集团之一的贝莱德发布《2023年第四季度全球投资展望》(下简称:报告),聚焦于结构性趋势下的变化,对全球投资市场进行分析和展望,为境内合格投资者和专业投资者提供了较为专业的资本市场观察视角。

01.资本市场新格局催生新机遇

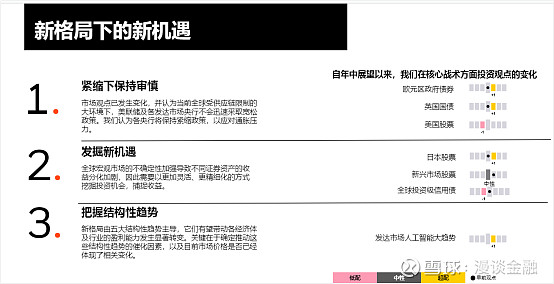

美债收益率创16年新高。报告认为市场正在进行调整,以适应新的格局,这也意味着宏观市场的波动会更大。当前,全球受供应链限制的大环境下,美联储及各发达市场央行不会迅速采取宽松政策。

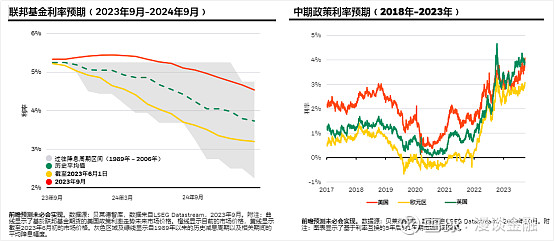

02.增速减缓,美联储不会降息救市

当下,由疫情引起的供需不平衡情况得到解决,通胀正在下降。报告表示,三分之二的消费支出已从服务转向商品。随着需求恢复正常,商品价格正在拉低通胀。劳动力技能方面的不匹配也趋向正常化,有助于减缓工资增长。

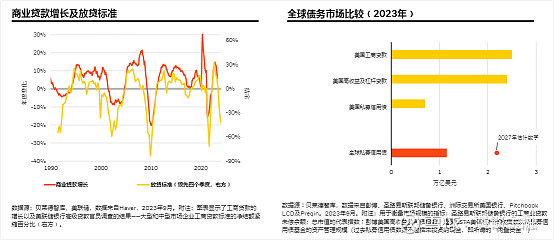

受紧缩政策影响,2023年美国经济增速减缓。从某些指标来看,过去18个月里美国经济实际上并没有太大增长。然而,美联储对于经济出现滞胀的反应相对温和。从市场表现来看,美联储不会通过大幅降息救市;加之供应链限制等因素影响,通胀压力持续,各国央行不得不保持紧缩政策。

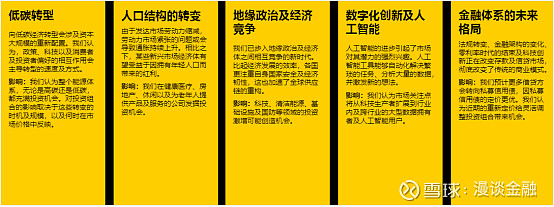

03.结构性趋势正在创造新的机遇

随着各市场意识到各国央行不得不通过限制经济活动来控制通胀,这为债券创造了令人期待的收益潜力。由于债券收益率较高,新兴市场硬通货债券被看好。随着新兴市场央行开始降低政策利率,这些债券因本币的贬值而得到缓冲。

债券收益率上行和悄然而至的经济滞胀意味着以宽泛的视角进行股票投资的难度加大。相较过去,不同行业板块之间的估值分化已明显提升,这也意味着新的投资机遇。

同时,结构性大趋势或结构性变化正在塑造长期的经济前景,会给各个经济体及行业的盈利带来巨大影响和变化,同时也会创造新的投资机遇。

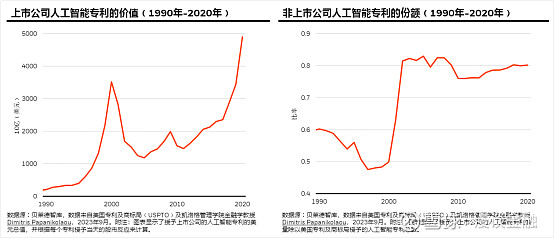

人工智能:上市公司的人工智能专利价值激增,或表明它们提交质量更高的专利。对人工智能的兴趣也可能扩散到私募市场。

私募信用债:随着企业通过银行获得贷款的难度加大,企业会转向其他信贷来源,预计私募信用债的需求将急剧增加。

此外,报告还对全球资本市场的股票类和固定收益类细分资产阐述了战术观点,并对美国、欧洲、英国、中国等不同市场,美国国债、欧元区政府债券、英国国债、中国政府债券等不同资产进行了战术配置观点阐述。

注:文中信息及图片均来源于《2023年第四季度全球投资展望》,如有侵权请联系删除。

免责声明:本文仅作为信息传播和学习之用,不构成对任何人的投资建议。