我们不能说转型已经完成,但是转型已经过了标志性的分水岭,现在在新增的固定资产之中,主导性的力量是由新兴产业来主导的,但是在工业增加值之中,它的占比仍然要略低一些,这是第二个观察。

中国的产业升级

绝大部分是在计算机和通信设备领域

第三个观察是中国的工业结构的升级和转型的特点。

1968、1991年以后,日本、韩国的经济结构也分别经历了非常明显的转型。这些国家转型的一个特别明显的标志就是汽车行业的崛起。

所以在十几年前,我们曾经略带天真的认为,未来中国经济结构转型的时候,将是向着高端制造去转型,像着如汽车、工程机械、数控机床、精密仪器这个方向去转型,因为我们看其他国家的历史,他们是往这个方向去转型的,但是研究到现在为止的数据,这种情况基本上没有发生。

在全球其他国家的大街上你很难看到中国自主品牌的汽车,也不见得完全没有,但是非常少,在发达国家的市场上,在美国、欧洲的市场上恐怕不太容易看到中国自主品牌的汽车,比如说红旗、吉利,可能都不容易看到。

但是这不意味着中国经济结构没有升级,从汇率的角度,从出口份额的角度,过去10年我们一直在升级。

而且把我们的升级与东亚的邻国进行比较,中国的表现在汇率上,在出口份额的提升上,放在同样的发展阶段来讲一点都不逊色,我们比韩国和中国台湾的情况可能还略强一些,比日本的情况也许略弱一些。

中国产业的升级都升到什么地方去了?这个表告诉了我们非常确定的结论,在中国的产业升级,绝大部分是在计算机和通信设备领域。

从微观上来看,这似乎也能理解,过去10年中国的计算机、通信设备开始产生全球影响力,比如说华为、小米,存在感很强,并且对其他国家的产业构成强大的压力。

这在宏观的数据上也有非常确定的证据,我们升级部分的70%发生在计算机、通讯设备等领域。

第二个特点是,中国在这一领域的升级,计算机、通信设备等等领域存在着复杂和庞大的全球供应链。

至于全球供应链最下段的组装、装配和生产环节在中国,最上端的研发设计和最上端设备的生产在美国、日本、韩国,也许还包括荷兰等国家。

它最高技术,最复杂的设备,核心技术专利等等的领域,相对来讲集中在发达经济体手中。

在全球极其庞大和复杂的供应链上,中国总体上是处在下游的装配环节和生产环节。

中国产业升级主要是沿着供应链

从最下端向上端快速爬升

中国的产业升级,主要是沿着这一庞大的供应链,从最下端开始向着上端比较快速的爬升。

我们原来只是装配,现在我们可以生产越来越多的零配件,后来我们可以生产一些相对更复杂的,附加值更高的零配件,后来我们可以开始生产一些相对比较低端的芯片,然后生产一些屏幕等等。

中国的产业升级在计算机和通信设备领域,它是作为全球供应链的一部分,在这一供应链的最下端,沿着价值链比较快速的向上攀爬,这是中国过去10年产业结构转型最重要的特点。

这一转型没有发生在汽车领域,没有发生在工程机械,没有发生在数控机床领域,主要就发生在计算机和通信设备领域。

在这些领域,中国从产业链的最低端出发,沿着价值链的链条非常快速的向上攀爬。

但是尽管爬的过程很快,静态我们也知道我们现在远远没有爬到最顶端,中国现在的整个计算机通信设备的庞大生产能力,仍然只是全球供应链的一部分,而且仍然没有占据全球供应链的最上端。

上端依靠大量国外配件技术

我们需要制造供应链偏上端的体系

与此同时,由于国际政治经济环境的变化,中国庞大的、偏中下端的计算机和通信设备的产业,它在多大程度上可以继续稳定的、可预期的依靠国外的技术、授权装备、供货和零配件,在国际经济形势发生变化的条件下,这些都存在一定的不确定性。

我们高度依赖来自国外的专利、技术、配件、设备,但是这些设备技术在未来是否可以继续获得,现在是存在一定的疑问。

如果这个方向有一些疑问,我们自己就需要在一定程度上制造一个备份,制造一个供应链偏上端的部分。

而这一供应链偏上端的部分毫无疑问投资巨大,技术复杂程度非常的高,我们能不能在一段时间之内制造备份,重建这一供应链偏上端的体系,对我们来讲,毫无疑问也是存在一些挑战的。

所以基于工业数据,如果我们要对中国的经济转型做一个合并性的评价,这一转型在过去10年,特别是过去5年进展非常的快,放在别国可比较的背景下来讲,我们的表现一点都不逊色。

但是中国的产业结构转型集中在计算机和通讯设备这一领域,一部分原因是因为中国是这一庞大的供应网的偏下端,然后我们沿着价值链快速的攀爬。

我个人认为另外一个原因是这一领域在过去十几年,一直在经历快速的技术革命和技术迭代,为我们创造了越来越多的弯道超车的机会。

所以中国的企业总体上抓住了这样的机会,但是站在现在,我们继续沿着产业链往上走,和以前相比出现了一些新的变数。

随着国际政治经济环境出现了一些新的变数,我们开始面临一些新的挑战,这种挑战不见得是不可以克服的。

国外的供应体系也不见得就会完全与中国切断,我们自己也不见得就不能够复制出来一个强大的备份体系,但这些都需要时间,都需要巨大的投资,而且多少存在一些不确定性。

基于工业数据来观察经济结构转型

存在几个方面的问题

做完评估以后,基于工业的数据来观察经济结构的转型,存在几个方面的问题:

第一,经济结构转型的另外一点,是经济从制造业向服务业去转型,而工业的数据里边不包括服务业。

第二,工业的数据细分了30多个行业,但是分得还不够细。

第三,工业数据的颗粒度不够,比如说它不能精确单个公司的盈利情况、ROE、雇佣情况、人均工资、现金流等等,颗粒度如此丰富、非常细的数据在工业领域是没有的。

因为这样的原因,我们把目光转向了上市公司的数据,上市公司的数据可以克服我们刚才提出的所有问题——它的颗粒度足够细,上市公司每个季度公布一个季报,季报公布非常的详细,在细分行业上,上市公司想分多细都可以,而且它有很多的服务业。

上市公司数据的一个不大不小的瑕疵是,过去20年,在新兴技术、计算机通信设备等这些产业技术升级最快的领域中,中国最伟大的公司都没有在A股上市。

华为到现在为止没有上市,小米不在中国境内上市,腾讯、阿里、拼多多等等都在境外上市,这使得基于中国的上市公司的观察样本在一定程度上也是有偏的,他没有把中国最有竞争力的公司覆盖进来。

把公司分成高中低三个增长组

但是如果我们只是做一个行业层面的观察,在一定程度上,我们也不得不容忍样本和数据层面上存在的这些缺陷。

在我们容忍样本这些缺陷的背景下,依靠同样的方法,我们可以把上市公司的数据做一个分类。

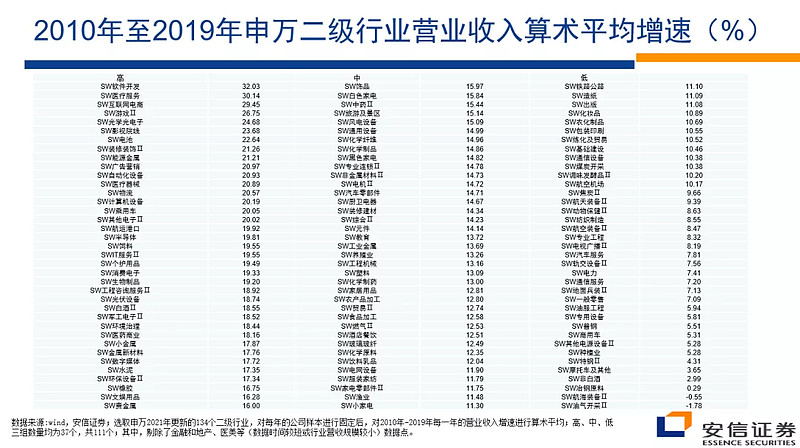

简单来讲,我们去计算从2010年到2020年,在样本可比的条件下,不同上市公司过去10年营业收入的长期增速。

计算完这些长期增速以后,我们把长期增速从高到低做一个排序,这一排序在颗粒度上,我们精确到二级细分行业。所谓的二级细分行业,就是在一级行业的基础上再下沉一层。

在这个条件下,A股的上市公司可以分成110多个细分行业,所以细分行业非常的细,颗粒度相对非常的低、非常精细,同时数据非常全面。

在这个基础上,我们也可以把公司分成高中低三个增长组,最左侧是它的高增长组,最右侧是它的低增长组,中间就是它的中间组。

做完观察以后,至少基于过去10年的数据,我们可以知道最左侧的是增长最快的,经济就在向这个领域转型,最右侧总体上在不断被淘汰,都是一些衰落型的行业。

做完这个以后,我们对这个数据做一个相对比较细的分享和探讨。

从增加值的占比上来讲

经济转型还没有过半

首先,我们来观察,这些数据在总量层面上值得注意的特征。

分完组以后,用利润除以它的营业收入或者是增加值的份额,高增长组总体上的利润率都要高得多,中增长组次之,低增长组相对比较低。

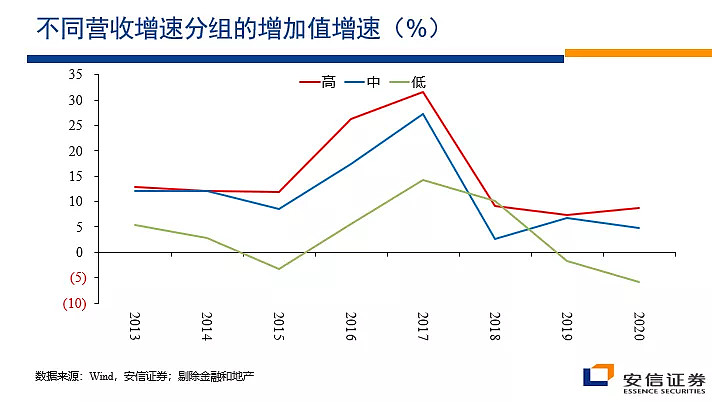

另外我们来观察他们的增速,我们把营业收入转化为它们所创造的价值,观察它们增加值的增速,增速的结果与我们的预期是一致的。

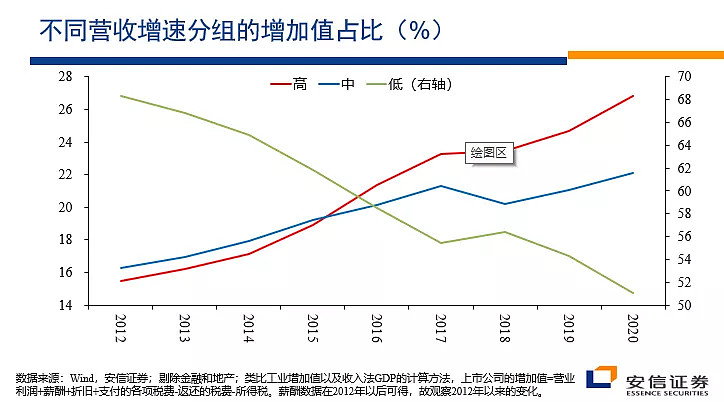

特别是我们把这一增速转化为占比数据以后,高增长组的占比在快速上升,从大概15%上升到了25%以上,而低增长组从70%下降到50%。

从增加值的占比上来讲,整个的经济结构经历了非常显著的转型,但是到现在为止低增长组的占比仍然超过50%。

在这个意义上来讲,转型还没有过半。

我们来看资本占比情况,资本占比情况与工业的情况多少是一样的。低增长组的资本占比从70%左右下降到了接近50%,高增长组的资本占比也是从百分之十几上升到了差不多25%的水平,中增长组的占比相对而言是稳定的。

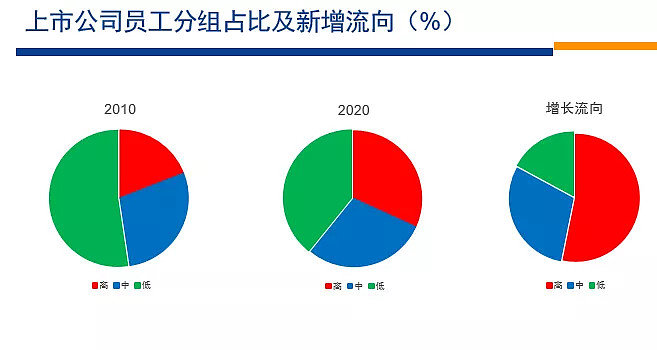

我们还看雇佣人数的情况,高增长组的雇员供应人数经历了最快的增长,而低增长组的雇佣人数,总体上非常缓慢。

过去10年,上市公司大量的新增员工主要都是流向了高增长的公司,而低增长的公司,在绝对的份额意义上来讲,在2010年它雇员的数量非常多,但是它的份额在快速收缩。

还有,我们观察人均工资的变化,高增长组的人均工资增速也是最快的,高增长组它的产出增长最快,人员的数量增长最快,人均的工资增长也最快,而低增长组与此形成鲜明的对比,从工资的增长,人员的数量、收入的增长来讲,我们都看到了扎扎实实的高增长组的增长,不管是因为技术进步,还是因为需求变化所带来的。

合并完这些数据以后,我们在一定程度上可以说,这些分类,对于描述中国经济结构正在经历的转型多少是有一些意义的。

服务业兴起是经济转型的重要环节

这些细分行业的情况,可能行业分析员的观察比我们更细一些,我们把这些细分行业做了一个在宏观上便于概括的分类。基于这个便于概括的分类,也对过去10年的经济转型做一个评价。

第一,在高增长组或者在新兴行业之中,大约有一半是服务业,有一半是制造业,而在中低增长组,基本上没有服务业,制造业占比在90%的量级,服务业是可以忽略的,但是在高增长组里边,服务业的占比在40%~50%之间。

他非常确定地告诉我们,在经济的转型过程之中,一个非常重要的内容,就是服务业的兴起。现代服务业的占比能够达到接近50%。

如果我们再仔细去看这些服务业,概括来讲,在很早以前,我们都会把它理解成为可选服务业,它不像是理发、自来水这些一样是我们的生活必需品,而是随着收入的提高,它对收入的弹性比较大,在高收入水平的条件下,对这些服务需求增长非常快。

比如说医药和医疗,比如说与影视、院线、软件开发和游戏相关等,在这里边都有非常详细的细分行业内容。

服务业是由收入的增长和技术的变革共同驱动的,如数字、新媒体技术、游戏等等,这些与技术的变革、移动互联网的深入普及等都有关系。另外医药、影视院线、文化娱乐的增长也与收入相对比较高的增长有关系。

除此之外,还有一小部分的生产型的服务业,比如说物流、港口等等,也是可以理解的,但是生活服务业的占比相对显著更高。

现代服务业和高端制造业在兴起

传统制造业在衰落

第二,在制造业内部,收入增长比较快的领域,大部分是高端制造业,所谓的大部分就是它占到60%,大约一半是服务业,一半是制造业,在制造业里边大约有60%多一些是国家统计局所定义的高端制造业。

而在中增长组和低增长里边,高端制造业的占比相对是比较小的。

所以它这一特征也符合我们自上而下观察所知道的经济增长转型方向,经济转型的方向就是向现代服务业转型、向高端制造业方向转型。哪些高端制造业,哪些现代服务业,从这些数据里边,在二级细分行业层面上,我们可以找到这些二级细分行业的服务业和高端制造业的内容,我们相对可以看得比较清楚,而且这些特征在中低端的增长组里边都是看不到的。

高端制造业非常杂,可以分成很多门类,但是如果在宏观上做概括,还有两个很显著的特征:

第一,很多高端制造业都与计算机通信设备等等存在密切联系,比如半导体。

另外,这里还有一些细分行业可以与绿色、低碳联系起来,比如说电池、电动汽车、与电池有关的小金属能源等等,都可以与低碳转型、电动车的兴起、经济去碳化等联系起来。

所以我们把上市公司的数据做一个仔细分析,似乎也看到了这样的特征,中国的企业在成熟行业里沿着价值链的链条向上攀爬的成绩不是很明显。但是在出现了重要技术变革的领域里能够弯道超车。比如说这几年电动汽车的兴起,再比如说过去移动互联网、智能手机的兴起等等,中国企业的表现是极其出色的。

在计算机通信设备等等领域,我们份额提升是极其令人印象深刻的。在电动汽车、电池、小金属等等去碳化的领域、新兴产业机会出现的领域。从上市公司的数据来看,中国的企业表现也是非常出色的。

我们把这两个方面的样本合并在一起,总结过去10年的转型。从总量上来看,中国经济经历了相对不错的转型,这一转型放在国际可比的条件下是不错的,至少处在国际平均水平,但是在转型之中,它表现为现代服务业和高端制造业在快速的兴起,传统制造业在衰落。

现代服务业的兴起比较多是可选服务,是生活性的服务业,也包括一小部分生产服务业。

在高端制造业领域,比较突出的特征是,中国企业在在出现技术变革的领域中快速弯道超车,例如在计算机、通信设备、新能源车、低碳转型等领域,中国企业的表现相当耀眼。

但是在传统、成熟的制造业领域,我们增加值的链条向上攀爬的成效远不尽如人意。

A股基本上已经被新经济所主导

这些变化在资本市场上是如何投射的?如何影响中国资本市场?站在现在我们又应该如何去展望未来的资本市场变化?

我们第一个重要的观察,是观察不同类别的上市公司的市值占比,在我们所定义的上市公司群体之中,我们提出了金融和房地产,重要的是我们认为金融和房地产在一定程度上类似于虚拟经济,我们把我们的研究的对象集中在实体经济端,来研究上市公司的市值构成。

在2010年的时候,新兴产业或者是高增长组的产业,它的市值占比大概是25%,现在已经有50%,而传统产业在2010年,市值的占比接近50%,现在下降到了25%,中增长组产业,它的占比一直稳定在20%多一些。

换句话来讲,在增加值这个口径下,经济转型还没有过半,在固定资产、投资资本形成领域,经济转型已经过半,在资本市场上,从市值的构成来看,我们甚至可以说经济的转型已经完成,因为新经济的占比已经超过50%,老经济的占比只有25%,如果你把中间层加到新经济里边,它就有差不多75%。

从A股的市值构成来看,在市值上,它基本上已经被新经济所主导,老经济的占比已经相当的小,这是我们想做的第一个层面的结论。

维持各种所有制公平竞争的环境

对促进经济成功转型至关重要

第二个层面的结论,我们假设2010年年初股价为100,分别来计算这三个样本组长期股价变化。当然这个股价变化是一个竞价指数,它没有考虑分红的情况。

高增长组的股价指数从2010年初的100涨到2020年,差不多接近300的水平,而低增长组的股价到2020年,下降到了84的水平。

过去10年,低增长组的股价总体上是波动下降的,但是高增长组是大幅上升的。

我们只把所有的上市公司分成三个组,如果我们去计算复利,计算年均复合增长,高增长组的年均股价上升幅度接近10%,中增长组在5~6%之间,低增长组都是负增长,-1%、-2%。

在这个意义上来讲,过去10年经济的转型,在股票市场上有比较稳定的投射。

一方面行业在高速的增长,一方面在股票市场上,它的股价也有相对比较好的表现,使得它更容易筹资,更多资本就不断流入了新兴的经济和新兴产业。

从宏观上来看,过去10年,高增长组在实体经济端和股票市场端形成了比较好的良性循环。实体端有比较高的增长,在股票市场上它有比较高的回报,比较高的回报又会吸引更多的资金。

而低增长组一定程度上在经历价值毁灭的过程,当然这个竞价指数不包括分红。

如果对低增长组再做几点补充,一个重要的补充是在低增长组里,差不多90%都是国有企业,而在中和高增长组中,超过50%是民营企业。

换句话来讲,国有企业在经济的转型之中可以发挥重要的作用,但是从现实数据上来看,在经济转型之中,主导性的作用、超过一半的作用是由民营企业来发起、承担的。

这一构成也清晰地告诉我们,要不断推进经济结构成功的转型和深化,就是维持公平公正的、各种所有制可以公平竞争的环境。这不是一句空话,它对于促进和保证中国经济的成功转型至关重要。

在经济中高增长的领域,民营企业占比超过50%,你把这50%拿掉,我们过去10年转型的大部分就没有了。

所以维持一个各种所有制公平竞争的环境,对促进经济的成功转型具有基础性的影响,这一点不是一句空话。

国有企业改制上市的时候

已经度过了它的高增长时期

总体上而言,过去10年A股市场给投资者提供的回报不尽如人意,回报率不高。

在6个月之前的策略会上我们提出,从宏观上看,这一现象的重要原因是过去10年的利率水平高得不正常,使得市场的估值水平被抑制住。

今天,如果我们继续讨论这些话题,我们的角度是从经济转型和行业构成的角度看问题。一个重要的解释是,在2010年时,上市公司之中的传统产业、老产业的占比太大,这在上证指数里边更加明显。

而这些老经济在过去10年总体上是没有增长的,营业收入等等增长非常缓慢,股价还在不断下跌,拖累了市场的总体表现。

尽管新经济过去10年整体增长不错,但是过去10年刚刚开始的时候,它在整个经济之中的占比非常低,它对指数的影响只有到晚期才能显现。

还有一个重要的解释是,老经济之中绝大部分都是国有企业,而国有企业是通过改制上市,它们在改制上市的那一刻,总体上已经度过了高增长时期,甚至已经处在产业发展周期的偏中后端,即一个行业即将没落的时期。

这使得国有企业本来上市以后,它的股价表现就不太容易非常好。而在2010年初的时候,国有企业传统经济的占比非常大,传统经济主要是由国有企业来主导的。这个结构在产业构成上也解释了为什么过去10年总体上A股上市公司为投资者创造的回报不尽如人意。

但是我们拆开行业细分来看,新兴行业、中速增长的行业对投资者的回报还是可以的,年均复合接近10%的回报还是不错的,还是勉强可以接受的。

我们讨论这部分的内容,另外一个面向未来的理由是,站在2021年的现在,传统行业、国有企业在上市公司的占比已经不高,传统行业的占比已经不到25%,传统行业里边大部分是上市公司,但是传统行业在市值中的占比已经很小。

而市值占比的绝大部分是民营企业,总体上来讲,这些比较多数的板块和上市公司继续处在高增长时期,或者处在高增长也许略微靠后的一些时期。

这意味着跟2010年相比,A股的股票市场结构要好得多,在2010年,大部分都是低增长的经济、国有企业,所以它长期创造回报的能力弱一些。

站在现在,市值构成的大部分都是民营企业、中高增长的行业。这两种因素合并在一起,使得跟过去10年相比,未来10年 A股上市公司给投资者提供回报的潜力,会显著更高。

在这个意义上来讲,过去10年A股在一定程度上也经历了一些非常罕见的特殊因素组合,在股票的构成上大部分都是低增长的板块,在宏观上,利率又长期处在比较高的水平,这些都抑制了市场的表现。

在未来10年利率中枢的下沉几乎是确定的,随着基建和房地产的衰落,同时站在现在,A股上市公司的构成,已经主要是高增长组和中速增长组,而且它的大部分是民营企业,除非这些企业现在已经进入了衰落期,如果大部分没有进入衰落期,A股上市公司仍然能够不停地优胜劣汰,不停地吸纳新兴的行业。

总体上,在未来10年,它为投资者创造回报的能力将比过去10年大幅上升。

未来10年

A股为投资者创造回报的能力将大幅上升

过去10年,经济结构转型主要是在高端制造业和现代服务业领域。而无论是现代服务业还是高端制造业,从我们的人均收入水平、国际比较等等来看,转型都远没有完成。

我们的人均收入水平在未来10年会有幅度很大的提升,这意味着现在服务业转型的过程,在需求端上远远没有完成。

而在高端制造业领域,无论是低碳转型所提供的弯道超车机会,还是中国沿着信息技术领域的价值链继续向上攀爬,我们都仍然面临着巨大的挑战和非常大的机会。

把这些因素合并在一起,它告诉我们未来10年,A股上市公司给我们提供的回报要多得多。

过去10年,传统行业、低增长的行业也会有股价波动,在波动之中,投资者也有可能获得回报。但是从长期来看,回报最主要的还是来自于上市公司不断的成长,而现在能够不断成长的上市公司在市值中的占比是大多数。

原则上,一个低增长的上市公司也是可以给投资者创造回报的,但是低增长的上市公司创造回报最主要的方法就是分红,这个没有包括在股价指数之中。另外一个方法就是回购股票, A股上市公司很少做。

不管是大量的分红,还是不停地回购股票,它都要求公司有非常好的治理结构,要求管理层高度为股东负责。但是从微观上观察,中国上市公司的治理结构远不尽如人意。

如果一个行业一个公司有高速成长,你去大量的投资,这是可以理解的。

但是如果行业、公司没有成长,管理层还把大量的利润分掉或者是回购股票,这个可能性也不大。很多钱都用于乱投资,进一步降低了公司的价值。

长期以来,高增长的行业不停为投资者创造价值。现在,高增长和中高增长占到了A股的大多数,而这些板块的增长在过去10年经历了显著的转型,未来10年仍然面临着很多的机会与挑战。我们认为未来10年,投资者可以对A股市场充满期待。