一个成熟的投资者应该有自己的成熟投资体系,也就是自己的投资原则和方法。在大湾收听了@能力圈 的分享,简单记录下,加了些自己理解,不一定准确。之前央视投资者说有介绍,详见:

【投资者说】周展宏:一年读50本专业书 投资定量又定性

【投资者说】周展宏:没有完美公司 投资坚持“三原则”。

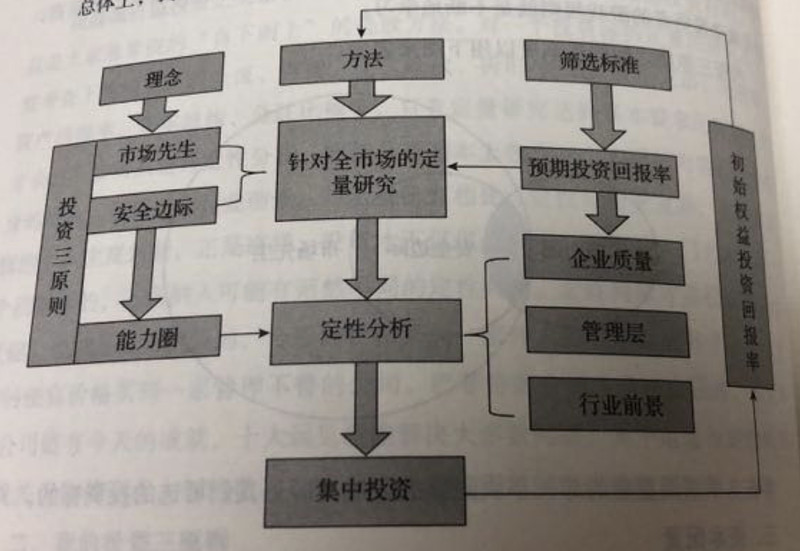

周总的投资体系基本按下图的框架进行,投资理念是三大原则:市场先生、安全边际、能力圈。投资方法:定量筛选,定性分析,集中投资。

具体操作上:通过主要的九大财务指标进行投资定量筛选,得出预期投资回报率结构。定性方面主要通过企业质量(行业地位、公司文化、员工素质等等)、管理层如何对待股东、如何分配资本等)、行业前景(朝阳行业与夕阳行业、宏观经济等)进行分析。

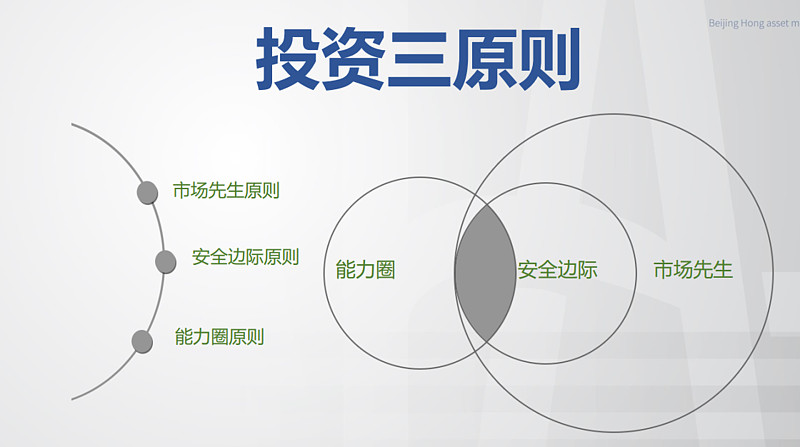

三大原则:符合这三个原则交集里面的,就是可以投资的标的。

讨论对定性指标做了较为深入的讲解,其实这些指标也是投资进行投资时需要密切关注和仔细分析的。很多数据需要核实和再根据业务理解进行调整。

1、现金流:主要是关注自由现金流,目前出问题的公司其实都是现金流不佳的公司。投资一个企业最终的价值是自由现金流的折现。这是投资企业的出发点和根本点。

2、存货:不同行业略有区别,有些存货是跌价要减值的(有些类似地产、白酒等还升值),这些就需要仔细分析,看看减值的规则等等。

3、应收账款:这也经常调节利润的一个手段。

4、折旧和摊销:也是公司经常调节利润的一个手段,比如减少当期折旧和摊销,改规则等等。

5、资本支出:是一个需要自己计算的指标,为了经营必须支出的费用。有些企业是盈利后需要不断的进行资本支出,实际上企业的自由现金流很少。

自由现金流(透明盈利)=利润+折旧+摊销-资本支出,

折旧和摊销是不实际支出的现金流,而资本支出是真实的支出。

6、毛利率:体现了公司这行业中的地位和利润的空间。

7、资产回报率:主要是ROE或者总资产回报率。投资股市和债市最大的不同是,投资公司会有一个留存利润再投复利收益,且享受1PB的成本,所以理论上只要ROE较高,收益会不断放大。长期投资收益和ROE看齐。

8、资产结构:主要是杠杠、负债类。这也是目前企业爆雷比较多的一个原因,资金面紧张的时候很容易出问题。

9、分红比例:说明了企业现金流的真实性。当然如果企业利润留存,那么要能创造市值提升和利润的更大增长。

其他几点讨论:

1、回避To B类公司,主要是TO B类公司比较难跟踪,而TO C类适合草根调研。

2、关于定量:定量类指标是来印证定性分析的,定量也可以找到优秀公司,当然港股较多些。

3、关于调研:通过产品调研,用户使用评价,行业人士沟通,包括经销商、供应商、离职员工等。

4、高管:尽量避免直接和企业高管沟通,沟通也要在先调研的基础上。高管容易夸大和忽悠,当然离职高管可能是比较好的渠道。确实如此,之前康得新高管给我的感觉就是比较扯,立马否决。

5、管理层的诚信:通过上市多年的时间来观察和验证。

6、定量和时机问题:定性是投资中最关键的。关于你问的第一个问题,我的意思是我们定量分析能找到不被市场先生欣赏的公司,这里面大多数情况市场先生是对的,极个别情况市场先生是错的,我们对之进行投资。因为此前市场先生已经冷落它了,所以向下的空间本就不大,越向下,我们可能发现它越安全。这个里面最怕的是你研究出错,所以市场先生真的标价大幅下调,我们还是必须重新思考之前投资的逻辑有没有问题。第二个问题:我一般以半年为周期进行全市场回顾,但如果市场出现大幅变化,也会即时做梳理。另外,随着跟踪时间的增长,我们当然也要做减法,很多不值得跟踪的公司会从我跟踪的标的中删除。

7、港股价值回归:价值回归最重要的因素是公司的业绩,业绩好,正常市场都会有反应。其次,大股东的行为也会影响价值回归,比如分红、回购;再次,最极端的情况是控股股东提出私有化。这是大面上的影响因素,另外每个具体的标的也会有具体的催化剂。

8、避雷:对市场和公司要了解。要投资TO C的公司,要去实地调研,对企业的定性分析要用定量数据来验证。

9、定量数据筛选:可以选出便宜的公司,也可以选出优秀公司。@能力圈 之前的文章:A股长期ROE高于20%的公司完整名单

最后推荐下周总的书,《投资者的计分牌》

也感谢大湾区:@大湾区价投俱乐部 @陈海涛周游世界 @南海飞鹰2012 @xdove @进入击球区