$青岛啤酒(SH600600)$ $贵州茅台(SH600519)$ $海天味业(SH603288)$

本文逻辑:青岛啤酒系列上篇分析了基地市场给青岛啤酒带来的无从模仿的成本领先优势,并推演了啤酒行业后并购时代两个主要增长途径 - 基地市场的扩张(地面部队推进)和高端产品的空降战略。中篇以百威统一美国啤酒市场为例,阐述了基地市场的重要性,进一步分析了基地市场的经济含义 - 斯密定理。

本文我们要看一下青岛啤酒在上述两个增长途径下的报表验证。并以消费品的龙头企业海天和茅台为例,推断青岛未来业绩十倍提升的可能性。

本文受@敏友@加班的会计,以及众多网友启发良多,这里一并表示感谢。

一、青岛啤酒 - 非昔日吴下阿蒙

有人说青岛啤酒近10年的净利润基本原地打转,没有投资价值。乍一听好像很有道理,青岛啤酒2019年归母净利润18.52亿,2013年净利润19.73亿,六年间净利润不涨反跌。一般的投资小白或者“万金油财经评论员”可能就止步于此,得出青啤没有投资价值的结论。我们是专业的投资者,对自己的现金负责,要深入多看一下,以免走了宝。

我们把2013年到2019年青啤的主要财务数据拿出来做个对比,看一看青啤这些年是不是在原地打转。

2013年是中国啤酒行业的拐点,销量登顶,随后就开始2014~2017长达四年的下跌,到2018年才止跌回稳,开始缓慢增长。根据测算,2019年中国啤酒销量约为4929万千升,比2013年的最高峰还要低5%。青岛啤酒比行业要晚一年进入负增长,2015年开始下跌,又在2017年比行业早一年止跌回升,显示了龙头企业的韧性。

2013年也差不多是中国啤酒行业竞争态势的一个分水岭,之前增长主要靠并购,各大巨头忙着跑马圈地,打价格战,占领和巩固基地市场。2013年之后并购标的基本被买得差不多了。销量登顶,意味着基本需求也已经饱和,所以要摸索新的增长途径。

从表五中我们也可以清晰的看出,青岛啤酒在2015年遭遇了20年以来第一次销售收入下滑后就开始调整战略,不再单纯追求销量,更多将重心放在提质提价上。所以虽然2019年的销量比历史最高点仍低12%,但毛利率从最低年份的33.8%逐步提升到2019年的39%,销售收入2019年也达到了280亿,超越了历史最高点2014年的277亿。

归母净利润方面,2019年的归母净利润18.5亿元,比2014年的19.9亿要低1.4亿。2019年因为公司产能整合优化增加了4.9亿元的一次性员工费用,剔除这个因素,青岛啤酒2019年归母净利润22.2亿元,是2016年的低点10.4亿的2.1倍,也比2014年的最高点19.9亿高12%。另外2019年的经营性现金流40.2亿元,比2013年的最高点34亿元要高18%。

2013年到2019年,青岛啤酒经历了行业的起伏,所幸及时调整了战略,重新踏上了增长轨道,销售收入、毛利率、净利润和经营性现金流都已经超越历史最高点。青岛啤酒,已非昔日吴下阿蒙。

二、从基地市场角度看青啤增长的报表验证

上文从传统的财务分析分析视角看青啤的发展,能看出些一些趋势,可是隔靴搔痒,没有太多的说服力,也无法明确的推断青啤下一步的发展。

在青岛啤酒系列文章的上篇,我们分析了基地市场给青岛啤酒带来的无从模仿的成本领先优势,并推演了啤酒行业后并购时代两个主要增长途径 - 基地市场的扩张(地面部队推进)和高端产品的空降+。我们可以从报表中寻找相关验证。

1.基地市场的成本优势,我们可以看基地市场的销售规模和利润水平。

2.基地市场的扩张,我们可以看基地销售收入的增长和分部间交易的规模和占比。

3.高端产品的发展,我们可以看产品销售单价、分部间交易和运输费用的占比。

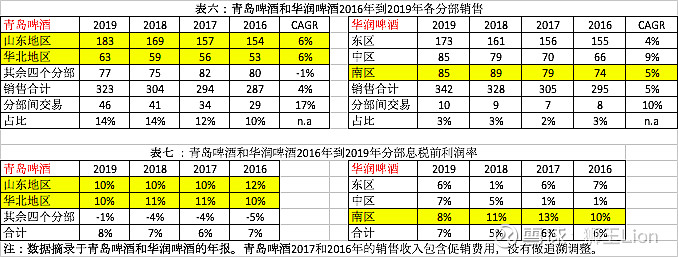

上表是青岛啤酒和华润啤酒2016年到2019年各分部销售和息税前利润率的情况。从中我们可以看出青岛啤酒的基地市场的成本优势和扩张趋势。

1.青岛啤酒山东和华北基地市场优势明显,销售收入规模大,利润率高。2019年两个分部占公司销售收入总额超过76%,利润超过100%。再看华润啤酒,销售最高的东区利润率最低,销售最低的南区利润率最高。前文分析过,华润南区有四川和贵州两个基地市场,但规模较小,而且近几年销售收入和利润率都曾下降趋势,显示其基地市场正在被竞争对手蚕食。华润的东区是典型的大而不强,没有形成基地市场的规模和成本优势,后续的发展堪忧。华润中区近几年收入和利润增长都不错,但规模还是很小,不到东区的一半,而且利润率也比不上南区。

2.青岛啤酒近四年来山东和华北基地市场的销售收入持续增长,高于公司整体的销售增长率。分部间销售也逐年快速增长,年复合增长率超过17%,销售占比也从10%增长到14%。两者叠加,可以看出青岛啤酒的两个基地市场正稳步扩张,蚕食竞争对手的市场。再看华润,销售最大的东区增长速度最慢,利润率最高的南区的销售甚至在2019年出现了下滑。华润的分部交易规模也很小,仅占整体销售的3%。说明华润各区域还是各自为战,没有形成联动效应,自己的基地市场非但没有拓展,反而在被竞争对手蚕食。

再看高端产品的拓展,青岛啤酒更是碾压华润。青啤的单位售价要比华润高20%以上,这说明青岛的高端产品比例高,可以形成规模化生产优势,也有空间可以承担更高的运费,攻占异地市场。如表八所示,青岛啤酒运输费用逐年上升,占销售收入的比例也高达6%。叠加青岛啤酒分部间销售数据不断增长,我们可以看出青岛啤酒高端产品的空降战略已经取得初步成功,并在不断的加强优势。

华润没有披露运费。燕京啤酒运费占比不到1.5%,重庆啤酒在2.5%,说明它们主要是本区域的销售,跨区域销售较少。

综上,从基地市场的角度出发看报表的数据验证,我们可以更深入的分析各大啤酒巨头的过去,推断它们的未来。青岛啤酒一统天下的路径也变得格外的清晰。

三、青岛啤酒的业绩增长空间

青岛啤酒的业绩增长空间要从我们中篇讲的分工之利说起 - 食品饮料之类的消费品除了原料之外,大部分生产环节都是一家企业独立完成,分工粗,生产效率提升不容易,但一旦有提升,分工之利往往可以独享,带来的是利润十倍百倍的提升。

基地市场无从模仿的成本领先优势,归根到底是销售端的优势传导到生产和采购,主机厂有了深化分工的选择。通过深化分工,领先竞争对手提升生产效率,降低生产成本或者提升产品质量。

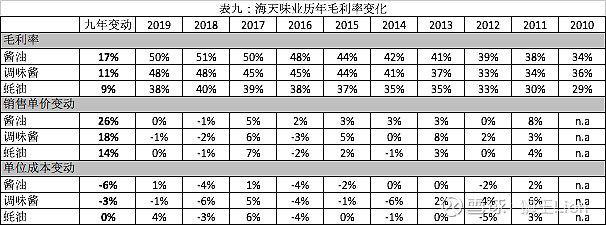

上表是海天味业历年毛利率的变化。海天味业是A股的明星之一,上市6年多,股价上涨了13倍,市盈率将近100倍。海天是不是高估我们不做讨论,我们来看看它的业绩表现。

海天主要的产品包括酱油、调味酱和蚝油,其中蚝油生产相对简单,不需要发酵,酱油和调味酱都需要发酵生产,生产难度较大。酱油发酵时间长,工艺比调味酱更复杂。海天在这几个产品都是全国销量第一,销售端的优势使其可以领先对手深化分工。深化分工的结果也很显著,过去9年,三种产品的毛利率节节提升,其中酱油毛利提升17%,调味酱11%,蚝油9%。毛利提升的幅度跟产品生产工艺的复杂程度正相关,生产工艺越复杂,深化分工空间更大,毛利提升也越大。

除了原料采购之外,海天的大部分生产环节都是自己独立完成,这使得它可以独享分工之利。我们看到毛利提升主要来自于两个方面:售价的提升和成本的降低,两者的幅度跟生产工艺的复杂性也完全正相关,其中酱油价格提升最多26%,成本下降也最多6%。

毛利率提升,叠加销售量的增加,海天的净利润从2010年的6.6亿上涨到2019年的53.53亿,九年上涨8.11倍,年复合增长率26%。

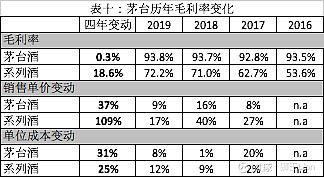

再看一下茅台,茅台从2016年开始披露茅台酒和系列酒的销量,我们就看这3年的变化。如表十所示,2016年到2019年茅台酒的毛利率变化不大,仅上升了0.3%。因为茅台毛利率超过90%,上升不易,对应茅台同期的单位售价上升了37%,单位成本上升了31%。 3年间系列酒毛利率提升了18.6%,对应同期的单位售价上升了109%,单位成本上升了25%。

茅台跟海天一样,大部分生产环节都是自己独立完成,也可以独享分工之利。但产品属性略有不同,白酒带有很强的社交属性,品牌效应强,比较容易提价。海天是普通消费品,提价不易。所以两家公司提升毛利率的方法也略有不同,茅台是提质提价为主,海天则是降本和提价并举。殊途同归,独享分工之利的威力巨大,茅台的净利润从2016年的167亿上升到412亿,3年增长2.46倍,年复合增长率35%。

再看青岛啤酒,坐拥基地市场优势,手握深化分工的选择,通过深化分工把销售端的优势传递给排产和采购,成本下降和品质提升的空间可以大得超乎想象。加上独享分工之利的优势,青岛啤酒的业绩增长潜力无限。

毛估估中国啤酒行业的年销售总量5000万千升,青岛占据40%的份额,即2000万千升/年,销售单价提升到5000元/千升,净利率20%,对应的净利润为200亿。2019年净利润18.5亿,十倍以上的业绩增长空间可期。

达成上述毛估估的目标所需时间,可能8年,也可能15年。好在我们有可以观察的指标,慢慢享受青啤业绩提升之旅。

四、未完待续 - 深化分工如何降本提质?

看到这里,很多同学可能会问:深化分工的方法是什么?深化分工怎么能够降低生产成本或者提升产品质量?

其实这个问题并不重要,在既定的“量”下寻找最佳的“工法”相对容易,难得是要能有同行业无从模仿的“量”,即销售端的领先。举个水泥的例子,大家都知道万吨线的生产成本低,上万吨线也没有什么技术障碍:从设计、施工到设备,基本上都实现了国产化,中材国际可以提供交钥匙工程服务。但为什么没有几家水泥公司可以上万吨线?原因就是没有销售端的支持,盲目上一条万吨线,开工率不足,生产成本反而高。

不过,探寻深化分工的方法可以帮助大家更好的理解分工之利的威力。但这方面的资料不好找,大家可以群策群力,共同学习探讨。争取做一个深化分工降本提质的专辑。

青岛啤酒系列一:王者归来 十倍之旅(上) - 从基地市场看青岛啤酒的核心竞争力