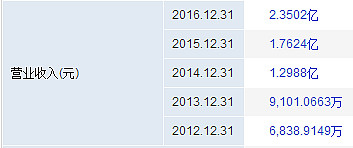

欧普康视可查询到的营收呈上升趋势,年增长在33%~43%之间,2016年营收增长33.35%,预计2017营收增长会加速,在30%以上。

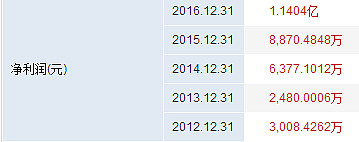

欧普康视近年净利润增长基本和营收增长同步(2013、2014年间欧普有股权运作,2014年净利润扣除非经常性损益较2013年增长37.73%),在30%~40%之间,预计2017年净利润增长亦在30%以上。

欧普康视毛利率净利率比较稳定(2013年净利率因股权运作扭曲),由于其盘小次新加上极高的净利率48.461%,所以市场给的PS值也挺高,如果合理PE在36左右的话(按年增长30%,PEG=1.2推算),PS值在17.5比较合适(市盈率*净利率),目前PS25.84,高估了50%左右;

欧普康视ROE非常高(2016年加权ROE38.56),考虑到它账上有大量的闲置现金和经营使用财务杠杆极低,真实的ROE可能还要更高,合理PB约为14左右(根据ROE=PB/PE倒推),目前市场给予9.38的PB值,似乎又低估了欧普康视资产的盈利能力。

如果欧普康视合理市值区间在44亿-53亿(2017年营收和利润都按增长30%估算)的话,目前65亿的市值说明投资者为这个标的多付了22%~48%的“优秀溢价”(或者说透支了欧普康视一年的成长)。拍脑袋决策,我认为这是一个优秀的次新股应该享受的确定性溢价(欧普成长的确定性较高),目前买入应该是只亏时间不亏金钱。

#最后遇到你思维碎片#欧普康视估值

补充1:

上一幅图——

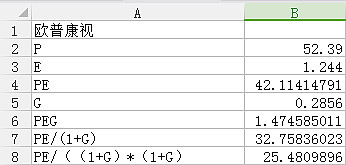

这是截止至5月25日午间收盘欧普康视的PE、PEG和未来两年的PE数据

PE/(1+G)的意思是说如果当前G可以保持一年,那么一年后PE会降为多少;

PE/((1+G)*(1+G))意思是说如果当前G可以保持两年,那么两年后PE会降为多少;

P取实时/数据;E取2016年每股收益/1.8 ;G取 2016年欧普康视净利润增长率28.56%

这么看,如果欧普康视未来保持这个净利润增长速度(未来两年正好是募投项目的建设周期,欧普的增长还是比较靠谱的),那么它的PE将下降到一个令人惊讶的低估值水平,可见目前的价格还是挺诱人的。

补充2:

根据“72法则”,如果五年投资收益翻番,那么年复利大概是14.4%,

那么假设从现在起持有欧普康视5年,以今日午盘收盘价(52.39),预计投资年复合收益是14.4%,5年后投资收益翻番(忽略分红收益),即1万变2万。再假设5年后以15倍市盈率计价。要达到此收益,公司需比2016年利润增长倍数计算公式如下(忽略分红再投入):

现价×2÷15÷去年每股收益

最后算出的结果是——

52.39×2÷15÷1.244=5.615

根据复利计算公式F=P*(1+i)N(次方)

F-----复利终值

P-----复利初值

F/P-----复利增长倍数

N-----复利增长年份

i-----每年复利增长

5.615^(1/5)-1 = 0.4121146287893

1.244五年内增长5.615倍需要每年复合增长41.21%

欧普康视需保持每年41.21%以上净利润复合增长;这个复合增长率略高于目前欧普的净利润增长率。

另,这个公式把收益预期与企业成长预期统一起来了,简洁,实用。感兴趣的朋友也可以算一算自己手头持股每年达到你收益预期必须的净利润复合增长率。@今日话题