2023年已经过去,我一直想写一篇年度总结。保险行业是我一直关注的板块。更准确地说,我关注的是中国平安。

众所周知,人身险自2019年出现拐点后,保险公司的新业务价值和新单保费就陆续出现下滑。直到2023年,人身险的各项数据重新恢复增长,其中中国平安增速更是领先于行业。

1)2023年前三季度总新单同比增速:中国平安(+44.8%)>太保(+13.1%)>新华(+9.5%)>国寿(+6.3%);

2)2023年前三季度NBV同比增速:中国平安(+40.9%)>太保(+36.8%) >国寿(+14.0%)。

当然,在股价表现上,由于资产端受A股大盘的影响,2023年保险板块跟着A股坐了一回过山车。

站在当下,怎么看过去一年保险行业的变化?负债端的变化是否具有长期性?2024年保险板块值不值得投资?带着这些问题,我梳理写下这篇年度总结。

一、为什么保险股负债端反转没有体现在股价上

2023年,保险板块的走势主要经历两轮涨幅和两轮回调。在保费业绩刺激下,2023年1-5月,保险板块走强,表明市场认可寿险负债端改善的逻辑。

进入下半年,经济预期走弱,市场开始担忧保险公司投资端表现,保险板块跟随股市出现回调。

到7月底,由于宏观政策利好叠加3.0%预定利率产品切换推动储蓄险热销带动负债端高景气度,保险板块再度上涨。

四季度,A股显著回调,对寿险投资端的担忧再度席卷而来,另外实行新的会计准则后,保险公司的投资收益波动性加大,监管也收紧了开门红的限制,保险板块股价也出现回落。

从以上的复盘可以看出,并非股价没有体现负债端回暖的重要基本面。但是,股价上涨都被股市回调打断,A股低迷的表现让市场担忧保险股的投资收益。

资产端与负债端是保险业经营的两个车轮,缺一不可。但是,负债端的改善具有长期性,也是保险经营的重要基本面;而资产端容易受到股市的扰动,短期权益投资出现大起大落。但是对资产端而言,更重要的取决于保险公司投资的长期稳健综合收益。

也就是说,负债端的回暖才是更本质的变化,只是被短期的股市下行所扰动。

二、负债端是反转还是反弹?

先上结论:我认为保险的负债端正进入新增长周期。

2023年推动保险公司新单保费增长的主要产品是储蓄险和增额终身寿险。在利率下行的背景下,有保本属性的寿险产品受到消费者青睐。比如,平安寿险推出的平安盈满金生(尊享版2.0)终身寿险、御享金越等,受到客户的热捧。

实际上,储蓄险并非从2023年开始热销,也不会仅在2023年热销。2020年以来,一些险企的银保渠道期缴新单就连续增长。2019-2022年,中国平安人寿代理人从141.7万人下降到44.5万人,在供给能力近乎打3折的背景之下,代理人渠道储蓄型业务NBV实现了0.66%的复合增长,在一定程度上也反映出长期储蓄需求的趋势。

中金研究认为,从日本和中国台湾的经验看,带有长期储蓄功能的保险在整个保险市场较为饱和的阶段仍能够支撑行业出现中期维度的增长。

回到国内,随着居民财富管理需求的提升,储蓄型保险在"稳收益、长久期、可避税"等方面仍具有绝对优势。在预定利率调整至3%后,储蓄型保险仍有较大吸引力。另外,保险公司也积极调整产品结构,满足消费者需求的同时,也降低自身利差压力,支撑负债端长期增长。

比如,$中国平安(SH601318)$ 推出"低保底+高浮动"分红险等产品,满足市场的需求,同时通过浮动利率实现与客户共担投资风险,优化资产负债管理。

其中,"平安御享金越终身寿险保险产品计划"在为客户提供保险保障的同时,帮助客户实现生命价值、财富价值双重守护;"平安御享金越终身寿险(分红型)保险产品计划"则具备"攻守兼备"的特点,即在经济上行时可通过分红实现较高收益,在利率下行时又有确定利益可领取,满足追求固浮结合收益需求的客户群体;"御享财富3.0养老年金险"最高支持75周岁的老年人投保,搭配聚财宝万能账户实现财富的长期增长,满足不同年龄层的中短期资金规划目标。

三、2024年还能不能买保险股?

2024年,保险行业负债端有望延续回暖趋势,唯一的不确定性就在于资产端投资收益。

展望2024年,资产端的不确定因素也有望消解。

首先,当前A股指数一度跌破2800点,处于近十年的低点,继续下跌的空间十分有限。对于股市下跌带来的险资投资收益担忧风险远低于2023年。反之,处于低点的股市,一旦出现反弹上涨,保险公司权益投资利润也会快速释放,驱动险企估值快速修复。

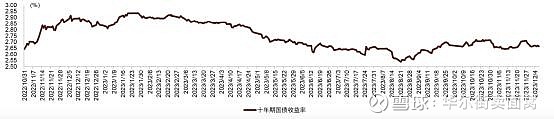

其次,对于利率,目前十年期国债利率依然保持在稳健水平。参考上世纪90年代日本经验,出现利差损需要此前较长时间保持高利率水平,利率在短时间内快速下行。而我国利率过去十几年保持在相对平稳的区间内,利差损风险较低。

根据中金研究,目前国内寿险公司仅固收类资产收益足以覆盖负债成本。从3季度披露的投资收益率来看,由利息、租金和股息支撑的净投资收益率情况分别为平安4.0%/太保4.0%(基于中金简单年化)/国寿3.8%,均高于测算的负债成本。

综上,我认为2024年投资保险板块是一个风险收益比很有吸引力的策略。至于具体个股,毫无疑问首选我一直关注的中国平安。

@港股红利ETF @恒生ETF @金融科技ETF_159851 @证券保险ETF @shepherd2016 @今日话题