原文发布于微信公众号:猪先生666

昨天点评了一下中国建筑。其实本来的计划是中国建筑和新城控股两个公司一起点评下的,谁知道中国建筑越写越长,不知不觉写到了晚上九点半。只好今天来点评新城控股了。

总结论:

1. 销售业绩一如既往优秀;

2. 商业物业模式已批量复制;

3. 未来看点在吾悦广场!

4. 当前估值“变态低”!

1. 一段小插曲

今天下午特意留了时间要去逛一下永辉超市,看看超市运作的怎么样。我这个人不太喜欢动,下了很大决心才动身。谁知道被高德地图导航到一个叫永辉超市的小卖店,浪费了我三个小时,真是不值。

看看百度搜索的评论:

2. 回到正题,先说房地产销售

先看营业收入:

1-12月累计合同销售金额约2,708.01亿元,比上年同期增长22.48%,累计销售面积约2,432.00万平方米,比上年同期增长34.21%。

我不去翻2018年的销售数据了,从上面的数据可以算出,新城控股2019年的销售单价为11135元/平米,比去年有所下降。

来看一下克而瑞的数据:

可以看出克而瑞的数据还是相当精准,如果我们也以克而瑞的权益金额2016亿来评估,相比也不会偏离太远。可以看到,新城控股的全口径销售金额和权益销售金额都位居第八,是名副其实的房地产巨头。

点评:

1. 销售收入快速增长,市场份额进一步增加。

2. 销售单价有所下降,应该与市场进一步下沉有关。

3. 后续关注结算毛利润率是否能够保持。

4. 2020年下沉市场面临市场需求持续放缓,房价疲软等问题。

3. 房地产销售的毛利润测算

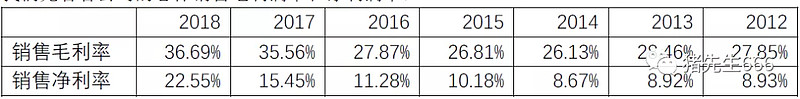

我们来大体上估算一下这2016亿的房地产销售能对应多少利润。我们先看看公司的总体销售毛利润率和净利润率:

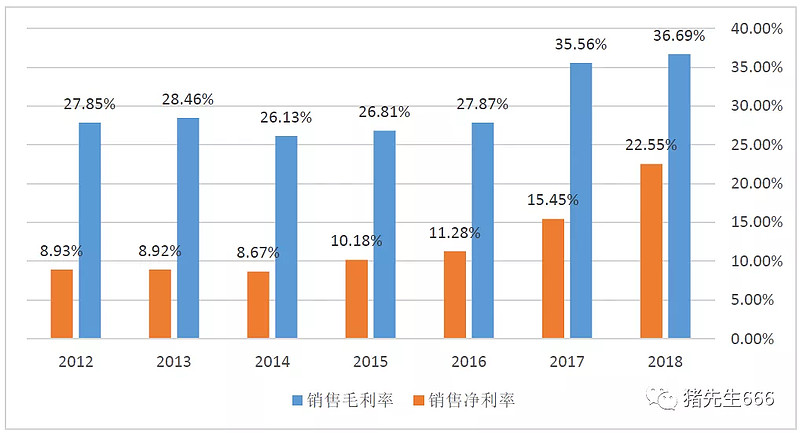

画成图可能更直观一点。

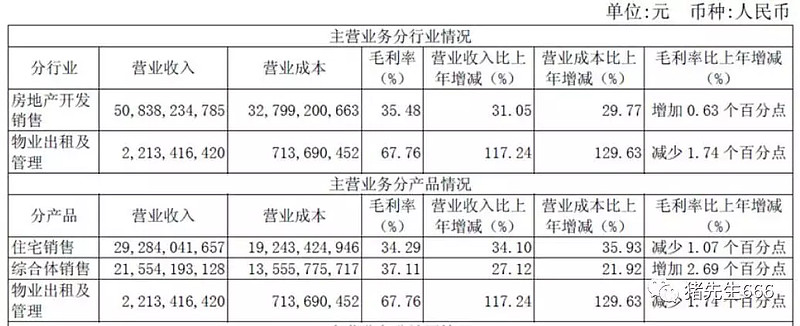

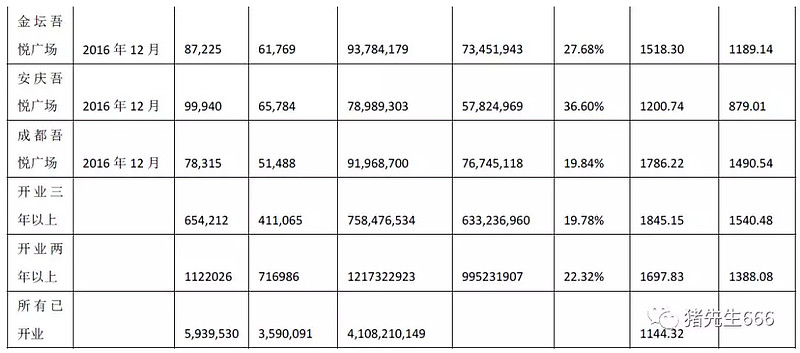

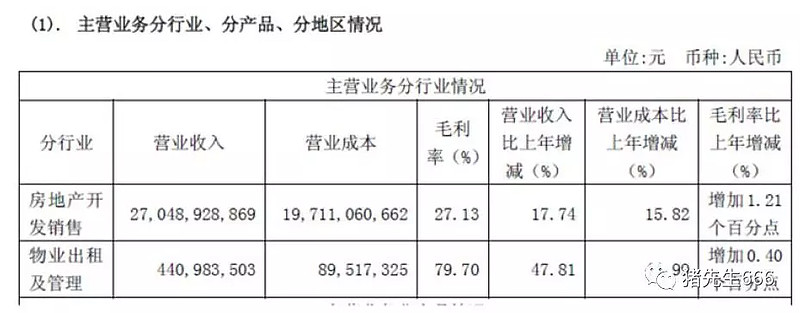

我们可以看到,公司的销售毛利润率在逐年提升。不过因为公司还有毛利润率更高的物业出租服务,我们来看一下2018年年报和2019年半年报,看各自对应的毛利润率有多少。以下为2018年年报数据。

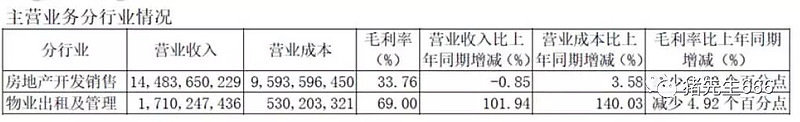

以下为2019年半年报数据:

2019年上半年的结算毛利润率有所下降。我们可以看到,虽然物业出租的毛利润率较高,但由于比重较小,也因此对于总的毛利润率和净利润率的贡献并不大。我们计算一下过去五年的平均毛利润率,得到30.6%。以此作为本次计算的基础。

我们由此得到新城控股2019年当年房地产销售对应的毛利润为617亿。

4. 物业出租收入

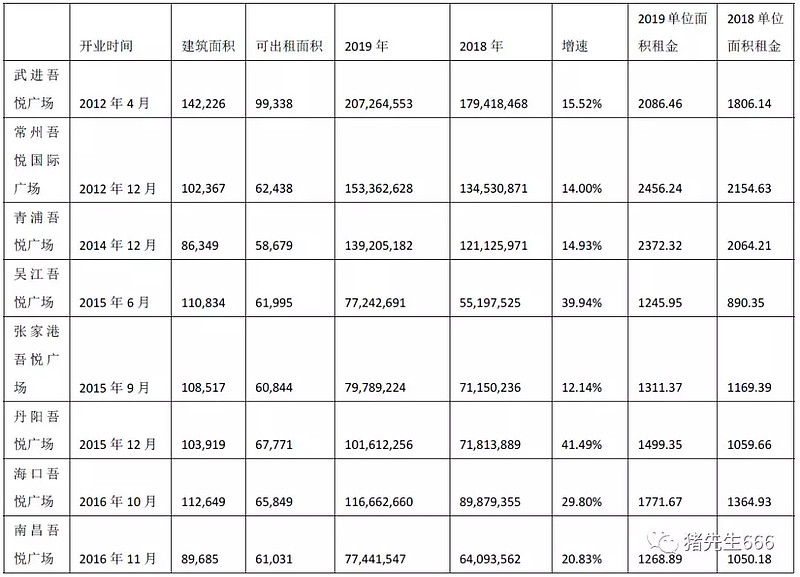

再来看一下物业出租收入。2019年物业出租收入一共是41亿元,而物业出租面积为359万平米。我们应该知道,2019年新开业的吾悦广场贡献不了多少租金收入,而2018年新开业的店面在培育期,租金收入也不会太高。

也因此,我们在看待上面的物业收入的数字时,不能将其当做当前物业的租金收入,而应该面向成熟物业做反向推算。我们可以看到,开业三年以上,即2015年底之前开业的吾悦广场,其单位平米租金为1845元,同比上涨了20%,而2016年底之前开业的吾悦广场,单位平米租金为1698元,同比上涨了22.3%。而所有已开业的吾悦广场,其平均租金为1144.32元。当然,最近一年开业的广场不可能收到全年的租金。

为将评估简化,我们将开业三年以上的物业定义为两年后完全成熟,之后每年保持约10%的稳定增长,在成熟前每年增长20%。我们再以10%的折现率折现,这样我们得到三年以上物业共约41.1万平的出租物业的单位租金回报为2200元,租金收入为9.04亿元。

而其余317.9万平米在五年后达到2200元的单位租金水平,并按10%折现率折现,则总回报为43.4亿元。

以上加总,租金收入共计52.4亿元,比当前公布的41亿元的收入要略高一些。

5. 物业出租毛利润

那么这个租金收入的毛利润率是多少呢?我们不能按照2019年中报或2018年年报的数据,其原因在于新开业的广场的比重太高,使得毛利率偏低。但公司在A股上市后,年年都有新开业的,我只能找2016年的年报,这一年开业的几个广场主要在年底,相应的费用应该较低。以下为2016年的毛利润率。

可以看到,物业出租的毛利润率为80%。事实上我个人觉得实际毛利润率还要更高一些。我们就以80%的毛利润率计算,得到物业出租的毛利润为42亿元。

6. 公司的销售净利润估算

我们与房地产销售的毛利润617亿加总,得到总毛利润为659亿元。我们再以过去三年的税负比例21%扣除税负后得到税后利润为521亿元。

我们再来说一下三费。销售费用和管理费用其实应该按当年的销售额来比较更加合适,而财务费用因为已经经过了资本化处理,因此我们仍采用该费率。这样我们调整得到的三费费率共计为3.6%,这样我们得到营业利润为502亿元。

我们再按比例计算股权投资收益为50亿元,得总利润为552亿元。所得税以25%计,得到净利润为414亿元。

我们以此比例代回去,大致可以推算出公司归属于房地产开发的净利润为390亿元。而物业出租的净利润为24亿元。

7. 公司当前的估值水平:变态低

我在雪球上看到@明诚志的帖子,提到如下数据:

三菱不动产,市值1700亿左右,净利润80亿左右,pe大约23.

三井不动产,市值1600亿左右,净利润110亿左右,pe大约16.

住友不动产,市值1100亿左右,净利润80左右,pe大约13.

各家业务构成侧重略有不同,大体上租赁收入占30%到50%,包括写字楼商业综合体酒店等;新房销售30%-到40%;二手房中介,物业管理等其他10%-30%等。

也看了一眼美国的数据。

西蒙地产市值最高,以持有商业地产为主,大约3100亿,pe大约19。

霍顿(DR Horton),以销售新房为主,大约1400亿,pe大约12。

我这里不再确认了,直接照搬明兄的数据来。

那么新城控股在不考虑后续快速成长下,对于物业出租取美国西蒙地产2/3的估值水平,即12倍,得物业出租的估值应为288亿元。

我们以霍顿1/2的估值水平来计算房地产销售业务的估值,即6倍市盈率,390亿利润大约对应2340亿元。这个数字相比当前的市值有点吓人。那我们再保守一点,将该利润推到两年之后结算实现,以10%折现到现在,市值应该为1934亿元。因为我们的物业出租收入已经折现过了,所以市值就是288亿。

以上两项加总,得到正常估值应该为2222亿元。当前公司市值为877亿元。

是不是低得有点变态!