昨天写了一篇红利 ETF 的推文,引发了不少朋友的讨论。

虽然很早我就写过几个红利指数的比较,不过对于红利因子本身,倒是没详细聊聊。今天这篇,就展开聊聊三个近期的思考。

红利是否一种行业依赖性超额

是风格推动行业,还是行业推动风格?

当我们在讨论某一种投资主题时,往往绕不开这个问题。

就像红利投资,一大担心就来自于红利指数中往往有较高的煤炭、水力、钢铁等周期、公用行业的比重,不少投资者担心只是这些行业的表现够好推动了红利指数的表现,红利不过是这些行业表现的“影子指数”。

但是,在讨论因子的表现时,其实要剥离行业的影响,是比较容易的——比如查看红利因子的表现,只要用行业中性的红利指数即可。

这点上,要表扬一下长江证券,长江证券的战略数据组,颇有好多年前申万证券的风采,一口气推出了大量有助于研判市场的指数,其中就有一堆行业中性的因子指数,这些指数的行业权重会尽可能与长江全 A 指数一致,在选股时是在每个一级行业中选取因子表征个股,比如红利就是选取每个行业内股息率靠前的10%。在确保行业权重与全 A 指数一致的前提下,就能剥离行业的影响,看看类似红利因子真正的表现了。

比如下图,是 2019 年迄今中证红利全收益指数与长江的行业中性红利指数的走势对比,可以看到全程行业中性红利是领跑的,这意味着许多人担心的行业集中问题,对红利因子其实是拖累而不是加持。

红利是否一个防守性因子

在许多人的印象中,红利是一个防守性策略,大涨的行情中表现一般,弱势防守性较强,要赚钱还是得靠成长等策略。

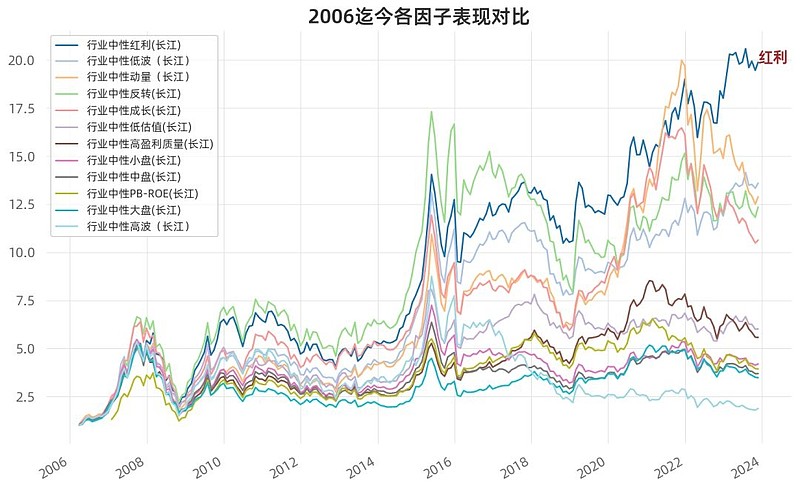

然而,从长江证券公布的这一系列行业中性因子指数来看,我们却会得出截然相反的结论:红利竟然是一堆因子中表现最好的那个。

下图是 2006 年迄今,也就是行业中性指数们共同起始点迄今的收益表现,可以看到红利是表现最好的那个,甚至比低波、动量等好上一大截。

当然,2006 年的起点,对于许多现代基民,是太久远的事情了。

所以下面呈现几个“更现代”起始点的对比。

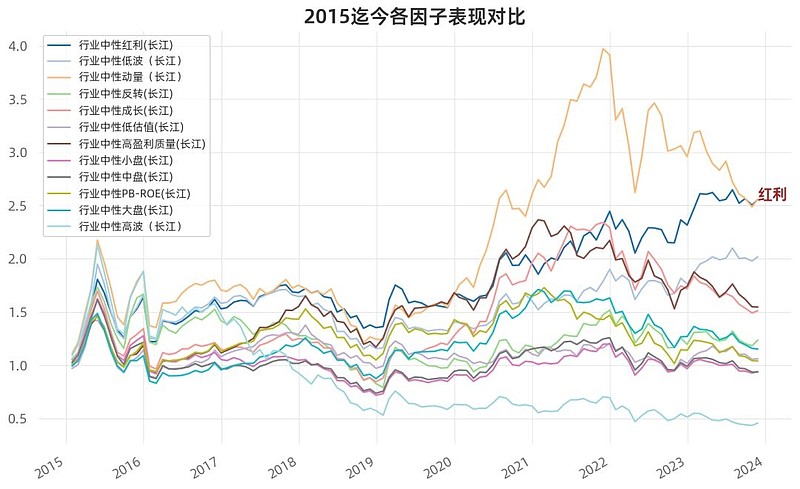

先来一个 2015 年迄今的,红利虽然一度不如动量,但近期伴随动量策略的拉胯,两者可以视为并列第一,低波依然是第三,随后才是许多人喜欢的成长和高盈利质量。

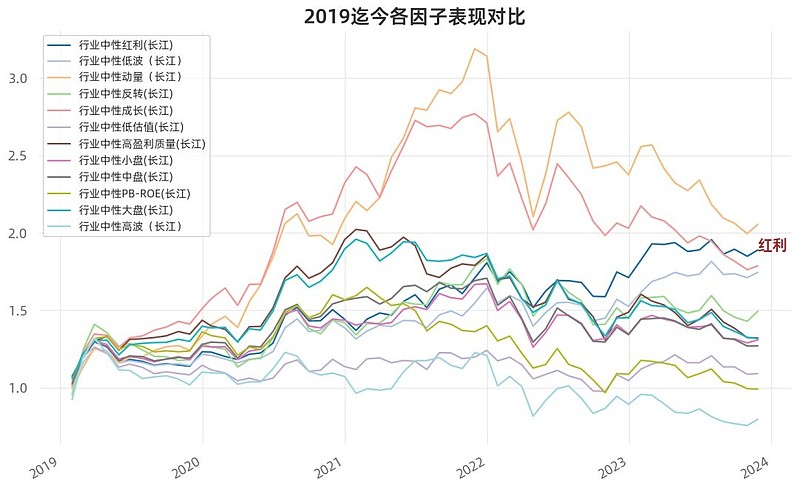

再来一个新基民更熟悉的 2019 年迄今的表现,虽然红利因子的确前半程跑输,但后半程一阵猛赶,如今也就是轻微跑输动量,但还是跑赢成长的。

从不同时期的起点迄今对比,可以看到红利因子在 A股,其实很强大。

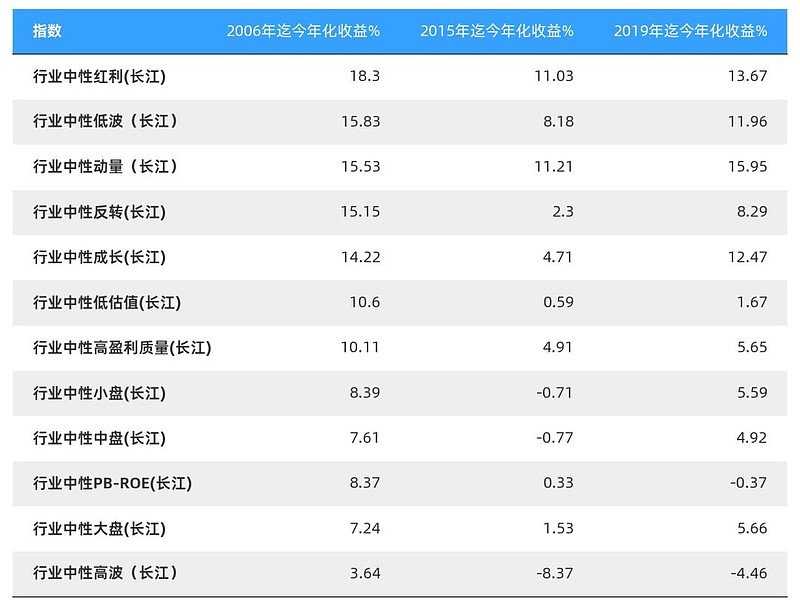

下图是 2006 年迄今各因子指数的年化收益率,仅供参考。

数据来源:Wind金融终端 数据区间:2006 年 2 月至 2023 年11 月 27 日

仔细审视上表不同起始日期的年化收益,论稳定性,真正的常青树,还是红利和动量两个因子,其次才是低波,再次才是万众瞩目的成长。

要说红利因子的缺点,可能就是“无趣”了。

相比成长、高质量因子,主动基金经理可以讲讲“护城河”讲讲“滚雪球”,买高息股相对而言就乏善可陈也缺乏想象力。

在严重依赖“讲故事”的主动基金行业,红利策略受冷落,也是不奇怪的。

红利是否下一个成长

红利是不是被爆炒,成为下一个成长?这是许多投资者担心的问题。

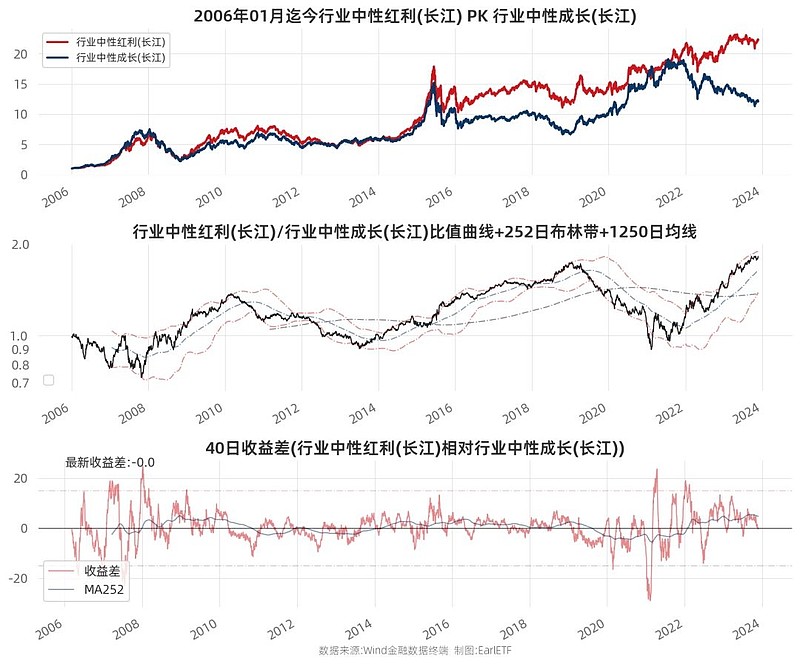

这里,要请出五年之锚,下图是行业中性红利指数和行业中性成长指数的比值图。

客观来说,当下这两者的比值处于五年均线上浮 30%的位置,红利相对成长,不便宜,肯定不如 2021 年时来的宜人了。

但这种相对的不便宜,并不等于红利的超额就要立竿见影的终结。

毕竟从我们的历史数据来看,长期看红利因子的超额是要胜过成长因子的,所以在上图中才会出现 2017 年到 2018 年末红利因子在首度触碰 5 年均线上浮 30%的位置后,小幅微调后再度新高二次触及的行情。

所以当下一个安稳的做法,或许是在 2023 年屡屡听到的“哑铃策略”,一边配置红利顺风享受超额,避免过于低配遇上 2017年至 2018 年重演的悲剧,一边配置调整许久的成长,等待风口的到来——即使遇上逆风期,跑输的幅度也相对 2021 年大为可控。

当然,上述这种,是配置的思路。

配置与趋势,可以兼得。

比如,以哑铃策略配置 40%红利+40%的成长,剩下的20%则基于下面的轮动三棱镜,目前配置在红利,一旦出现趋势扭转则转配成长。这样或许更为灵活。