这几天,A 股、港股的暴跌,对基民而言,损失惨重。

知否世事常变 变幻原是永恒

此时此刻,不由想起黄霑当年的名句。

如何在变幻中寻找一些相对的不变,从中获得几许宁静?

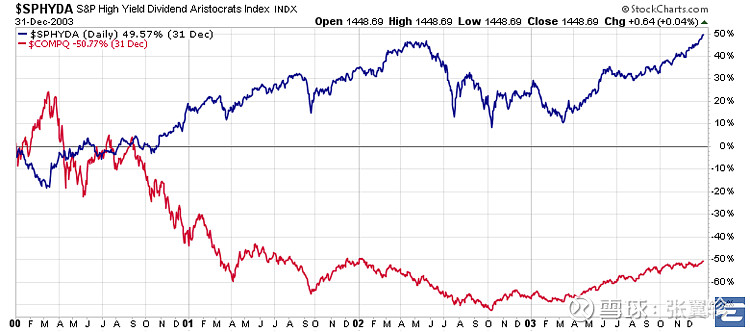

此前我分享过 2000 年科网泡沫破裂时科技股与高息股背道而驰的那张走势图,并表示自己比较看好高股息基金的防守价值——当然,好的防守也可能是一种进攻。

谈到高股息,许多读者都来问有那些对应的基金,所以这里就给诸位盘点一下市面上的红利类指数基金。内容会分两期,第一期集中在 A 股,第二期则是港股。

越来越多高股息基金

还是要先贴一张当年美股高股息策略的盛况。

是的,2000 年科网泡沫破裂之后,当科技股最大跌去 85%,无数企业破产时,高股息指数却上涨了 40%+。

也正因此,高息股基金,从此在美国尤其是指数基金市场,就成为了一门显学。

从来自 ETF.com 的统计可以看到,仅仅是规模超过 100 亿美元的,就有 5 只,其中先锋那只规模最大达到了 431.2 亿美元。

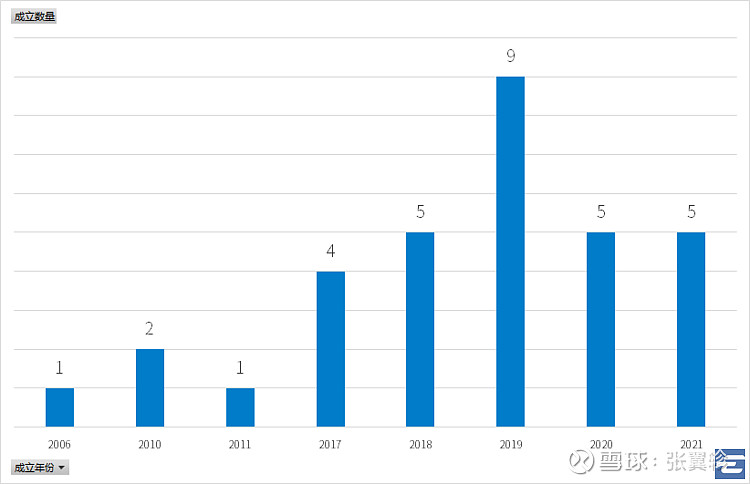

中国的基金行业,其实在杀入高股息策略上不算晚。

我筛选了一下,以跟踪的指数含有 「红利」 或者 「股息」 来算,第一只红利基金华泰柏瑞上证红利 ETF 在 2006 年就成立了——要知道上面规模最大的先锋那只,也不过是同年成立。

当年,美国红利类 ETF 里面,最老牌的应该是 iShares Select Dividend ETF(DVY),但架不住先锋有太强大的场外指数基金基础,后来居上了。

说回中国基金市场,现在在最初岁月中,红利基金并不受基民待见,第二只的成立是 2010 年的事情,并且真正的大爆发是 2019 年指数基金逐步开始 「内卷」 之后。

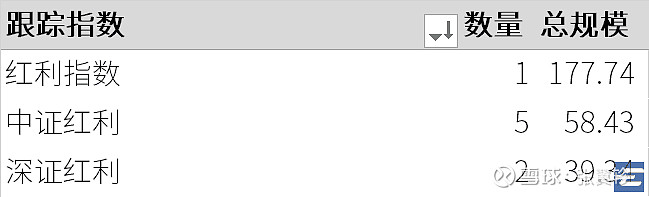

看规模,我们的红利基金与美国相比,真的就是 「弟中弟」 了。规模能突破 10 亿元的,一共就 5 只。

当然,作为基民,我们无需太关注这个品类的发展规模,只要基金没小到清盘即可,某种程度上不受人关注的品类,反而可能意味着超额收益 (想想 2020 年时候的钢铁、煤炭行业 ETF 吧)。

红利:上证、深圳、中证选哪个?

如果从规模来看,目前头牌是上证红利,光华泰柏瑞的就有 177 亿元规模;老二是工银深圳红利的,36.87 亿元。不过大成和易方达再加上招商三家合计,规模就超过工银那只了。

当然,选指数选基金,不能只看规模。

如果你看好的是高股息策略,那么尽可能要规避其它因子的干扰,正因此我是偏爱中证红利指数。

下表是这御三家指数各自代表基金 2021 年中报的所有持股行业分类 (申万一级行业标准)。请留意各自排名前三行业的比重,相信你就能看出差别。

数据来源:iFind 金融终端

深圳红利的行业分散度是最弱的,第一大行业食品饮料 26.2%,第二大行业家用电器 20.41%,两个相加就差不多一半仓位了,其表现很大程度上会受这两个行业的影响。

上证红利也有类似的毛病,当然稍微弱一点。第一大行业银行 17.78%,第二大行业煤炭 13.99%,第三大行业交通运输 12.91%,第四大行业钢铁 12.82%。四大行业就占去了 57.5% 的权重。

相比之下,中证红利无疑是行业最分散的,房地产 13.98%,钢铁 10.22%,这是唯二权重超过 10% 的行业,第三的银行 9%,这个分散度可以避免当我们在投资红利策略的时候,间接在某个行业上下重注。

这一点,如果再看这三个基金去年末的十大权重股,会有更直观的感受。

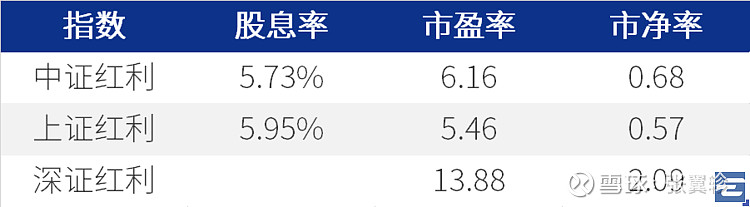

买红利的,多半是价值投资者。对比这三个指数的估值,就会发现行业的巨大差异在指数估值层面得到了集中的体现。

上证和中证红利指数,都是由中证指数公司维护的,下表是截至 2 月底的基本数据;深证红利是国证指数公司维护,仅公布了市盈率和市净率。

我们可以看到深证红利是多么不一样。

数据来源:中证指数公司官网、国证指数公司官网,数据截至 2 月末

在明白了这三个指数的行业分散度后,老基民对于这三个指数的历史表现,应该会大体有些预期了。

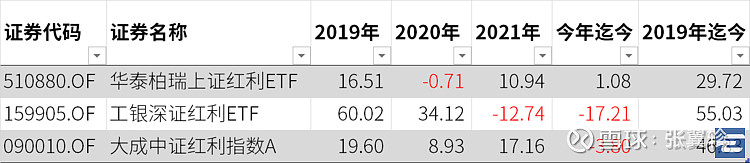

没错,受益于食品饮料,深证红利在 2019 年和 2020 年是最风光的,但是 2021 年和今年迄今也必然是最拉胯的。

数据来源:iFind 金融终端,迄今收益截至 2022 年 3 月 14 日

至于上证红利,之前是拉胯的,但是 2022 年靠着银行股的加持,表现是相对较好的。

总体比较下来,比较均衡的,显然是行业分布最均衡的中证红利指数。

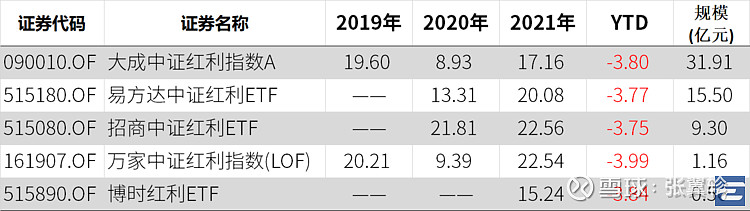

当然,要提醒一句的是,目前中证红利已经有 5 只基金产品了。对比逐年表现,你可以看到在 2020 年这样的打新盛况下,后来者借助较小的规模,其实是有超额收益的。

虽然站在 2022 年的当下,打新已经不再旱涝保收,但是蚊子肉也是肉。所以不妨考虑规模相对没那么大的几只。

SmartBeta 要不要

其实,相比传统的三因子选股模型,股息率本身也可以算一个新锐因子,单单是红利指数都可以算是踏入 SmartBeta 指数的范畴了。

但显然,指数界也喜欢玩 Crossover,让不同因子碰撞。

在红利领域,碰撞最多的,莫过于低波动了。

下表是目前所有跟踪指数带红利或股息的基金的跟踪指数汇总表,黄色高亮的就都是带低波因子的指数,可见也算是一大家族。

这一众低波指数中,在 A 股指数范畴,主流是红利低波和红利低波 100。

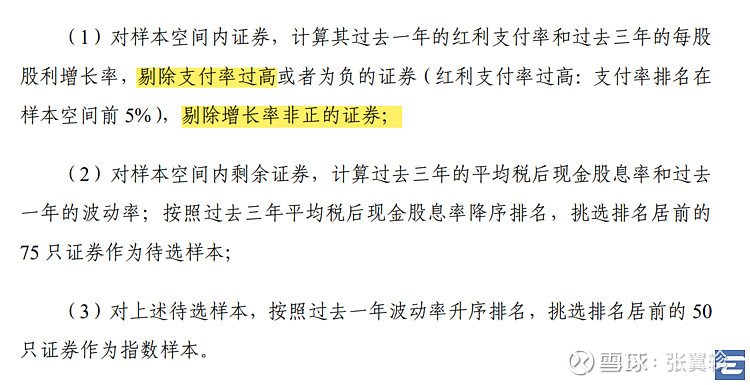

红利低波指数是 2013 年发布的,代表着当时对股息增长率的偏好。

从编制规则可以看到,既要剔除股息率过高的规避 「估值陷阱」 或增长乏力,同时又要规避股息率下降的,确保是一家可持续发展的 「现金牛」 公司。

红利低波指数,核心是对红利的优化,低波是附带的。

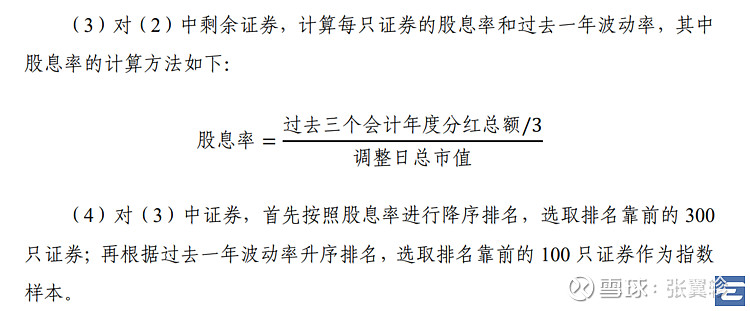

而 2017 年发布的红利低波 100 指数,就简单许多了,只需要连续三年派息,然后按照下面这套规则筛选。

红利 + 低波是不是有意义?

老实说,我是略带保留的。

毕竟,高股息的个股,往往都属于冷门的,天然就是低波的。红利叠加低波,能有多少的超额收益?

下表是笔者统计的三个指数的对比,并没看出低波因子加入之后的价值。

事实上,低波因子引入后的行业不均衡,反而是我所担心的。

下表是这三个指数各自代表基金的 2021 年中报的全持仓行业分布,可以看到两个低波指数基金明显在房地产和银行上有更多的倾斜。

如果你本身在金融地产上的暴露不足,这是一个优点;但是如笔者已经有了专门的金融地产的暴露,意义就要小很多了。

此外,也不可否认的是,这些红利低波基金,给我们带来了更多打新规模最优的备选。

下表是将几只中证红利基金与几只红利低波基金对比的,可以看到在 2021 年打新带来的超额收益还是相当的。

下篇谈港股高股息基金,待续