昨天聪明投资者刊登了一篇头部量化幻方的资料《幻方量化:开始投第二台超级计算机,投入在10亿量级,量化现在赚技术面派的钱,以后要赚基本面派的钱》,原文我贴在下面,我看完以后基本上有以下几个判断:

1、幻方为代表的量化其实管理规模非常巨大,表现在“平均而言,每买5只股票,有一只是机器卖给你的,每卖5只股票,有一只是机器买走了。”,那么整个成交量占比20%的交易额到底是在什么样的公司和股票上呢?

很多在很多流动性不足、比较边缘化的小股票上,也就是我们常说的垃圾股和边缘股。

2、我拉了一张幻方为十大股东的持仓,大家可以看到这里面的公司,金盾股份、双飞股份、丰乐种业、欣龙控股、蓝英装备全部都是名噪一时的妖股,其实很多博弈非常剧烈的仙股中会出现大量的量化,这帮量化说好听了就是人工智能学习出来的量化,说一般了其实就是拿着机器的大脑去参与非常激烈的散户博弈。

所以也就会出现文中所说的,最近几年牛散出来的越来越少,因为以前给反应快、学习能力强的散户赚的钱,很多被头部量化给赚走了。

看技术面越来越不准确,市场定价越来越有效,纯粹看技术的投资者很容易被淘汰。

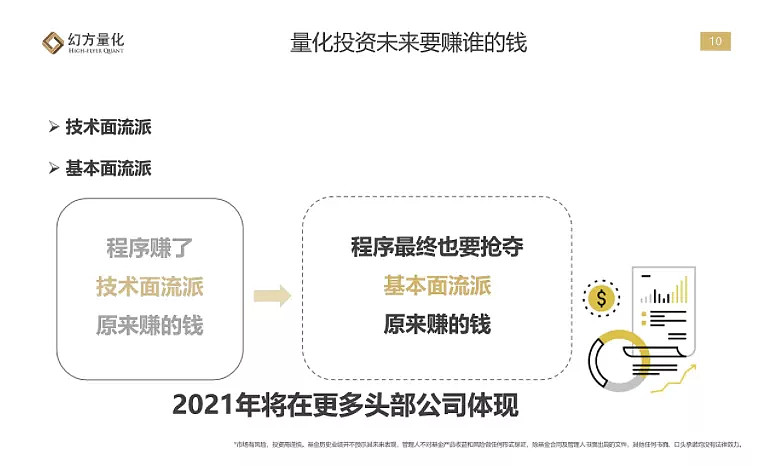

3、量化主流的一个赚钱模式还是赚原来技术流派赚的钱,量化现在更多的是用技术面相关的因子,但现在很多量化开始使用质量因子、动量因子等来把握基本面和趋势面的机会,基本面因子(对收益)的贡献作用会越来越大,这个是今后的一个趋势,也就是文中所谓的“要赚基本面的钱”。

但我其实并不认为主流的量化可以用好基本面因子,每个优秀的企业其实都是非常独一无二的,核心竞争力、护城河、壁垒、管理层、商业模式等等,这些都是很难量化的,你说要哪个量化能够发觉今年的大牛股比亚迪,恐怕是非常难的。

价值投资是个非常私人化、经验化的东西,每个人眼中的价值不同,对市场的认知更加不同。

当然财务指标可以量化,可以反映出来一部分的特征,但这样的特征可能需要对基本面非常擅长的基金经理来指导量化的生成的,这背后又变复杂了。

4、量化投资如果将策略落脚在博弈上,往往未来会越来越“内卷”。

文中所说,“就量化投资能力平均每18个月翻一番,随着市场有效性的提升,赚钱难度会越来越高”,如果所有的量化都去博弈妖股,往往大家都很难赚到太多额超额收益,因为存量博弈是极难长期有超额收益的。

只有做创造价值的增量投资才可长期持续。

以下是原文《幻方量化:开始投第二台超级计算机,投入在10亿量级,量化现在赚技术面派的钱,以后要赚基本面派的钱》

1、回顾一下量化整个行业的发展。

在2017年的时候,整个量化私募的管理规模大概是1100亿,到2020年三季度是5200亿,到2020年年底应该是在6000亿以上。

也就是说量化私募的管理规模在过去短短几年时间,翻了好几倍。

同期来看,除去量化私募之外的证券类私募,它的规模发展大概是什么样的呢?

从2.18万亿到了2.86万亿,大概是30%左右的增长,但是量化私募的管理规模大概翻了5、6倍。

它占整个证券类私募基金的比例从2017年的4.8%迅速提升到了2020年三季度的15.7%,占比提升了两倍。

资料来源:幻方量化

我们现在从事的是资产管理行业,是真金白银拿钱用脚投票的行业,过去几年规模要翻好几倍的话,背后原因只有一个,就是量化私募在过去几年,平均的业绩表现比这个行业整体的平均业绩表现要明显得好,否则它的占比不可能迅速提升。

所以,我们可能会越来越多的听到量化产品以及越来越多的接触到量化产品,你能接触到量化产品的同时,背后其实是整个量化行业在国内非常快速的发展。

那么,这个势头到2021年会不会停下来?我们认为大概率不会,而且占比大概率还会继续提升。

为什么我这么说?难道就是因为我们幻方是做量化吗?

我们看海外,海外的量化是什么时候起来的?大概是八、九十年代,到最近量化在海外对冲基金里,绝对是主流。

我们刚才讲,量化的背后是数学与统计的方法,这又不复杂,为什么这几年规模起得非常迅速?

因为背后的数学与统计方法,除了理论,还需要工具把它实现出来,你需要强大的计算设备帮你把所想的东西给实现出来,这几年量化的快速发展其实离不开是计算机技术的进步。

所以,量化不是这几年突然冒出来、突然起来的,它有着必然性,背后就是计算机技术的进步。

我们手里的工具越来越先进,能够把许多理论的东西实现出来,这样,不说2021年,我们畅想10年后,10年后在座各位自己去买卖股票的时候,跟现在对比,你觉得你将有多大的能力提升?

传统的人工模式,做主观投资,10年后跟现在对比会有很明显的进步吗?我觉得应该不大会有质变的变化。

但如果我们是用计算机去做投资,10年后的计算机跟现的计算机去对比,会有怎样的变化?我相信现在这个直播间里,没有一个人能够想象出10年后的计算机会是什么样子,但是,所有人应该都认可10年后一定比现在先进非常多。

也就是说,10年后,量化机构用更先进的设备去跟我们做对手盘,有理由它的管理规模会更小吗?没有理由。

所以,只要我们认可计算机设备是在不断向前发展,量化的管理规模应该会是越来越大,比例会越来越高,我觉得量化规模的天花板会持续突破。

几年前大家觉得一家百亿的量化私募已经很夸张了,现在市场上千亿的量化也出来了。

那如果量化规模占比越来越高,这意味着什么?

还是回到我们刚才讲的,这个行业大家是用真金白银来买的,是用一个用脚投票的市场,你的规模如果要变大,从预期上来看,你今后的业绩应该还是要比行业的平均业绩水平要更高一点。

2、市场现在20%左右的成交量由量化贡献,每操作5只股票,就有一只对手盘是机器

我们刚才讲现在市场上量化的规模5200亿,可能大家没有什么概念,你5200亿也好,5万亿也好,50万亿也好,好像没有一个直观的概念。5200亿对我们这个市场,到底意味着什么?

比如今天市场行情非常好,我们经常会用什么话去描述?

“成交量破万亿”,对吧?

破万亿的成交量跟这5200亿去做对比,因为这5200亿都是中高频交易的资金,也就是说,这个市场大概20%左右的交易量是由量化去贡献的。

这对我们投资者来说意味着什么?

如果我们自己买卖股票,平均而言,每买5只股票,有一只是机器卖给你的,每卖5只股票,有一只是机器买走了。

大家想象一下,如果未来你还是常态化的去跟精密计算的机器去做对手盘,你觉得你的胜率会有多少?至少胜率比之前应该要更低一点。

这个是到现在为止,2020年量化对于国内市场的一个影响。从现在往后看,2021年量化的比例会不会更高?

应该是要更高的。海外成熟市场量化交易占整个市场总交易的比例差不多50%。

所以,无论是从规模的增长上看也好,从交易占比来看也好,2021年以及以后,量化交易占整个市场的比例应该会越来越高。

3、市场交易向头部市值公司集中,量化机构头部聚集效应也显现前20家公司管理规模占全行业50%。

A股市值后50%的股票成交占比是33%,到2020年下降到只有19%,

也就是说,大家通常意义上所说的小票,它们的成交比例迅速下降,几年时间就降了百分之十几。

日本在2019年的时候,后50%市值的股票,成交占比也就4%,虽然我们降得很快,但是从成熟市场经验来看,应该还会继续降。

在市场如此迅速变化的过程中,量化机构获取阿尔法的难度会越来越高。到现在为止,量化行业内部还呈现头部聚集效应。

这怎么理解?

现在量化管理规模前20的私募公司,整体管理规模占整个量化行业管理规模的50%。

我们讲,一个行业要实现龙头份额的集中,应该经过的时间越长,头部集中度才会越高。

国内的量化应该说是以2010年为界限开始起步的,短短几年时间,为什么量化私募呈现出这么强的聚集效应?背后的原因是什么?

我们其实也可以用一个简单的逻辑去看这个问题。

简化来看,如果我用计算机去做投资,假设市场上存在一类机会我可以把它吃下来,理论上来讲,是不是市场上所有这一类的机会都应该被我吃下来,对吧?没有理由让给别人。

这就跟主观投资很不一样,我这里说的主观投资指的是一种投资方式,而不是说主动管理类的公司,这是两个概念。

如果用传统的主观方式去做投资,会存在这样一个问题,比如说这个行业和公司我比较熟悉,那出现某一类机会的时候我能抓住,但是当这一类机会出现在其他行业和公司的时候,大概率这个机会就被别人吃掉了。

但是,对于用计算机来投资的量化来说不是这样。

只要存在某一类我定义的机会,并且我能吃下来,全市场所有这一类机会,理论上就都应该被我吃下来。

所以,一定程度上由于背后的策略问题,量化一定会呈现出强者恒强的效应,头部机构的业绩稳定性会更好。

2021年量化对冲产品稀缺仍是主调

CTA产品机会丰富

我们看具体各类(量化)产品在2020年的表现以及我们对2021年的预期。

资料来源:幻方量化

其实从2020年全年来看,不光是量化,包括主观投资,应该说都是比较好做的。特别是是由于疫情关系,整个市场波动很大,波动大对于量化来说是有利的,自然而然超额收益会比较高。

比如对于指数增强产品来说,它在2020年就呈现出了比较好的超额收益。

另外,量化对冲产品在2020年有一个非常明显的特征:走向稀缺。我们会发现市场上非常多的头部公司,在2020年开始封盘对冲系列产品。

背后的本质是什么?

我们知道要求非标转标后,市场出现了大量对固收产品的替代需求,人们自然而然会想到量化对冲。

虽然量化对冲跟类固收的产品并不完全是一个概念,它的波动性一定要是比固收产品更大的,但多多少少能替换掉一些。

但是,市场上出现的这种需求是万亿级别的,而量化对冲的规模也就是几千亿,供需严重失衡,所以(量化对冲产品的)稀缺性在2020年体现得非常明显。

对于CTA产品来说,大家的一个基本逻辑就是美国大量放水、美元指数很弱的时候,一般来说CTA比较好做,对于商品来说是一个牛市,它的波动会更大,所以2020年CTA产品其实表现也是比较亮眼。

那么2021年我们怎么看?

我们觉得(指数增强产品)超额收益的机会相比2020年应该是没有那么明显了,但是也不是说马上超额就没有了,只是相对2020年会更难做一点,高位略有回调。

对于量化对冲产品更是显而易见,2021年稀缺依然是主调,应该说很少会有公司在原先已经封盘的基础上去把对冲给打开,尤其是头部的公司。

对于CTA产品来说,目前来看应该说机会还是比较多的。

我们从疫情的控制情程度来看,不管是海外还是国内,国内现在零星的新发好像越来越多了,尽管疫苗有进展,但是要想在短时间内解决掉疫情问题,似乎可能性不那么明显。

对美国来说,放水也没有明显收敛的迹象,1月14日美国还通过了1.9万亿的刺激方案。所以,只要是弱美元的状态,对于CTA产品来说,机会应该还是非常丰富的。

量化投资未来要赚谁的钱?

那么我们再来看一下,量化赚了谁的钱?

资料来源:幻方量化

应该说到现在为止,量化主流的一个赚钱模式还是赚原来技术流派赚的钱,也就是说,量化现在更多的是用技术面相关的因子。

我们会发现,这个市场上好像新冒出来的牛散越来越少,牛散一个很明显特征,他们往往都是用技术面来指导投资的。

不是说牛散做不了基本面,而是说要想通过基本面做到牛散这样一个程度,至少要几十年,我们言必称巴菲特,巴菲特的投资经过了多少年,我们的证券市场才多少年?

所以,之前在我们市场上出现的牛散,绝大多数都是用技术面特征来获取收益的。

大家可能会发现,早几年在市场上听到的牛散故事非常多,这几年好像不那么多了,早几年成名的牛散,这几年好像更多开始转向价值投资了。

为什么这几年牛散没有再频繁的冒出来?

其实原因也很简单,原来他们赚钱的逻辑,现在量化在用同样的逻辑在赚钱,如果这个钱被量化赚走了,牛散自然而然就难做了。

那为什么说量化用技术面的因子跟人家牛散去对比,你就能够赚到他们原先赚的资金呢?

比如说都去看交易数据,交易数据最直观。

个人投资者去做投资跟量化机构去做投资,抛开其他方面不说,假设我们的策略都是一样的,但是,当你看到那个机会的时候,你的手还没碰到键盘,量化机构就已经完成了交易。

而且更恐怖的是什么?

量化投资交易速度的优势现在已经是最不重要的一个优势了,现在它背后策略开发的复杂程度,它对于人思维的替代,已经远强于交易速度的优势了。

到2020年为止,市场上绝大部分量化公司赚的是原来技术面流派赚的钱,那么以后,量化投资要赚谁的钱?

一定会去赚基本面流派的钱,量化投资一定不是大家想象中那种纯粹是看K线不看基本面。

我们可以这么去看这个问题。

量化是用数学与统计的方法做投资,没有理由说量化只能统计技术面的数据,不能去统计基本面的数据,对不对?

只不过技术面的数据更直观、更容易转换,基本面的数据需要一个转换的过程,有些是直接的数据,有些是需要经过处理的,难度会比技术面数据会更大。

从投资的角度,自然是容易赚的钱先赚,但是,不代表难的钱我就不去赚,尤其是当容易的钱越来越难赚了之后,基本面因子起到作用可能也就会越来越大。

对于幻方,我们早在2015年、2016年的时候就开始做基本面的布局,在2020年,我们的收益里,相当一部分是由基本面因子贡献的。

当然,绝对的主流还是技术面因子,但是基本面因子(对收益)的贡献作用会越来越大,这个是今后的一个趋势。

我们看头部公司,越来越多的机构在投研上有了更多的投入,我们相信,今后不止是幻方,在整个量化行业,基本面因子在投资里会起到越来越大的作用,这是今后发展的一个趋势。

那么从信号挖掘的角度,之前用的更多是(偏中高频的)日内数据,今后会有更多(低频的)基本面数据。

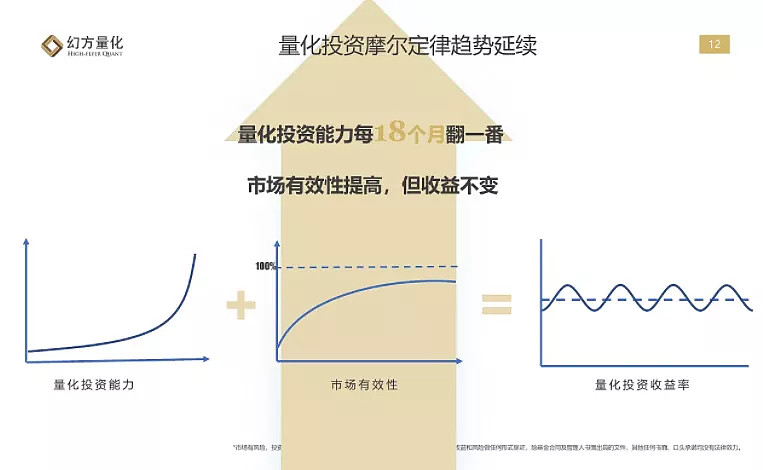

4、量化投资摩尔定律趋势延续,超额收益的获取会变得更加困难

我们觉得量化投资还是存在摩尔定律的,什么意思呢?

就量化投资能力平均每18个月翻一番,随着市场有效性的提升,赚钱难度会越来越高,

但是,由于量化投资能力的提升,不能说收益会保持不变,这个稍微有点激进,可能是缓慢的下降。

为什么量化投资的能力我们认为每18个月翻一番?个人做投资,听上去好像不大可能说平均18个月你的能力就提升一倍,对吧?

背后其实也就是刚才介绍的,量化投资一定程度上它是依托于计算机技术的进步,平均每18个月计算机处理能力翻一倍,这个应该是可以预期的,所以对于量化投资来说,我们觉得能力差不多也是每18个月能够翻一番。

这是从能力的角度,另外从市场的角度来看。

经常有投资者会说美股市场有10年长牛,A股市场时间不长,好像说我们没赚钱都是因为A股市场不好,但其实是反过来的。

一个存在大量个人投资者的市场,对于机构投资者来说,其实远胜于国外市场。因为我的对手是大量个人投资者,跟我的对手是成熟的机构投资者相比,盈利的难度一定是不一样的。

过去几年 A股头部量化私募平均的超额收益大概是百分之二十几,超额收益就是说比指数好的那部分,比如指数涨10个点,我涨30个点,我超额收益是20。

海外的量化机构,它的平均超额收益大概是多少呢?

过去几大概就2到3个点。海外的量化在八九十年代就开始起步了,国内才10年,为什么国内的超收益明显高于海外?

背后就是市场的原因,市场存在大量个人投资者,而不是说国内机构水平比海外要高。

那A股市场今后会怎么走?个人投资者会不会持续长期存在?我们觉得比例应该会逐步减少。为什么?

我们可能自己也会有体会,我们会发现自己也好,周边的亲戚朋友也好,越来越多人开始去买基金产品,买公募基金、买私募基金,

其实买产品就是加入机构投资者,所以人投资者在市场的比例会逐渐降低,2021年应该也会是这样一个趋势。

从这个角度来说,超额收益的获取也会变得更加困难,对于量化机构的挑战也会更大。但是,机构的进步一定程度上能够抵消这种难度。

从长远来看,我个人一直认为你看对了长的趋势、长的方向,才能够走对短期的每一步。

那么从长的趋势来看,A股市场一定会跟美股类似,也就是说,A股市场最终会成为一个非常有效的市场。

到那个时候,量化机构平均的超额收益大概是多少?美股市场现在是2~3个点,我们不说具体数据,但从大方向来看,长远来说应该比现在是会下降。

而且这个趋势不仅仅是针对量化机构,对于主观投资来说也一定是这样,当市场定价非常有效的时候,你很难找到便宜的机会,这个是整个市场发展和走向的一个预判。

人工智能是未来量化投资的大方向

再一个,量化投资我们觉得一定会朝人工智能的方向走。

在2020年其实非常多的量化机构已经运用了人工智能的方式,比如我们公司的策略完全都是用人工智能做出来的。

在2021年,会有越来越多的公司投入到人工智里面去,它对我们整个投资的影响会越来越大。

人工智能好像听上去有点玄乎,我们公司是在2017年开始做的,大家有机会可以去翻雪球或者知乎上那个时候的帖子,大家当时一片质疑声。但是随着这几年公司业绩出来以及越来越多的公司投入人工智能,大家认为人工智能这个事情好像在投资上是靠谱的。

同时,人工智能在各个领域的应用变得越来越多。最早的阿尔法狗,然后现在资本市场上非常火热的自动驾驶,背后应用的都是人工智能。

但是,大家会有一个疑问:你幻方这么大的规模用人工智能,我隔壁办公室一个刚成立的三个人的小公司也说他用人工智能,这些人工智能到底有什么区别?

用一句话去概括:人工智能也是一个函数。如果是一个函数的话,大家应该可以理解,不同公司做出来的人工智能一定是不一样。

那一个函数怎么能够去投资呢?

我们讲,函数有输入有输出。比如我们刚才举例的放量下跌,这本质上是什么?本质上还是有输入的数据,比如在某个时间范围内成交量放大多少倍、股价下跌多少幅度,这些都可以作为输入数据。

只不过,放量下跌这样一个逻辑是以人的思维逻辑为前提,是因为人先设想一个场景,有了这么一个逻辑,然后去提取对应的数据,最后经过一个函数运算,得到一个结果。

对于人工智能来说,不需要以人的逻辑为前提,因为人的逻辑一定是有限的。比如说类似于放量下跌这样的场景,你能举出多少个案例?撑死几百个。

但是,数据的内在联系未必一定要以具体场景为前提,只要数据中某一个特征向量对最后的结果有影响,我把它提取出来加入到运算里面,是不是就会对我最终的收益有帮助?

如果这样的数据越多,那我的收益是不是能够做到相对更精确?

所以人工智能对投资的帮助,在于它能够提取海量数据中所隐含的,对股价预测有帮助的数据信息,用到最后的投资决策。

这相对于人工去做,显而易见优势是非常明显的。

人可能只能做一些简单的因子挖掘,但是人工智能可以做复杂的因子挖掘;人能处理的数据信息有限,但是人工智能处理数据量非常大,而且它可以模拟的环境非常复杂。

我举一个简单的例子,比如直播室中的各位,假设气候条件一样,我们怎么判断一个人的衣服今天是穿的多还是少?

首先,我们把大家所有的衣服数据作为输入,这些数据包含什么?比如说衣服的颜色、品牌、重量、尺寸,甚至重量除以长度,宽度除以长度等等,各种基础数据以及经过基础运算的数据全部作为数据输入。

同时,我把在座各位今天冷与暖的结果告诉机器。

那么,我有了数据输入,同时有结果输出,在中间是不是就是构造函数?

在构造函数过程中,如果我发现某一个向量比如颜色向量,对结果没有任何影响,但是我发现重量向量对最后的结果有影响,甚至品牌对最后的结果也有影响。比如波司登,你发现输入的品牌如果是波司登,最后结果总是暖和的。

这个函数其实就是一个神经网络模型,这样如果再进来一个人,我把他衣服的相关数据输进去,那我是不是可以判断这个人今天衣服穿的够不够?大概率是可以的。

同样的,我们把类似的情况放到股价上,也是同样的概念。所以我们觉得人工智能对于量化投资来说一定是大方向,对于投资也应该会有越来越大的影响。