本篇我认为是当前的7篇点评专栏中最为精彩的一章,因此花了两个晚上,enjoy:

这个模块我们要讲的基本上都是对人预期中的偏差,下一个模块我们会讲一些其他的偏差,它会影响我们的偏好,尤其是风险偏好。这里面我们要区分,你的预期中的偏差和风险偏好的偏差,是两个非常不一样的东西,这个模块我们看的是预期中的偏差。

那除了有限注意力,还存在一个我们另外一个重要的偏差,叫做代表性偏差。

什么是代表性偏差

我先问你一个问题,有个哥们儿叫老王,他非常害羞,喜欢自己待着;他总是帮助别人,对社交和社会现实也不太感兴趣;他整洁、温顺,喜欢秩序与结构,对细节也极其关注。那我问你,老王最可能是下面哪个职业?

A是农民,

B是销售员,

C是图书馆管理员,

D是内科医生,

E是飞行员。

想一秒钟,我觉得大多数人都会猜,他最可能是图书馆管理员,对吧?你一定不会猜他最可能是农民。但是我告诉你,这里面正确答案就是他最可能是农民。

先讲为什么你会觉得他最可能是图书馆管理员。可以这么说,如果你要招一个图书管理员,这个工作基本上就是要求这个人整洁、温顺,喜欢秩序与结构,喜欢帮助他人。基本上刚刚那段描述,就是一个图书馆管理员典型的代表性特征,所以当你看到这个典型的代表性特征的时候,你觉得这个人一定是图书馆管理员。其实他更加可能是农民。

那为什么他更加可能是农民呢?一个最重要的原因就是农民的基数比图书馆管理员的基数要大很多,符合这种描述的农民总的个数比所有的图书馆管理员可能还要多。那这样的话,当然他就更加可能是一个农民了。

那为什么会产生这种偏差?这里面一个重要原因是我们忽略了基数,我们忽略了农民的基数比图书馆管理员要多很多。这就跟我们前面讲过的有限注意力非常相关了,因为你忽略了这个信息。但是这跟前面讲的有限注意力又不一样,只有当刚刚那段描述特别符合图书馆管理员的代表性特征的时候,我们才会忽略图书馆管理员的总人数远远不如农民的总人数。

比如说这个人是男的,你就不会忽略农民的基数比图书馆管理员的基数要大很多,只有当这个描述特别有代表性的时候,你才会忽略这个基数。

(这种基础数量非常巨大带来的偏误非常常见,也非常有现实意义。当我们在选择股票投资的时候,其实有很多很多的策略可以选择,比如做学当年王亚伟做重组股,冯柳邓普顿逆向投资,巴菲特价值投资,林奇成长股,徐翔赵强游资,依照自己的小道消息去做关系股,等等等,这些都可以作为策略选择。

这每一个策略都可以看到非常成功的人,如果我们排除运气因素,就当这些人是靠自己策略和实力成功的,我们选择买什么样的公司,理性上应该选择成功概率最大的。

比如做重组股的人这么多,究竟成功的概率能有多少,成功背后的前提条件是什么?当时有网友在我的帖子下面说王亚伟很厉害,但我说远远比不上冯柳,且王亚伟不值得学习,为什么?

因为抛开他们的业绩,他们背后依靠的资源是不同的,成功的概率完全不同,可复制性也不同。从后来王亚伟奔私以后做的一塌糊涂就可以看到,重组股非常依靠平台的实力和消息,如果没有大平台提供的资源,哪怕连当年笑傲江湖的一哥王亚伟都只能黯然。而冯柳到了高毅后更加做的风生水起,这就表明作为投资人,他们核心竞争力是不是高度可复制,高度可以长期的市场上生存的。其实在王亚伟还在华夏的时候不敢开放申购,从而保证净值高增长,就已经表明了其策略的不可复制性和不可长期稳定盈利,奔私只不过是王亚伟脑子一热误把平台优势当成个人能力的自负错觉罢了,失败是大概率事件。

回到策略选择与成功概率,做基本面投资目前来看是成功概率比较大的。)

那下面我问你,你觉得运气的代表性特征是什么?比如说扔硬币这种碰运气的事情,你连续扔六次,它应该是什么样的结果?很多人都会觉得运气的代表性特征就是不规则的、比较随机的、比较不规整。

那有一个非常有意思的实验,这是斯坦福大学一个叫David Donoho的教授,他让他的学生做的一个实验。他把学生分成两组,让第一组的人扔六次硬币,记住它们的正反面,写下来。正、反、反、正、反。然后有很多人,因为你扔了六次,你会有很多正、正、正、正、正,或者连续反、反、反、反、反。那另一组人,不让他们扔硬币,让他们想象一下扔了六次硬币,然后记下来他们想象的扔六次硬币的结果。

比较两组人记录下来的结果,基本上那些想象的人不会写连续六次正的,或者连续六次反的,都是非常乱,比如正、反、反、正、正、反。但是那些真的扔了六次硬币的人,他们会出现很多连续五个正的、一个反的,或者连续四个正的、两个反的。

这就是人的代表性偏差的一个体现,因为那些想象的人就觉得,乱是一个代表性特征,然后就写下了很多这种乱的、不规则的序列。但是有代表性的事件不一定更加可能发生,就像刚刚说的,连续出现六个正面,跟正、反、正、反、反、正,这个概率是一模一样的,都是二分之一的六次方,六十四分之一。但是由于正、反、正、反、反、正更加有代表性特征,很多人会高估这个事件发生的概率。

(不要因为某个公司因为某种消息刺激暴涨,就觉得应该去追求这种小概率事件,去追热点。这都是代表性偏差,别的人都是因为运气买了这种股票大赚一笔,反而喜欢上这种赌博的感觉,继续去买入投机和热点的股票,对他们的长期投资生涯反而不利,他们会陷于投机和享受暴利。

如果没有买到热点股,反而让我们踏踏实实靠自己的研究和理解赚钱,这才可持久。)

什么是赌徒谬误

好,现在你对这个代表性偏差的概念应该有一个基本的了解,了解这个概念之后,你会发现我们现实生活中很多看起来合理的、很普通的事件,其实就没有那么合理了。下面讲两个生活中的例子。

第一个例子叫做赌徒谬误,我不知道你有没有赌过钱,比如说你到澳门或者到拉斯维加斯小赌一下,小赌怡情嘛。我不知道你赌过大小没有,我一般是不赌大小的,因为那个没有技术含量。但是如果你赌过大小,你有没有过这种感觉,如果前面连续都是大的,下面一个你觉得一定是小的?这其实是代表性偏差的一个体现。

其实下面大小的概率是一样的,但是你觉得下面是小的概率更高,为什么呢?因为如果前面连续都是大的,再来一个大的,它就显得太规整了,太规整就没有代表性。如果前面都是大的,下面来一个小的,就显得比较乱了,乱的话就显得更加有代表性,因为你知道扔骰子是随机的,所以说这个时候小更加有代表性,你就觉得下面更应该是小的。代表性的东西不一定更加可能发生,但是你觉得它会更加可能发生,这就是赌徒谬误,是一个错误。

除了刚刚说的赌赌小钱这个问题,它在生活中也有很多应用。这是研究美国移民局的数据,有很多人来美国移民局申请避难,那申请避难的话,移民官就会不停地看,这个人有多惨,是不是应该给他一个避难通过。

结果申请避难的平均通过率是29%,但是给定前面两个人真的很惨,移民官通过了,下面一个人来,如果他的条件和前面都一样的情况下,通过的概率要降低19%。这就是典型的赌徒谬误的一个体现,你觉得前面都是大,下面就应该是个小的;你觉得这些比较惨的、符合条件的人应该是随机出现,不应该连续出现,所以说如果前面两个都通过了,你会觉得下一个就不应该让他通过。

这对那个申请避难的人是一个极其大的事件,但是仅仅因为移民官的一个赌徒谬误的体现,就使得人家没有通过。

在现实生活中还有很多投资中的体现,比如说你是一个做私募的,你天天看项目,一天看五六个项目。你上午看了三个项目特别好,觉得想投;下午看了几个项目,其实本来也很好,但是因为上午的三个项目很好,哪怕你有钱,你投下面的项目就会更加谨慎一点。

因为你觉得不可能这么多好的项目会同时来,其实很多好的项目同时来,或者很多坏的项目同时来,或者它们断断续续来,概率都是一样的。但是由于赌徒谬误的体现,这个时候由于上午的项目好,你可能下午就会特别谨慎。

真的有热手现象吗

第二个例子就是篮球中的热手现象,这跟我们的赌徒谬误其实是相关的,下面我会讲到细节。这个热手现象就是说,当一个人过去连续进球了,你会觉得他来状态了,他下面进球的概率你觉得还会更高。

但是心理学家收集了很多球员比赛的数据,发现什么结果呢?

给定一个球员,他前面三次都进球了,他下次进球的概率其实反而要小于前面三次都没有进球下次进球的概率。不光在比赛期间是这样,他在罚球的时候,站在那没有人防守,也是这样,那基本上就说明,篮球中没有热手现象。

当然我告诉你这个结果,你不会相信,你还是觉得篮球中会有热手现象,这也是我们下面要讲的过分自信的一个体现。

那讲到这里你可能会想,这个篮球中的热手现象,好像跟赌徒谬误有点相反。赌徒谬误是前面都是大,下面一个你觉得会是小。但是篮球中的热手现象是,前面都进球了,你觉得下面他还会进球。为什么它们都是代表性偏差?

这里面一个重要的区别是什么呢?在赌徒谬误里面,扔骰子的结果是完全随机的,没有人控制。但是在篮球中的热手现象,不光是完全随机的,这个球进了,是由球员的能力和运气决定的。

那热手现象为什么也符合代表性偏差呢?这里面的一些细节,你要仔细听。因为现实生活中,大多数现象、大多数结果,都跟篮球中的热手现象比较像,因为大多数结果都是运气加能力的结果。

比如说一个基金经理的收益率是他的能力加运气的结果,一个公司的盈利能力也是能力加运气的结果,很少有东西真的完全是随机的。所以篮球中的热手现象在现实生活中可能影响更大。

那我把这个例子换到基金经理里面来,可能会更加具体一点。假设有一个基金经理,他过去六个季度的表现都很好,表现好我用1来表示,表现不好用0来表示,如果六个季度表现都是1,非常出色。这个很好的原因,可能是这个基金经理能力很强,也可能是因为这个基金经理过去六个季度运气都很好,运气也由0和1来表示,就相当于扔硬币。

我假设0和1的概率都是50%。你想,六个季度都是1,收益率很高,那存在一定的概率,完全是因为他运气好,而他的能力是0。这个概率是多少呢?是大概二分之一的六次方,跟扔六次硬币全是正面的概率一样,是1/64。但是连续六次都运气好太没有代表性了,你知道存在一定的概率,但是你不会觉得概率是1/64,你可能觉得是千分之一,相当于你会低估由于纯粹运气好带来的连续收益率高这个事件。

那这样的话,你低估了运气的重要性,你就高估了他的能力,因为他的结果特别好,你就觉得他的能力特别强。你觉得他能力特别强,当然就会觉得他下一个季度收益率也会很高。

如果换成球员的话,你会觉得他下一次进球的概率也会很高,这就导致热手现象。热手现象的原因可能是因为你低估了运气的重要性,低估了运气重要性的原因是因为连续的好运气没有代表性,也是由于代表性偏差的一个体现,看见没有?

好,总结一下。代表性偏差就是我们会低估了运气的重要性,从而高估了能力,导致了这个热手现象。

(投资和工作,莫过于识别到底是依靠能力成功还是运气成功,能力可提高,可控,但是运气不太可控,当非常成功的时候,不要误把运气当能力,当非常失败的时候,不要误把运气差当成能力差,心态平衡最重要)

为什么会追涨杀跌

前面讲的这些代表性偏差都是生活中的例子,其实它在金融市场、股票投资中也有很多应用,其中一个重要的东西就叫做追涨杀跌,我觉得你肯定犯过这种错误。

为什么追涨杀跌是代表性偏差的一个体现呢?因为与热手现象类似,一个人连续进球了,你觉得他将来还会进球,而一个股票过去连续涨了,你觉得它将来还会涨,所以导致你追涨杀跌,这就是热手现象代表性偏差的一个体现。

那这样的话会导致什么呢?导致大家买基金就有一个现象,老是去买那些过去表现特别好的基金,但是其实过去表现好的基金,它将来的收益率并不一定高;过去表现最好的基金跟过去表现最差的基金,将来的表现其实是差不多的,所以追涨杀跌并没有给你带来额外的收益率。当然追涨杀跌在基金上的表现也没有让你亏太多钱。

(前段时间2月份时候,新能源汽车的基金,芯片科技的基金涨了很多,导致一波申购潮,现在则是消费类基金的疯狂发行。这都是某种代表性偏差,你试想,现在申购的基金都买进去了,后期这些板块和行业估值上去,谁来抬轿子呢?超额收益去哪里了呢?

我在机构抱团理论中说过:背后的资金来源与抱团机理是,资金来源基本上是广泛发行的公募基金很多跟风主流资金的散户,前者因为公募基金的购买者基本上都是个人投资者,个人投资者基本上是顺周期投资,也就是看到消费基金表现良好后,会出现大量的公募趁势发行大规模基金,个人会被收益吸引,才会购买消费基金,但在往往一个行业表现不好的时候,无人问津

如果追涨杀跌然后去买热门基金,能不亏钱吗?)

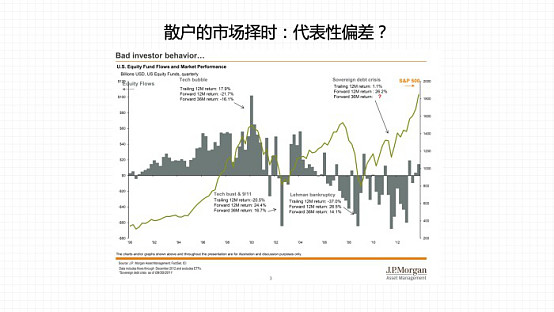

但是股票市场上的追涨杀跌其实就会导致你输钱。很多人看到一个股票涨了,或者整个股市涨了,他就会追涨;然后将来股票跌了,就把钱撤了,这个行为其实会导致他输钱。下面会给你看各种证据。那更具体一点,最近一个RSS上的研究,做了很多问卷调查,发现一个非常有意思的结果。

先看美国的数据,当美国股市标普500过去一年涨了很多的时候,大多数散户都认为将来一年也会涨很多。过去涨很多,你就觉得将来会涨很多,这不就是热手现象的一个体现吗?当过去表现好的时候,你觉得将来表现也好,同时你会放很多钱进入股市,你真的就这么做了。

对另外一些专业的机构,比如说大的公司的CFO,也有类似的结果。当过去一年整个股市表现好,他们也认为将来一年会表现好,虽然没有散户那么强烈的反应,但是也是非常正向的。

但现实中是什么样的呢?现实中基本上发现是这样的结果,当股市过去表现好,那些散户就认为将来也会表现好。当你认为将来比平时要高1%的收益率,其实将来实际的收益率反而比平时要低出将近2%左右。

CFO们的结果就更加有意思,他们认为将来表现好的时候,将来的表现反而要差一点点,但是差得不多,表示CFO的预期基本上完全是噪音。但是散户的预期是非常有意思的,当散户认为将来表现好,但将来的表现反而差,这是可以用来做市场择时的一个信号。

那我们看具体一点的交易数据。

在2000年初,互联网泡沫到顶了,那个时候过去一年股票的收益率很高,从前面的结果我们能看到,散户认为将来一年股票收益率会很高,同时他们会投很多钱进去。

确实,2000年初很多钱流入了股票市场,大概多少呢?大概一千亿美金,但是将来一年,股票收益率反而非常低,跌了将近20%。

不光是这几年,你再看“9·11”之后的2002年。

2002年中期的时候,由于“9·11”这个事件,导致美国股市跌了很多。你想,过去跌了很多,这个时候散户就认为将来一年股票收益率应该会很低,也是代表性偏差的一个体现。2002年的时候很多钱从股市撤了,大概一个季度撤掉了六七百亿美金。但是从2002年往后看,股票在下一年的收益率又是很高的。

在2008年金融危机来的时候,也是类似的结果,2009年很多钱都跑掉了,但是之后股票收益率反而很高。所以你能看到,这些散户由于代表性偏差,导致他们追涨杀跌,输了很多钱。

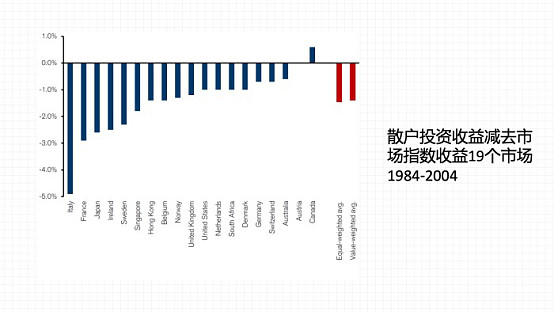

那不光是美国的散户有这种追涨杀跌的行为导致输钱,有一个研究,研究了1984年到2004年这21年19个国家的数据。发现在这19个国家里面,这些散户基本上都有追涨杀跌的行为。这个研究算的是什么数据呢?算的是散户的收益率减去市场指数的收益率,这个之差就是由于散户做市场择时引起的结果。

结果发现,在这19个国家里面,除了加拿大,散户的表现比指数表现要好,其他18个国家散户的表现都比指数要差,那就说明他们追涨杀跌,择时全都错了。有人说是因为1997年香港回归之后,很多专业的投资者从中国香港移民到加拿大去了,虽然他们在加拿大看成是散户,但是他们是专业的,这是其中一个解释。

但是其他18个国家散户的表现都不如市场,尤其是意大利,意大利的表现是远远不如市场的,每年散户的平均收益率要比市场低出5%,这是非常大的一个数字。回头我们会讲到巴菲特的收益率,他选的那些股票,比如说高盛、摩根士丹利、可口可乐,平均收益率比整个市场的收益率每年也就高出5.7%。但是你看,意大利那些散户,由于他们择时错误,导致他们的收益率每年比市场要少5%,这是输了一个巴菲特,这是非常大的一个偏差。

教你一招:利用代表性偏差提高收益

前面讲了这么多散户的追涨杀跌、代表性偏差,那我们能不能够从这些代表性偏差引出一个投资策略来?其实刚刚已经讲了一个投资策略,是市场择时的策略,就是你跟散户反着干。但是这个市场择时的策略虽然平均来讲会挣钱,但输钱的概率也会很大,所以我们不太建议你用这种策略。

下面我要讲另外一个横截面的策略,就像前面我们讲过,预测一个股票涨跌是非常难的,但是预测一个股票A比一个股票B涨得多或者跌得少,这个相对来讲要容易一点。所以我们现在想利用一下人的代表性偏差,去做一个横截面上的策略。

那下面先问你一个问题,考虑两个公司,A和B。A这个公司是分析师长期看好的,他觉得这个公司的长期盈利增长率会比较高;B是分析师不太看好的,觉得这个公司的长期盈利增长率会比较低。首先问你,你觉得你应该买哪个股票?

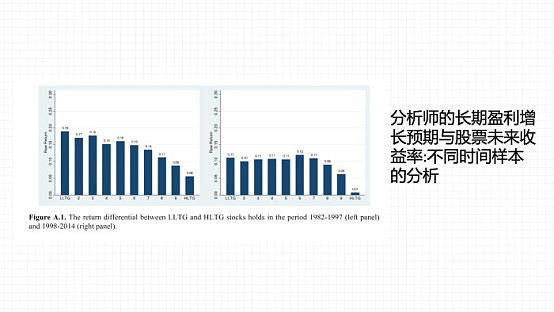

很多人的第一反应可能觉得我应该买公司A,公司A是分析师长期看好的,觉得它将来盈利能力会很高。但是我可以告诉你,在数据里面结果是完全相反的。

分析师长期看好的股票,也就是分析师觉得长期盈利增长率比较高的股票,它将来的收益率,反而没有分析师觉得长期盈利增长率比较低的股票高。

为什么会有这种现象呢?这可能是分析师的一个代表性偏差的体现,因为分析师也是人,他也会有代表性偏差。那下面我们看看他的代表性偏差是怎么体现的?先看看他的预期是怎么形成的。我先假设两个例子,这当然是我创造出来的例子。

假设A这个公司过去连续五年,盈利增长率都是20%,非常高。由于代表性偏差,这些分析师大多数都会觉得A公司将来的盈利增长率还会很高,可能没有20%那么高,但是可能也有15%。所以分析师觉得A公司的长期盈利增长率是15%。

我们现在再看公司B,可能是因为它过去盈利增长率都很低,比如说只有1%,由于代表性偏差,分析师觉得它将来的盈利增长率也会很低。但是可能没有它过去那么低,过去那么低可能也有一部分原因是运气,所以分析师就觉得它将来的盈利增长率可能是5%。

那你看将来会发生什么事?由于没有太多热手现象,所以平均来讲,可能A公司的盈利增长率没有15%,只有10%,没有你想象中那么高。

对公司B来讲,它的盈利增长率可能不是5%,而是8%,8%没有10%高,但是它也没有你想象中的那么低。明白了吗?由于代表性偏差,对A的预期过高,对B的预期过低,那将来下一个季度、再下一个季度,不停地会有盈利公告出现,盈利公告一出来你发现,A没有你想象中的那么好,B没有你想象中的那么差。

虽然平均来讲,A的盈利增长率确实比B高,但是没有你想象中那么高,就会导致A的盈利公告一出来是个坏消息,B的盈利公告一出来是个好消息。所以盈利公告出来之后,公司A平均来讲会跌,B的话反而会涨。分析师并没有完全错,因为分析师预期长期盈利增长率高的公司,确实是更高的,一个是10%,一个是8%。

但是在股票收益上,因为股票是对将来预期的反应,那些分析师预期增长率特别高的公司,现在股价已经太高了,所以它将来的收益率反而会偏低;那些分析师不看好的公司,它现在的股价太低了,它将来的收益率反而会偏高。

所以说这就导致一个简单的策略,你买入那些分析师长期不看好的公司,卖空分析师长期看好的公司。

(这个研究和数据就证明我一直在说的,不要去高预期的地方,以往的高增长带来分析师和市场的高预期,高预期往往是风险巨大的,预期被打太慢很容易出现不及预期和预期兑现,这是投资的最基本的理念和底层逻辑,很多人喜欢去买50+PE的市场上公认的好公司,都是不明白这个道理。

股票市场讲究预期,没有预期就没有失望,有预期就有失望。)

这是1997年的一篇学术论文的研究,在早期基本上每年大概能产生20%的收益率。在发表之后,从1998年到现在,这个策略基本上每年挣的钱也就大约10%,有时候还不到。这是很正常的,因为这个论文很有名,这个策略一出来,很多人在用,那么这个策略就没有那么容易挣钱了。

那现在的问题就是说,怎么才能利用我们学的东西,把这个策略进一步改进,化腐朽为神奇?这就跟前面讲过的盈利公告后价格漂移有点像。

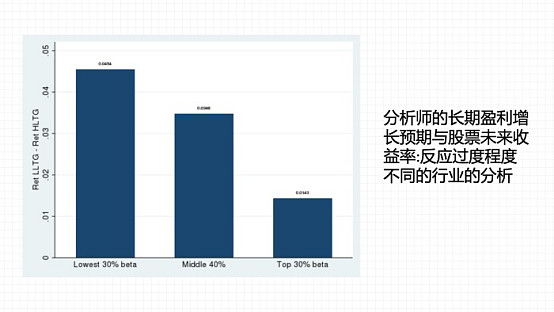

如果这个策略能挣钱的原因是由于分析师的代表性偏差引起的,那我们要做什么呢?我们要找到分析师代表性偏差最强的时候,那这个时候你的策略就应该最管用,因为这个原因最强,结果就应该最强了,对吧?

每个公司都有很多分析师跟踪它,但分析师是不同的人群,不同的公司有不同的分析师,不同分析师的代表性偏差是不一样的。因为代表性偏差是人的一个特征,不是所有人都有一样的偏差。那我们可以去找出一拨公司,它们的分析师的代表性偏差特别强;再找出另外一拨公司,这拨公司的分析师的代表性偏差特别弱。

那怎么去找出这些分析师的代表性偏差呢?这里面就涉及到数学上很多复杂的回归分析,我就不讲了,我就把这个直觉讲给你们听。

如果一个公司过去表现好,分析师立马就觉得它将来表现好,那就说明他非常有代表性偏差。如果这个公司过去表现好,分析师觉得将来表现不一定会那么好,那他的代表性偏差就弱一点。

基本上就是这个思路,你可以用回归分析的方法,把这个系数给估计出来。对每个公司,你都可以估计出这个分析师的代表性偏差有多大。

那估计完之后,我们可以找出一拨公司,或者一拨行业,这拨行业里面的分析师的代表性偏差特别强,另外一拨行业分析师的代表性偏差比较弱。那我们能发现什么结果呢?

你在分析师代表性偏差弱的那拨公司里面去做刚刚那个反转策略,买入分析师最不看好的股票,卖空分析师最看好的股票,你这个时候收益率会比较低。

但是如果你在分析师代表性偏差最强的那些公司里面去做同样的事情,买入分析师最不看好的股票,卖空分析师最看好的股票,这个时候你的收益率会翻三倍。

所以说,由于分析师代表性偏差比较强,这个效果就更加大,然后导致这个策略的收益率更高,翻了三倍。

所以,我们理解了这个策略能挣钱的根源,我们才能去改进这个投资策略。一般没有学过这么系统的行为经济学的人,是很难去改进这个投资策略的。

(这里非常精彩提出了一个“分析师代表性偏差”,分析师代表性偏差最强的其实就是过完公司表现最好,股价涨幅最大,业绩最好的公司,这类公司预期被打最满,这些比如就是当下最注明的消费股和医药股部分,这类公司其实风险最大;

其次分析师代表性偏差较弱的公司其实是,如果这个公司过去表现好,分析师觉得将来表现不一定会那么好,但还有一种非常值得我们关注,也就是以前不咋地,现在被分析师和研报覆盖的公司,尤其是第一次覆盖,这类往往也没有以往的高预期,但有前瞻性的分析师进行研究和覆盖,是值得关注的。)

总结

首先,我给你讲了代表性偏差的定义。

第二,给你介绍了生活中两个非常有名的现象,其实就是代表性偏差引起的,这两个现象就是赌徒谬误和热手现象。从热手现象我们会发现,大多数时候我们低估了运气的重要性,从而高估了能力。

第三,我们介绍了代表性偏差引起的在股票交易行为的一个现象,就是追涨杀跌。从追涨杀跌中,我们可以推出两种交易策略,一个是择时的策略,择时基本上就是跟散户反着干,当散户都进来的时候你就要出去,当散户都出来的时候你要进去,这跟巴菲特说的话很像,这是择时。

还有一个是选股的策略,选股的策略基本上就是跟分析师反着干,分析师长期看好的股票你反而不要买,要卖空;分析师最不看好的股票你要买进,这个策略可以产生一定的收益率。同时我们也讲了怎么去改进这个投资策略。

下一讲我会讲你可能听过的一个概念,叫锚定效应,但是我会破解你对锚定效应的很多误解。

作业:我们身边还有哪些热手现象?它是真的还是假的?欢迎举例子。

我是余剑峰,咱们下节课再见。

划重点

1. 我们总是默认某些事有特别的特征,但事实并不是这样,这就会产生代表性偏差。 2. 过去表现特别好的基金,它将来的收益率并不一定高,追涨杀跌并不会给你带来额外的收益率。 3. 一个选股策略:基本上可以跟分析师反着干,分析师长期看好的股票你反而不要买,要卖空;分析师最不看好的股票你要买进。