京东方主营业务不复杂,但是财报相对复杂,对业绩的预测有些难度。所以这两天花了些时间梳理。

要预测业绩,可以化翻从简。先从营收分析预测,然后再从影响利润各个指标分析预测。

一、 营收分析预测

2020年公司显示事业实现营收1319.71亿,占公司营收比例为97%。所以显示事业占公司营收绝对的大头。2019年报以前公司营收是按端口器件、智慧物联、智慧医工来划分业务,2020年报则是按显示事业、智慧系统创新事业、智慧医工事业、传感器及解决方案事业四大块业务划分。2019年公司智慧物联业务主要是代工业务,2020年并入显示业务。经过对比2020年与2019年业务,2020年公司面板营收大致在1200亿左右,代工业务大致100亿左右。

现在重点分析公司面板业务。公司面板业务目前包括LCD和AMOLED,公司在2020年报访谈时一直没有说AMOLED营收具体占比,当前占比比较小。所以接下来梳理公司LCD业务。

要分析预测营收,就要从两个方面着手,一个是销量,一个是价格。

1、 公司LCD产能分析预测

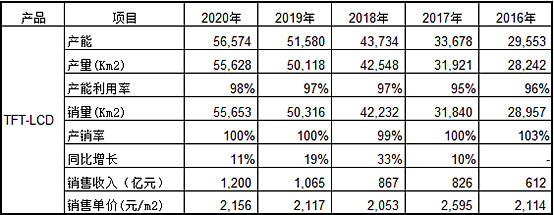

根据公司历年年报公布的产销数据,对比如下:

因AMOLED营收占比少,所以将1,200亿面板收入全估算成LCD面板收入。从上表来看,公司产能利用率和产销率历年都保持在相当高的水准。产量和销量年报上都有公布,那么产能是怎么估算得出的呢?请看下表:

2017年公司产能增加主要是福州8.5代线B10线投产,当年按50%产能估计。

2018年公司产能增加主要是福州8.5代线B10线满产和合肥10.5代线B9投产,合肥10.5代线按30%产能估计。

2019年公司产能增加主要是合肥10.5代线B9产能爬坡,按产能85%估算。

2020年公司产能增加主要是合肥10.5代线B9产能满产和武汉10.5代线B17投产,武汉10.5代线B17按20%估算。

上述估算得出的产能与公司公布的产量基本匹配。那么公司2021年、2022年LCD产能增加在哪里呢?

2021年预估增加产能将超过30%,超出最快的2018年产能增速。主要增量为:并购的南京中电熊猫8.5代线B18和成都中电熊猫8.5代线B19,和武汉10.5代线B17的产能爬坡。公司在2020年报交流中提到,武汉10.5代线B17今年年底达到90K,明年3月份达到满产,所以2021年武汉10.5代线B17按满产产能的60%估算。预估今年公司LCD产能将超过7,000万m2。

2022年预估增加产能将超过10%,主要增量为:合肥10.5代线B9产能扩产和武汉10.5代线B17的满产。

根据公司在2020年报交流所述,公司所有LCD产线都在满产满销,所以2021年预估产能增加超过30%应该来说是比较保守的,主要是没有考虑合肥10.5代线B9产能的爬坡以及武汉10.5代线B17产能比例估算较低。公司并购南京中电熊猫8.5代线B18和成都中电熊猫8.5代线B19的时机非常好,B18早就满产了,B19去年产能爬坡非常快,并购的价格非常实惠,它们将成为今年产能增量的主力。

2、LCD价格预测

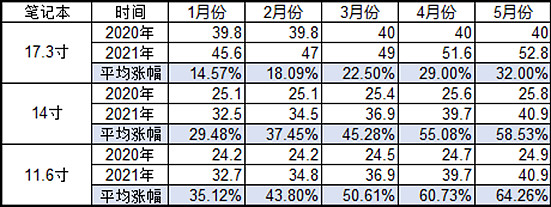

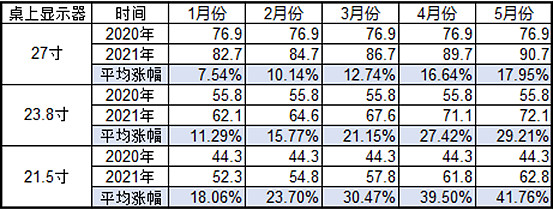

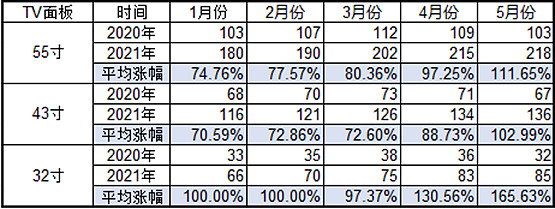

我统计了笔记本、桌上显示器、TV面板自2020年至今的价格,如下:

从目前价格趋势来看,各种面板价格同比增速还在上升。公司在2020年报访谈中表示,面板行业未来会走出周期性的特征,成为确定成长性的行业,其主要理由有三点:产品高端化以及新冠疫情对消费特征的影响将成为常态化,头部企业集聚效应明显,未来三年不会出现明显的产能冗余。

由于面板种类较多,我化繁为简。TV面板价格一季度平均涨幅按80%估算,桌面、笔记本、手机类面板价格一季度平均涨幅按25%估算,公司去年TV面板销售占比约为31%,其它类销售占比约69%。所以综合得出公司面板一季度平均涨幅约为42%。

不考虑二三季度面板继续涨价以及四季度面板价格可能的高位跌价震荡,全年保守按公司面板一季度平均涨幅约为42%进行价格方面的估算,即假设2021年面板全年平均涨幅约为40%。

3、 营收预测

今年公司产能增加30%,按公司满产满销状态,销量同比至少增加30%,价格平均涨幅约40%,所以今年公司LCD营收至少为:1200*1.3*1.4=2,184亿。再加上100亿的代工收入(不考虑增长),今年公司显示事业收入至少应该在2,284亿以上。智慧系统创新事业和智慧医工大约30亿以上,所以公司今年营收至少在2,300亿以上。

二、净利润预测

1、 营业成本:公司一季度毛利率为28.13%。考虑公司产销持续增加,固定成本会摊薄,所以可以保守预计全年毛利率为30%,营业成本占比为70%,即全年营业成本约为1,610亿。

2、研发费用:公司研发费用率自2018年以来大致保持在5%左右的水平。考虑今年公司营收量价齐飞,营收增速较快,研发费用率应该会比往年低些。假设按4.5%的研发费用率估算,研发费用大致为103.5亿,同比增加36%,这个研发费用应该估算并不保守。

3、销售费、管理费:公司销售管理费用率自2018年以来呈现明显的下降趋势,2018年销售管理费用率为8.08%,降至2020年的6.89%。考虑今年营收快速增长,假设公司销售管理费用率为6%,则公司销售管理费用约为138亿元。

4、 财务费用:公司当前有息负债与2020年差不多,约为1650亿左右。估计公司财务费用增加至30亿元。

5、资产减值损失:2020年公司资产减值为32.8亿,考虑今年面板价格量价齐升,去年存货减值可能今年会有较多转回,所以估计今年全年资产减值约为30亿元。公司一季度资产减值约12亿,感觉非常谨慎。

6、税金及附加:按往年0.8%的费率,估计今年大致在18.4亿元。

7、其他收益:这个科目主要是政府补贴,从2018年以来基本上都在20多亿,考虑2020年递延收益增加较多,所以保守估计今年其他收益25亿元。

8、公允价值与投资收益:这个科目历年占比不大,毛估按5.5亿计取。

综上得出:公司今年营收利润约为400亿左右。

公司所得税率为15%,但是公司往年有递延所得税资产的可抵扣影响和加计扣除及税收优惠,假设2021年此部分费用与2020年一样,得出公司今年所得税约为68亿。

综上得出:公司今年净利润约为332亿。少数股东权益今年一季度占比约18%,假设全年少数股东权益占比约为20%,则公司今年归属于母公司股东的净利润约为266亿。

三、 总结

上述估算营收预测相对保守,费用估算相对激进,净利润预测数据相对保守。如果全年LCD面板价格保持在一季度的水平,则全年实现260亿以上净利润的概率较大。

但是即使今年实现了这个净利润也并不能可以提升市场对公司的估值。我个人认为如果京东方持续稳定在300亿以上的净利润,则市场对京东方的估值就会加速提升。如果今年实现260亿净利润,明年马上就降到100亿,那市场怎么能给出高估值呢。

所以分析京东方,重点不是今年的净利润,重点是未来两至三年京东方的成长性如何?

1、LCD面板成长性分析

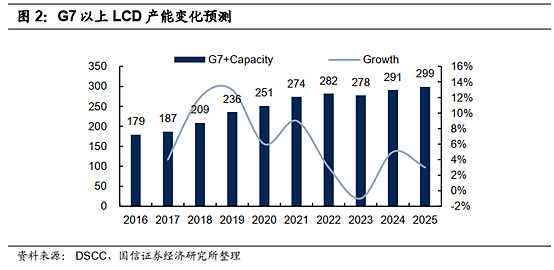

2021年本来是G7以上产能扩产高峰期,也是最后一轮扩产周期,但是因为全球大尺寸驱动 IC( LDDI)持续紧张,所以产能释放放缓,这有利于LCD面板供应增加的平滑度。韩国延迟退出的产能2022年大概率会退出,2023年以后LCD就没有新建产线投产,增加的仅是现有产线的扩产,在LCD供应端增加上基本出清。

需求端,中长期看面板大尺寸化趋势是面板需求端持续增长的驱动力,再加上物联网持续推进增加屏的需求,2022年以后LCD面板需求将维持在3%左右的增长。

综合供应与需求分析,2022年以后LCD面板供需基本平衡,价格周期性波动将变窄。

京东方LCD 产能已占据绝对领先地位,市场寡头竞争格局清晰,行业领导者在掌握边际定价权的情况下,将从原有的激进扩产转向随需求变化而有序扩产,从抢占产能为目标转向盈利与成长。京东方LCD产能将从以前的“负资产”变成“现金奶牛”,为公司可持续发展提供动力。

公司未来两三年将逐步收回合肥10.5代线B9、武汉10.5代线B17股权,将增厚公司业绩。

2、OLED产业将成为公司未来两三年业绩增长的主要动力。2020年公司全年销售3000万片以上,今年预计销售翻倍以上。由于目前还在产能爬坡阶段,公司OLED仍处于亏损。当OLED产能达产后,就将为公司贡献新的利润增长点。

3、传感器及解决方案产业将来会给公司带来较大的营收和很好的利润。目前市场对此块预期较低,如果公司与高通合作开发的新一代超声波指纹传感技术一旦量产推向市场,就会形成较大的预期差。

4、mini LED作为公司重点培育的新业务,公司此块产品将很快推向市场,公司预计将有非常好的成长性。

综上四点,我个人认为京东方未来两三年内会有较好的成长性,净资产收益率ROE将有可能持续保持在20%左右的水平,从而摆脱公司“只投入、无收益”的旧帽子,市场对公司将从周期性的PB转向成长性的PE进行估值。

如果按照260亿的净利润,今年动态PE不到10倍。代工苹果的立讯前几年业绩增长非常快,市场给出的最高动态估值高达80多倍。无论从科技实力,还是营收体量,立讯都与京东方不在一个量级。

所以只要公司未来体现其成长性,现在公司的估值比白菜价还要便宜,光估值修复给公司股价上涨带来的空间都不敢想像,30倍的估值就可以将京东方带到万亿市值俱乐部。

最后以陈董在2020年年报交流的话语结束本文:

问:请问你对公司目前的股价满意吗?

答:谢谢您的提问。我本人也拥有公司近三百万股份,去年实施的股权激励中核心骨干及团队持有公司股份近 2.8%,我们会加倍努力提升技术、产品和市场份额,坚决赚钱,强化市场宣传,注重市值管理,提升公司的价值。

由于个人已持有京东方,上述分析难免屁股决定脑袋,仅供参考。据此操作,后果自负。