在上一期文章用量化方法寻找高护城河公司(一)中,我们展示了护城河策略的逻辑和收益情况,发现其收益并不是特别的突出。今天就从主观投资逻辑出发,将护城河策略与市场关注度指标进行组合,观察该组合收益曲线的变化情况。

市场关注度因子的数据选择

分析师是金融市场上最敏感最专业的那群人。他们通常只对比较优质的公司发布观点和看法。如果他们不对某公司发布观点,说明他们并不看好该公司或者该公司不够优质。我们通过统计过去6个月每家公司的调研机构数来量化市场关注度,从而侧面反映个股的质地。

通常优质公司的关注度会较高。如果公司过去6个月市场关注度较低,说明机构并不关注或并不看好这家公司。但机构关注度也并非是越高越好。

高护城河结合市场关注度因子的回测情况

我们将高护城河策略结合机构数形成因子组合,即在高护城河策略持仓股票池基础上再增加选定不同机构数的个股持仓。

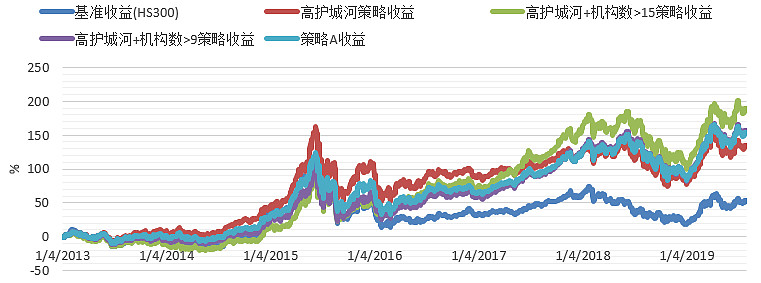

我们回测了3组不同关注度参数,分别是过去6个月机构数大于5家、机构数大于9家以及机构数大于15家。调仓频率为每日调仓。手续费设定为双边万分之16以及每笔滑点万分之20。测试时间为2013-01-01到2019-07-31。组合收益曲线如下:

从策略的回测曲线看,高护城河叠加机构数策略的超额收益分布情况更加均衡,超额收益更加稳定,绝对收益也更高。不同机构数参数的收益差异主要集中在2016年之前的牛市中,而我们通常会更多地考虑平稳市场下的表现。

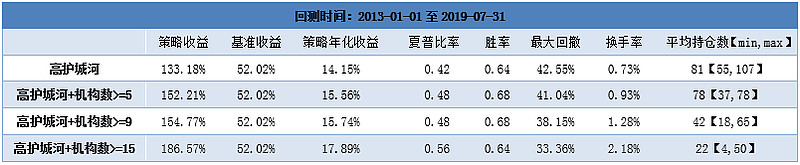

策略的收益参数如下:

从策略的收益参数看,高护城河叠加机构数策略的总收益都超越了原先的高护城河策略。并且策略的最大回撤都有不同程度地变小。当机构数大于15时,其策略最大回撤下降到33.36%的水平,但个股数量也快速下降。综合考虑回测数据结果,选定高护城河+机构数>5策略为下面观察对比的目标。

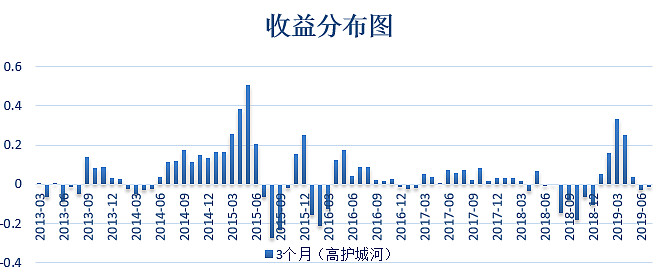

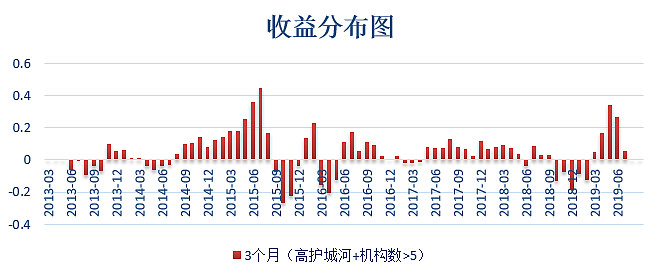

策略收益分布情况(过去3个月的累计收益)

过去3个月的收益图,反映的是该策略在过去3个月的累计收益情况,例如2019年3月,即统计了2019年1月到3月的累计收益情况。当大部分时间收益都是正值时,说明该策略按3个月的投资时间统计,盈利概率较大。上图为2013年以来策略在时间序列上的收益分布情况。

观察上图发现,加入机构关注度维度后对2017年改善显著,收益分布更加均衡。机构关注度因子能有效减少市场风格切换对护城河策略的影响。

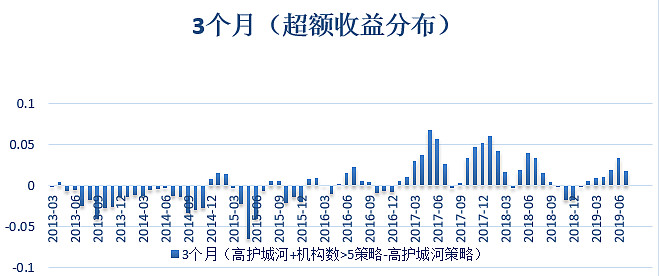

高护城河+机构数>5策略相对于高护城河策略的超额收益分布情况

月度超额收益,即高护城河+机构数>5策略的月度收益减去高护城河策略的月度收益。差额代表了前后策略收益的变化情况。上图月度超额收益的统计时间为3个月。

从上图数据可得,加入机构关注度维度后对近三年的收益改善明显。这是我们判断因子结合是否有效的重要依据。

高护城河结合机构关注度因子总结

高护城河策略叠加机构数维度后的回测数据显示,市场关注度因子对高护城河策略的收益增强显著,且主要集中在近几年。不管从超额收益还是绝对收益的分布来看,策略整体收益都更加平衡。后续策略将继续以高护城河+机构数>=5策略为股票池进行进一步研究。

进一步思考

一般来说,我们在主观买卖股票时,除了考虑其质地和市场关注度以外,还会考虑估值贵不贵、成长性好不好、业绩稳不稳定等其它维度。上述策略还未考虑公司的估值、成长性、业绩稳定性等维度。为检验策略的主观逻辑是否有效,我们将在下一期文章中继续对护城河因子加入估值因子做进一步的讨论。请大家继续关注智语科技的文章推送。

相关阅读

深度数据因子申请:请发送姓名+联系方式至公众号智语科技