保持独立思考,欢迎有识之士共同交流互动以及对本文内容的补充(手动握拳)!

三七上周五晚间公告只能用一句形容,太炸了!近些天的吴氏家族的大宗交易减持;明星基金参与的定增以及晚间公告中一季预告里浮夸的数字。以上种种,只能说有很多值得思考的点。对于具体的数字,我本人第一时间想到的是《孙子兵法-谋攻篇》里面的:上兵伐谋,其次伐交,其次伐兵。

简而言之,孙子兵法中最高超的兵法不是出兵打仗攻城而是“谋”。这个节骨眼上这条公告甚是诡异。因此,为了认识这个浮夸的数字以及尽可能的消除这条消息被各大媒体玩弄和传播引起的情绪共振的影响,我个人对于游戏这个行业做了一些关于自己的一些浅显的思考和整理:

1.行业现况:手游市场规模现阶段仍处于上升阶段,2020年中国游戏收入同比增长20.7%达2786.9亿元,伽马数据《2021年2月移动游戏报告》显示:2021年2月,中国移动游戏市场实际销售收211.98亿元,环比增12.24%。尽管如此,用户规模增速显著放缓,用户红利基本接近天花板。游戏市场的持续增长将依赖于国内的ARPU(每用户平均收入)的增长、海外收入的增长等。 先不考虑海外的因素。单看决定国内的ARPU:其增长不仅仅依赖收入的水平同时还取决于付费意愿以及用户偏好等。在既定的收入水平下,那么用户的付费意愿以及偏好在游戏中主要取决于内容以及质量。

2.未来展望:存量用户市场下,传统的游戏买量获取用户的模式成本显然有进一步抬升以及压缩利润的趋势。叠加政策监管供给侧改革调整,游戏版号发放收紧,未来的游戏供给市场将利好头部的游戏公司(供给端比重增加)。在此背景之下,可以持续的提供优质内容的游戏厂商将更明显受益于整个市场环境。也同样是未来的变革方向。比如新起之秀莉莉丝和米哈游,就是典型的受益于优质内容的游戏厂商(前几天上海一家某游戏公司有50亿元现金寻求资管)。优质内容是用户偏好以及用户付费意愿的基本条件也是最重要的一点。所以,对于一个游戏公司而言,研发投入的增加和方向的变革的重要性越发凸显。目前的这家三七互娱,我认为正处于这个阶段,是一件好事且存在逻辑反转的潜质。很多人拿过去来说事,但未来预期很重要。至少逻辑上很重要。

3.财报:对于个人整理的财报内容,如有问题以及疑虑之处烦请有识之士帮忙纠正

3.1往期回顾:近两年ROE保持30%+增速;销售毛利88%,销售净利率19.2%,销售费用占比高,销售费用主要用于买量推广运营等。

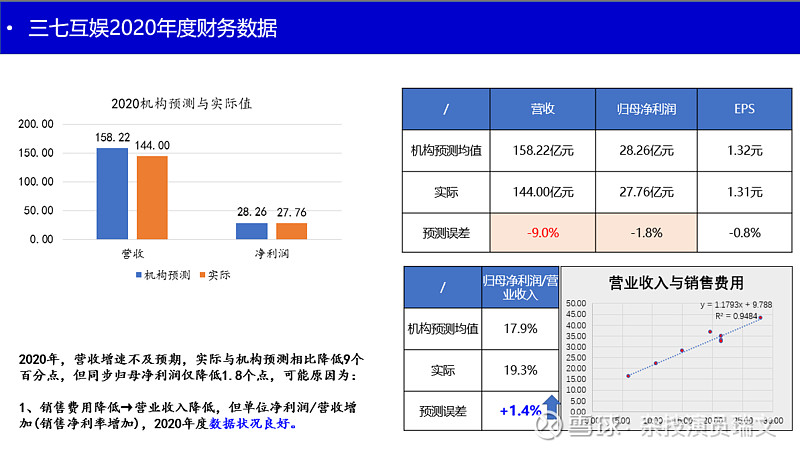

3.1 20年度财报:2020年度财报营收不及机构一致预期,实际与机构预测相比降低9个百分点,但同步归母净利润仅降低1.8个点,可能原因为:销售费用降低→营业收入降低,但单位净利润/营收增加1.4个百分点(以及销售净利率增加),总体看下来2020年度数据状况良好。

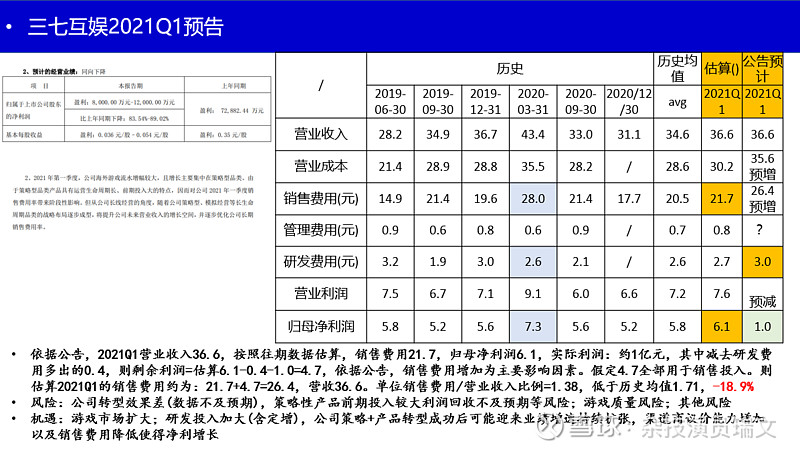

3.2 21年Q1预告:净利润下降过多,这也是目前最让人担心一点。依据公告,2021Q1营业收入36.6(均为亿元),按照往期数据估算,销售费用21.7,归母净利润6.1,实际利润:约1亿元,其中减去研发费用多出的0.4,则剩余利润=估算6.1-0.4-1.0=4.7,依据公告,销售费用增加为主要影响因素。假定4.7全部用于销售投入。则估算2021Q1的销售费用约为:21.7+4.7=26.4,营收36.6。单位销售费用/营业收入比例=1.38,低于历史均值1.71,-18.9%(依据以往数据估算,仅供参考)。

总结下来看,21年一季度的营收36.6(去年同期43.4,19年同期32.5)无法确定是否合格,但至少不那么糟糕,毕竟20年初疫情影响,营收数据会有较大的波动。其次,净利润,按照估算的可能在6.1亿元,其中研发投入的影响扣去增加的0.4,剩余利润5.7,再减去实际公告中预测的盈利1亿元(公告8千万~1.2亿元,这里按照平均值来处理),所以还剩下5.7-1=4.7亿元,假定其余的费用和成本不变,这4.7亿元会去哪呢?公告的说法是用于销售费用。再就没有更多的细节内容和信息了。如果真的按照公告所示,新产品---策略性产品前期投入较大,运营周期长的话。那么Q1的净利润大幅下滑是买量投入加大引起的利润降低。那么问题来了,买量投入加大是单位买量成本变大了,还是因为投资回报比的增加而加大了买量投入(如:海外收入同比增速120%~150%,环比增速40%~60%)。当然这些都是推测,没有实际的证据佐证,不过目前从这个数据来看的话,不确定性太高了,因为前者和后者性质上是完全不同的。当然这是管理层和决策层主导的,想必也自然有一定的依据才做的决策。只能说期望是向好的。

风险:公司转型效果差(数据不及预期),策略性产品前期投入较大利润回收不及预期等风险;游戏质量风险;其他风险

机遇:游戏市场规模扩大;研发投入加大(含定增),公司策略+产品转型成功后可能迎来业绩增速持续扩张,游戏内容质量提升使用户付费意愿以及付费水平提升;渠道商议价能力增加以及销售费用降低使得净利进一步增长等

希望有识之士交流沟通,如果有朋友对游戏市场有深度认知的欢迎补充,不管是行业,海外收入,财务报告等任何内容的补充,感谢!主要的目的是想多了解一点这个“谋”!

$三七互娱(SZ002555)$ $世纪华通(SZ002602)$ $完美世界(SZ002624)$ #三七互娱预计Q1净利下降近9成# #游戏板块# #传媒板块#