本文为《指数基金 投资策略与方法》<第4部分 指数轮动策略> 第5篇

============================

在经济周期各个阶段,不同的行业所处的经营环境、发展形势是不完全一致的,会出现有些行业发展的很好,而有些行业发展的不好的现象,也即行业之间的发展是不同步的,这是行业轮动的基本面逻辑所在。

行业轮动策略,就是利用某种方法识别出每个阶段的强势行业,然后轮换配置这些行业,显然,如果我们能抓住每个时间段的强势行业,必然可以大幅提高投资收益。

至于怎么识别出每个时间段内最强的行业,最通用、最有效的的方法依然是利用动量指标。

所谓动量指标,其实就是股价的N期涨跌幅,1个月动量就是最近1个月股价的涨跌幅,3个月动量就是最近3个月股价的涨跌幅。

一个行业,不管它是因为什么原因强势,最终必然要体现在股价的强势上,股价越强势的行业,它的股价涨跌幅自然越高,也即动量因子最大。

所以,我们通过持有动量指标指最高的行业指数,就可以捕捉到各个阶段股价最强势的行业指数,并希望这种趋势在未来能继续延续,这就是用动量指标来做行业轮动策略的核心思想。

下面我们以量化回测的方法来看看这个策略的历史表现如何。

【交易标的】

轮动标的行业指数如下:

【测试时间】

2013年1月1日~2020年9月30日

【交易逻辑】

买入并持有指数池中动量排名前两位的指数,并在动量排名发生变化时进行调仓。

【参数设置】

本策略只含有1个参数,即动量指标的周期参数N,默认取N=20。

另外,ETF交易成本取万分之五,不考虑现金的利息收益。

【测试结果】

下表是行业轮动策略的业绩表现:

注:“B&H策略”为买入并持有所有指数的等权组合

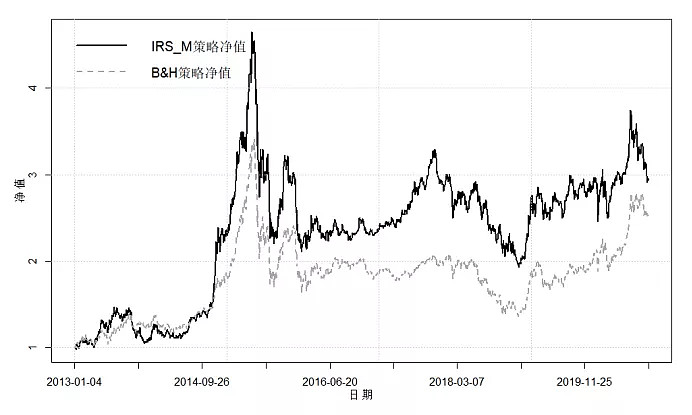

图中黑线是行业轮动策略的净值走势,灰线是各指数买入并持有策略的净值走势,

行业轮动策略的年化收益为14.82%,稍高于买入并持有策略。轮动策略由于可以切换配置阶段占优板块,在收益方面有所表现是很正常的,但是这里策略收益的提升幅度还不够。

不过我们这里也只采用最基础的动量轮动策略,如果加入正动量过滤条件使其可以躲避全面熊市行情,加入缓冲条件来降低无谓的频繁交易,还可以有效提高策略收益,具体我们后面的文章再说。

=========================

课程目录链接:《指数基金 投资策略与方法》

首发于公众号:复来指数投资,欢迎关注。

公众号中还有:指数基金投资分析工具【指数宝】、ETF策略跟投产品【复来智投】