/导语:每天都会留出时间过一遍卖方研报,若发现高质量内容,很愿意和球友们做个分享。不定期发布,宁缺毋滥。/

这个栏目其实已经有段时间没更新,主要是没遇到特别能引起思考或共鸣的报告,但今天TF电新团队聊到海风出海的投资机会,我看了很有感触,也学习到了,分享和球友们。

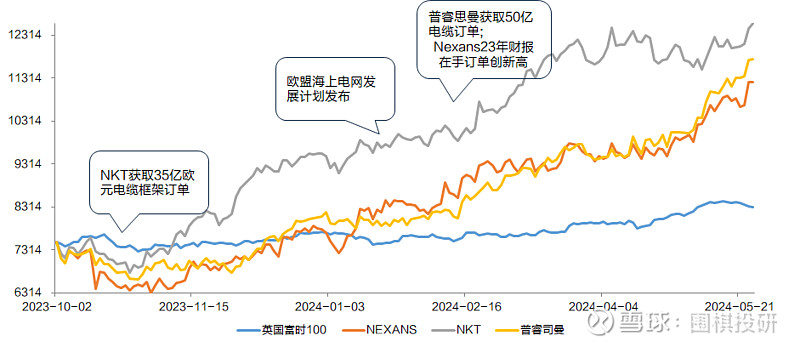

第一,复盘:为什么外股三个海缆企业股价创新高?

我们近期通过复盘欧洲海缆三巨头的股价,发现从23年11月开始股价持续向上创新高,截至目前涨幅高达70%+,均体现出欧洲电网建设带来的电力互联+能源转型带来的海风需求高增。

以NKT的在手订单为例,其高压电缆订单(包含陆缆及海缆)主要分为电力互联(50%)、海风(45%)及油气田(5%)三大领域。

由此,可解释股价新高靠的是电力互联海缆、海风海缆创新高。

其中:

1)海上风电领域:我们预计24-25年欧洲海风装机基本维持在4-5GW左右,预计26年新增装机有望实现8.4GW,同比实现79%的高增。2024-2028年欧洲海风新增装机CAGR高达34%。

2)电力互联领域:欧洲地区国家众多,资源的分布很不均衡。电源结构的差异造成了各国电力成本的不同,碳价则推高了煤炭和天然气发电的成本,使得清洁能源更有优势。通过高度集成化的互联电网可以优化跨区资源配置,加快风能、光伏等新能源的国际间开发利用。

基于后续海上风电的大规模建设对电网的影响,欧洲电网运营商联盟ENTSO-E 于24年1月发布了第一个海上网络开发计划,旨在评估所需的海上输电基础设施,为将计划增长的海上可再生能源发电能力整合到欧洲提供可见性和指导。

假设2050 年风电场平均规模为 900MW,电缆传输容量为 2GW,参考电压水平为 525kV,根据该计划海上输电基础设施需要约 4000 亿欧元的资本支出,其中最大比例用于海上直流变流器、海上和陆上直流电缆,分别约为1500亿欧元、1200亿欧元。

第二,这轮海风出海是类比变压器的强逻辑—— 供需缺口,而非弱逻辑——市占率提升;同时海缆壁垒高、格局优应该给予估值溢价。

国内海缆企业-短期交流供需缺口明显,中长期有望获取直流订单。

我们参考海外4C offshore对海缆的供需测算,仅靠海外海缆产能,24年开始已经出现供需缺口,且往后供需缺口明显加大。以26年为例,海外海缆需求8000km+,我们以NKT 320kV直流海缆870万元/公里的价格计算,对应海缆市场规模达696亿元。

短期-供需缺口获取交流海缆订单:欧洲三大海缆企业扩产均为直流相关,而我们看英国第六次CfD已经投标的项目多数为交流方案,且预期并网时间多为26-27年,预计短期国内企业可以凭借交流海缆产能供给紧缺进入欧洲市场。

中长期-获取规模化直流订单:随着国内直流海缆交付相关经验提升,叠加国内头部海缆公司十五五期间均有海外建厂规划(本土化优势),我们预计国内海缆企业出口有望拿到规模化的直流海缆订单,在欧洲获取一定的市占率。

单桩:25年之后欧美供需缺口放大,28年供需缺口达123万吨,供需比53%,国内企业出口有望量利齐升。

针对塔筒/单桩的出口壁垒:1)需要业绩背书,大金重工α明显-22年以来中标订单(含框架)达95万吨+,当前在手订单已有80万吨+,且23年开始已经陆续有交付业绩;2)反倾销税:当前欧盟对塔筒产品有反倾销税(大金重工国内企业最低),而非欧盟如欧洲暂无,且欧洲对单桩均没有反倾销税。

综上,我们认为本轮海上风电,尤其是海缆出海,可以类比变压器,是供需缺口的强逻辑,并非简单的市占率提升。

供需缺口在量端,无须担心贸易壁垒等问题。参考变压器,美国能源部对中国69KV及以上变压器曾设置进口禁令,随后禁令撤销,但仍保留谨慎性说法“需确保美国的大容量电力系统安全”。

而针对海风零部件出海,我们通过测算得出海缆及单桩环节在25年之后均存在明显的供需缺口(海缆环节-欧洲海缆厂商订单已经排至27-28年且扩产均为直流,26-27年新增并网的海风项目交流海缆供给紧缺;单桩环节-25年之后供需缺口逐步放大,28年达123万吨,本土产能供应比仅53%),而基于欧洲能源转型&海风资源禀赋好的背景下发展海风的决心,我们预计海风出海无须担心贸易壁垒等问题。

供需缺口在盈利端弹性更大。以出口单桩为例,加工费逐季环比提升趋势。

对比出口的海缆及塔筒两个环节,海缆壁垒更高:

1)技术要求-欧洲高压直流海缆占比高,而国内二线企业尚不具备该技术,头部企业出海优势明显;

2)安装属性-海缆安装属性强,需要与当地海工厂商合作+绑定大客户。头部企业当前已经通过与当地海工企业合作降低出海难度。

由此当前塔筒(单桩)企业24-25年基本均迎来欧洲订单从0到1的突破,而海缆出海基本仅国内头部企业取得明显进展,二线企业并未参与,格局更优。

第三,未来的订单、业绩弹性多大?

我们针对24年及28年出口欧洲海风相关标的进行海外净利润弹性测算:

东方电缆:假设28年公司在欧洲市占率达到9%,对应海外营收19亿元,净利率20%,则海外净利润6.3亿元,24-28年海外海风净利润CAGR达61%。

大金重工:假设28年公司在欧洲市占率达到20%,对应出口海风42万吨,净利润10.5亿元,24-28年海外海风净利润CAGR达29%。

振江股份:假设28年定转子欧洲市占率维持60%,叠加配套西门子和维斯塔斯铸件产能打满(10万吨,约5GW),叠加风机总装业务打满(300套,约4.5GW),对应净利润5.7亿元,24-28年CAGR 45%。

第四,投资节奏怎么看?

主升浪机会预计在三季度:

1)业绩的角度:短期看国内,二季度季度环比改善,但真正业绩拐点系广东航道问题落地后,三季度迎真正拐点。

2)订单角度,关注接下来产业链标的持续释放海外订单,可类比2021年国内持续释放招标、中标信息。

#海风# #海缆# #塔筒# $东方电缆(SH603606)$ $大金重工(SZ002487)$ $振江股份(SH603507)$