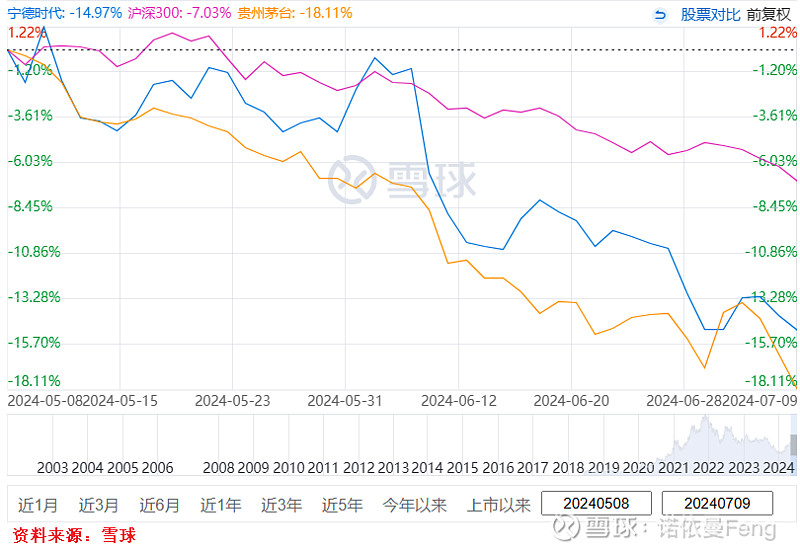

5月8日-7月9日两个月时间,长期占据A股第一大市值股票位置的贵州茅台下跌18.11%,被迫让出了第一的位置!与此同时,A股另一代表性核心资产宁德时代下跌14.97%,同样大幅跑输了大盘沪深300指数(同期跌7.03%)。

实际上,不仅是“茅台”和“宁德”两大股票表现不好,而是以这两只股票为首的“茅资产”和“宁资产”群体在本轮熊市中均表现不佳。

Wind有两个概念指数,分别为“茅指数”和“宁组合指数”。“茅指数”主要指消费、医药以及科技制造等领域拥有较强成长性及技术实力的部分龙头公司。而“宁组合指数”包含锂电、新能源车、新能源、医美、CXO、AI、半导体以及先进制造等高成长性产业发展先锋方向的部分龙头公司。

“茅资产”和“宁资产”在2019-2020年的牛市中都因其“成长性”取得巨大的超额收益;在2021-2024年的熊市中同样因其“成长性”导致了巨大的跌幅。

如下表,

持有“茅资产”和“宁资产”的投资者,在这轮熊市中大多损失惨重。

笔者在去年底分别买了一些招商中证白酒指数基金和鹏华酒ETF(今年均有加仓)至今分别有15.31%和12.56%的浮亏。

“贵州茅台”和“宁德时代”都是A股核心资产中的核心资产,公募基金持仓的老大/老二,规模大、业绩稳定、高ROE。。。为什么不能带来令人满意的回报?

这个问题,南方产业智选的基金经理恽雷在去年(2023年)中报跟大家分享了他的思考《关于价值投资中的成长陷阱(Growth Trap)》;一年后的今天,“茅资产”和“宁资产”依然没有“回归”,把这段文字再次分享给大家。

(以下为恽雷中报原文摘录,小标题为笔者所加)

关于价值投资中的成长陷阱(Growth Trap):

过去两年,从实证角度观察,A 股市场中无论是持有“茅资产”——以商业模式为底层思考逻辑的基金,还是持有“宁资产”——以行业渗透率和景气度为选股第一性原理的基金,从最终的投资结果来看效果并不理想,波动较大,毫无疑问这两类基金中持有的资产的确是中国各行业中的佼佼者。

所以,我们不尽要问,为什么一个投资组合中持有中国最优秀的上市公司,却在这两年没有带来丰厚的回报?

1、价值陷阱与成长陷阱

不少机构投资者以及基民都会怀疑从15年开始给市场带来丰厚回报的价值投资在A股市场是否失效。“价值投资”也往往成为部分基金经理解释短期业绩陷入困境的托词,以至于机构投资者以及基民一听到“价值投资”这四个字就头疼脑热。我们反思这一现象的背后是投资者陷入到价值投资中的成长陷阱(Growth Trap)。与大家经常听到的价值陷阱(value trap)(即简单从财务估值 PE/PB 的角度,选择低估值的股票而忽视了行业竞争环境以及公司的质量,最终投资组合并没有获得良好的回报)相比,成长陷阱(growth trap)这个词出现的频率并不高,且具有一定的隐蔽性。成长陷阱(Growth Trap)往往表现为管理人把投资等同于买入并且长期持有优秀公司。毕竟,价值投资的鼻祖巴菲特就是这样做并且在超长期投资生涯中确实取得了非常丰厚的回报。因此,投资人也认为自己只需要持有一堆商业模式优秀,核心竞争力强势的公司也能够获得长期不错的回报,这就不免有刻舟求剑之嫌了。

2、核心资产很难出现定价错误

我们可以反问自己三个问题:(1)如果我们持有的优质高壁垒公司未来潜在收益率不足的时候,这算不算一笔好的投资,即我们投资的目的是什么?(2)如果市场上每个基金经理都在组合中持有一堆抱团的核心资产还能取得 不错的收益,那是不是投资这件事也太容易模仿了?(3)核心资产之所以被市场追捧,是因为研究的人足够多,关注度足够广,大到商业模式小到月度订单数据,任何信息都充分被 市场所定价,那么很大概率这类被称为核心资产的公司很难出现定价错误,那我们的收益率 从什么地方来?

3、“投资”不等同于“选美”

“投资”和“选美”是两个并不等同的概念,“投资”的目的是为委托人创造可预期,可归因,可量化的预期收益率。“选美”这件事本身就带有浓厚的个人主观认知偏见,并不一定会带来优秀的投资回报率。

投资者在理性做决策的时候需要的并非是“选美”背后的宏大叙事,而是扎扎实实,客观理性的经营假设,财务模型以及预期回报率。假设当某一核心资产的预期收益率未来十年复合回报不足的时候,我们相信大部分理性的投资人都会果断的卖出。 因为,此时股票的收益率较大程度来自于公司采用的折现率 wacc(时间的成本),而 wacc 中最重要的两个指标是无风险利率(Risk-free rate)以及股权风险溢价(Equity RiskPremium),可以说折现率 wacc是一个和宏观流动性以及市场风险偏好高度相关的变量,这也是当前不少核心资产当前更像一张长久期的利率债券,市场对公司未来经营所取得的内在价值的增长充分定价,因此股价的涨跌幅更多与宏观因素—流动性以及市场风险偏好息息相关。

举个生活中的例子,去超市买苹果,假定最优质的苹果 50 块钱一个,标签上面给你解释一堆比如他是某国进口的,有机施肥,无农药残留,日光充足等宏大叙事的故事,而旁边的本土山东红富士2块钱一个。虽然和进口苹果相比,确实没有那么美艳动人,但是我买10个,吃他10个,难道10个苹果所带来的快乐会比一个50块钱的苹果少么?投资并非是简单的选美过程。

4、“主动管理”的两层含义

主动管理基金经理在英文里面叫做 active portfolio manager,所谓的主动管理(active)指的并非是在估值高点的时候,抱团买入一堆核心资产,也并非是指长期持有潜在收益率不足的优质高壁垒公司。因此,主动管理中的主动(active)包含两层含义: 一是能对公司在不同经营假设下进行准确的定价,即使是非优质的资产也总有他的价值,往往野百合也有春天;二是资产管理行业中“有想法”异常珍贵,前瞻性地找到未被挖掘的资产是资产管理行业稀缺的能力。在具体执行中,需要基金管理人不断“翻石头”,找到新的成长型的标的或者行业;此外,能够围绕市场中当下错误定价的资产不断“捡烟蒂”。

5、巴菲特“价值投资”成功的6个前提条件

有不少投资人会提到为什么价值投资的鼻祖巴菲特可以买入长期持有并且在超长期历史过程中都证明是非常有效的策略,为什么巴菲特可以忽视宏观条件,单纯依靠“自下而上” 选股来获得收益?我们认为这里面包含了六个前提假设条件:第一、巴菲特出身在美国,美国资本市场是非常成熟的体系,同时美国公司依靠全球的扩张确实从公司经营周期的维度来看具备了更长的经营周期,这也是巴菲特可观的自身评价,从出身起就拥有了一张“子宫彩票”;第二、巴菲特大量的财富积累来自于从1981年以来全球40年宏观环境的大缓和时期,美国从制造业向服务业转型,把强周期属性的业务通过供应链方式扩张到全球,而本土保留了轻资本高附加值的互联网,科技,消费等行业,这些行业呈现出弱周期的特征,增长更加平稳,同时美国十年期国债利率不断降低,流动性充沛,使得资产不断“通胀”;第三、伯克希尔哈撒韦的资产结构中,真正持有的公开市场的资产占比并不高,伯克希尔哈撒韦近80% 的资产为持有的非上市公司,而这些公司尽管缺乏高成长性,但是每年却能为集团整体贡献出丰厚的自由现金流,当然这也是巴菲特可以忽视短期内公开市场股价波动的重要原因;第四、巴菲特的换手率并不高,从表面上看似乎每笔投资都是离散的,使他可以保持足够的耐心,不用随时暴露在市场的 beta 中,一旦出手成功率极高。因此,他可以忽视宏观上的扰动,甚至经济以及金融系统受到宏观冲击时,往往是其出手的时间点,因为只要估值的安全边际足够高(即潜在的投资收益率足够高)。第五、美国资本市场的定价方式是多空博弈定价的市场。当公司短期估值高了之后就会使得市场中做空力量增强从而使公司回到合理的估值水平,当公司的估值水平长期处于较为合理的状态,市场上有完善的价格纠偏机制来及时纠正定价,所以投资人的持有周期也能更长。第六、完善的公司治理制度,拿巴菲特持有的其中一家公司来举例,上市 40 年的时间里面,一共向资本市场募集1亿美金,这期间派息派出去2200多亿美金,回购了5000多亿美金,这就是价值投资中完善的公司治理,能够给股东长期带来优质现金回报的公司的范例。

6、“均值回归”是资本市场第一性原理

市场中一轮一轮的周期,明星基金城头变幻大王旗,不正好也印证了均值回归才是资本市场的第一性原理,投资者的超额收益会被均值回归,优质公司在行业中的超额收益会被均值回归,甚至回顾历史不同阶段的政策周期仍然会均值回归,借用《货殖列传》两句典故:“贵上极则反贱,贱下极则反贵”,“旱则资舟,水则资车,物之理也”,万物皆周期,当市场中一个投资策略非常拥挤之时,也往往是该投资策略失效的时候,需要对拥挤的策略进行迭代或者修正。

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负