国内宏观经济弱复苏、国际地缘局势复杂并长期化,导致资本市场的整体风险偏好下降;近年来,国内部分行业投资增速放缓,企业资本开支收缩,A股整体分红比例和分红数量都在提升,使得在A股这一轮牛熊周期中,红利策略成为穿越牛熊的存在。

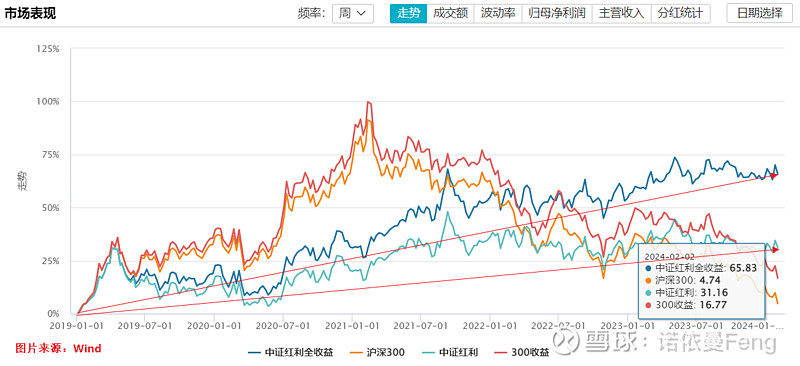

从2019年1月1日到2024年2月2日的一个牛熊周期,代表A股走势的沪深300指数,在2021年2月10日到达牛市高点后就持续回落进入熊市跌途,一直到2024年2月2日触底反转,经过一轮牛熊转换后,几乎回到起点,期间涨幅4.74%。

而中证红利指数,在这期间走出一条虽缓慢但持续向上完美曲线,区间涨幅31.16%;而若看中证红利全收益指数的走势就更加完美,区间涨幅更是高达65.83%;(期间沪深300全收益指数涨幅16.77%)

如下图:

可以说,在A股走过这一轮牛熊周期的时间段内,中证红利指数一直处于牛市。

2023年下半年以来监管层致力于推进上市公司质量提升,强化分红导向;今年4月发布的新“国九条”强调对上市公司现金分红的监管,高股息资产投资逻辑并未改变,使得今年来红利策略在权益市场上的表现依然强于大盘。

仍以中证红利指数为例,今年以来(5月30日),该指数累计上涨12.82%(全收益13.87%),继续大幅跑赢沪深300指数6.14%的涨幅(全收益6.51%)。

在政策持续引导下,预计未来A股分红比例以及股息率均有望进一步得到提升,高股息资产的投资逻辑有望持续强化。红利策略在未来一段时间内仍然会是共识最广的投资策略。

对于普通投资者来说,红利策略基金比高股息个股的选择相对更简单、更容易、风险更小一些;但是面对一百多只红利策略基金,仍然具有一定的挑战性。

去年底(2023年12月23日)与大家分享过一篇长文《9只高股息红利基金:买主动还是买指数》(点击该标题,可阅读该文原文),在9只红利之间做了优劣对比。本文将通过红利策略基金分类、红利策略+、历史业绩等角度的统计和分析,从整体上与大家分享红利策略基金的相关信息。

一、红利策略基金的筛选

在Wind金融平台的“基金索引”项下,选取“普通股票、被动指数、指数增强、偏股混合、平衡混合、灵活配置、QDII股票、QDII混合”型基金,并“只显示初始基金”(剔除C类份额),并输入“红利”和“高股息”进行初步筛选,将数据导出后再剔除:

》“ETF联接”基金;

》“改革红利”、“混改红利”等业绩比较基准不是相关红利和高股息指数的基金;

》尚在发行期或已成立但未上市的红利基金;

截至5月30日共有103只红利基金和18只高股息基金,合计121只(以下均称“红利基金”)。

进一步归类划分,可将上述基金分为三大类:被动指数红利基金、主动权益红利基金和量化红利基金。

被动指数红利基金共56只(含2只QDII股票型红利指数基金);主动权益红利基金57只(含1只QDII混合型红利基金);8量化红利基金(含4只指数增强型红利基金)。

二、指数型红利基金(56只)

1、红利指数基金今年以来的整体表现较好,56只基金中只有1只下跌,55只基金均获得正收益;56只红利指数基金平均收益率高达11.89%。今年收益率前15名,最低收益16.48%,最高收益高达24.55%。

2、由于港股的估值低,所以股息率更高;在红利受到追捧的今年,港股红利指数基金的收益高于红利指数基金整体。

14只港股红利基金今年以来的平均收益高达15.82%。

在上一张表的2024年收益TOP15中,前四名均为港股红利指数基金。

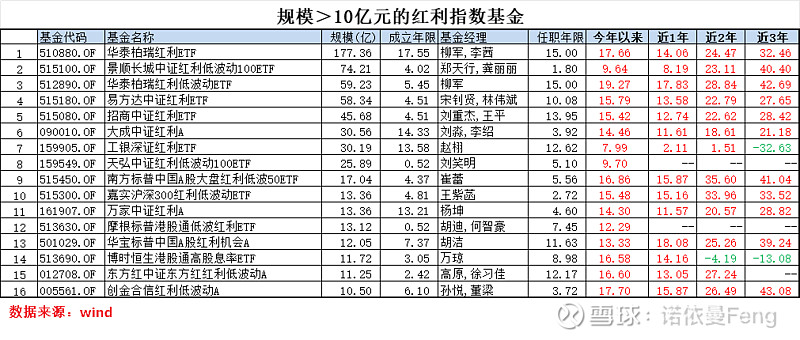

3、从规模上看,红利指数基金的规模普遍较小,56只基金规模中位数只有3.7亿元;超过100亿的基金只有1只、超过50的基金只有4只,规模超过10亿元的基金有16只,如下表。

基金规模虽然不是越大越好,但适当的基金规模可以规避基金清盘风险。在这56只红利指数基金中,规模小于1亿元的有13只,最小的规模只有0.12亿元。

规模较大的基金,多数成立时间较长;这16只基金中,有13只基金的成立时间在3年以上。

这16只10以上规模的基金,今年以来的平均收益为14.57%,高于整体平均收益。

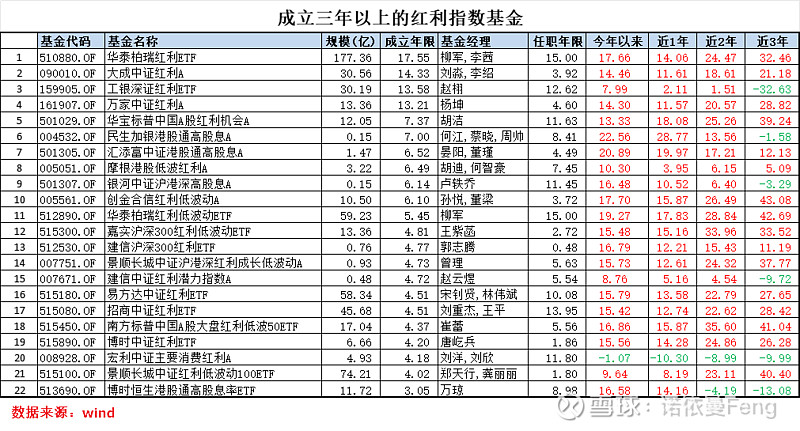

4、红利指数基金多数成立时间不长,至5月30日成立时间不足一年的基金26只,几乎占到了一半。成立三年以上的基金有22只,五年以上的11只,十年以上的4只。

成立时间最长的华泰柏瑞红利ETF,成立17.5年,同时也是规模最大的、唯一超过百亿的红利基金。

宏利中证主要消费红利A是唯一今年收益为负的基金,也是唯一各阶段(近1年、2年、3年)收益均为负的基金;博时恒生港股通高股息率ETF今年来收益率较高,为16.58%,但近2年、3年的收益率为负数;另有4只基金近3年的收益率为负数,如下表。

创金合信红利低波、华泰柏瑞红利低波、南方标普中国A股大盘红利低波、景顺长城中证红利低波100ETF,4只红利低波指数基金的三年收益均超过40%,位列前四。

5、红利指数种类较多,有基金跟踪的红利(高股息)指数多达35个。有基金跟踪的红利策略指数可以分位宽基红利指数、行业主题红利指数和策略红利指数三大类。

(1)宽基红利指数

采用单一红利因子,以股息率作为主要筛选条件,主要指数:中证红利、上证红利、深证红利、标普中国A股红利、沪港深高股息。

跟踪中证红利指数的基金最多,算上C类份额、联接基金等合计有29只之多。规模最大、成立时间最早的华泰柏瑞红利ETF跟踪的是上证红利指数。

(2)行业主题红利指数

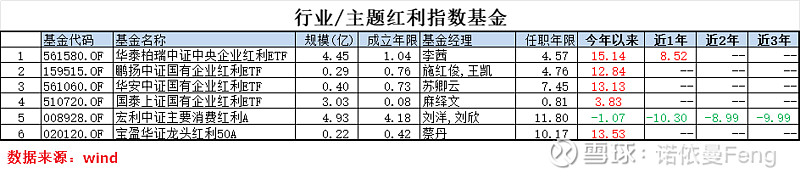

这类指数主要针对某个行业或主题,借助红利因子进行成分股筛选,主要红利指数如:中证主要消费红利指数、中证国有企业红利指数、中证央企红利指数等。

跟踪中证主要消费红利指数的宏利中证主要消费红利A是红利基金中表现最差的。跟踪国有企业红利、央企红利指数的基金成立时间都比较晚,最长也只有一年。

(3)策略红利指数

这类指数通常在单一红利因子的基础上叠加其它SmartBeta因子进行选股,常见的SB因子有“低波”、“成长”、“质量”、“价值”、“潜力”等。这类红利指数主要有:中证红利低波动100、沪深300红利低波动、中证红利质量、中证沪港深红利成长低波动等指数。

“低波动”因子是指数公司和基金公司都愿意使用的因子,因此“红利+低波动”是各类红利指数中最多的策略搭配。

这几年由于市场风险偏好下降,红利低波动指数和跟踪红利低波动指数的基金业绩表现都比较好。下表列出的24只策略+红利基金,竟然有22只是“红利+低波动”基金。

三、主动权益红利基金(57只)

从业绩表现来看,主动权益红利基金的波动率较大、收益内部分化程度比较高;尤其是近三年的熊市表现,差于被动指数红利基金。

从五年维度看,由于主动权益红利基金的投资策略和风格更为广泛和灵活,在2019和2020这样牛市表现出的进攻性更强、收益也更好。

57只主动权益红利基金包括5只普通股票型、38只混合型、13只灵活配置型和1只QDII混合型。

在57只红利基金今年来(5月30日)的收益率中位数为8.22%,但仍有14只基金的收益为负。

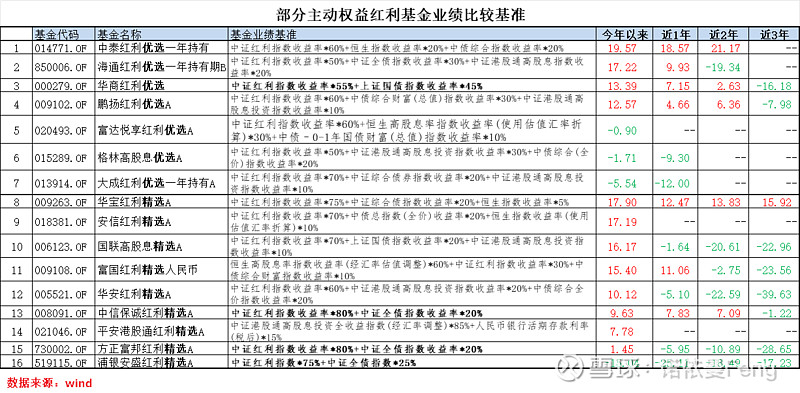

1、主动权益红利基金今年收益TOP15最高收益24.89%、最低13.39%,平均收益率明显低于指数红利基金的TOP15(可自行对比两张表)

2、与指数红利基金不同,主动红利基金的名称相同并不意味着业绩比较基准相同。比如名称中带有“红利精选”的基金有9只,但业绩比较基准不尽相同,甚至连投资范围都有区别,7只“红利优选”也是如此。

通过对比主动红利基金的业绩基准,我们也发现了一个共性,就是大多数基金的投资范围扩大到了港股通范围。在16只红利“优选”和“精选”基金中,有12只基金可投资港股,占75%;只有4只占25%的基金投资范围只局限在A股。

3、主动权益红利基金投资灵活、宽泛,投资者需要关注“风格漂移”,小心错付

指数基金最令人放心的就是不会发生“风格漂移”。红利指数基金,严格复制指数的成分股进行投资;而指数是按照既定的策略选择成分股,除定期调整外,不会“主动”调仓换股。

而主动权益红利基金,有时候也叫“主观权益红利基金”,基金经理是按照自己的“主观判断”去选择个股,有的愿意追逐热点、有的偏向于自己熟悉的赛道;但对投资者来说可能会“错付”,本来想投资低波动的红利基金,结果变成了高波动的成长基金。

在这57只红利基金中并不少见,投资者选择时不能只看业绩、还要看持仓。

比如近三年收益最高的金鹰红利价值,在2021-2023年熊市期间的抓住热点机会,业绩斐然,基金经理陈颖这几年也名声鹊起,但该基金“风格漂移”严重,已经不是红利基金,而是一只“赛道基金”追逐热点。去年底(2023年12月23日)的长文《9只高股息红利基金:买主动还是买指数》(点击该标题,可阅读该文原文)有过这只基金的分析。

该基金持仓的股票并非“高股息”的股票,而是科技成长股。在一季报“小作文”写道:“本基金跟随市场波动进行了小幅度的仓位调整,但整体保持了较高的仓位,重点配置了以电子、计算机、传媒为代表的高科技板块和以黄金白银为代表的贵金属。”所以,该基金今年的业绩较差,当前为下跌7.98%。

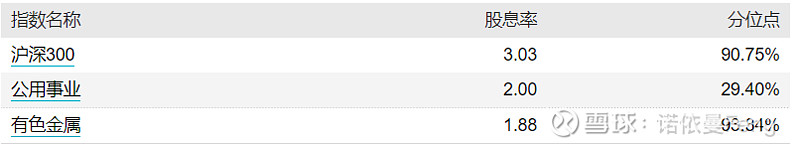

再比如今年业绩最好的两只基金“工银红利优享”和“中欧红利优享”,前者第一大持仓行业为“公用事业”,后者第一大持仓行业为“有色金属”,而这两个行业并非高股息行业。公用事业行业当前股息率2.00、有色金属行业当前股息率1.88,远低于沪深300指数。

从两只基金一季度披露的前十大重仓股同样能看出端倪。

工银红利优享的前十大重仓股股息率均值只有2.03,股息率超过3%的个股只有3只;而中欧红利优享的前十大重仓股股息率均值为2.09,股息率超过3%的个股只有2只。

同样可以认为这两只基金从“红利”角度看,已经发生了“漂移”。

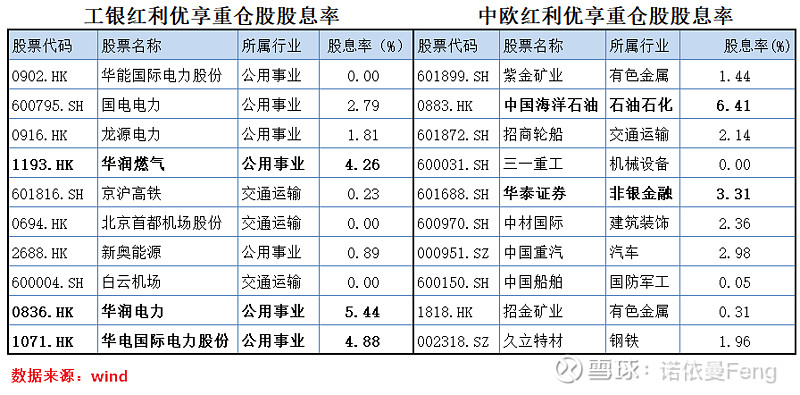

四、量化红利基金(8只)

量化红利基金比较少,总共只有8只,其中4只为主动量化、4只为指数增强。4只主动量化主动量化基金有3只基金成立不足6个月;4只指数增强成立时间均在三年以上。

量化红利基金整体上规模都比较小。超过1亿元的只有4只,超过10亿元的只有1只。

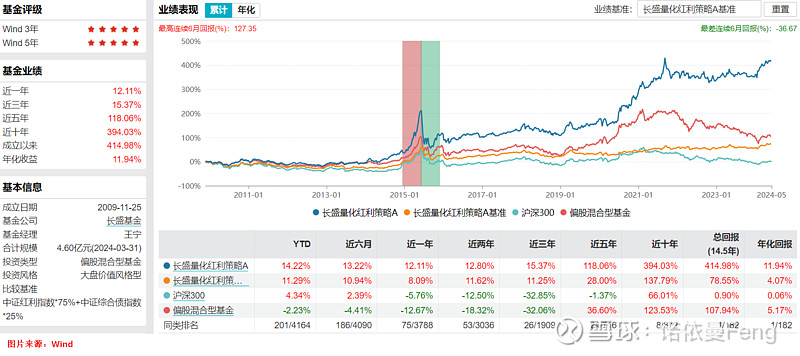

富国中证红利指数增强当前规模64.23亿元规模最大,超过其它7只之和;西部利得国企红利指数增强规模5.85亿元;长盛量化红利策略规模4.24亿元。这三只基金是规模最大的三只,也是业绩最好的三只基金,今年来、近1年、近2年、近3年的回报均为正。

今年和近1年业绩最好的是浙商港股通中华预期高股息;近2年业绩最好的是富国中证红利指增;近3年业绩最好的是西部利得国企红利指增。

指数增强基金,有时候也被成为“半主动”基金,投资受约束仍然较大,风格漂移的并不多见;而主动量化基金,虽然其量化策略对红利因子做了约束,但仍然向其它主动权益基金一样可能存在“风格漂移”的问题。

中信保诚国企红利量化选股和湘财红利量化选股都是今年3月份才成立的新基金,当前仍在建仓期,尚没有定期报告,无从得知其持股情况。不过,从逻辑上说,新基金就“漂移”的可能性很小。

万家红利量化选股成立于去年11月,今年一季度有定期报告。长盛量化红利策略成立于2009年,至今已经14年半。我们从这两只基金的最新定期报告披露的前十大重仓股来观察一下,投资风格是否漂移,如下表。

万家红利量化前十大重仓股平均股息率3.89%,股息率低于3%的有3只股票;长盛量化红利前十大重仓股平均股息率4.26%,股息率低于3%的有3只股票;

从前十大持仓看,两只基金持有“高股息”股票占比高达70%,投资风格未发生“漂移”现象。

五、总结

1、红利策略基金全市场只有一百多只、总规模只有一千多亿元,占权益类基金比例较低,属于“小众”基金;

2、红利策略近几年市场暴露较多,持续走强,“红利小牛市”已经持续五年;统计显示,成立不足1年的红利(高股息)基金多达26只、尚在募集期的红利基金还有9只;虽然当前红利(高股息)仍是市场的关注热点,也请投资者注意市场“风格轮换”风险。

3、从上面分看看,指数型红利基金对投资者更为友好一些。整体业绩好、波动小、红利的“纯洁度”较高,无“漂移”风险;

4、指数型红利基金跟踪的“红利指数”较多,多数都叠加了其它策略因子,因此风格差异、业绩差异较大,投资者要“按需选择”。

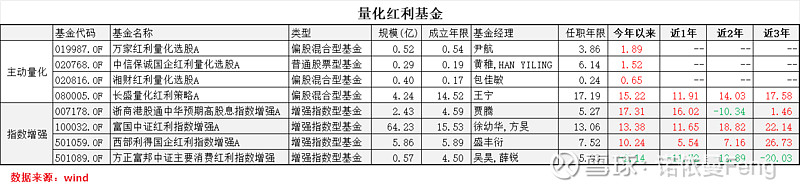

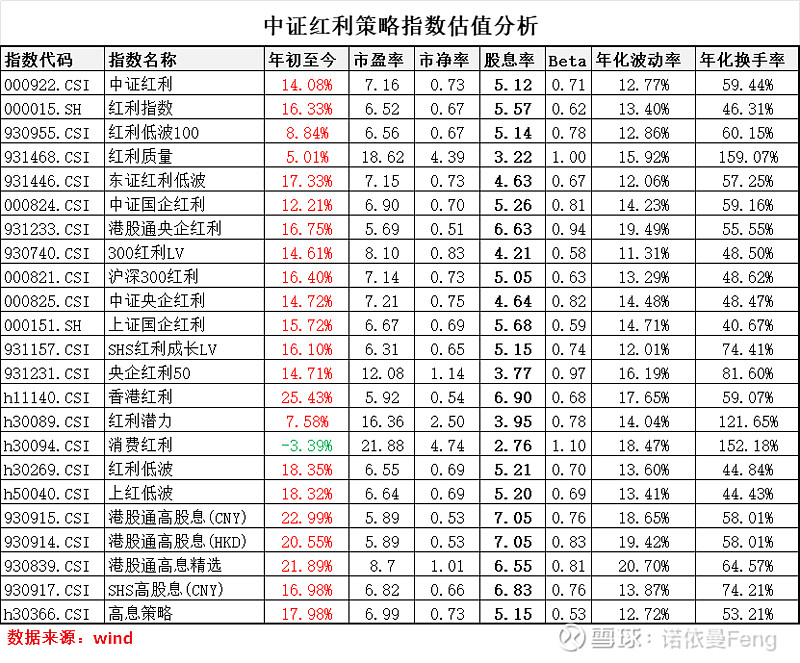

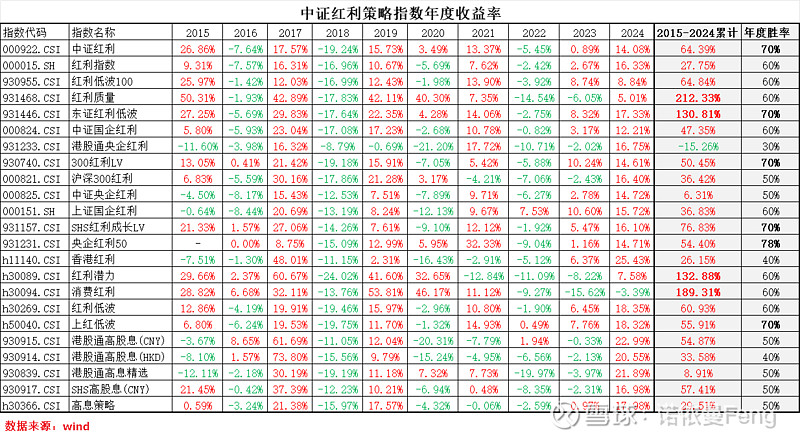

下面三张表列出了中证指数发布的23个有基金跟踪的红利策略指数基本信息、估值分析、阶段性收益和年度收益,供大家参考。

5、优秀的主动权益基金是能够跑赢指数基金的,“不跑偏”的红利策略基金也是如此。

(1)长盛量化红利策略A,成立14.5年坚守“红利”策略不跑偏部漂移,10年业绩回报394.03%,跑赢所有指数型红利基金。14.5年总回报414.98%,年化收益高达11.94%。Wind3年、5年评级均为5星;今年来的业绩也高达14.22%。前十大重仓股情况上一节列出过,平均股息率高达4.26%。

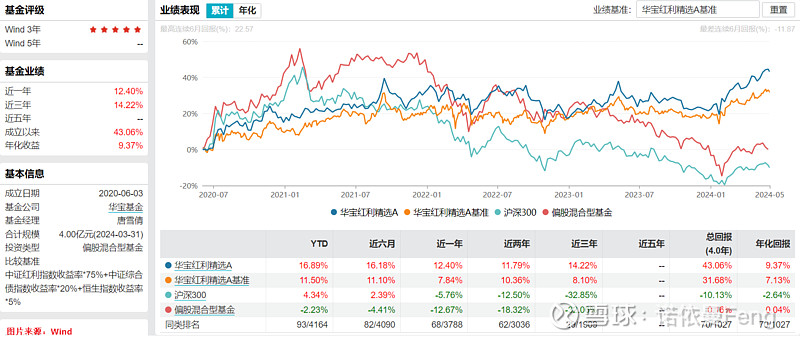

(2)华宝红利指数精选,成立于2020年6月3日接近4年,正好是“红利小牛市”的区间,业绩表现可圈可点。今年、近六月、近一年、近两年、近三年业绩回报全部为正收益。今年来净值增长16.89%,成立4年总回报43.08%,年化9.37%,Wind3年评级为五星。

该基金前三大行业配置为银行18.55%、煤炭17.27%、交通运输11.71%均为传统的高股息行业;银行当前股息率4.99%、煤炭当前股息率6.43%,交通运输2.93%。

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

@雪球创作者中心 @今日话题 @雪球基金 @ETF星推官 @球友福利 #雪球星计划公募达人# #雪球创作者中心# $华夏中证红利质量ETF发起式联接A(F016440)$ $长盛量化红利混合(F080005)$ $东证优势成长(CSI931579)$