人这一生是不断犯错的过程,尤其投资中的错误率要更高,咱们有没有发现,很多顶级大师的观点,从长期股价倒推的话,对我们而言,就是错的一塌糊涂,他们在多空观点评判上,也会犯很多错,包括在能力圈之内的,但这并没有妨碍他们通过投资致富,为何呢?这也是我要谈的一个很重要的点:看空可以错,但做多绝不可以。

眼睁睁盯着大牛一路飞天是每个投资人都会遇到的事,不同的是,有些人在飞天过程中被洗脑,有些人则坚定如初,大师通常是后者,芒格老爷子一直看不惯马斯克,说他高估自己的能力,还说永远不会买特斯拉股票,不仅芒格,还有老巴等都不是特别看好,但结果是特斯拉暴涨。

还有芒格初期也曾对百事可乐嗤之以鼻,认为它把可口可乐装进百事的瓶子里是一种极其糟糕的决策,但事实证明百事做的一样很出色。

至今我们也会看到很多人对此吐槽,说的更贴切点,就是你不看好的股票成了大牛,这在大部分人看来,可能就是个错误的判断,但是这不妨碍他们在股市盈利,因为二老买了比亚迪啊,也照样骑大牛。

还有老巴看衰的比特币、区块链等,虽然看衰,但并未妨碍他在大金融上赚取巨额利润。

不仅如此,市场中还有一些投资高手,看空茅台、恒瑞、爱尔、海天等,从飙涨的股价去看,似乎这个判断有些错误?但也没有妨碍他们盈利,因为他们可能买了其他牛股,比如汽车、银行、光伏等。

由此,必须要认清这样一个常态,高手看错是常态,但高手还是高手,为何呢?还是我开头那句话:看空可以错,但做多绝不可以。

这里有些朋友或许会说,看空错了岂不是亏的更多,注意,这里是看空,并不是做空,确切说,是不看好,但并未去做空,而事实的发展跟我们这种不看好的观点相违背,你会发现这简直就是个常态,不管对于大师还是常人,都是如此,但看空不做空这个关键的原则,是咱们保命的金秤砣,更是大师们一向的铁纪律。

关于这点,我更是深有体会,现实打脸预判的事也是家常便饭。

咱们就说权健这家公司,我之前也谈过,但凡接受过其治疗的人,根本不难看出,这是一家赤裸裸的骗子公司,用化妆品治疗癌症这是多么奇葩的事,从定性角度去分析,这家公司从一开始就应该看空,似乎没什么毛病,但现实就是这么邪乎,如果你真做空,早就不知爆仓多少回了,人家硬是窜到了百亿营收,你上哪说理去。

之前听朋友说起这样一家公司,专门卖假阿胶,我听说后随即说道:“如果这样的公司上市,我愿意做空它”,但很不幸,这家公司几年后,业绩翻了五六番,这要放在资本市场股价早就不止翻了多少番了,我信誓旦旦的做空,也只会以爆仓收场。

还有一家靠卖股票技术指标发家的公司,在其规模很小时,我就极度不看好,曾坚定的认为这样的公司迟早会倒闭,但现实就是这么不讲武德,人家愣是干到几亿营收,势头还越来越好……

之前也曾“享受”过一家地方旅游公司的服务,死贵的价格、差劲的服务给我留下了深刻的印象,不知道这家公司是怎么活下来的,我看衰其经营也就不足为奇,但它们的业务却越来越好。

包括我之前所“享受”过的劣质产品和服务,它们很多都在我看衰的脸色之上飞速壮大。

还有我见到过的一些贪污的村长,他们不但没有进去,反而节节升高,几十年下来似乎越坐越稳。

诸如以上这种现实跟预判背离的情况比比皆是,可以说依然成为一种常态,每一次背离的出现,都不由叹息认知的缺乏,同时更加敬畏神秘而伟大的市场,它才是那个永久的导师。

有没有发现,很多时候我们判断做空靠的仅仅是单一的维度因子,也就是一票否决权:

管理层造假,pass掉;

产品收割智商税,pass;

赚钱太辛苦,pass等等;

所以,与其说是看空系统,倒不如说是排除系统或筛选系统,但绝非是个选择系统或买入系统,由此这种看空或不看好,事实上是带有很大主观感性水分的,仔细想想是不是这样呢?这就好比你在相亲时因为对方没文化就pass掉对方一样,但这绝不是看空的理由,人家未来或许还是大佬呢?

由此看空系统跟做多系统在底层逻辑上是相通的,靠单个维度因子,并不能敲定你的观点,但空头我们可以犯错,拿着单维度因子信口开河,多头你再这样就要真吃亏了。

那么问题来了,这种靠单维度一票否决的方式到底好不好呢?当然是好的,它可以降低选择成本,但前提要看你怎么用,你把它当做排除系统,那就是正确的,但有些人的悲剧就在于把它当做了选择系统,真的根据这点去做空了,好比你赌那个跟你相亲的小伙子未来一定会因为没文化而赚不到大钱一样,这就是错把筛选系统当做选择系统来使用。

我相信,咱们很多人也会跟我一样,经常看错很多事情和公司,尤其是我们所看衰的东西却成为大牛,难道不是这样吗?

我之前见到太多人对未来的大牛抱有很大的成见,就像我曾经信誓旦旦的看空一样,当然我相信他们有自己独到的一套筛选系统和评价系统,就像我以自己的评价系统把某些公司看衰一样,但现实却一再打脸,只不过很多人会选择过滤性记忆,如果真做到对自己诚实,你会发现自己真的是一个笑柄。

所以,成功做空一家公司的难度是非常之大的,因为这是一个极其复杂的立体系统,而不是单个维度不符合我们的条件,公司就会真正垮掉,根本没那么简单,你永远不知道一茬一茬的新韭菜能把一个骗子公司孕育成大牛,也想象不到真实的市场有多么愚蠢,以及这种愚蠢会持续多久……这些我们一无所知,只是从定性的角度以我们的带有偏见的评价系统,去大胆赌空,就如同我们看到卖假货的老板后,会做出“他一定会吃牢饭”这样的判断,但可能人家就是卖了一辈子假货……

由此,一个做空的评价系统,绝对不是单维度的,而是一个多维度立体复杂的系统,它甚至比做多更要复杂,更要耗费精力,如果我们连做多都没有搞清楚的话,那看空能力就可想而知了。

可能从理论的角度去看,我们的看空逻辑似乎没有破绽,诸如假货迟早倒闭,差服务公司迟早会被淘汰,智商税产品也迟早被消灭……但试问时间呢,是多久要被抓起来呢、要收割多久韭菜呢,韭菜智商多久会苏醒呢?万一是三十年之后呢,万一我们有生之年看不到呢,试问我们等的起吗,权健如果没有被爆出,估计再活十年八年也是它。

所以,从纯理论的角度去看,我们的看空逻辑没错,但根本没有实际利用价值,反而会成为误区,就像牛顿投资失败所说的那句话:我可以计算出天体运动的速度,但却计算不出人性的疯狂。我们也是一样,你不会知道人性会疯狂到什么程度,又会在何时幻灭,这时即便是荒谬,也有可能大行其道,久而久之可能会成为“真理”被信仰。

由此,我们也要存有一丝最底线的真知,那就是不要轻易的以股价论对错,虽然这很难,但它可能在逻辑上就是正确的,只是现实的变量系统非常复杂,不是有看空因子,公司就会立马毁灭的。

由此,锁定毁灭因子比锁定增长要更难。

必须要认识到,看空出错的概率要更大,尤其对于以做多为职业的人来说,他们的精力如果都集中于做多系统上面,那么对于看空系统,肯定鱼和熊掌不可兼得,因为人的精力是有限的,就像老巴所说,一旦你有了一颗省钱的大脑,就很难拥有一个赚钱的大脑,所以,对于股神看衰出错这件事来说,也就不足为奇,顶多就是错过大牛,仅此而已。

这个时候,如果把每个人的投资记录和心路历程真实展现出来的话,你会发现,其实每个人都会成为笑柄,包括老巴和芒格在内,这就是赤裸裸的现实,我们也经常会笑话某某大神当年看衰的某某股票已成大牛,但是我们在嘲笑的时候,都似乎忘了一点,那就是其实每个人都是“笑柄”,无非是明牌还是暗牌,明牌总被嘲笑,暗牌则似乎很高傲。

但说心里话,我佩服那些从一而终的坚定者,哪怕最终股价打脸自己的预判,但依然坚定着自己的观点,必须要承认,这种人才真正有可能在投资市场赚钱,这也是我多年观察的经验,这是一种稀有的特质,他们拥有的是一种坚定的认知,而非浮动的认知,而恰恰拥有这种特质的人在投资市场是极为稀少的,更多人是随股价改变认知。

所以,能够不顾嘲笑从一而终看待某一问题的人,是我所欣赏的,他们可能恰恰也是能够在市场盈利的一类人,为何呢,因为多头的盈利需要的就是这种坚定。

以上我所谈只为说明一点,就是关于看空,或者“不看好”,我们所犯错误的概率非常之大,还好我们可以看空不做空,把这层错误率强行过滤掉,但关于做多,我们却不能出错,因为它真的会让我们出血。

就像以上所说,我们一定会在看空方面,犯很多常态性的错误,但只要不做空就能过滤掉这种风险,但对于我们投资者而言,我们可以看空很多次,或者说,我们可以错过无数大牛,但就是不可以在做多上面犯错误。

对我们大多数人而言,只需要搞清楚几家公司就足以,精中求精,把多头烙定,哪怕在这个领域之外,我们的认知错误的一塌糊涂,事实上也无所谓,就像有的人卖掉白酒后,买入其他行业,即便他后期对白酒的看法可能有所错误,但人家在多头上赚到钱了,后面的错误认知并没有使他亏损,我们只需要不断烙定新的多头就足以。

也就是说,在买入之内的公司的某个阶段,我们务必通悟求精,至于这个阶段之外的,随便你怎么说,随便看空都无妨,反正你又不买,但看多一定要慎重。

很多情况下,我们会看到空头跟多头之间的争论,这里要清楚一点,有些时候通常是放羊者跟捕猎者的对话,角色是不同的,人家跟你争论不耽误放羊,而你却在争论中受其影响。

以上谈到,我们都会在我们做多的领域辅以最多的精力和认知补充,比如你的能力圈就是在医药,但你看空的领域可能就不是你的优势认知领域,你在白酒领域看空,然后跟持有白酒的多头者争论,要知道,人家看空不需要牺牲什么,一张嘴即可,反正我又没买,但多头却是极为认真,因为他的确在持仓,由此,有时这可能是一场专业者跟非专业者的一个辩论。

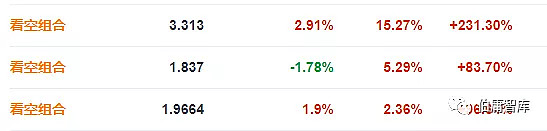

我也经常看到某些朋友做空某些股票模拟组合,都翻倍的涨幅了,可见判断有些失误?但并不妨碍人家赚钱,因为人家压根就没买,人家买的股票照样赚钱。

由此,市场中的盈利者,会始终呈现以这样的形态,那就是他们在自己所看多的领域是绝对的认知专家,但在该领域之外,他们的认知或许会弱化很多,产生看空失败等现象。

由此,错误的认知风险被过滤掉,做多的优势认知被充分利用,而很多持续盈利者自然也会成为市场中的明星大v,但要知道,空头预测失败是常态,经过几次预测失败之后,他会成为人们的笑柄,被人们所嘲笑贬低甚至谩骂,久而久之,我们也不会觉得他有多厉害,但却不知这依然进入了误区,因为人家可能会继续盈利,也就是说,空头大舌头并不妨碍他在市场中持续盈利,一言概之,不怕看错空,就怕做错多。 @今日话题 $中国飞鹤(06186)$ $牧原股份(SZ002714)$ $千禾味业(SH603027)$

智库精品持续更新中,信立泰17节系列课已上传

下个系列谈沃森生物……

前期智库精品内对某些公司做出的估值大都被市场突破,像舍得、酒鬼酒、周黑鸭、分众、飞鹤等,在此强调,课程内对公司所做估值仅供参考,切莫据此抄作。

打通底层投资逻辑,构筑认知护城河,尽在个人智库精品。