老巴在谈及如何判断低估时,提到过一眼定胖瘦这个方法,这让我们知道一点,模糊的正确有时要更靠谱,精准的正确更是无从存在,而精准的错误,在我看来就是缺乏商业智慧的生搬硬套所导致的结果,借着老巴这个思想,我们来深入谈一下这个问题。(首发于gzh)

要清楚的是,思想理念更多是一个方向指导,但它并不能成为实战指挥战争的操作指导,譬如“恐惧时买入”等这些更多是方向性指导,而很多悲剧之所以发生,是因为我们把它当成了实战操作指南,事实上,它们之间有很长一段路要走、要悟、要学。

一眼定胖瘦说起来简单,道理也都听懂,但若要围绕其进行操作,却难于上蜀道。

由此这看似简单的一句话,其背后实则隐藏了太多的功力、阅历、精力,空谈理念只会停留在表象,不会打通核心,一个人站在你面前,我们当然知道其胖瘦,甚至还能猜出他是否出轨,但一家公司放在你眼前,你又如何知道它到底胖瘦呢?他们绝对不是一个难度级别,我分享下个人的认知方法论。

打通底层逻辑有个诀窍,那就是从已知嫁接到未知,在反复对比中,让那根麻木的神经被激活,试问,为什么我们对人可以一眼看胖瘦呢?有没有想过这个问题呢?因为我们见到的人太多了,我们这一生每天都在经历各种人,试想,如果你只在教科书上学习过胖瘦的区别,你能一眼定胖瘦吗?这简直太难了。

同理,我们单纯的纸上看字,是很难做到一眼看胖瘦的,由此,看书本更要看人,看数据更要看公司,人是有形的,而公司是无形的,很多时候,我们所看到的公司,像极了我们在书本上描绘过的恐龙,看图看久了,就真的以为那是真实的恐龙,也就是说,我们看到的公司,是通过纸上文字构想出的公司,很多人都是这样,只是我们没有发觉而已。

看了很多数据和指标,就真的以为看了很多公司,结果一买入就亏损,这其实只是一种错觉,尤其对于那些并未拥有商业阅历和商业智慧的人来说,更是如此,所以,我们要认清这点,贴切的说,我们并不是看了太多公司,而是只是看了太多数据指标,仅此而已。

第二点就是,我们只有真正理解经历过很多公司,才会真正看出并对比出谁的性价比更高,这一点很重要。

试问,如果你只见过一个人,你还能那么自信的定胖瘦吗?还能评判出人的相对好坏吗?这是肯定不能的。

而很多新手的硬伤就在这里,经历的公司有限,商业阅历有限,正因如此,我们内心的股权对比池,因为太浅,导致最终对比的结果就会失真,而那些商业阅历越丰富的人,他们经历的公司也就越多,也就越容易做到一眼定胖瘦。

为何要说这一点呢?因为投资在本质上就是对机会成本的博弈问题,通过不断调换来使机会成本降至最低,说白了,一旦有了三倍收益的股票,我们肯定要舍弃掉那个翻倍股,阅历多很重要,跟阅人无数是一个道理,它也是一个在阅历中去寻找并调换更优股票的过程。

这里为何要强调商业阅历呢?因为它决定着我们到底看到的是一对数据指标,还是一个立体感性的公司,很多书本上没有或者不能解决的问题,阅历会帮助我们解决掉,有些人会说自己笨,看不懂某些问题,其实不是我们笨,只是我们没有经历过,所以只能靠想象来填补真实,而我们所想象的事实上就是自我杜撰出来的逻辑,你当然捋不顺。

这也是我的真实经历,在最初我就是靠基础的纸上分析去找寻公司,那个时候错误率很高,但随着不知不觉经历的公司多了,后期通过整体的模糊判断,有时就可以看出一个公司的胖瘦,这不是一个刻意为之的过程,而是一个潜移默化、不自觉内在进化的一个进程,这一点咱们稍后再谈。

由此,一眼定胖瘦的第一个大基础,就是我们要拥有足够多的商业阅历,来真正去看透并经历不少公司,这是大基础。

再来谈方法论,先吃盘缠炒栗子,比如,有一家公司利润为1000万,估值20个亿,市盈为200,在这种情况下有没有可能判断为低估呢?

有的人或许会说,市盈太高了,怎么着都高,先不要着急下定论,事实上,在有些情况下,它是可以一眼定胖瘦的,而不是单纯的通过看市盈数字来判断。

在什么情况下呢,比如某公司开发了一种独家新疫苗,第一年利润很低,但是它却有几百亿市场,这种情况下,你还说200倍市盈太高吗?而是通过市值一眼定胖瘦,由此,它在估值20亿时,却是可以直接买入的。

这里提供两个重要的参考点:竞争优势和市场体量。

竞争优势主要包括产品优势、生意模式优势、竞争格局优势,当一个产品很具竞争优势,同时又拥有很大市场需求体量时,那么这个时候,用市值一眼定胖瘦法就是很合适的。

比如那个竞争优势最强的酱油,其市值绝对不可能只值几百亿市值,那个大概率会胜出的移动通讯巨头,在其三两百亿时肯定也是低估的,一个垄断的具备几百亿市场的创新药,在其一百多亿时肯定是低估的,有时也不必看其当下的利润是多少,垄断性、独家配方、重消的普世性需求公司,基本上几十个亿肯定是低估的。

先摘出其中一个来说,说说这个独家品牌性企业,要清楚一点,不管在过去,还是在未来,通胀和货币贬值是一个谁也挡不住的大趋势,之前我谈过,古董式企业是时间的好朋友,折旧性企业是时间的敌人,垄断的最大好处,就是清理掉影响提价的其他扰乱因子。

比如十年之前我卖100,而如今通胀贬值,我只有卖个三四百才能抵得上之前的100,所以,我不可能再卖100,我顺其自然提价,用户也不会觉得有什么,但竞争会让提价变得不确定,比如第一个创新药通常都很贵,但后期通过仿制药竞争,可能比普通药都要便宜,现在的电脑也要比初期便宜,为何会这样呢?因为引入了竞争。

所以,垄断就是抗通胀,赢通胀,从十几二十几年的跨度去看,当前的合理估值即便翻倍,也是不贵的,因为市场只不过透支了从1涨到2这一截,而从2到10却还是有很大的空间,但这种情况一定是有前提的,提价权逻辑透明,由此,片仔癀在几十亿时,从毛估的角度去看,它就是低估的,这种低估更多是外在的赛道和内在的属性和角色决定的。

可以想象一下,一个独家的小药丸,市场体量几百亿,独家赛道、独家配方,站在毛估的角度去看,几十亿它就是低估的,而逻辑就是:透明的提价权+逐级的市场渗透,这个时候,不要看一两年,要看五年以上,即便后期利润增长并没有那么想象的那么高增长,但整体的利润涨幅,一旦从五年的跨度拉开差距,其股权价值也会大幅提升,尤其在低利率背景下,更会得到催化。

我们应该记住一句话,企业内在价值的高度,一定由它的外在赛道和角色定位所决定,所以,过于纠结产品价值,往往会因小失大,得病吃药固然是真理,但古代光卖安慰剂也不少赚,国内十几亿人口,你哪怕找傻子卖安慰剂也照样撸它几亿,何况还有品牌文化习俗来背书,总之一句话,你企业的高度一定是市场的广度给你的,而不是产品本身的价值。

如何理解这一点呢?好比有俩国家,一个大国一个小国,两个国家都有一位太子,小国的太子非常优秀,大国太子则懦弱窝囊,论人的价值,小国太子则更大,但论他们最终的权力高度,却是窝囊废吊打优秀者,正所谓历史高度,那都是历史背景给的。

而如何理解以上所说的高低估呢?还是接这个例子,假设皇上只有一个太子,而且提前立下,如果说皇上的身家值1000亿,那么太子在20岁时,虽然只是一个小小官,身价几十个亿,但是咱们都能看出来,这种身价肯定是低估的,这种低估不是根据当前它的职位薪水来判定的,而是对其未来归宿的预判来定。

我将这种思维称之为赛道思维,也就是要看赛道有多大,而不是只盯着你的产品价值,通常来说,这种思维只适用于垄断性产品的毛估,也即,几百亿市场体量的垄断普世需求产品,在其几十个亿时,如若公司进击战略符合要求,那么基本上就有机会判定为低估。

这里也需要仔细衡量三点:

1.赛道体量的真实度,一定要靠谱;

2.垄断的稳定度,会不会一直垄断,竞争因素分析;

3.公司的进击战略,前两个只是一个很好的基础,如果缺乏有效的进击战略,那也是原地踏步,抱着祖宗的宝贝乞讨。

所以三者都要去衡量,如果一切符合要求,即便市盈略高,只要毛估定为低估,那就是可以去买入的。

第二种分辨一眼定胖瘦的思维是鱼池思维,之前是小网捞小鱼,如今是天网捞鱼池,谁也跑不了。

什么意思呢,继续接上例,若皇子不是只有一个,而是有几十个,事实上,哪怕只有三个,那么即便它身价几十个亿,我们也不敢去下注,因为失去了确定性,这事复杂度就高了,再便宜也不能轻易下手。

怎么办呢,这时候对症的靶向思维,就是鱼池思维。

你甭管几个太子,最终你肯定有一个是未来的皇上,由此,剔除掉最不可能的选择,在合理条件下,其他统统都“买”。

什么是合理条件呢?一句话,鱼群不能大过鱼池,这是底线,皇上价值一千亿,你几个太子的价值超过了千亿,那肯定是不行的,如果加起来只有一百多亿,那完全可以闭着眼一揽子都买下,而不必管其他。

这个思维太重要了,个人在课程内,也有过更为详细的实战操作讲解,为什么说它很重要呢?

其一,安全性更高,小网未必能捞到鱼,天网定是疏而不漏;

其二,操作难度更低。压中未来的真正龙头难,选候选却很容易;

其三,更适合小散,能力圈要求低。

举个例子,比如几家公司在混战国内某工具类市场,这是一个万亿市场,而且根据行业属性,最终只会有一两家胜出,呈现寡头垄断局势,那么这个时候,我们就可以采取一鱼池思维,如若我们选出的几个候选总和只有不到一千亿,那么这个时候,就可以一揽子买入。

也就是说,鱼池一定,而鱼王未定,这个时候,我们采取的办法就是一揽子买入候选,前提是一揽子候选的整体估值跟市场体量之间有较大的差距,这就是一揽子市值毛估定胖瘦的基本思维逻辑。

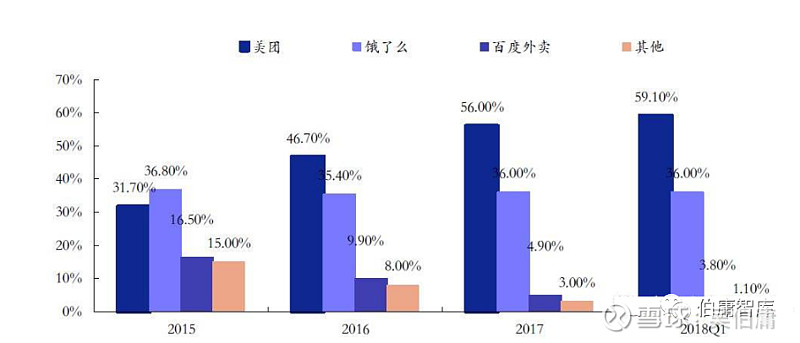

而有些行业特有的属性,具备了一开始就容易判定为龙头的特征,比如资源类,像分众,你把楼宇占据了大部分,其他的小部分资源,竞争对手根本很难形成优势,散乱的楼宇资源很难形成攻势,等你走到三分之一时,就注定了行业剩余的肉也只会是留给你的,而事实也正是如此,分众也顺利收割剩余资源,这就是特有的行业特征所独有的属性。

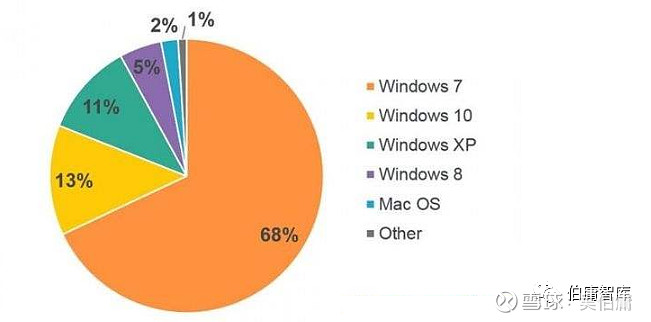

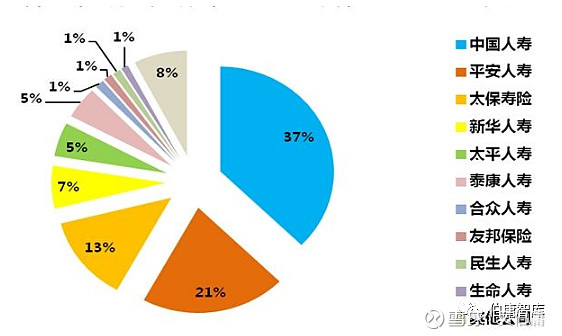

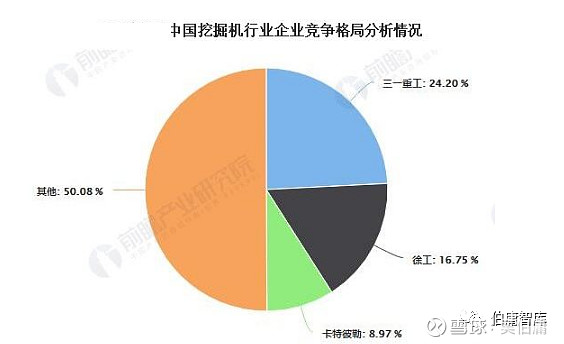

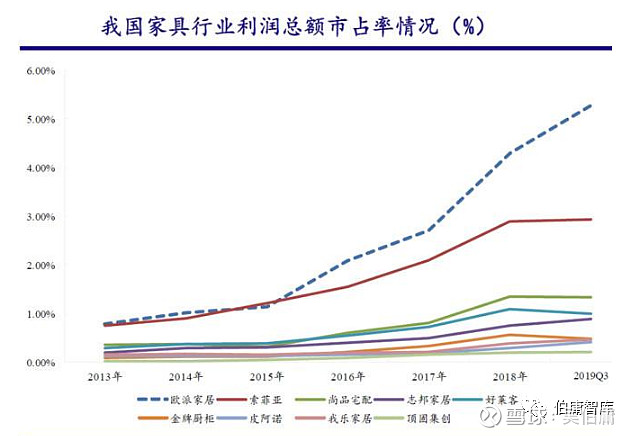

事实上,很多行业最终稳定下来的竞争格局都是有定数的,有的是绝对垄断,只会有一家胜出,像细分移动通讯领域,我们的手机上只会有一个通讯app,有的则是寡头垄断,顶多两三家,像电脑系统、手机系统、打车软件等,而有些则是龙头至少占据30%的份额,所以,我们要非常清楚,我们的一揽子股权在鱼池中到底占多大的比例,它需要我们对整个行业最终的竞争格局,要有一个清晰的判断。

利用鱼池思维来一眼定胖瘦,我们需要把几个大点打牢:

1.鱼池有多大,也就是整个行业体量有多大,这里不仅需要计算营业额规模,更要预估出利润规模所对应的市值规模,比如万亿市场→千亿利润→几万亿市值规模。

就跟最初的银行一样,一揽子买入前五,预估出未来市值规模和前五比例,符合条件就可以开干。

2.最终的行业竞争格局是什么样子,是垄断格局,还是寡头垄断、亦或是长期的分散格局,这点要烙定;

3.预期候选龙头所胜出之后,所占的鱼池比例有多大,它是由你是什么样的竞争格局所决定的。

这里需要注意,所持仓位并非是绝对的n选1,也有可能是n选m,有些行业的竞争格局就是几大龙头并立,这个时候,我们选了5家,可能有3家都是最终行业的前三强,三家都吃,而非最后只吃一家,毕竟商业竞争不是皇上立太子,而更多类似于皇上选贵妃。

所以,我才要说,我们需要计算出所持仓位预计所占的鱼池比例。

4.选择候选龙头,并非绝对的把行业前几名都统统买入,而是要配合自己的眼光,把我们认为最不可能的企业剔除掉,如此候选越少越集中。

通常来说,行业龙头或老二老三都会在整个行业的前五名中出现,很多行业都应验了这个规律,行业的老大可能是未来的老二老三,老三也可能会成为老大,由此,把候选鱼王集中锁定在几家大概率标的上。

5.如果整个竞争周期比较长,那么可以采取行业前三轮动调换法。

也就是永远动态持有行业前三的仓位,第一年如果是abc,第二年d代替c钻进前三,那么就继续调换为abd,总之,永远动态保持行业前三,目的就是永远持有最新的大概率龙头仓位,当然前三不是绝对的,也可以前四前五,根据最终预期演化的整个竞争格局来,这里只是简单一说,更具体的,我会在课程内谈。

以上前三点都打牢后,我们就可以通过对整个竞争格局的预期演化结果,来计算出所持仓位所占的鱼池比例。

比如,整个市场为万亿市场规模,根据利润计算出对应几万亿市值规模,竞争演化格局为前三甲占据50%的份额,第一占据20%的比例,那么留出安全边际之后,我们就可以去算账了:

这个时候,如果行业前五名的市值和只有1000亿,那么,这个时候,我们是可以去毛估之后去买入的,我们买入前五之后,辅以最大的安全边际,即便前五里面,我们只抓住了一个第一,那么也有2000亿市值,我们即便中途不去动态调仓,那最终也会有翻倍的收益。

次之,如果我们采取行业前五动态调仓法,后期我们的持仓成本可能会提高,可能我们持有的五个持仓达1500亿,如此,它所囊括行业前三的概率会大大增加,它相比5000亿鱼池的规模,也会有2倍多的收益空间。

同时,应该要清楚,后续我们动态调仓的成本会越来越高,因为整个市场的分歧变的越来越小,市场对大概率胜出的前几名,也都会赋予一定的溢价,这时会出现一个趋势,或者说套利的空间被挤压,也是我们需要注意的小趋势,就是我们所持仓位所对应的鱼池市场跟我们成本的差距会越来越小。

比如,行业前三的市值成本为6000亿,而我们所预期的整个鱼池前三甲的市场为5000亿,那么这个时候,事实上已经失去了博弈的胜率,即便买对,也是稳赔。

由此,我们在动态调仓过程中,另一只眼必须紧盯着市值成本跟我们持仓所对应鱼池规模的差距,一旦过小,就会失去整体的优势,基本上来说,从历史经验去看,头部企业通常都会出现在行业初期的前五名,而且整个竞争格局的变动也不会太快,中间也会留给我们持续的跟踪时间。

关于更详细具体的案例,我会在课程内系统举例演示。

关于一眼定胖瘦,这是个人所分享的其中一个可行之有效的方法论:利用鱼池思维和一揽子买入法,通过持仓成本跟其所对应的鱼池规模,来毛估预判对买入标的的高低估。它的实战性极强,对能力圈的要求也不高,也算是一眼定胖瘦的初级阶段。

当然还有更高阶段,那就是针对特定公司,通过整体市值来判断出其是否低估,比如未来能养多少头猪,当下多少市值算低估等,这一更高阶段的毛估法,在智库精品中会详谈。

操作上:卖出周黑鸭,继网易有道俩月翻倍后,周黑鸭继续仨月翻倍,单仓资金五个月翻三倍,另外,最近越来越发现一点,我真的是大大低估了朋友们抄作业的决心。

完善系统认知,打通底层投资逻辑,尽在个人长期致力打造的伯庸必修投研精品 @今日话题 $分众传媒(SZ002027)$ $千禾味业(SH603027)$ $周黑鸭(01458)$