$永兴材料(SZ002756)$ $天齐锂业(SZ002466)$ $江特电机(SZ002176)$

答应了说锂矿的,今晚好好聊聊这个。

锂到底是周期,还是成长呢?天风证券预测,2040年的锂需求约为1400万吨,是2020年的43倍。在这个期限内,很显然还是更偏向于成长一些。因为需求持续增长,板块和相关公司的业绩,在价格保持恒定的情况下,自然也是不断增长的。

昨晚看了天风证券有色首席杨诚笑的研报,谈了一些看法,也是比较受启发。实际上大家也看到了,最近哪怕碳酸锂价格破20万,锂矿股也不怎么跟了,跟以前一涨价股价就飞完全是天壤之别。

说明什么呢,大资金更看重的并不是当下锂价能涨到哪里去,因为高价格肯定是不可持续的,会阻碍下游的发展。就跟今年硅料高涨,光伏行业下游就开始受影响一样。长期来看,锂价还是会回到合理区间的,但是波动会显著变小。上一轮锂价周期最低4万,最高18万。现在全球新能源这么明朗的情况下,回到4万显然不可能。天风认为,未来10-12万的锂价会是比较合理的区间。

前一个阶段的锂矿股行情,是基于价格上涨的一种投机,实际上是跟着整个周期板块走的。接下来的行情,才进入价值投资的阶段。

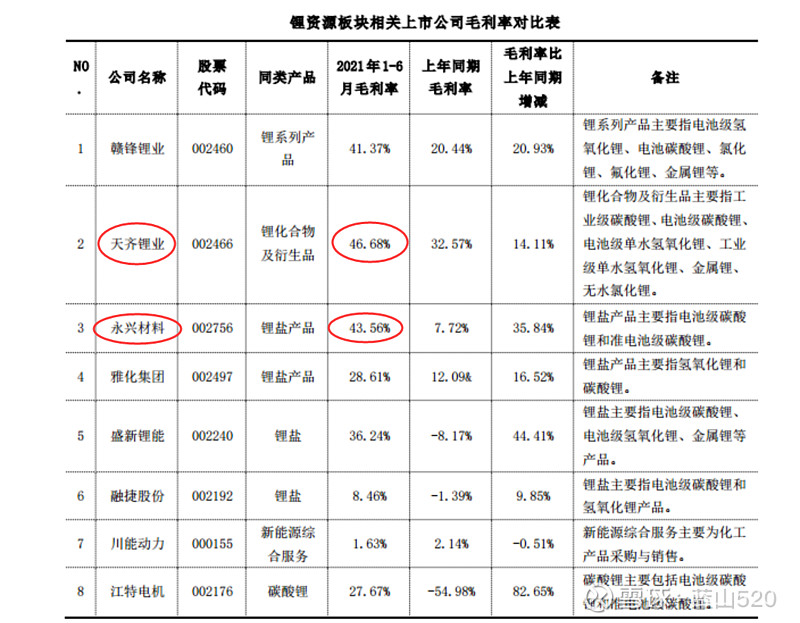

当下这个阶段,投资锂矿股,应该看什么逻辑呢?首先是成本,成本越低,利润就越高。成本要低,那就得自己有矿,100%自有矿最好。锂矿石现在高涨的情况下,靠买矿生产锂盐的厂家显然毛利率不行。江特电机的一封回复函将各家的毛利率都做了对比,如下:

从表中也可以看出,天齐和永兴毛利率最高(成本最低),这也解释了11月8号为什么是永兴和天齐封了涨停板。

从表中也可以看出,天齐和永兴毛利率最高(成本最低),这也解释了11月8号为什么是永兴和天齐封了涨停板。

成本低,未来就可以低成本扩张,制造业的本质还是成本为王。除了成本低以外,另一个肯定就是产能,低成本+大产能,业绩才能实打实体现出来。

这个时间节点上,谁有新增产能投产呢?

天齐锂业今年底的奎纳纳2.4万吨氢氧化锂,另外SQM明年6万吨的碳酸锂(天齐持股25.86%,权益1.55万吨),合计明年新增约4万吨。

永兴材料明年上半年新增2万吨产能,实际的话明年约增加1.5万吨,23完全达产再增加0.5万吨。

两家成本最低的锂矿公司,又刚好赶上产能扩张,这也是我认为这轮他们会持续成为龙头的原因。

至于业绩和市值目标,可以计算下。业绩预测我都用兴业证券有色首席邱祖学的数据,他连续5年上榜新财富,我觉得还是很厉害的。

永兴材料22年业绩预测为22亿元,其中特钢5亿元,给15pe,对应市值75亿;碳酸锂17亿元,给50pe,对应市值850亿,合计22年市值目标位925亿,对应股价227.8元。

天齐锂业22年业绩预测为33亿元,基于天齐丰富的锂矿资源,以及锂矿行业最低的成本,未来仍然具备低成本持续扩张的能力,故给予80pe,22年市值目标为2640亿,对应股价178.8元。

江特电机单独来看,理论产能是4.5万吨,我看了分析师研报,说江特电机21-23年的实际碳酸锂产能为2/3/4.5万吨。22年业绩的话只有华创和东北两家券商给了,取中值15亿吧。其中电机2亿,给20pe,对应市值40亿;碳酸锂13亿,给40pe,对应市值520亿,合计22年市值目标为560亿,对应股价32.8元。

23年江特电机产能又增加50%,预测23年业绩为23亿,其中电机3亿,碳酸锂20亿,合计23年市值目标为860亿,对应股价50.4元。

为什么给江特电机碳酸锂40pe呢,还是因为目前毛利率偏低,才27%多,根本原因还是部分从外部买矿来生产碳酸锂。

但是江特是有云母矿的,储量比永兴多的多。如果西坑锂矿能进行开采,那成本将拉到跟永兴一个水平线,但是扩张潜力显然大的多。

西坑锂矿探转采能办下来的话,无论公司业绩,还是估值都将大幅提升,那时候可以给60倍估值,高于永兴。

如果探转采办下来,江特电机22年的碳酸锂业绩至少可以和永兴齐平,甚至略超(实际产量大于永兴),算18亿,给60pe,这部分值1080亿,加电机60亿,合计1120亿市值,对应股价65.6元。

23年产能增长1.5倍,加之成本降低,那时因为储能开始放量,锂价小幅上行,给23年碳酸锂业绩30亿元,给60pe,市值1800亿元,加电机60亿元,合计市值1860亿,对应股价109元。

所以江特电机除了随板块自然上行外,最大的转折就来自于探转采啥时候可以落地,落地之日,就是大涨之时。

还有一家具备低成本+大产能的公司,是西藏珠峰。它的阿根廷盐湖提锂项目,成本肯定是很低的,因为这里是南美黄金锂三角,全球自然禀赋最好的地区之一。目前已经启动5万吨碳酸锂建设,一旦建设完成,保守按每吨6万净利润计算,年总利润也是30亿了,按50pe,就值1500亿,加现有矿业资源就按100亿吧,合计就是1600亿市值,是现在的6倍多。但是明年碳酸锂项目还无法体现在业绩上,22年是没有增量的。可以作为一个长期跟踪标的,海外项目的进展是最大不确定性,开始投产之日就是业绩释放之时。

科达制造,也是低成本的典型,比永兴还低。制约的因素,主要是低成本没法扩张,因为蓝科的控股权在盐湖,而不是科达。新的扩产项目是和比亚迪合资了,如果放在蓝科锂业,想象空间还是蛮大的。22年业绩估算18.5亿元,陶机6亿元,碳酸锂12.5亿元,陶机给15pe,碳酸锂给40pe,合计590亿元,对应股价31.25元。

当前的时间节点,是布局锂矿比较合适的位置,下行的空间肯定没有了,无论从哪个角度来看。22年上半年锂价仍然会高位运行,22年下半年因为新项目的投产和上量,锂价才会缓慢下行。这个位置,收益远大于风险。

明年大概率只有电池和锂矿一头一尾两个板块,是持续跑赢整个锂电池板块的。