因下周(06/26,周三)准备去参加格力的股东大会,对格力做个功课,在这顺便征集一下一起去参加的球友哈!

(以下是正文)

自1996年上市以来,格力电器是整个A股市场给投资人带来回报最为丰厚的公司。在上市前几年股价停滞不前的情况下,格力在随后的十多年时间了上涨了数十倍。

放眼整个A股市场,关于格力的研究应该算是最深入的了。除了较为常见的产品,销售模式,市场地位等等研究外,对其公司治理,企业文化的研究也到了非常深入的地步。前一阵子的格力奥克斯大战,将格力的热度推到了一个新的高度。

这篇文章不对当下的格力发表任何观点,主要试图对格力电器的历史股价走势及业绩,估值表现做一个简单的回顾梳理,以期望可以在市场出现下一个格力这样的机会的时候不会错过。

在对格力的业务发展,财务数据,市场观点及股价表现进行梳理之后发现,

市场对“成熟公司”的偏见,是格力在过去十几年一直超预期的根本原因。

一、成熟企业不值得投资?

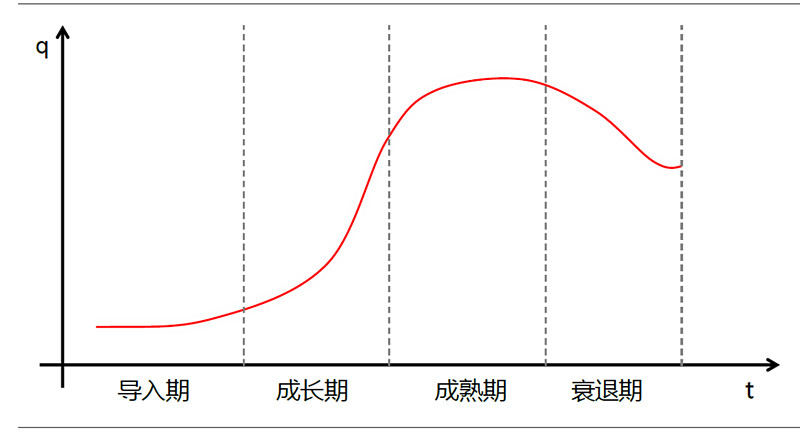

市场对于“成熟公司”的偏见来自于企业生命周期理论。生命周期理论,一般分为导入期,成长期,成熟期和衰退期四个阶段。如图:

在大多数人的想法里,投资一个企业,自然要投资其在增长最快的阶段,这样可以在短时间内获得更多的回报。

在企业处于衰退期时,就不应该再投资这个企业了,即使这个时候估值看起来可能很吸引人。

但现实可能却大不同,我们来看发生在格力的身上的故事。

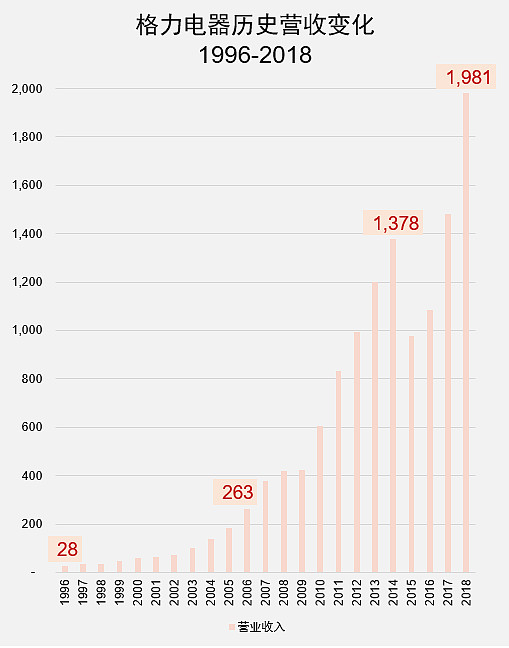

1996年底,格力上市,上市之后的格力随着行业的快速发展也一并进入发展的快车道。从1996年至2005年,公司营收从刚上市时候的年入28亿,翻了近十倍到了05年的263亿。

但在这个阶段,格力股价几乎10年零涨幅:

格力股价真正开始启动,是在05年以后。这个阶段格力的营收从263亿到了18年的接近2000亿,增长速度远不如前十年,但股价表现却大不一样。

为什么会这样?在行业最快速成长的时候股价却不涨,在公司成为行业第一,市场屡屡认为格力发展触达了天花板的时候股价才开始飞涨。

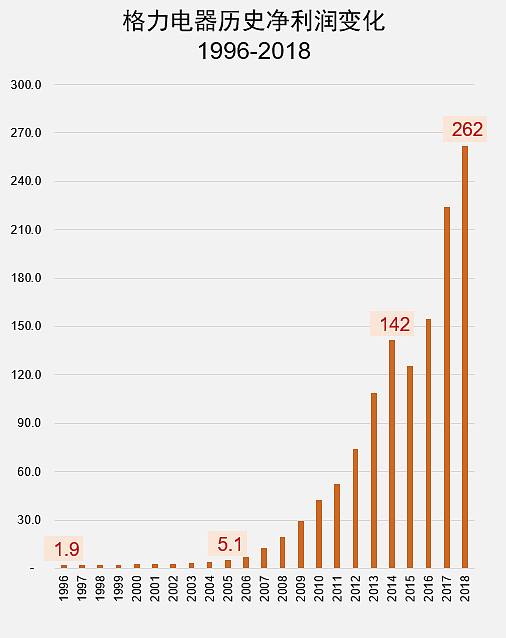

其核心是:在刚上市的阶段,格力基本是增收不增利的,在营收上涨了接近10倍的情况下,净利润仅从96年的1.9亿提升到了5.1亿,增长近一倍多。而在05年之后,格力的净利润足足涨了50倍。

05年时间处格力的净利率从96年的6.6%下降到了05年的2.8%。毛利率从28.5%下降到了16.5%。05年之后格力毛利率稳步提升,一度达到最高的36.1%,净利率最高达到了15.2%。

赚钱能力的差异,造就了格力在这两段时期截然不同的股价表现。同样的例子,在消费品行业还可以找到很多,比如曾经的伊利和这几年的海天。

回到前面提到的企业生命周期理论,我们可以发现,在行业快速成长期去投资可能并不是一个更好的的选择。在空调行业快速发展的那几年,外企,合资品牌,民企纷纷加入混战,价格战层出不穷,在这样的背景下,企业很难挣钱。如果你在那时候选择选择投资空调行业,还可能买入像早期空调老大春兰一样的落寞者。

而如果在行业进入成熟期,龙头企业开始凭借竞争优势不断获取更高地净利率时候买入,那回报会大得多。

所以,关于企业生命周期的理解,绝不能生搬硬套地认为,在企业快速成长地时候投资就是最好的选择,在其进入成熟期之后就要抛弃。

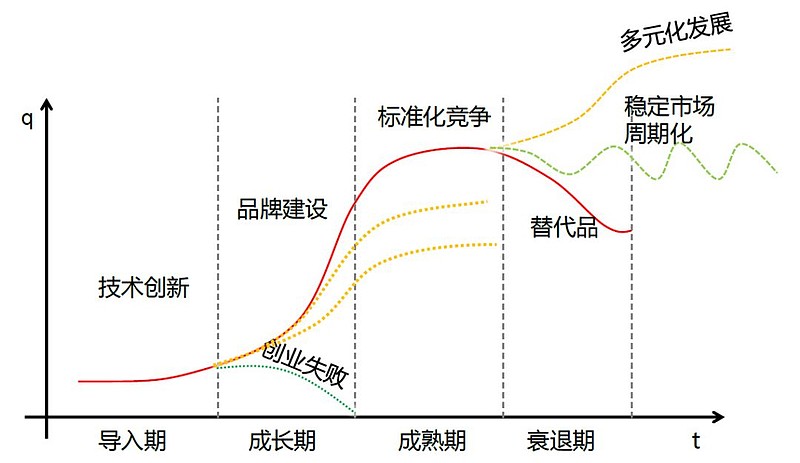

同样地,我们可以看到,在企业生命周期理论中,成熟过后,就会走向衰落。但实际的企业发展却往往不是这样的。

从格力你可以看到,企业在经过十年成长竞争之后,可以进入另一个超过十年的龙头垄断发展时期,这个时间比成长期还要更久。

而从格力的死对头美的的发展历史可以看到,除了像格力一样在单一产品上做到绝对领先,攫取行业的大部分利润,还可以通过多元化发展的形式使得公司走向更好的未来。

而真正会走向衰退的,只有那些在进入成熟期之后,遇到了更好的替代品的企业。比如同是家电行业的电视机,则因为手机的普及而被越来越多用户所抛弃。

所以,我们可以将上面的企业生命周期理论变为下图:

在企业进入成熟期之后,只要没有出现威胁性的替代品,那么企业还会活的很好,投资者也会迎来更加具备确定性的投资机会。行业成长期格局变化快,选股要承担大得多的风险;而在成熟行业,竞争格局往往比较稳定,风险比较小,确定性更高。

二、格力为什么能一直超预期?

除了成长与成熟之间的抉择,回顾格力的历史表现,还有一个非常重要的因素不容忽视,就是其在近十几年来一直的“低估值”。

从图中数据,格力的PE在03年以后,除了07年大牛市期间,几乎都在10-20倍之间徘徊,甚至在13年之后的很长一段时间内小于10倍。

市场在过去十几年一直给予格力如此低的估值,主要原因是担心其空调业务已达天花板。

而相比于其竞争对手美的集团,格力的估值也一直处于相对较低的状态。

这方面则是因为格力的业务结构相对单一和公司治理方面的不足(国企和管理层激励不足)。

估值低,代表市场的预期低。在利润增长不好甚至增速下滑的时候,可以减少股价大幅下跌的风险。而一旦公司能够交出更好地成绩单,有个10%,甚至更高的增长,那么股价自然就会超预期的上涨。

从事后来看,格力依靠有效的竞争策略在行业内进一步扩大份额,同时空调行业也并没有像市场预测的那样成为“衰退”的行业。

从格力上看,我们可以发现市场的“预期”很多时候并不一定是正确的,如果我们能够发现这种错误的市场预期,也就找到了很好的投资机会。即使最终这样的超预期没有发生,那么极低的绝对估值也可以保证我们不会遭遇过多地亏损。

以老板电器为例,同为家电行业的明星股,老板电器在业绩增速下滑之后,股价随即腰斩。

这是因为其在当时的PE高达30+,市场对其增长是有很高要求的,在这样的情况下,一旦失去增速,则会被市场无情抛弃。

而对于近几年一直只有10倍上下PE的格力来说,这个风险就不存在了。有增长是超预期,没增长也说得过去。

这里需要强调的一点是,格力低估值就可以反复超预期,是因为其具备实实在在的竞争力,而很多在走下坡路的低估值企业是要避免去碰的。

最后总结,于我而言,复盘格力主要的启示有两个:

一、投资利润率在上升的成熟期企业,可能要好于投资处以竞争激烈期的成长企业。

二、低估值,是获取超预期回报的重要因素,市场不总是对的。

最后再申明,本文不包含对格力未来的任何预测,本人也不打算在未来再买入格力,本文仅仅是对格力历史表现的一个复盘。