2014年1月26日14时18分,巨化电石炉正式停炉。

2017年1月11日,在浙江省公布的第七批省级文物保护单位名单中,巨化电石工业遗存作为近现代重要史迹及代表性建筑物之一,被列入其中,这也是全国唯一的化工类工业遗存项目。

如今,每当游客前来浙江衢州市柯城区游玩观光,巨化电石工业遗存都成为了他们旅行清单中的必选项。步入陈旧的、锈迹斑斑的巨化电石工业遗存中,游客就能感受到其承载着的历史荣光和巨化人艰苦创业的足迹。

今年5月19日下午,“践行‘一个巨化’文化大讲堂”在巨化电石工业遗存开讲,巨化股份董事长周黎旸参加了本次活动,他在活动中说到:“电石工业遗存是巨化的原点,也是新巨化远航的起点。”

回望六十余年前的1958年5月11日,巨化从电石炉起步,在衢州千塘畈的荒地上建起了巨化前身衢州化工厂,以此为标志巨化人开启了他们轰轰烈烈的创业之路。

本文是“全面梳理”系列的第二篇,之所以写这篇文章是因为我于今年4月1日开仓了巨化,随后陆陆续续不断加仓,等21号拿到海控的分红以后也会将收到的现金全部买入巨化。虽然目前巨化占我的持仓比重还比较小,但后面我会继续提高巨化的持仓量,因为我相信巨化将会是我投资生涯中打下的第二个孔。

本文内容覆盖全面而广泛,信息量极大。为了串起全文,共计1.2万字,是我写过最长的一篇文章。虽然写作难度很大,但收获颇丰。欢迎各位读者点赞转发支持,这会给我写作很大的动力。接下来我将分为4个部分来介绍巨化:1:巨化的前世今生 2.制冷剂业务 3.其他主营业务 4.业绩、估值与结语

为改变当时浙江省化学工业基础薄弱、农业发展需要化肥的局面,时任省委第一书记的江华向毛主席提议建立一个年产一万吨的化肥产业基地,而毛主席回应道:“要搞就搞大点嘛!”于是巨化人于1958年5月11日组建了衢州化工厂,后于1984年更名为衢州化学工业公司。

自20世纪90年代开始,公司开始引进国外先进氟化工技术并于1993年更名为巨化集团,开始“二次创业”。在高速发展5年以后,于1998年设立子公司$巨化股份(SH600160)$ 并于同年在上交所挂牌上市,开启了20余年的快速成长,总资产从1998年底的13.31亿稳步增长至22年一季度的188.9亿,期间仅2014年出现小幅度下降,平均年化增长率约12%。

经过长达六十余年的发展,如今年过花甲的巨化已成为全国氟化工龙头企业,也是全球最大的氟化工生产基地。

据财报数据显示,巨化股份股东数为7.37万户(22年一季度),其中第一大股东为巨化集团,直接加间接持股54.91%。而巨化集团再往上则是浙江省国资委及浙江省财务开发公司,二者对巨化集团持股合计100%(90%+10%)。因此,巨化的最终实控人为浙江省国资委,妥妥的准国企。

得益于多年深耕氟化工相关产业链,巨化股份在氟化工上下游产业链上具有较为完备的布局,实现“原料自给+产能规模”双重优势。主营业务包括氟制冷剂、含氟聚合物材料、氟化工原料、食品包装材料、基础化工产品、石油化工材料和含氟精细化学品等七大类。在这其中,氟制冷剂业务不仅是巨化的关键业务,也是投资巨化的核心逻辑所在。根据21年年报显示,氟制冷剂业务毛利率仅为12.9%,在七大主营业务中位列倒数第二,与倒数第三的食品包装业务21.75%的毛利率相差8.85个百分点之多。那么为什么吸金效益如此之低的制冷剂业务会成为投资巨化的关键呢?且听我在下一部分细细道来。

①制冷剂的前世今生

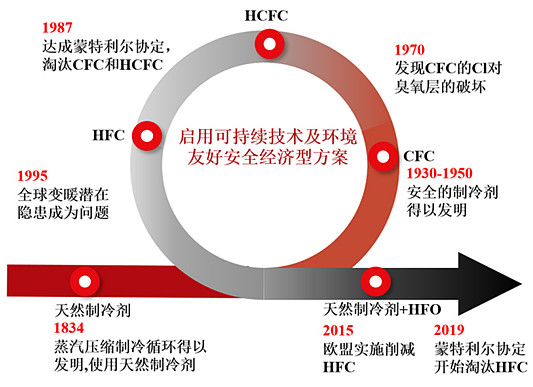

制冷剂,也叫冷媒或雪种,最早于1834年随着Jacob Perkins发明蒸汽压缩制冷循环而得到应用,距今已有近二百年的使用历史。其工作原理就是利用制冷剂将热量从低温侧向高温侧传递,从而实现热力循环,达到制冷的目的。

最早期的制冷剂使用氨、二氧化碳和乙醚等等容易获得的工业物质,它们要么有毒、要么易燃、要么低效。为了解决这些痛点问题,20世纪30年代人们逐渐开始使用更加安全的CFCs(氯氟烃类制冷剂),这也就是第一代制冷剂。

CFCs具有较高的ODP(臭氧消耗潜值,以R11的ODP作为基数1)和较高的GWP(全球变暖潜质,以二氧化碳的GWP作为基数1),代表产品为R11、R12等。CFCs长期以来的使用不仅加快了全球变暖的步伐,还对臭氧层造成了严重的破坏。1979年,英国南极探险队发现自1977年观察南极上空以来每年9-11月南极的上空都会出现“臭氧层空洞”。这一发现随即震惊了世界。为了应对不断扩大的臭氧层空洞,1987年9月16日,24个国家在加拿大蒙特利尔市签署了《蒙特利尔协定书》,规定了各代氟代烃类物质的生产、削减和退出。根据《蒙特利尔协定书》的要求,CFCs已于2010年在全球范围内禁用,退出了历史的舞台。

与CFCs几乎同时期问世的HCFCs(氢氯氟烃类制冷剂)接过CFCs的接力棒,随着第一代制冷剂的逐步退出而成为了市场上的主流制冷剂。HCFCs也就是第二代制冷剂,其ODP仅为0.1,但依旧拥有不低的GWP水平。HCFCs的代表产品为R22,在过去的定频空调中应用广泛。虽然HCFCs对臭氧层的危害相较于CFCs已经可以算是非常友好了,但发达国家依然于1996年开始削减HCFCs的使用,并于2020年基本实现全面退出,仅剩0.5%的量用于维修。而包括我国在内的发展中国家于2013年冻结HCFCs的配额并于2015年逐步削减,计划2030年实现全面退出,仅剩部分配额用于维修。

为取代HCFCs,HFCs(氢氟烃类制冷剂,第三代制冷剂)登上了历史的舞台。HFCs也就是我们的主角,得益于ODP为0的特性将在未来十年甚至更长的时间内成为全球范围内的主流制冷剂。尽管HFCs对臭氧层已不具备破坏性,但其仍然较高的GWP水平也成为了治理全球变暖的一大挑战。为了应对这一环境问题,2016年《蒙特利尔协定书》的缔约方达成《基加利修正案》,旨在限控HFCs的使用。发达国家早在2013年就锁定配额,并于2015年开始削减HCFs。为实现2030年碳达峰、2050年碳中和的目标,我国于2021年6月17日接受《基加利修正案》。根据《基加利修正案》,包括我国在内的大部分发展中国家将以2020年-2022年HFCs的使用量的平均值为基线,自2024年将HFCs的配额冻结在基线上并于2029年着手削减配额。正是由于政策上封死了HFCs的产量上限,导致HFCs的供需错配成为可能,从而带来潜在的投资机会,关于这点我将在后文细说。

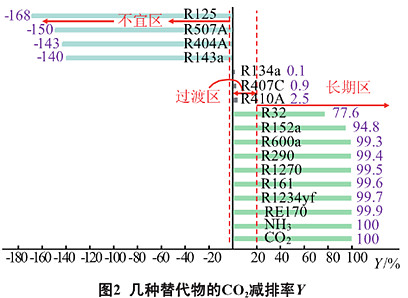

由于HFCs早在20世纪90年代就已开始使用,因此二代制冷剂向三代制冷剂几乎是无缝衔接的。与之不同的是,目前还没有非常合适的四代制冷剂[包括HFOs(氢氟烯烃类制冷剂)和HCs(碳氢天然工质制冷剂)]能够完美地取代HFCs。尽管四代制冷剂在环保性上相当出色,比如已少量应用于空调制冷领域的R290,其GWP低至20,但是四代制冷剂在价格、安全性和技术等指标上仍无法媲美HFCs。因此,四代制冷剂的取代之路恐怕会相当漫长。

②二代制冷剂和R22

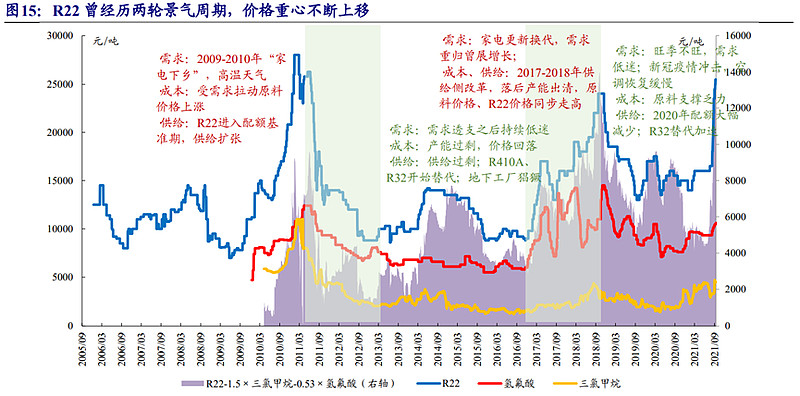

由于三代制冷剂目前所经历的配额基准期和未来将面临的配额削减二代制冷剂都经历过,因此在研究三代制冷剂之前先对二代制冷剂有一定的了解可以“以史为鉴”。

2009年-2010年为我国二代制冷剂的配额基准期,彼时刚经历了全球性的金融危机。为了应对金融危机,提振经济,我国相继推出“家电下乡”和“以旧换新”两大补贴政策。2009年2月1日起,家电下乡政策由最开始的三省推广至全国22省,并增加了空调的补贴,补贴力度高达13%;紧接着国家于09年6月推出“以旧换新”政策,据统计,从政策开始实施至 2011 年政策结束期间,中央财政累计向各地预拨家电以旧换新补贴资金约 300 亿元。在两大政策的加持下,空调内销量从2008年的2965万台增长至2013年的6235万台,复合增长率达16.03%;总销量从2008年的6528万台增长至11132万台,复合增长率达11.26%。

之所以特意说明空调销量在二代制冷剂的配额基准期内出现了大幅度上涨是因为空调是制冷剂的主要终端应用产品,占比高达78%(20年,下同),可以说空调行业的销量变动将直接影响制冷剂的需求。除空调以外,制冷剂在冰箱和汽车空调的占比分别为16%和6%,其中前者也受两大政策的利好而使销量大幅度提升。因此包括空调在内的下游产品销量的提升使得二代制冷剂的配额基数最终定在了较高的水平,而随着两大补贴政策退出造成需求端增速回落,导致以R22为主的二代制冷剂供过于求,价格长期处于低迷状态。

生产配额=内用生产配额+出口配额,其中出口配额主要用于国外空调的设备维修。顺便提一句,超过配额的HCFCs用作原料用途,这一部分不受配额的限制。2020年,我国HCFCs的生产配额为29.3万吨,其中R22占22.5万吨,占比76.8%。在上面给出的等式中,可以进一步将内用生产配额分为新装使用配额和维修配额,其中2020年使用配额相较于基准线已削减44.4%,仅剩4.31万吨;而21年的出口配额和内用维修配额相加占总配额的82.5%,二者相较于基准线仅分别削减12.8%和24.9%。因此,我们可以得出第一个重要结论:维修市场是制冷剂市场需求的重要支撑。受维修市场支撑,21年HCFCs的配额相较于基准线仅削减27.1%。

虽然受配额基数高的影响,自11年下半年以来R22价格长期低迷,但不断积累的后服务维修配额支撑R22价格中枢逐步抬升。2017年-2018年,受供给侧改革的影响,落后产能出清,R22价格不断上涨,最高达到24000元/吨,这也让巨化在2018年创下了21.53亿元净利润的历史最佳业绩。随后在大环境和新冠疫情的冲击下,R22价格回落至15000元/吨附近,此次周期低点的价格相较于冻结配额的13年已有较大幅度的提升。因此,我们可以得到第二个结论:随着制冷剂配额的不断削减,制冷剂价格中枢将逐步抬升。21年以来,原材料价格持续上涨,R22价格也迅速反弹,未来随着环保政策趋严、HFCs接受度的加速提高和25年HFCs削减67.5%的目标,配额或将加速退出,而海内外维修市场需求难以在短期内大幅减少(目前维修市场需求量为10-13万吨,处于供需紧平衡状态),预计将会造成R22供不应求,推动价格继续上扬,R22配额高的企业有望取得可观的利润。

国内R22市场龙头包括东岳集团和巨化股份,前者21年以6.62万吨的生产配额居首,占总生产配额的29.5%;后者21年以5.87万吨的生产配额次之,占总生产配额的26.1%。值得一提的是,巨化股份的生产配额占总生产配额的比例随着削减的不断深入反而逐年提升,由13年的18.6%提升至21年的26.1%,且配额绝对值还提高了2.3%;内用生产配额市占率从13年的22.3%提升至21年的32.4%,绝对值仅削3.8%。因此,我们可以得到第三个结论:龙头企业的配额削减速度低于行业平均水平,在R22价格中枢不断抬高的背景下更有可能获得超额利润。

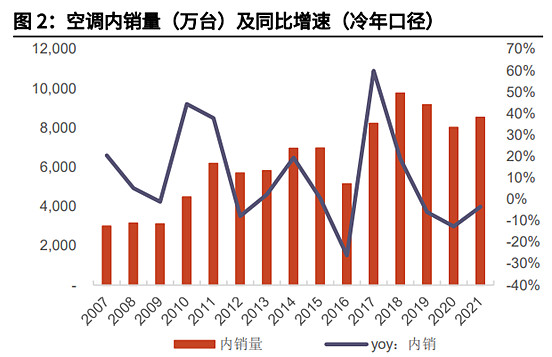

③三代制冷剂和R32

对二代制冷剂有一定的了解以后,我们再来看看三代制冷剂。目前,发展中国家三代制冷剂正处于配额基准期(20年-22年),与二代制冷剂受政策影响而使基准线定在相对高位所不同的是,随着空调行业进入存量竞争、疫情的冲击和地产持续收紧三大不利条件接连出现,空调销量承压。2018年,空调内销量以9280万台触顶,经过两年的回落2020年空调内销量为8028万台,尽管21年销量同比略有提高,但依然不及19年水平。因此,三代制冷剂的基线水平最终将定在相对低位。

既然供给将定在低位,那么未来的需求会如何变化呢?2018年,全球空调总量为16亿台,不同国家之间空调拥有率差异大:印度4%、欧洲不到10%、中国60%、美日90%以上、部分富裕的中东地区接近100%,而世界最炎热的南亚、东南亚、中东、非洲和拉丁美洲的28亿人空调拥有率仅8%。因此,从全球范围来看,世界空调需求或将持续提升,预计2050年世界空调需求将增加两倍,届时三分之二的家庭将拥有空调。目前我国人均制冷能耗还远低于美国,不及日韩的一半,增量空间可观,预计我国的空调拥有率也将从18年的60%增长到30年的85%。供给端方面,我国空调产量长期占全球的80%以上;此外,我国还是全球最大的制冷剂生产国和消费国,拥有全球65%的制冷剂产能。汽车空调方面,国务院此前发布了《新能源汽车产业发展规划(2021-2035年)》,计划2025年新能源汽车销量提高至总量的20%,这将进一步提振车用制冷剂的需求。

综上所述,未来随着三代制冷剂的配额落地,供给天花板将处于相对低位并逐步减少,然而需求端还存在一定的增长空间,因此必将出现较大的供需缺口,从而推动HFCs的价格上行,价格顶点可能会超预期。当然,下游厂商对制冷剂的成本敏感度不高,一台空调中制冷剂的成本仅为几十块,占总成本的1%或2%,即使HFCs价格出现暴涨,最多也只是让成本比重从1%提高到3%或5%。所以,HFCs的景气上行周期或许不会遇到太大的阻力。

常见的HFCs有R410a、R134a和R32。R410a多用于变频空调中,在2020年制冷剂市场中占有率为36%,基本持平19年的36.5%,由于R410a的GWP高达2100,甚至高于R22的1810,因此有被R32替代的趋势;R134a用于汽车空调中;R32是二代制冷剂最佳的替代品,其物理性能与R22和R410a接近,但GWP仅为675,虽依然不低,但取代R22的长期减排效果显著,减排率可达77.6%,远超美国2020年比2005年减排17%的要求,与美国要求的2050年比2005年减排87%的目标接近。因此,R22让出的市场份额基本被R32占据,R32的市占率由19年的39.2%增至20年的54.2%。如今格力的空调90%配备R32,美的也有70%的空调配备R32。此外,为了争夺配额,各厂商厮杀激烈,导致21年R32平均价格仅为18000元/吨,远低于R410a的35000元/吨,这也为R32的普及创造了基础。

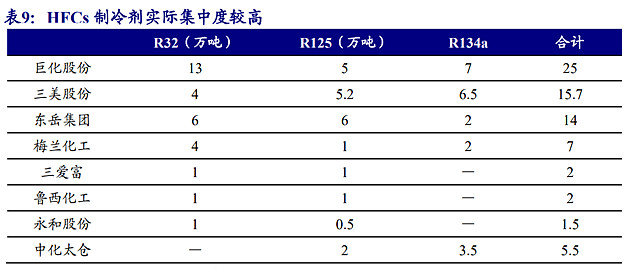

在配额基准期期间,各厂商以市占率为导向,制冷剂利润承压甚至出现亏损,这显然无法长期持续。随着配额基准期接近尾声,行业将重回以利润为导向的市场环境。在争夺配额期间,各厂商明显有不同的战略倾向。龙头巨化目标是夺得50%以上的配额,为了实现该目标,巨化采取了最为激进的销售策略,即使在2020年的行业低谷期间也保持着80%-90%的开工率,尽可能地扩大市占率,受此影响,20年巨化利润不足1亿元,换来的是巨化在2020年就达到了40%的市占率。截止21年9月30日,巨化拥有13万吨的R32产能,排名第一,比第二名的东岳高7万吨;另外,巨化还有5万吨的R125(三代制冷剂的一种)和7万吨的R134a产能,合计产能25万吨,排名第一,未来有望分走制冷剂市场最大的一块蛋糕。与同行相比,巨化手中还有一个王牌,即成本优势。巨化能够实现第三代制冷剂从原料到产品整条产业链生产,无需担心原材料价格的波动,与原料外购型企业相比成本减少30%以上。以R125举例,原料外购型企业成本为23629元/吨,而巨化仅为16646元/吨。21年以来,随着三代制冷剂的主要成分氯化物价格的增长,巨化的成本优势愈发显著。

龙二东岳集团和龙三三美股份21年HFCs的产能分别为15.7万吨和14万吨。预计配额落地后,行业CR3(行业前三市占率)将超80%,形成三足鼎立的寡头格局。在这种市场格局下,行业龙头对供给端具有强有力的掌控力。即使遇到终端需求不景气的阶段,也能通过减少供给将价格维持在高位。这就像我的第一大重仓股中远海控所处的竞争环境,“三大联盟”占据集运市场超80%的市场份额,即使在20年受疫情影响导致需求端呈现断崖式下降,三大联盟也通过停航的手段减少供给,从而稳定运价。

除了CR3外,剩余的中小厂商实力偏弱,难以开展有效的竞争,仅能分走一小块的配额。以二代制冷剂的退出作为参考,产能有限的小厂由于开工成本高,很有可能向龙头出卖配额,从而使行业集中度进一步提高。

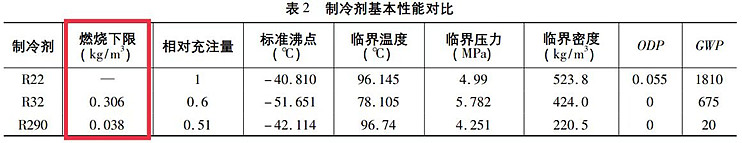

通过前文对R22的分析可知,R22 的削减幅度小于 HCFCs 制冷剂整体削减幅度,而且在节点年之间基本不削减,因此R32或将延续该特点;此外,维修市场也将成为R32需求的重要支撑。当然,相比于二代制冷剂,三代制冷剂还有一个关键要素将成为推动三代制冷剂价格上涨的又一大动力,那就是短期内找不到合适的替代品。尽管四代制冷剂R290综合性能不低于R32且是唯一满足《基加利修正案》要求的制冷剂,但由于其燃烧下限仅为0.038kg/m³,远低于R32的0.306 kg/m³,在安全分类中处于A3级别,即易燃易爆,因此不适用于安全性能要求高的场所,也无法对R32起到替代作用。综上,R32替代品的出现还遥遥无期,R32的主流地位或将在未来十年甚至更长的时间内持续。

简单总结一下:三代制冷剂配额基线将定在低位,而需求将长期增长,从而造成供需错配;配额落地后,行业CR3将超80%,其中巨化将分走50%,且成本优势将让巨化利润暴增成为可能;三代制冷剂的替代品尚不成熟,R32将在未来十年及以上的时间内处于主流地位。因此三代制冷剂景气上行的周期相比二代制冷剂持续时间将更久,确定性也将更高。

④四代制冷剂

目前,四代制冷剂价格高且产能小,应用场景较为局限。代表产品包括R290、R600、R1234yf和R1234ze。R290目前少量应用于空调制冷领域,数据显示,2019年,中国分体式空调销量在19万台左右,一体机销量在96万台左右;到了2020年,中国R290分体式空调器销量为9万台,R290空调一体机销量在158 万台左右,增速迅猛。而从2014年美的R290空调进入欧洲市场到现在美的已有超100万台R290空调销往欧洲。种种迹象表明,R290或成为威胁R32地位的头号对手,但上文也提到R290有一个致命的缺点,就是易燃易爆,如果泄露还有窒息和麻醉的风险,也因此其应用场景受到限制,可谓是一颗老鼠屎坏了一锅粥。受篇幅限制,有关R290和R32的具体细节未来有机会我再另写一文细说吧。另外,R600常应用于冰箱;R1234yf多应用于欧美的高端车型中。

目前,四代制冷剂的很多专利技术被国外垄断,我国还处于探索阶段。巨化集团早在2011年就开始着手研发四代制冷剂,巨化股份于2018年受让巨化集团所持有的浙江巨化技术中心有限公司和浙江巨化新材料研究院100%的股权,前者承担R1234yf的研发,后者拥有“一种制备R1234ze的方法”的专利。如今,巨化已实现4种四代制冷剂的生产,并拥有两套生产装置,是国内为数不多的以自有技术实现第四代制冷剂的企业。与此同时,巨化股份负责霍尼韦尔在国内R1234yf的生产,产后由Honeywell销往欧美,目前拥有3000吨/年的产能,未来还有7000吨/年产能的扩建计划,投产后总计产能一万吨/年。

总之,虽然四代制冷剂总体上还处于早期的研发和探索阶段,但巨化股份又一次走在了同行前列。

⑤冷却液

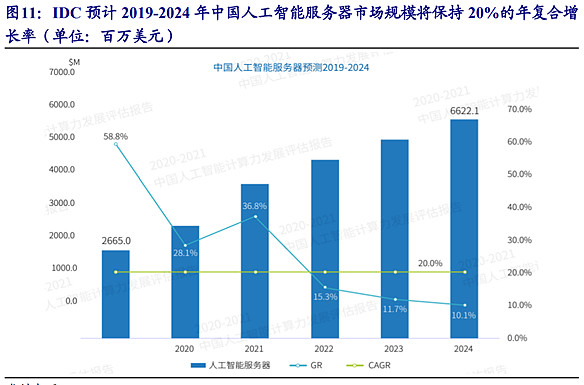

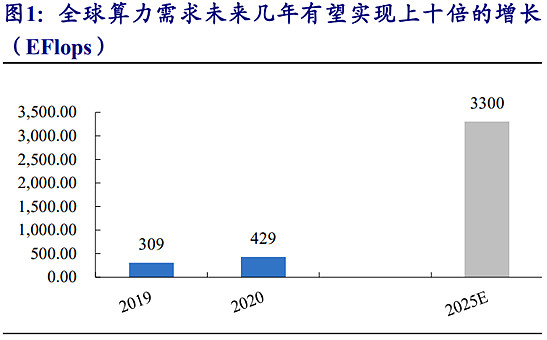

介绍完制冷剂,我还想与读者们分享一个不受关注但我自认为潜力巨大的增长点——冷却液。今年2月17日,我国东数西算工程全面启动,该工程将在西部大规模开发数据中心,承接东部算力,进而带动数据中心相关产业的发展,其中包括适用于高性能大数据中心设备的专用制冷液。

之所以开展东数西算工程,是因为近几年全球大数据储量增长迅猛,年均增长率约40%。2013年全球大数据还只有4.3ZB(1ZB约等于10.7TB),而到了2019年,这个数据已高达41ZB,涨幅近十倍,预计未来依旧能够保持较高增速。如此快速的增长,导致东部本就匮乏的土地和能源逐渐不堪重负。

为了应对这种情况,东数西算工程应运而生。而数据中心大规模地建设不可避免地将产生大量的热量,也同时产生大量的散热需求。相较于传统的风冷数据中心,液冷数据中心不仅散热更加优秀,能耗还能降低90%-95%。巨化股份经过十多年的技术研发积累,成功开发出高性能大数据中心设备专用的巨芯冷却液,主要性能指标与国外垄断产品相当,一举切入该赛道。目前,巨化已规划了5000吨/年的浸没式冷却液项目。这块业务虽然还只是星星之火,但我预计未来会呈燎原之势。

梳理完制冷剂业务相当于梳理完了巨化的核心投资逻辑,其余六个主营业务虽然巨化多多少少都具有不俗的实力,但产品总体上处于中低端,产能过剩,同质化严重。好在巨化有决心逐步剥离毛利率低的低端产能,加强研发投入,发力氟化工中高端市场,并已经取得了一系列成绩。为了保证本文的完整性,对得起标题中“全面梳理”二字,接下来我将根据业务重要性,依次介绍巨化的其余六大业务。

① 含氟聚合物材料

2021年,含氟聚合物材料是巨化的第三大收入来源。这一块是有机氟产业中发展最快且最有前景的行业之一,具有一定的投资价值。主要包括PVDF和PTFE两大类。

(1) PVDF(聚偏氟乙烯树脂)

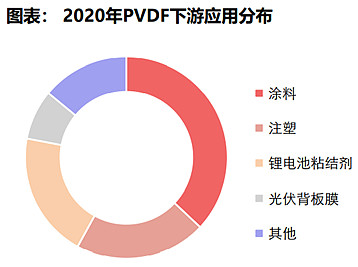

PVDF具有耐腐蚀、耐高温、机械强度大、电击穿强度大等优秀的化学特性。自1934年由杜邦研发成功、1961年收入投入商用以来,已在多个领域大放异彩,主要有涂料(20年占37%,下同)、注塑(21%)、水处理膜(14%)、太阳能背板膜(8%)和锂电池的正极粘结剂及隔膜涂覆材料(20%)等五大应用场景。

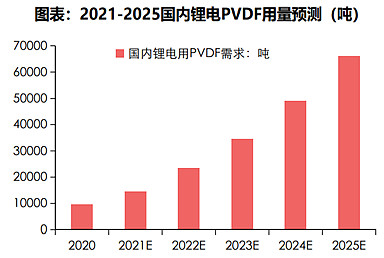

PVDF之所以具有一定的投资价值首先是因为需求端每年都在增长,预计21年-25年需求的复合增长率为18%+;其次是由于供给端PVDF的主要原料R142b受配额限制,且扩产周期长,新增产能必须建设下有配套产能,导致供给增速难以满足需求的增长。21年和22年PVDF的总需求预计在5.8万吨、7.2万吨,需要原料R142b10.5万吨、13万吨(1吨PVDF需要1.65吨142b),然而R142b的供给仅有7.5万吨、10.5万吨。这块供需缺口或许将长期存在。

虽然存在供需缺口,但并不是每个应用领域的PVDF都供不应求。PVDF下游的五大应用场景中缺PVDF的主要集中在锂电池级PVDF中。21年、22年锂电池级PVDF需求预计1.5万吨、2.3万吨,然而目前供给不足1万吨。巨大的供需差造成能够生产电池级PVDF的企业拥有不菲的利润,又因为PVDF仅占一块锂电池成本的2%-3%,因此锂电池厂商对其价格具有很高的宽容度。未来随着新能源汽车的高速增长,预计锂电池级PVDF年均增速能超40%。那么为什么锂电池级PVDF会有如此大的供需差呢?这是因为相较于普通PVDF,锂电池级PVDF性能要求高,在分子量、粘结力、纯度等方面都有严格的要求,若质量不达标,会直接影响锂电池的循环性能和快速充放电能力。由于高端PVDF技术壁垒高,目前电池级PVDF主要被国外如阿科玛、苏威、吴羽能巨头垄断,国内仅巨化等少数厂商拥有生产能力。

另外,光伏级PVDF也就是用作太阳能背板膜的PVDF未来预计也会有20%+的增速;用作涂料、注塑和水处理膜的PVDF需求稳定。

2021年,巨化拥有3500吨/年的PVDF产能,今年将投产6500吨/年(其中有1000吨/年的电池级PVDF产能)PVDF产能,共计1万吨/年。21年12月3日,巨化宣布拟扩建48kt/a的VDF技改扩建项目(配套新增8万吨/年的R142b)、30kt/a的PVDF技改扩建项目和新增23.5kt/a的PVDF项目(分为悬浮法锂电池用PVDF17.5kt/a+乳液法光伏级、注塑机PVDF6kt/a)。由于光伏级与电池级PVDF生产装置大部分通用,预计巨化在未来锂电池行业长期景气的驱动下将积极调整PVDF结构。得益于巨化在氟化工领域的多点布局,拥有“VDC→R142b→VDF→PVDF”完整的生产链,成本优势显著。

虽然PVDF领域竞争激烈,但高端PVDF供给短缺,随着巨化持续的高研发投入,有望推动高端PVDF国产替代的步伐,从而分一杯羹。

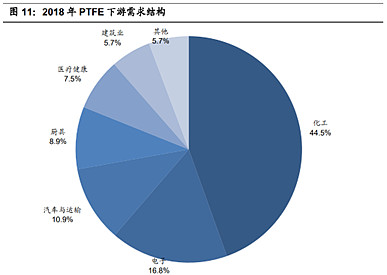

(2)PTFE(聚四氟乙烯树脂)

PTFE具有耐腐蚀、摩擦系数小、机械性能好、介电性能低、生物惰性等优点,自1938年首次发现后引起杜邦的重视。目前PTFE是占比最高,应用最广泛的含氟聚合物材料,有“塑料王”的美誉。下游应用领域包括化工(45%)、电子(17%)、汽车运输(11%)、厨具(9%)、医疗(7.5%)和其他。

与PVDF一样,PTFE存在中低端产能过剩,高端自给不足,依赖进口。2020年,我国PTFE产能为14.7万吨,占全球60%,由于供给过剩,消费需求+出口需求仅约10万吨,实际产能利用率仅六成。我国PTFE的发展起步较晚,当下产能多为中低端产能,高端PTFE还需向国外阿科玛、吴羽(对,又是他们俩)、大金等厂商进口,高低端价差有2800美元/吨之高,国产替代需求强烈。

PTFE的投资价值在于随着5G、新能源的高速发展,高端PTFE的需求增速快,或出现供需缺口。5G电磁波频率在1GHz以上,高频通讯对5G基站的基材要求较高,得益于PTFE在各类树脂中具有最低的介质损耗系数和介电常数,成为唯一满足上述需求的树脂。预计2020-2025年国内5G基站用PTFE市场需求可达76亿元,年均增长率可达30%+;相应地,5G手机作为连接5G的一个站点,其主板也需使用PTFE,虽单台5G手机的PTFE成本仅不足一元,但多少也是一个可期待的增长点。另外,PTFE也广泛应用于干电池中作电极粘结剂,1GWh需150吨PTFE,随着新能源的蓬勃发展,这块业务也将有可观的增速,23年预计新增8亿元的需求空间。

目前巨化股份有4万吨/年的PTFE产能,排名全国第二(CR3>50%),且有R22(PTFE原材料)>15万吨,具备自给自足能力,在R22价格高企的当下具备成本优势。据统计,原料外购型企业成本为35830元/吨,而自备R22的企业成本为28092元/吨,而打通全产业链的巨化成本仅为21323元/吨,成本优势显著。不仅如此,巨化在高端PTFE方面领先竞争对手,目前在建的PTFE均为单价最高的高端PTFE,预计投产后产能将翻倍。

(3)其他含氟聚合物材料

巨化在含氟聚合物的产量结构分为PVDF56%、PTFE24%、FEP(聚全氟乙丙烯)9%、FKM(氟橡胶)7%和其他4%。其中,巨化在FKM、FEP、HFP(六氟丙烯)等产品的产能上也处于行业领先地位,但由于占比不大,对利润贡献有限,就不展开细说了。

② 氟化工原料

巨化氟化工原料的总体产能为94万吨,其中AHF(无水氢氟酸)10万吨、CMS(甲烷氯化物)65万吨、PCE(四氯乙烯)6万吨。这一块主要用于满足公司自身氟制冷剂与其他含氟产品的生产需求,是巨化的成本优势所在。这一板块随着制冷剂行业拐点到来与基线年结束,氟化工原料板块业绩有望逐渐回暖。

值得一提的是,AHF最主要的原料是萤石。萤石又称氟石,是氟化钙的结晶体和化学氟元素最主要的来源,是类“稀土”稀缺资源及我国战略性矿产。巨化地处萤石富集地,公司AHF用萤石精粉全部外购,近两年外购价格稳中有降。

③ 基础化工产品

这一板块业务是巨化收入的第二大来源,每年带来稳定的利润,但前景有限,想象空间不大。产品包括烧碱(浙江第一)、盐酸、甲醇等等。随着公司氟化工核心主业、氟氯联动战略的确立,2010 年后,巨化氯碱化工由基础氯碱,向氟化工配套及以 PVDC 为主的氯碱新材料转型。

④ 食品包装业务

巨化在食品包装业务总产能为20万吨/年,主要以PVDC(聚偏二氯乙烯)为主,项目所涉及的PVDC 技术是巨化股份历经十多年科研开发所掌握的核心技术,拥有国内唯一自主知识产权。巨化VDC、PVDC产能居全球首位,国内市占率高达80%,未来若能拓展PVDC的应用场景,也将成为一个细分增长点。

⑤ 石油化工材料

巨化也有涉及石油化工领域,这块业务毛利润很低,21年仅为7.16%。巨化现有正丙醇产能5万吨/年(国内第二)、环己酮产能11万吨/年、丁酮肟产能6万吨/年、己内酰胺产能15万吨/年等等。另外,巨化还持有浙江石油化工有限公司20%的股权。

⑥ 含氟精细化学品

这块业务21年仅占营业收入的0.95%,体量小但附加值高,前景好。

①业绩

行文至此,已万字有余,终于把巨化所有业务梳理完毕,是时候对未来的业绩进行预测了。在预测利润之前,先声明一下,精准地预测利润是相当难的,市场供需的稍微波动和财务上的轻微调整等都会明显地影响当期利润,试图精准地预测利润实际上是不可能的。因此,以下内容不追求精确,仅作参考。

制冷剂方面,目前R32价格在13000元/吨到14000元/吨之间,全行业几乎均处于亏损状态。这种情况显然不可持续,随着配额落地,行业将重新进入以利润为导向的竞争格局。R22最高价曾上探至28000元/吨附近,综合R32相比R22供需更加紧张、成本还比R22高30%、HFCs行业CR3>80%、R125和R134a去年价格上探至五万元/年左右等因素,我认为保守来看在配额落地后R32价格起码能够维持在35000元/吨以上。按目前巨化13万吨的产能(实际上还在增长)和12000元/吨(实际成本更低)的成本结合25%的税收来计算,配额落地后R32每年能为巨化贡献22.4亿利润。另外,巨化还有5万吨R125和7万吨R134a,这两块成本都在16000万/吨左右,若简单按30000万/吨的售价计算,每年能够贡献12.6亿利润。当然R22按当下17000元/吨价格来计算,24年能贡献约4亿的利润。将以上四个制冷剂可能的利润相加,共计39亿,若再将包括R410a在内的其他制冷剂算上,2024年制冷剂业务应该能贡献不低于45亿的毛利润。注意,是毛利润。

2021年含氟聚合物材料毛利润为4.67亿,后面随着高端PVDF和高端PTFE产能相继投产,产能翻倍,这块利润也会有所增加,具体增加多少受到时候的价格所决定。这里就简单算12个亿吧,扣除所得税约9亿;剩下几块业务增长空间不大,就简单按21年的毛利润来算(实际利润要比21年高),约16.5亿,扣除所得税约12.5亿。

将以上三个部分相加得67.5亿。再减去研发费用(公司重视研发投入,这块预计会有所增加)、管理费用等等杂七杂八的成本,净利润最低也能有50亿以上。再次提醒,上文的所有假设总体上偏保守,比如未来巨化R32产能绝不仅有13万吨、R32售价大概率也不止35000元/吨、氟化工原料随制冷剂景气上行利润也会更高等等,若这么来看,净利润或许还能加个几十亿。

②估值

众所周知,估值是门艺术。文章到这,要是我给大家画个大饼,喊个百亿股价、三千亿市值,应该能将全文推向高潮,但盲目推高预期实际上意义不大,也非我写文的目的。

对于巨化确实很难估值,说实话巨化和海控有一些相似之处,24年巨化利润猛增就如海控的21年,之后或许还有一定的增长空间(如今年海控还能增长40%-50%左右),但再往上想象空间已不大。谁曾想我买入海控时PE还有二十多,如今仅剩二点多……因此,我建议读者把预期放低,打消类似股价增长十倍的预期。

由于R32的市场主流地位能持续十年及以上,因此高利润或将长期保持。以中性角度70亿来计算,若希望年化收益12%,则70/12%=583亿市值,PE8.3;若希望年化收益15%,则70/15%=466亿市值,PE6.66。

当然这种算法过于直接暴力,虽具有一定参考性,但不严谨。未来我将另写一文详细分析巨化的财务数据,届时我将用自由现金流量法来对巨化重新严谨地计算其市值。

③结语

至此,本文接近尾声,不知有多少读者读到了这里。本文信息量极大,参考了不少资料,行文+修改近一个星期,即使如此受限于水平或许还有数据错误或论据不严谨之处,需要读者辩证地看待。如果本文对你产生了一点帮助,欢迎点赞、评论、转发,这将给我很大的写作动力。

六十四年前,“一个巨化”的种子从电石工业遗存起源,如今已播散至全国各地。在这条传承之路上,“一个巨化”文化从孕育到迭代源远流长,六十四载蝶变跃升“一个巨化”共济远航。

本文主要目的是记录自己的想法,从而自我提升。

往期全面梳理系列文章链接:全面梳理大国重器——潍柴动力