看到最近有人讨论港股的低市盈率低市净率的讨论,还有很多仙股很多年,是机会还是陷阱?

第一浮现我脑海的是有关安全边际的思考。

什么是安全边际?

情形一:某股跌了50%是机会吗?

NO,这不是我理解的安全边际。

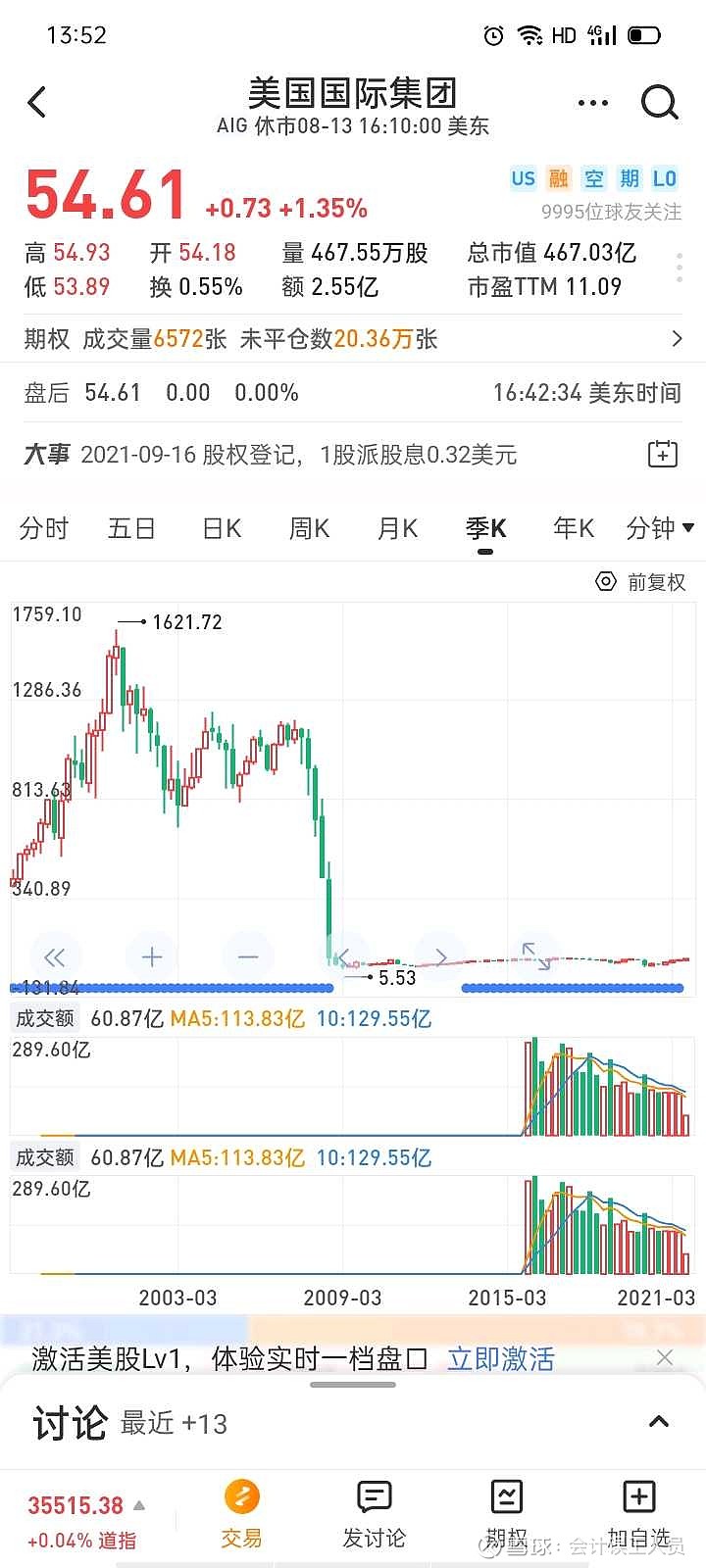

如果某股的内在价值是1而顶峰市值是10,跌了50%市值是5市盈率已经是5倍了,再跌到1还会继续跌80%,有人说怎么可能?这是成长股呀,实际上认真观察,万物皆有周期…………过去的巅峰业绩是被渠道库存杠杆放大的,这意味着未来业绩可能被杠杆放小……或许过去的供不应求的行业行情时,高毛利率高增长营业额带来高利润增长,而一旦饱和却面临营业额下滑毛利率可能减半再减半……画面风景完全改变……

那跌多少才合理呀?跌多少并不是安全边际的理由,不要习惯了某个公司市值应该多少,拉长时间轴比如未来20年它可能面目全非,可能飞黄腾达,可能稳扎稳打,可能平庸平凡……我个人认为,合理的当前静态股息率和未来动态股息率才是安全边际,而跟股价跌了多少无关。

情形二:交易量低迷。

大家在目前的市场习惯了,以为沪市每天4000-7000亿左右是常态,我记得2014年之前经常看到分析师总是说如果大盘要突破2400点,两市就要维持2000亿日成交额……

在2013年漫长的时间里,每天几百亿成交额,印象中不少股票每天成交额就几百万或以下。印象中1849当天中午午后开盘,很多股票像羽毛飘落地板,后面当天后被吹飞起来了,非常戏剧性,即使那样极端的行情全天也就1047亿,而且今天那些大营业额高利润额的绝大多公司那时都已经上市而且全流通……

我想要说的是类似2013,假设类似低迷没有多少成交量和活跃度,更不用说2015年中和2016年初的高估值的连续几天开盘就跌停……靠什么来支撑股价?不担心是永久性损失吗?

我们一定要去思考,去假设未来某段时间,可能几个月可能几年甚至更长时间的低迷,需要什么去支持市值?

情形三:类似港股仙股。

在港股,长时间存在很多公司低市盈率低净值率也长时间没有资金关注,注册制到来后大概率会越来越多公司上市,越来越多选择,也越来越多的公司和行业在他们各自的周期中经历周期底部和周期顶部,也就是越来越多的机会和风险并存……

在好些成熟市场,很多仙股不会一季度甚至不会因为几年的业绩对应的低市盈率低市净率而上涨,因为资金认为它有瑕疵,比如未来业绩不能持续,大股东会不会出老千,负债依然太高经营风险还是可以带来灭顶,未来股息率不够高…………

很多人在批判某股极端变态低估,如果真的那么极端低估为何要骂呢?应该闷声享受每年10%甚至15%的股息率复利增长呀,应该开心才是呀,为何要骂?大概率还是有瑕疵达不到未来可持续股息率10%吧?甚至未来5%都面临不确定性大概率吧?那说明了有时大家觉得低估就不是真正的低估呀,只是大家用来测量低估的尺子是市盈率市净率,而不是今天的市值(成本)对应的未来可持续的股息率(回报率)。

我们也一定要去思考,去假设未来某段长时间类似大量仙股的情形,需要什么去支持市值?

情形四:美国退市公司数量,永久性风险

低市盈率低市净率是高安全边际吗?

不一定。实际上跟市盈率和市净率本身无关的是公司和行业的生命,如果未来五年甚至十年就可能被行业竞争对手干掉的公司不是股息率的问题,而是存在和不存在的问题。

总结:

我个人理解的安全边际,不是大家感觉的K线应该多少价格而跌了50%还是90%的问题,而是公司未来五年甚至十年是不是存在的问题,而且大概率在行业竞争中优势更明显的问题,是否未来10年的股息率在没有大通胀上有大概7-8%以上的问题。是不管大盘多么低迷,企业平滑高股息率依然可否持续的问题。

这是我的标准,每个人的认知都不一样。

#今日话题# $中国神华(SH601088)$ $陕西煤业(SH601225)$

风险提示:以上所言都是个人浅薄认知,非专业观点,有重大局限或错误可能,不构成任何投资建议或意见,勿转发,勿采用作为投资参照,风险自负。