今天,WIND显示的动态PE(TTM),格力电器为9.6,美的集团为15.4,这是不小的差异,但我认为是合理的,我不是要黑美的,我说说个人看法,不一定对,仅供参考。我认为主要有三个原因,分别是最近的两次回购方案、产权问题、美的海外并购。

一、美的集团最近的两次回购方案

最近两次回购方案,表面上很不错,利于股东。但一细琢磨,都让我闻到味道不对,有些难受。

(一)回购降低小天鹅收购成本

2018年7月,美的公布40亿元回购方案,如果是以低于公司内在价值回购股票,本来是件好事。但9月就停牌,发行股份吸收合并小天鹅,难免让我联想,是否以回购抬高股价,从而降低收购成本。

(二)损害长期股东利益

2019年1月,美的修改公司章程,第158条,“公司以现金为对价,采用要约方式、集中竞价方式回购股份的,视同公司现金分红,纳入现金分红的相关比例计算。”

2019年2月,美的公布66亿元回购方案,回购股份用于股权激励或员工持股计划,结合1月的章程修改,我又联想了。

假设以66亿回购完成,执行限制性股票方案,以50%价格授予管理层,管理层支付33亿给公司,公司实际支出33亿,却完成了66亿的现金分红。对管理层而言,发了一大笔奖金。对股东而言,短期股价是涨了,但长期看,现金分红金额减少66亿,在外发行股份不变。我认为这是找机会给自己发奖金,损害长期股东利益。

(三)没有必要股权激励

我认为美的集团没有什么必要搞股权激励,完全可以用现金工资激励,谁业绩好,直接给予高奖金即可。

有朋友说腾讯、华为等企业都用股权激励,且效果不错。这点我承认,这些依赖人才的科技类、互联网企业,在发展过程中没有足够的资金支付员工工资,但人才竞争却很激烈,没有钱,只能支付梦想,这些股权激励就是梦想的大饼,必须给员工。

对于传统制造业企业却不存在这些问题,一来成熟企业已经有钱支付。二来公司核心竞争力即护城河建立在成熟的渠道、供应链分工等领域,普通管理人员已经不那么重要,人才竞争的程度不太激烈,人才的市价也不算贵,根本用不上股权激励。

最后想说,股权激励不是统统不好,如果业绩目标设计恰当也是不错的,但我还没看到好方案,因此我不能臆测好方案会出现。

二、格力产权问题—没有老板

没有老板是格力长期低估值的主要原因,珠海国资委持股18.22%,国资委与格力管理层(朱江洪、董明珠)长期不对付,甚至时常想占点便宜。有很多朋友不喜欢投资国企,就是这个原因,公司没有真正的老板,就没人为公司长期利益负责,没人为企业指引方向,没人为企业纠正错误,自然跑冒滴漏,久而久之被竞争淘汰。

A股也有很多反面的例子,比如茅台、格力、万华,优秀的管理层依然能带领公司走向辉煌,这里就要实质重于形式地观察,虽说它们是国企,但是否有产权人,即老板呢?它们是有的。

茅台有季克良(72岁退休),格力有朱江洪(67岁退休)、董明珠,作为最优秀的企业家,虽然没什么股权,但由于为公司发展做出的卓绝贡献,显然产权已经界定在他们个人身上,只要他们在,公司就没有问题,名义上的产权人—国资委也干预不了。

如今,董明珠已经65岁了,过了退休年龄,因此产权问题也就成了急需解决的问题了,资本市场也就有了担心。董明珠之后交给谁?我想董姐已经有人选了,但他是否有足够的权威?未来珠海国资委是否会协助他?格力没有为其长期利益负责的老板,这些不确定性就给投资者带来了阴霾,估值上必然会考虑,折价也就自然了。

相反,美的集团有明确的老板—何享健,也有正当年的管理人—方洪波,年轻力壮。如此估值也就拉开了差距。

(一)高管团队的稳定性

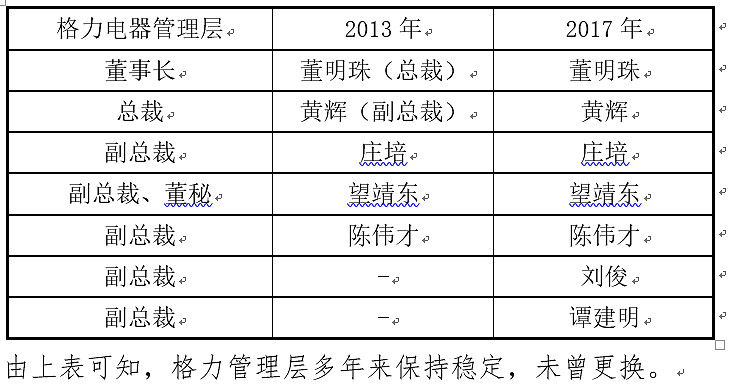

董明珠这类管理层,实质上就是格力的“老板”,对格力长期利益负责,从而保障公司管理层的稳定性。可以从高管稳定性来对比一下格力、美的。

(二)没有老板的A股实际案例

巴菲特曾提及公司治理有三种情况,第一种公司没有老板,管理层可以控制公司决策,私利驱使下可以为所欲为,股东利益就是个屁。

举一个A股雷科防务的例子,公司没有老板(即控股股东),管理层做主。2017年至2018年3月,股价一直在9-12元之间,公司两次实施股权激励计划,以6.04元价格授予5,810万股,占公司总股本5.10%,这算是管理层的超级大礼包了,管理层借钱参与激励计划。

2018年10月,面对持续下跌的市场和公司股价,公司公布回购方案,拟以3-5亿元现金回购,可三季报显示9月末公司只有不足8亿元现金。

2018年12月,公司股价一直在5.50元以下徘徊,当时整个A股弥漫着超级熊市的阴霾。管理层扛不住了,因此公司公告取消股权激励计划,股价太低了,让公司按原价回购5,810万股,耗资近3.5亿元。

管理层本想给自己发奖金,谁知道发了个炸弹,指挥公司耗尽资金回购,公司发展的可持续性与我何干。

三、美的海外并购

美的2016年以6.93亿美元买入东芝家电,截止2018年半年报,尚未盈利;2017年约耗资341亿元(估算),业绩停滞不前,尺寸未进,按收购价计算,依然约为50倍PE。

两次并购花了近400亿,还没看到光亮,也没赚到钱,但毕竟也是资产,总不能用10倍PE来估值吧,因此这也是格力、美的估值差的来源之一。

四、结语

最后,关于董大姐的接班人问题也不必过于在意,即使她突然不在了,也不会影响格力的核心竞争力。近年来,她到处窜场演讲、当网红,甚至参加过真人秀节目,这些都是交接班前的迹象,公司的实际运营早就移交给其他人了。

冰冻三尺非一日之寒,格力空调的护城河已经坚不可摧,董大姐走了,也不会影响大局,请各位放心,下文我们再聊聊格力的护城河。

作者于日新,在雪球设有“加班的会计”个人专栏,转发请注明出处,否则将追究法律责任。@今日话题

@老兵新传60

$格力电器(SZ000651)$ $美的集团(SZ000333)$ $青岛海尔(SH600690)$