1

复杂的另一面是简单

20世纪70年代,我在伦敦生活,当时总共有3个电视频道可供我选择,至今我仍然清晰地记得,在1982年一个神奇的夜晚,又开播了第四个频道,该频道承诺将给观众带来一场电视盛宴。如今,在21世纪的纽约,我至少有一百个频道可以选择,然而,除了每四年观看一次世界杯外,我很少打开电视。

我们经常认为,更多的选择会让我们更快乐,从某种程度上看,这是事实,但我发现,过多的选择会增加复杂性,过于复杂会让人难以忍受,持这种观点的人不止我一个。

心理学家巴里·施瓦茨在《选择的悖论:用心理学解读人的经济行为》一书中指出,面对超市货架上的24种美味果酱时,许多购物者不知道该如何选择。

就投资而言,选择的激增会让你眼花缭乱,无所适从。你应该买入个股、交易型开放式指数基金(ETFs)、对冲基金还是共同基金?是买入主动管理基金还是指数基金?是应该选择一种投资风格,还是在成长型、价值型、合理价格成长型、深度价值型、动量型、宏观型或市场中性型等风格间进行混搭?

你如何在国内和国外的股票、债券、现金以及私募股权、风险投资、房地产投资信托基金、黄金和猪腩期货等“可供选择的产品”之间分配资金?

实际上,化繁为简的能力非常重要。以《旧约》为例,其包含的戒律不少于613条,谁能记住这么多呢,更别说遵守它们了!也许这就是我们需要前十大戒条的原因,但是,当我刚才试图记下十诫时,我只记对了其中的6条,这还是在要求宽松的情况下完成的。

然而,我仍然记得这个故事:大约两千年前,一位名叫希勒尔的圣人被要求单腿站立着讲授整部《旧约》的内容,对此他回答说:“不可对你的邻舍做你所憎恨的事情。其余的都是对这一条的评注。”只需用几个字就可以表达出《旧约》的这一首要规则:你应该像爱自己一样爱他人。

同样,当有人问耶稣最重要的戒律是什么时,他也选择了简单的表达方式,他说:“你要尽心、尽性、尽力爱你的神耶和华,爱人如己。”

我也偏爱佛陀这句精辟的劝告:“不作恶,多行善,净化心灵。”要指导人生,我们还需要多少比这几个字更重要的告诫呢?像希勒尔和耶稣一样,佛大概认识到,我们这些凡夫俗子在面对复杂的事物时,极易感到困惑迷茫,而极少数简单、醒目的路标便可以相当有效地指引我们朝着涅槃的大方向前进。

在科学和商业等更为世俗的领域里,化繁为简同样是重要的策略,例如,科学家们经常引用奥卡姆剃刀原理,即“万物平等,最简单的方法往往是最好的”,它是由14世纪的英国修士和哲学家奥卡姆的威廉提出的。

这一原理形象地揭示了一条重要的理念:剔除所有不必要的细节后,我们更有可能找到正确的答案。爱因斯坦也深以为然,他观察到,“所有的物理理论,除了数学表达式之外,都应该做出一个甚至连孩子都能理解的简单描述”。

简单性在许多卓越的企业里也发挥着重要的作用。以谷歌的主页为例,它主要由一个标志和一个药丸形的搜索栏组成。再想想史蒂夫·乔布斯为苹果产品打造的图形优美、优雅大方的标志,其设计灵感来自佛教禅宗的极简美学。

正如乔布斯经常解释的那样,他对简单性的热爱不仅体现在设计方面,他说:“我们在公司经营、产品设计、广告中都秉持这一基本原则:‘保持简单,真正地简单。’”早在1977年,苹果公司的第一本营销小册子上就有一张闪亮的红苹果照片,下面印着这句标语:“复杂的最高境界是简单。”

金融服务业往往不喜欢简单性,因此该行业里出现了令人难以置信的“创新”,如债务抵押债券、结构性投资工具和信用违约掉期等,这些创新在2008年几乎摧毁了全球经济。

已故的约翰·博格在1975年创立了先锋集团,一年后推出了第一只指数基金,他在《博格长赢投资之道》一书中写道:

“金融机构的运作就如同一把奥卡姆剃刀,它们有支持复杂和昂贵投资的动机,它们不太喜欢简单和廉价的投资,这与大多数投资者需要的和想要的背道而驰。”

2001年我曾采访过博格,当时他对我说,他的理论再简单不过了。他认为从整体来看,低成本指数基金将击败主动管理型基金,因为后者要承受更高的运营和交易成本。

他说:“当存在金融中介机构时,它会抽走很多市场收益,所以指数基金必定会赢,其中的道理并不复杂。”事实证明,他对指数基金优势的分析非常有见地,后来先锋基金管理的资产增加至6.2万亿美元。

对此理念深信不疑的另一个人是乔希·维茨金,他是国际象棋、武术和投资等多个领域的顶尖专家。他小时候就是一名神童,得过国际象棋全国冠军。成年后,他成了太极拳推手的世界冠军、对冲基金经理教练,他还写过一本引人入胜的书,书名为《学习之道》。

维茨金根据自己丰富的国际参赛经验,强调了将复杂的挑战分解为简单的组成部分的重要性。教授国际象棋时,他会把3个棋子(两个王和一个兵)之外的所有棋子都去掉,以此来探索降低复杂性后游戏的基本原则。

同样地,他通过“逐步完善最简单的动作,例如双手向外推6英寸”来掌握太极拳的要领。通过心无旁骛地练习这些“简化的动作”,他逐渐把整个武术的基本原理内化于心,做到了“心、气、身的协调”。他总结说:“靠一种神秘的技术不大可能达到顶峰,我们要精通基本的技能。”

这是一个很重要的见解,即使最聪明的投资者也能从中获益。毕竟,对于聪明人来说,复杂性可能是一个特别诱人的陷阱。

他们在学校上学时因解出了复杂的难题而获得奖励,因此当他们在投资中遇到难题时,他们也会被复杂的解决方案所吸引,这不足为奇。

但投资与比武一样,获胜靠的不是炫目的神秘技术的展示,而是对游戏原则和基本技能的精通。正如巴菲特所说,“商学院更多地奖励困难、复杂的行为,但简单的行为更有效。”

巴菲特本人就是一位简化大师,他在1977年致股东的信中提出了选股的4个标准。他写道:“我们想要的企业必须是:(1)我们可以了解的行业,(2)具有长期竞争力,(3)由才德兼具的人士所经营,(4)吸引人的价格。”

你可能不觉得这些标准有什么,但是,要提出比这几条更为合理的选股标准恐怕很难。一转眼40多年过去了,但巴菲特的这4条标准依然像以往一样重要和适用。

卓越的投资者能把多年所学浓缩成几条关键的原则,我一次又一次被他们的这种能力所震撼。他们不是把事情简单化或假装复杂性和矛盾不存在,而是把无限丰富和有细微差距的细节进行综合分析,然后总结出精髓。

2

威尔·丹诺夫的秘诀

当我在波士顿富达投资公司的总部采访威尔·丹诺夫时,其长期以来奉行的简单投资信条给我留下了特别深刻的印象。丹诺夫朴实无华,是个和蔼可亲的工作狂。他总是咧着嘴笑,说话很风趣。他头发蓬乱,看起来像是一位睡眠不足的中层管理者,而不是宇宙巨人。

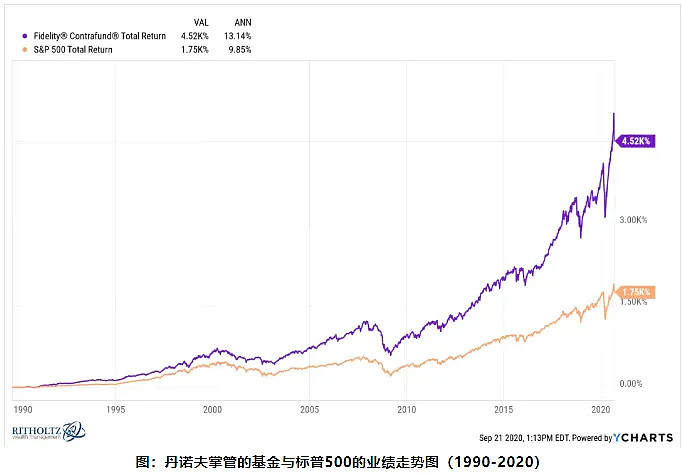

不过,自1990年执掌富达对冲基金以来,他已将该基金打造成了拥有约1180亿美元资产的庞然大物,成了美国规模最大的由单人执掌的主动管理型基金。他总共管理着2000多亿美元的资产。

众所周知,执掌的基金规模庞大时,要跑赢大盘非常困难,但是,当我们在2017年会面时,丹诺夫做到了这一点。从1年期、3年期、5年期、10年期和27年期的数据来看,他的基金均跑赢了标普500指数。

我急于揭开他成功的秘诀,但他只用几个字就概括了他的投资理念,即“股票跟着收益走”。

在这一原则的指引下,他不遗余力地寻找“将在5年内发展壮大的最佳企业”,为什么呢?因为他认为,如果一家公司的每股收益在未来5年内能翻倍,那么其股价也有可能翻倍(一倍或多倍)。

这样的观念很容易被他人忽略,因为它听起来过于简单,但请记住:投资可不像奥运会的跳水项目那样,评委会给难度大的动作加分。

丹诺夫认为,一心一意预测利润增长率没什么错。与本书中提及的大多数投资者不同,他不太担心估值水平,除非它变得“荒唐可笑”。他问道:“你想为股东赚钱,想拥有卓越的公司吗?要拥有卓越的公司,你必须付出合理的代价。”

这种心态促使他积累了大量管理良好的企业股,如伯克希尔·哈撒韦、微软、谷歌(丹诺夫是谷歌公司2004年IPO的最大投资者之一,此后他一直持有该公司股票)、亚马逊,还有脸书(他是其IPO最大的买家之一)。“道理很简单。”他说,“我对投资的态度是,要投资最出色的企业。”

为了解释他是如何考虑的,他向我展示了一堆破旧的、沾有咖啡污迹的笔记,这些笔记记录了他过去30年里与数万家公司的管理层面谈的内容。他拿出了最喜欢、也颇有纪念意义的一份记录,这是他与霍华德·舒尔茨会面时用潦草的笔记写就的。

舒尔茨是富有远见卓识的企业领导人,一手将星巴克打造成了全球知名品牌。他们是在1992年6月会面的,就在星巴克上市的前一周,当时该公司市值为2.5亿美元,如今,其市值约为1200亿美元。

丹诺夫看着那次会面时做的笔记对我说:“你需要知道的一切都在这里了,你能在里面发现重大的机遇。”

例如,舒尔茨指出,仅意大利就有至少20万家咖啡馆,相比之下,星巴克的店面只有139个,但这家总部位于西雅图的公司正在积极向其他城市扩张,以每个店面25万美元的成本开设新咖啡馆。到了第三年,一家咖啡馆可以创造15万美元的利润,初始投资的回报率是60%。

丹诺夫说,他们第一次见面时,他并不太欣赏舒尔茨,但最终星巴克成了他执掌的对冲基金持股最多的公司之一。对该公司的投资很好地证明了,长期投资于保持异常高增长率的卓越企业是非常有价值的。

丹诺夫指出了一张显示该公司20年来惊人业绩的图表:20年来,其每股收益以每年27.45%的速度增长,而该公司的股价则以每年21.32%的幅度飙升。同期,标普500指数的年收益增长率为8.4%,而该指数的年增长率仅为7.9%。

丹诺夫用手指着图表上的曲线,问我是否能从中看出什么端倪。我回答说:“股票价格终究会跟着收益走。”他睁大眼睛笑着说:“没错,答对了!这就是我学到的,股票会跟着收益走。”

他的话听起来并不深奥,他一贯拒绝过度复杂化,这是他的一大优势。他的朋友比尔·米勒是投资界最有见地的思想家之一,他说,丹诺夫有意识地把注意力集中在最重要的问题上,他不会在令他分散注意力的细节上纠缠。

“一次,威尔对我说:‘我没那么聪明,而且市场上有很多信息。’因此,当我审视一家公司时,我会问自己:‘其经营是在好转还是在恶化?’如果正在好转,那么我想了解背后发生了什么。”

米勒也学会了简化投资流程。他说:“我正在努力摆脱不必要的工作。”例如,他曾创建过精密的财务模型,试图以此把控他所分析的每家公司的复杂性。“我不再建模了,这么做太愚蠢了,没任何意义。”

现在,他只关注三四个他认为能推动企业发展的关键问题。“对于每一家公司而言,都有几个关键的投资变量。”他说,“剩下的就都是噪音了。”

规律已经表现得很明显了,格林布拉特、巴菲特、博格、丹诺夫和米勒都以自己的方式做到了化繁为简,我们其他人应该效仿他们。

我们每个人都需要一个简单、持续、长期有效的投资策略,一个我们充分理解并坚信无论身处顺境还是逆境都会坚持采用的投资策略。

3

价廉+物美=投资成功的秘诀

格林布拉特的投资方法不断完善,部分是因为他看到巴菲特调整和改进了格雷厄姆的购买低价股的策略。

正如格林布拉特所解释的那样,巴菲特做了“简单的小改进”,这“使他成了世界上最富有的人之一:买进便宜股很棒,但若能买下便宜的优秀企业,那就更棒了”。

巴菲特早期通过买卖低价收购的公司赚了一大笔钱,但随着资产的增加,他需要运用更具伸缩性的策略。在芒格的影响下,巴菲特转向以公平的价格收购他眼中的“出色企业”,并无限期地持有它们的股份。

1988年,伯克希尔公司向可口可乐公司投资了6.5亿美元,看似支付的价格过高10,但事实证明,这次投资十分划算。为什么呢?因为可口可乐公司是一台特殊的增长机器,具有可持续的竞争优势和较高的投资回报。伯克希尔最终在12年的时间里赚了10倍的钱。

通过研究巴菲特的投资之道,格林布拉特对造就卓越企业的因素有了更为清晰的认识。2000年,穆迪公司被分拆,这家信用评级机构此前一直属于邓白氏公司,堪称卓越公司的范例。

格林布拉特说,穆迪公司“表面来看价格并不低”,但他和戈尔茨坦效仿了巴菲特的做法。为了确定穆迪是否值得溢价收购,他们研究了巴菲特对可口可乐公司的收购这一完美范例,最终他们得出的结论是,穆迪可能是他们见过的最棒的企业。

穆迪所处的行业利润丰厚,进入壁垒很高,而且它是行业内最重要的两家公司之一。近20年来,该公司的年收入增长率为15%。尽管可口可乐的资本回报率令人印象深刻,但穆迪可能保持健康稳定的增长。除了办公桌和电脑支出之外,该公司没有其他投资性支出。

按格林布拉特的保守估计,未来10年内,该公司的收入可能继续以每年12%的速度增长。问题是,这只股票的交易额是其下一年度盈利额的21倍。但当他想到巴菲特为可口可乐付出的代价时,他意识到,穆迪的股价“仍然是相当便宜的”。

还有谁发现了这一交易机会呢?巴菲特。他收购了穆迪15%的股份,20年后他仍然保留下了大部分。到2020年,他最初以2.48亿美元买入的股票增值至近60亿美元。

格林布拉特也获得了可观的利润,只不过他卖出得早了些,他用卖出这只股票的资金买入了其他便宜的股票。“我们几乎所有的股票都卖得太早了。”他说,“如果你买的股票相当便宜,即使你获得了不错的收益,那也比不上股价翻了1倍或3倍后获得的收益。”

作为一名教授和作家,格林布拉特一直在努力地阐明他的投资之道。这一过程“对我来说非常有好处,我试图简单明了地说明我一直在努力做什么”。

他说,“总结出来的内容变得越来越简单。”他逐渐意识到,他的投资之道可被总结为:以低价买入优秀的企业。他把格雷厄姆和巴菲特的投资精髓融合在了一起。

在格林布拉特的职业生涯中,有很多事例能证明这是明智的投资方法,但他想以更严谨的方式证明自己已破解了投资密码,因此,在2003年,他启动了一个总耗资额高达3500万美元的研究项目,他的使命是:证明“价廉物美”的公司能产生巨大的回报。

为了研究这类企业过去的表现,格林布拉特聘请了一位“电脑高手”来处理大量的数据。为了分析廉价和质量,他选择了能粗略反映这两个因素的指标。

他认为,价廉物美的公司首先应该有较高的收益率,这表明它们相对于价格产生了大量的收益;其次,这类公司的有形资本回报率应该很高,这表明它们是能够将固定资产和营运资本高效地转化为收益的优质企业。

然后,他聘请的那位计算机高手分析了3500只美国股票的数据,并根据这两个指标对它们进行了排名。综合得分最高的企业一般是以低于平均价格交易的相对优秀的企业。

格林布拉特想知道,假设一位投资者在年初买入30只这类股票,一年后卖出它们,然后再买入30只排名靠前的股票,会是什么结果。在他的研究中,他假设这位投资者每年都会重复这一过程,能系统性地对廉价的优质公司进行投资。

回测结果令格林布拉特“相当惊讶”。在1988—2004年间,使用这一策略的年回报率高达30.8%,而同期标普500指数的年回报率仅为12.4%。按照这个速度,10万美元的投资最终将增加至960多万美元,而投资标普500指数仅仅能增加至73万美元。

这里的选股策略只依赖于两个指标,结果却远远优于市场。这一惊人的结论证明了保持简单策略的威力。

格林布拉特利用这一研究成果撰写了他的一本小书《股市稳赚》,他以幽默的语言阐述了如何利用“两个简单的工具击败最优秀的投资专家”。

如果你想成为一名“股市高手”,他解释说:“坚持买入优秀公司(资本回报率高的公司)的股票,并且只以便宜的价格(以能给你带来高收益的价格)买入。”

他把这两种制胜特征的简单组合戏称为“魔力公式”。

4

4点简单的启示

当我思考从格林布拉特身上学到了什么时,4点简单的启示赫然出现在了我脑海里。

第一,你不需要最佳策略,你只需要一个能实现你财务目标的明智策略。

正如普鲁士军事战略家卡尔·冯·克劳塞维茨将军所说的,“追求完美是好计划的最大敌人”。

第二,策略应该非常简单、合理,你能理解它,你相信它的内核,即使在困难时期、在它看起来不再有效时你也能毫不动摇地坚持采用它。

它还必须契合你对痛苦、波动和损失的承受力。写出策略及其依据的原则和你认为它未来能发挥效力的原因是很好的做法,把它视为一份政策声明或财务行为准则,在你承受压力和面对困惑的时候,在你想要获得心理平衡感和方向感的时候,你可以看看它。

第三,扪心自问,你是否真的有战胜市场的能力和特质。

格林布拉特不寻常的特质使他拥有了显著的优势:他具有强大的分析能力,能将复杂的游戏解构为最基本的原则:评估企业的价值,折价买入,然后等待。他知道如何评估企业的价值。

他不受传统观点或权威人士的影响,比如沃顿商学院的教授们宣扬的市场有效说,相反,他乐于一次次地证明他们是错误的。另外,他富有耐心、脾气平和、自信、能干、理性、自律。

第四,切记这一点:要成为富有的、成功的投资者不一定非要战胜市场。

几十年来,约翰·博格目睹了数千名基金经理试图证明自己的长期业绩优于指数基金,但他们都失败了。

他对我说:“事实证明,这些所谓的‘恒星’都是‘彗星’,它们曾在片刻间照亮了夜空,但很快就燃烧殆尽了,它们的灰烬轻轻地飘落在了地上。相信我,这样的事情几乎总在发生。