1

分类体系的改版

在聚义厅的所有历史文章里,有一篇阅读量很高的叫《股票分级体系:三类问题和七种武器》。这篇介绍我们股票编码体系的文章一开始只有几千阅读量,后来随着我们粉丝越来越多,回过去看这篇文章的人也越来越多。

但是随着体系的演化,宝哥慢慢发现这个叫法有点问题。

1、按照我们原来的定义,S1是两年翻一倍,S2是三年翻一倍,且都是成长确定性很高的公司/股票。也就是说S是一个既满足质地又满足价格的状态。然而大部分时间,满足质地的股票,是满足不了价格要求的。于是在我们原来的体系里,这个状态就是A3。但它又和那种狭义的三威胁A3明显是两种不一样的股票,都叫作A3还是有些混乱,我还是想把他们做出一些区分的。

2、同样有信心看3年翻倍时,茅台和酒鬼酒都可以叫S2。但在实际投资中,我们还是希望在力度上做出一些区分的,而且我们内心也知道这两个机会的重要性是不同的。

因此时隔两年,为了解决这两个问题,我对股票分类体系的编码做了一版更新迭代。

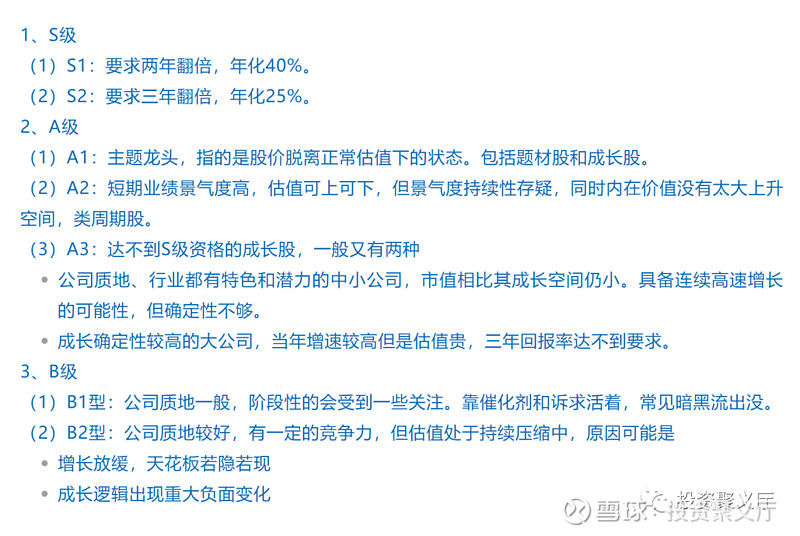

S+/S-/A3/A2/A1/B1/B2

1、S级

(1)S+:成长确定性可以看3年以上的公司,优质赛道,强竞争力。

(2)S-:成长确定性可以看3年以上的公司。

2、A级

(1)A1:主题龙头,指的是股价脱离正常估值下的状态。包括题材股和成长股。

(2)A2:短期业绩景气度高,估值可上可下,但景气度持续性存疑,同时内在价值没有太大上升空间,类周期股。

(3)A3:公司质地、行业都有特色和潜力的中小公司,市值相比其成长空间仍小。具备连续高速增长的可能性,但确定性不够。

3、B级

(1)B1型:公司质地一般,阶段性的会受到一些关注。靠催化剂和诉求活着,常见暗黑流出没。

(2)B2型:公司质地较好,有一定的竞争力,但估值处于持续压缩中,原因可能是

增长放缓,天花板若隐若现

成长逻辑出现重大负面变化

S和A的区别和原来一样,成长确定性能看3年以上 VS 能见度只是1年以内(不代表没有长期故事)。B的分类也没有改变。

和原来不同的是:

(1)用S+/S-来区分标的成长确定性的差异,而不再是统称为S。S+和S-是一个定性的标准。好的成长赛道上,具有绝对竞争力的公司我们称之为S+,剩下的那些可以看3年成长性的标的就都是S-了。至于什么是绝对竞争力,就是个相对模糊主观的判断了。

eg.同样作为行业顶尖选手,好未来和融创也是S+与S-的区别,差异在于商业模式的优先级。

(2)不再以2/3年翻一倍为S级股票的必要条件,而是只关乎质地。当质地符合而收益率不够时,它就是一个预期收益率为XX的S+/S-,不再叫作A3,以示和真正A3的区别。

2

价值阶段识别

股票研究不外乎是对象与时机两类信息。我们的分类体系讲的是对象问题,考虑到快两个月没更了,这篇文章就再打开一点说说透。

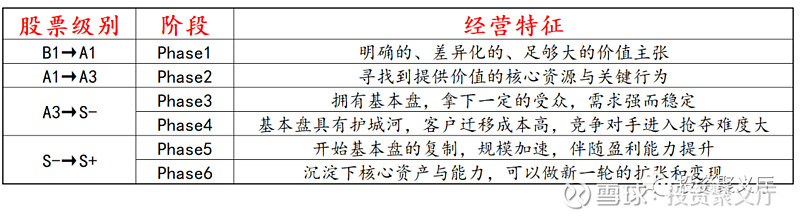

我们以前讲B1-A3-S1是一条科技树上的攀爬:从B1到A3,判断的是逻辑好坏;从A3到S1,判断的是确定性。

*见《流川枫的三威胁》。

这里面的难点是,投资逻辑中的确定性应当在何时提升?特别是在赛道新、企业行动和进展都变化迅速,由此导致内在价值的预期有很大波动的行业里,怎么去感知确定性的变化?

比如同样是空间很大,收入快速增长,当下亏损的两个公司,确定性如何比较?同样烧钱补贴,瑞幸咖啡和拼多多的区别是什么呢?如果理解不好,就会像有的分析师那样,一边看多40元的瑞幸咖啡,一边认为40元的拼多多要跌60%。

只看财报肯定是不够的,特别是亏损公司/互联网公司,已经不能再从经典的财务指标分析来界定确定性了。这里分享一个分析框架,用于在财报模糊时,通过经营状况识别公司内在价值所处阶段。

*感谢雪球用户老鬼的启发。

①公司想要解决的是什么事情,价值主张(Value Proposition)是什么,有没有差异化? ②能否持续地解决这件事情,这其中的核心资源、关键行为是什么? ③基本盘属性:已经拿下的受众有多少?他们对于公司的需求是否够强够稳定?在公司提供的价值主张这件事情上,它的竞争力与份额如何,能否实现垄断? ④基本盘有没有护城河?新的竞争对手进来能否形成强力挑战,客户迁移成本如何? ⑤基本盘的复制。基本盘稳固且UE没问题的话,一个好的模式就可以开始复制。那么复制空间多大?复制速度多快?以及伴随而来的盈利能力如何? ⑥经过这一轮内在价值的跨越式扩张,公司沉淀下的核心资产与能力是什么?基于这些核心能力,公司可以继续做什么样的扩张和变现,从而打造新的增长曲线?

阶段1没有做到,那意味着故事都不够好,妥妥的B1。 阶段2没有做到,那也算不上一个成长股,最多是一个纸上谈兵的主题股A1。比如工业大麻、云游戏这类,还停留在这个阶段。 如果1和2这两个阶段清晰做到,意味着股票的故事是OK的,有一个不错的远期story(远期空间/可能性)。并且公司已经做对了一些事情让运营规模飞奔起来(快速增长的事实)。这两点满足后,三威胁技能get,从B1升到A3是没问题的。 根据我们的定义,A3和S的区别是看1年还是可以看3年以上。但A3的逻辑并不是说只有1年,每个A3在自己高光时刻都有看好多年的长逻辑长故事,因此这个区别在顺风的时候是无法体现出来的。真正体现区别的是逆风的时候:业务扩张环比放缓了、UE变差一些了、竞争对手进来了、一个季度Miss了,确定性还有没有? 这就好比是刚认识一天约出来吃饭的美女,大家聊天碰杯的时候你很有feel,感觉一见钟情了。这个时候美女突然说,大哥你能不能借我10万块钱?下周就还你。 这气氛就很尴尬了。 如果3和4这两个阶段经过确认你觉得有信心,那么这个A3就可以升为S-了。体现到行动上,S在逆风时/业绩Miss时,你愿意原谅它,继续持有并且下跌时加仓;而A3就没有这个信心,为了避免气氛尴尬,赖账不还,有时候只能把短期的不达预期当成长逻辑的坍塌来止损处理:好说好说,稍等一下哈,我出去接个电话。 作为S类的股票,无论是S-还是S+,都会有阶段5这样的向外复制扩张期。如果复制空间大且速度快,就会出现一个内在价值大幅释放的蜜月期。此阶段收入增速很快,但对于互联网公司来说利润倒未必出来。总的来说逻辑会很通顺,往往是持股体验最好的阶段。 第6阶段是S-能否进化成S+的重要区别,也是长期竞争力的来源。最优秀的头部公司通过体量沉淀出的核心竞争力是企业成长的真正内核,这个内核在防御上可以让公司的护城河更加宽。在进攻上可以比普通公司更容易做业务扩张和变现。这点就是李国飞讲的【进化力】,能做到的公司即便市值很大了,估值也常常会跟着新业务出现rerating。 有时候企业发展还在第5阶段,市场就会提前反应和想象6,敏锐的投资人确实可以提前预判,但真正的阶段6还是要经过时间和周期的考验。

今年最耀眼的中概双子星,上海互联网之光,也是今年替宝哥赚钱最多的股票。这两公司都在2018年上市,就1和2阶段而言都是很不错的A3:一个是Z时代的社区,一个是微信流量加持的社交电商。

但在2Q19-3Q19,两公司经历了一波逆风期,股价都从高点下跌了40%左右。表面理由看似接近:费用高,亏损幅度超预期,用户增长还有点放缓,体现在财报上就是获客成本上升。

B站虽然在那个时候变现速度Miss了,但套用上述的六阶段分析,你会发现其实B站早已经走过了阶段3和阶段4。虽然用户年轻,但B站的二次元内容和社区文化沉淀了非常久,覆盖1亿Z时代用户,粘性极高。就这个基本盘而言,它是难以被撼动和替代的。Miss的无非是扩张和变现节奏而已。

再看拼多多。1Q19的时候拼多多也已经有2.9亿的MAU了,通过鲜明的定位和出色的运营能力,拼多多在非常短的时间内,找到了中国那3-4亿有微信但没淘宝的用户,并把他们转化成了自己的基本盘。但是这个基本盘的需求是否足够强,面对竞争时是否很容易迁移出去,这是那个时点不知道的。 除了拉新以外,拼多多投入了巨大的营销费用在补贴和品宣上,以刺激用户持续活跃购买。用黄铮的话来说,打那么多广告就是为了告诉大家我不是骗子。在模型推演中,营销费用的投入具有一定刚性,而用户的支出意愿可以逐渐培养心智,那么理论上在若干时间后,营销补贴率可以下降,边际毛利大于边际费用,这个经济模型就成了。 但这件事情可能成,也可能不成,因为竞争是非常动态和激烈的。从2019年年初开始,阿里全面进攻拼多多,低价淘宝、聚划算、二选一、公关抹黑,各种手段无所不用其极。在这样的压力下,一个成立只有3年的公司能不能顶住,它的文化是不是成熟,基本盘会不会分崩离析,这在当时看来都是两可的。 现在回头看,嘴炮分析可以说我早说了阿里打不过拼多多。但我们只是凡人,还是要拿真金白银下注行动,有很多风险约束的凡人。在2Q19那个时点上,客观说拼多多只能认为是A3。而B站可以大概率认为是一个短期不太顺的S-。所以在那段底部,B站我们敢加仓,而拼多多是持仓观望,抄底动作做的很慢。

但当八月份拼多多交出2Q19财报后,就是一个重新评估的时点。在阿里的海陆空进攻压制下,拼多多交出的答卷从用户/GMV/takrate/现金流全面超预期。放眼全中国,能有几个互联网公司能在阿里面前打出这种表现?如果之前还不能预判,那么这份财报让拼多多股票大幅的rerating,阿里弄不死它。一旦阶段3和阶段4打勾,就意味着股票从A3升到S-。那个点上即便跳空高开,也应该顶上去打。纵使18块到30块这段赚不到,30块以上的得分难度是小很多的。

进入2020年,这两公司得益于疫情都出现了爆发增长,用户快速破圈,股票也顺利进入了阶段5。他们能否积累下足够的核心能力,从而S-提升为S+,是我们现在正在思考的事情。

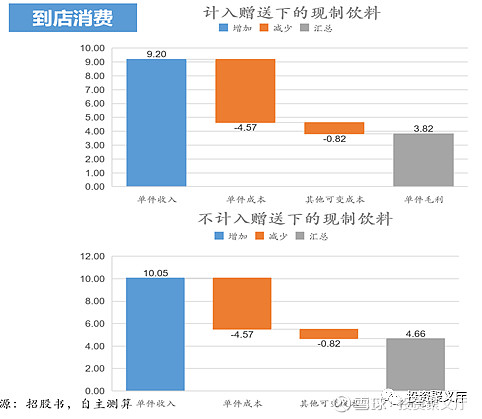

2、美团

比较相似的例子还有美团(又是一个今年给我们赚钱的股票)。美团上市后的几个财报也是面临报表亏损严重+竞争阶段性恶化胶着这个问题。在2019年的上半年,我们分析外卖的UE已经知道这个生意长期是可以赚钱的,但担心的是补贴价格战会拖着美团的bottom line让他迟迟无法盈利。就连王兴在那个时候都要抛出太子论,挑逗阿里把火力转向拼多多。

然而对于美团会不会被饿了么反超,这是我们不担心的。它的基本盘非常稳固,刚需高频,阶段3肯定是没问题。阶段4大概率也是没问题的,饿了么猛烈补贴时还能抢一点份额,但一停就又掉下去。 所以美团一开始就是一个S-的底子,只是上市头几个季度在盈利端逆风。如果因为不知道补贴战何时终结,害怕会一直打下去,而错过40块到70块的涨幅,这是正常的。但是当8月份2Q19公布后,70块以上的部分是应该可以去抓住的。那份超预期的财报表明外卖战局已经接近73开,而且美团的外卖OP开始转正,进入阶段5。

从2019年底到1Q20,我认为美团经历了又一次的rerating。特别是面对疫情如此大的利空,美团的亏损幅度居然如此之小,让市场见识到了盈利能力的可持续性。Food+是一个十几万亿的大赛道,而王兴是一个无限游戏玩家,从来都不缺扩展成长曲线的野心。当外卖业务开始盈利后,到店和外卖每年可以贡献3-400亿毛利(5年内可能到6-700亿),给王兴这些子弹,天知道他能给出什么样的惊喜。今年美团股票能在财报逆风期这样涨,毫无疑问是从S-提升到了S+。

3、瑞幸咖啡

瑞幸咖啡是一个实际连阶段3都没走过去,但假装自己在阶段6的公司。

①价值主张:提供高性价比咖啡,用中等价格喝一杯类星巴克的咖啡。这个切入点确实是有市场的,即便瑞幸倒了,相信以后还会有公司来做这件事情。

②核心资源与关键行为:成本优化、品质达标、配送、核心城市门店、品牌认知。以上这些事情,瑞幸在某些地方做的还算是可以的:线上下单线下自取模式最大程度压缩了门店运营成本,一线城市写字楼门店抢占迅速,以及通过猛砸分众在白领们的心智上插了一支旗。至于品质,在盲测实验下不少人还觉得它比星巴克味道好。

阶段1和2没啥问题,A3关卡是过了的。

瑞幸的问题是,基本盘并不牢固。它的报表ASP在10元左右,但我们不知道冲着10元/杯优惠的用户在药停以后还能留下多少,而且长期看10元/杯的经济价值太有限了,就算1杯净赚1元,一年打到南天门也就是20万不到一家店。

真正的基本盘应该是能够接受15-16元补贴后价格并且能够每天复购的用户。在每杯15元/单杯边际成本5元的模型下,一部分门店是可以较好盈利的。在3这个阶段,瑞幸应该做的事情就是尽可能夯实基本盘,把品质做好,把供应链优化,把提供高性价比咖啡这件事情做深。把门店数量控制在一个UE可以接受的范围内,比如1000个点以内。跑通一部分盈利一部分再去新开。

但瑞幸太急于讲故事对标星巴克3500家门店了,它一开始想的就是把3-4-5三个阶段一起做了。甚至后来在明知3和4很吃力的情况下,骗市场说我已经在阶段5了。3Q19财报起到的就是这个效果,这才会骗进去了不少机构。

像浑水那篇报告,一般机构是不会去做如此大样本抽样的。小范围草根调研一些点,就算生意没那么好,也不能说明全局数据就是假的。但这个时候,瑞幸急不可耐要宣布自己已经进入阶段6的无边界开挂时刻,小鹿茶、无人零售、电商这些一个接一个发布。散户看到这些事情可能会很兴奋,但专业选手看到这些反而会生疑。如果他不是急着宣布这些不着边际的事情,或许还可能骗到更多人。

1月中旬的时候,一个好朋友来公司喝茶聊天,他看餐饮服务很多年而且很早认识陆正耀。当时瑞幸正在接近50元的股价顶峰,那个下午我们反复讨论瑞幸,最后这位朋友说了一句: 我觉得老陆有点像贾跃亭了。

最后留两个思考题:

①跟谁学现在在哪个阶段?

②目前还有哪些股票在A3阶段,可以提升到S-,而市场没有意识到?

欢迎大家在留言区回复互动。

投资聚义厅所在的社团十周年庆,下半年我们将邀请一批最优秀的聚义厅兄弟分享他们在投资中的拿手绝招,节选一部分精华在公众号分享。目前兄弟们都在加班加点赶制中,很值得期待。

由于公众号推送机制不再按照时间线来走,如果我们的读者朋友想第一时间看到我们精华文章的推送,可以打赏/点击在看/收藏文章,慢慢教算法做人。