基金年报信息含量很大!比如,朱少醒管理的富国天惠基金,前十大持有人名单上,有个超牛基民的“神操作”,太值得学习了!

小雅关注这位基民信息很久,一直未写,不想给这位基民带来被公开的困扰。

但是近一两年,新基民涌入实在太多,各种伪专业的声音带着各种迷惑。小雅很想通过这位超牛基民的选择,与新基民一起来学习,真正赚大钱的基金投资有多简单,又有多难!

也许很多老基金公司会说:自家这样的基民还有不少,赚的比这位基民多多了。可是有公开可查的,小雅只看到这一位。

信息透明带来真实感,真实感带来更强的影响力,小雅希望借着这位基民的买入持有,让新基民们能有所感、有所悟。

若因此打扰到这位大户基民,小雅说一声抱歉。

1.敢在暴跌后的恐慌中买入

从富国天惠过往中报、年报来看,这位季姓持有人,从2008年年报中出现,持有份额是183.7378万份,一直持有至今,份额未曾变化过。

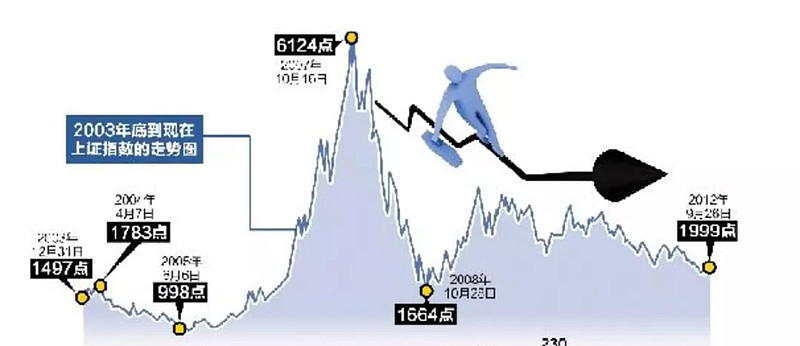

2008年的市场是怎样的?

上证指数从2007年10月的6124点一路跌下来,中间几经反弹再下跌,反弹再下跌,一直到2008年10月的最低点1664点。

2008年的下半年,上证指数在2920点至1664点之间。

考虑到富国天惠在2008年下半年的单位净值是0.7755至1.2437之间,估计这位基民的投入本金在142.49万至228.51万之间。

由于投资者通常以整数买入,小雅假设基民是一次性买入,猜测这位基民投入本金是200万元,以天惠当时的净值估算,买入时间大约是在2008年8月,对应的上证指数大概在2400点左右。

这个位置,是在很多人割肉的痛苦阶段,这位投资者却在市场反复折腾的恐慌中买入。

但你并不能说这位投资者是“抄底”,因为,以当时的指数表现来看,这个“抄底”的点位并不算低。

如果以更长的时间来回头看,上证指数在2009年反弹后,曾在2013年一度又跌回到1800多点,这位基民也并没有再“抄底”。

也就是说,他(/她)并不能算精准“抄底”,他(/她)只是在一个低位,将自己的资产做了这笔权益资产配置,然后在长期的指数低位徘徊中,坚持持有。

2,比所有机构都有耐心!

公开信息可见,这位季姓基民进入富国天惠前十大名单之后,每年半年报和年报都出现,十多年来,持有份额一直未变过。

富国天惠从2005年11月16日成立以来,就是朱少醒在管理,已超过15年。这位基民跟随陪伴了超过12年。

这位持有人在2020年富国天惠中报时,还是第一大持有人。与他/她同期买入的诸位持有人(包括机构投资者),都早已不在前十大持有人名单中了。

这位大户持有人,真的是比所有机构都有耐心的投资者。

这些都是毛估估,并不精确,也不需要精确,小雅只是想大致倒导一下:如果基民在当初做了选择,会发生什么情况。

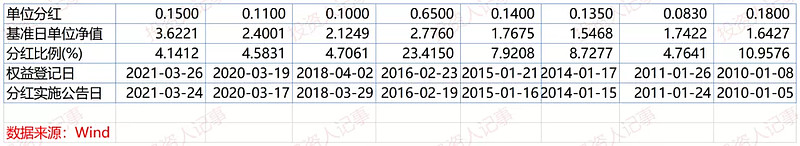

期间,富国天惠有过8次分红,每份总计分红1.548元。

由于投资者的份额过去一直未变,估计采用的是现金分红,183.7378万份总计获得分红284.43万元,超过本金。

至2020年4月2日),富国天惠的单位净值是3.5242元/份,这位基民的持有金额是647.53万元。

加上分红,该基民投入的200万元,本金+收益=931.96万元。

200万元本金,用12年多增长到931.96万元。

躺着不动,容易吗?很多人说,太容易了,猴子都能做!在小雅的后台,每天都有这样的挑衅:

可是,有多少人真正了解自己所买基金的基金经理?又真的能在波动中拿得住?

现实中,“躺着”比反复横跳难多了。

为了体验买方投顾,小雅去把5个基金公司的投顾产品都买了一遍。结果,1月份这些投顾帮小雅买入的基金,到3月10号在暴跌中,又帮小雅赎回了。

持有不到两个月,一次短期震荡而已,买方投顾帮小雅连滚带爬亏着卖了。

在追涨杀跌之后,买方投顾们还到处得瑟说:看,基民自打买了基金投顾产品,申赎的频率降低了很多。

额,很大可能是,没算上你们帮基民频繁申赎的操作!

专家们的耐心也不过如此!

然后,专家们不停地写文章,自己如何帮助投资者择时、调仓,躲过了怎样的下跌。

这位大户投资者跟专家相比,他最大的认知优势就是:知道自己不知道。

反观很多所谓的专家,用后视镜的方式去看市场,用各种复杂的策略推算,用所谓更好的投资方式,利用估值、水位方式加减仓,把投资搞得很复杂、很炫,寻找自己的存在感,大概率是在做无用功。

3,复利的价值

稍微有点儿可惜的是,这位大户基民选择的是现金分红,而不是红利再投资,有些收益损耗,但是考虑到持有期限这么长,用自己能够坚持的方式,也挺好。

不过,小雅还是想计算一下复利的价值。

我们按照200万买入金额,根据已经买入份额毛估估,假设是一次性买入200万元,猜测买入日是2008年8月22日。

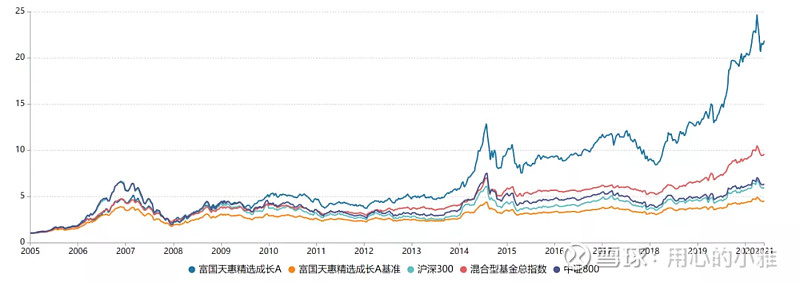

如果当时该基民选择用“红利再投入”,也就是“利滚利”的方式,从买入日至今年4月2日,富国天惠的复权单位净值增长率是629%。

也就是说,如果当初这位基民选择红利再投资的方式,他的收益是200万*629%=1258万元。加上本金200万,账户总额是1458万。

这期间,各大指数涨了多少呢?

小雅用wind统计了一下2008年8月22日到今年4月2日的指数收益率:

嗯,国内基金经理的超额收益还是很明显的,朱少醒用9成左右的股票仓位,跑赢了各大指数若干倍。

看看国内资本市场发展历史,小雅相信,未来主动投资的超额收益空间会缩小,但在10年至20年的时间里,国内主动投资还会有超额收益,优秀基金经理的超额收益依然会比较明显。

4,选择比努力更重要:一定要选对人

选择比努力很重要,说的就是这位季姓大户投资者。

在2008年那个年代,这位基民做了一个最正确的选择:买了朱少醒管理的富国天惠,而不是其他基金,这可能比他自己到处折腾要重要很多倍。

小雅按照这位大户的200万买入金额,根据已经买入份额,毛估估买入日大概是8月22日,计算到今年4月2日,这期间,基民买到这些基金都是可以的:

但是从选人的角度来看,这些基金中唯一没有换过基金经理的,就是富国天惠,始终是朱少醒管理的。

管理超过8年的,是张坤的易方达中小盘。另外,汇添富雷鸣的两只基金管理时间相对较长。其他基金经理管理时间还太短。

如果当日你买的是以下这些基金会比较“倒霉”,需要复盘反省当初买入的原因。

虽然这可能比很多股民一茬一茬被割韭菜要好,但小雅还是想说一句,这些基金还是太烂了,这些基金公司应该好好反省一下,你们怎么好意思赚基民的管理费?

嗯,作为基民,我们更需要知道,如何不要买到这些烂产品!花点儿时间来学习基金常识吧!