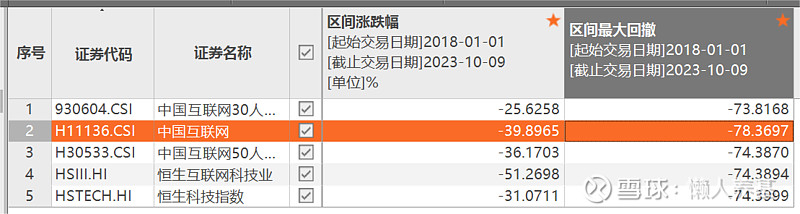

以在香港和境外上市的中国互联网企业为主要成分股的指数有5个,详见下表。

这5个指数都有什么不同?我们又该如何选择它们进行投资?

今天就来聊聊这个话题。

01

5个指数中,被统称为“中概互联网”的指数有三个,分别是中证海外中国互联网50指数 (H30533)、中证海外中国互联网30指数 (930604)和中证海外中国互联网指数 (H11136)。

这三个指数的成分股基本上是相同的,差别在于权重因子的计算细则和个股权重上限,尤其是个股权重上限的不同。

在个股权重因子调整方面,中证海外中国互联网指数的规定有点特别,只要权重超过5%的个股合计权重超过40%,就要逐级调减权重靠前的每个个股一个百分点的权重(直到占比为5%的成分个股调减到占比为4%为止),将调出来的权重往剩余的尾部分散,实际上进一步提高了尾部个股的权重。

个股权重上限越高,头部企业对指数的涨跌影响越大,尾部企业对指数涨跌的影响越小;反之亦然。

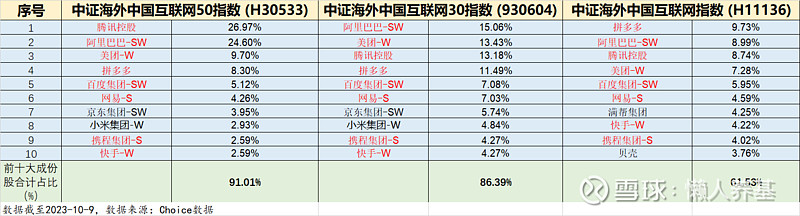

三个指数的前十大持仓及权重详见下表。

中证海外中国互联网50指数个股最大权重为30%,腾讯和阿里就占到了总权重的一半以上,前十大权重个股的占比达到了91.01%。

中证海外中国互联网30指数个股最大权重为15%,阿里、美团、腾讯和美团的权重都超过了10%,前十大权重个股占比为86.39%。

而中证海外中国互联网指数的个股最大权重为10%,个股权重更为均衡,前十大权重个股占比为61.53%。

互联网是赢家通吃、强者恒强的格局,按理说个股权重上限越大、头部企业占比越高,指数的回报就应该越高。

但事实并不完全如此。

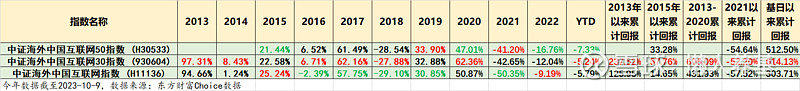

三个指数的基日相同,基点是1000,所以它们的累计回报对比从指数点位就能一目了然。

2023年10月9日,中证海外中国互联网50指数、中证海外中国互联网30指数和中证海外中国互联网指数分别收盘于6124.99、7141.27和4037.05,三个指数自基日以来的累计回报分别是512.50%、612.50%和303.71%。

中证海外中国互联网30指数明显好于中证海外中国互联网50指数,而中证海外中国互联网50指数又显著好于中证海外中国互联网指数。

持仓最为分散均衡的中证海外中国互联网指数累计回报确实是最低的,但回报最好的却是持仓个股集中主居中的中证海外中国互联网30指数。

下表是三个指数详尽的年度回报、不同阶段的累计回报对比。

很明显,不同统计阶段的累计回报都遵循了“中证海外中国互联网30指数>中证海外中国互联网50指数>中证海外中国互联网指数”的回报规律。

更有意思的是,在2013年以来的11个统计年度里,中证海外中国互联网30指数的有7个年度回报是最好的,而且没有出现一个年度垫底的情况。

这些数据说明中证海外中国互联网30指数在三个指数中是有明显优势的,但未来还能不能保持这个优势不知道。

02

与“中概互联”高度相关的另外两个指数,就是恒生互联网科技业指数(HSIII)和恒生科技指数(HSTECH)。

前者选择在港股上市的“资讯科技”上市公司作为成分股,后者则选择更宽泛的“科技”类上市公司作为成分股。

很显然,无论“资讯科技”企业还是“科技”企业,其中的互联网企业占比都比较高。

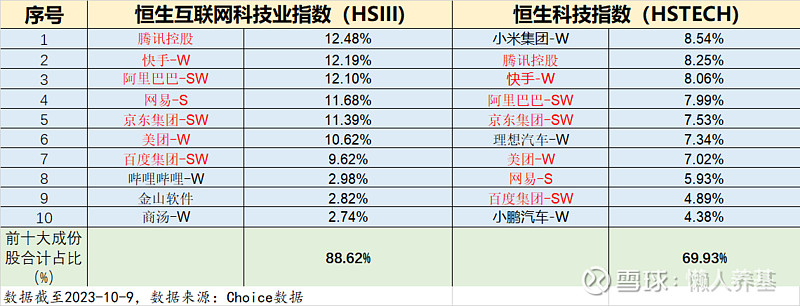

两个指数前十大持仓中,就有7家企业与前述的“中概互联网”指数成分股重合,属于“互联网”上市企业。

不过与前述三个中概互联网指数相比,恒生互联网科技业指数和恒生科技指数成分股都少了一家较为重要的、但只在美股上市的互联网企业,拼多多。

除了占比最高的互联网企业外,恒生互联网科技业指数成分股还有软件开发、IT服务等“软科技”企业;而恒生科技指数成分股还有造车新势力、消费电子、半导体、医药卫生等“硬科技”。

此外,恒生互联网科技业指数的个股权重(上限12%)和持仓集中度都更高,互联网企业的权重占比也更高,与中概互联网的相关性也是更高的。

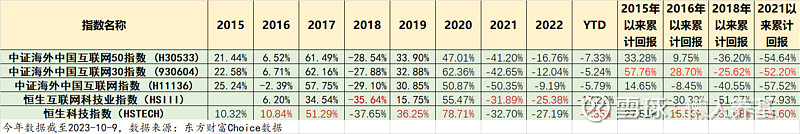

从过往回报水平看,恒生科技指数好于恒生互联网科技业指数,但还是不如中证海外中国互联网30指数。

相关数据详见下表。

恒生科技指数的个股权重上限为8%,恒生互联网科技业指数个股权重上限为12%,“头部企业占比越高回报越好”的现象并没有发生在这两个指数上,显然它们回报差异的原因,更多可能在于行业构成不同。

2021年中概见顶以来,5个指数到目前的下跌幅度差不多,都是50+%的水平。

最大回撤方面,5个指数也差不多,2018年以来都是70+%的水平。

(数据来源:Choice数据)

个股权重上限仅10%、前十持仓集中度最低的中证海外中国互联网指数的最大回撤竟然是最大的,有点违反常识,但却是现实。

03

市场总是买涨不买落,目前似乎进入了越跌越卖、越卖越跌的闭环。

港股更复杂,主要流动性来自海外,南向的比重也会越来越高。

何时能够回稳转势,谁也说不清楚。

但有一点是肯定的,中概互联网中主要的成分企业,从腾讯、阿里,到美团、京东,再到拼多多、快手,他们的产品或服务我们几乎每天都在用,其在国民经济中的重要性不言而喻,因此,它们一定还有前途。

长期投资者只能逆势慢慢布局,买一个相对较低的成本,总比2021年初热火朝天的时候追高来得可靠。

此外,5个指数无论PE、PB还是PS当前都已经接近近十年或成立以来的低估极值。

5个指数的ROE水平也大致相当,都在12%左右的水平,恒生科技指数稍低一点,为10.46%。

ROE代表股东回报水平,也可以把它当成指数大致的长期年化回报水平。

04

回到正题,哪个指数更值得买?

这个问题不难回答,却也没有唯一正确的答案。

1、看好互联网头部企业尤其腾讯和阿里的朋友,可以选择中证海外中国互联网50指数。

这也是跟踪基金规模最大的指数,跟踪基金是来自易方达的中概互联ETF及其场外联接基金。

(数据来源:Choice数据)

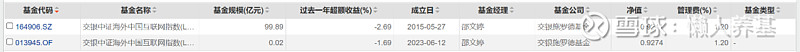

2、过往长期回报更好的是中证海外中国互联网30指数,不高不低的个股权重上限也是中庸投资者更好的选择。

不过这个指数目前只有场内的ETF产品,还没有场外联接基金,像懒人养基这样习惯在场外购买的投资者就只能退而求其次选择中证海外中国互联网50指数了。

(数据来源:Choice数据)

3、权重向尾部成分股倾斜的中证海外中国互联网指数好像没啥亮点,跟踪基金管理费还有点小贵。不过已经买了的也不建议更换,未来到底谁更好也说不一定呢。

(数据来源:Choice数据)

4、前文说过,恒生科技指数和恒生互联网科技业指数成分股少了重要的互联网企业拼多多(因为只在美股而没在港股上市),对拼多多特有好感的投资者肯定在前三个中概互联网指数中挑选投资者标的。

从投资互联网主题这一角度,恒生科技互联网指数成分股在港股指数中互联网企业的占比更高,更值得关注。

跟踪恒生互联网科技业指数的基金有几只,不过目前华夏恒生互联网科技业ETF及其联接基金规模比其他基金大得多。

(数据来源:Choice数据)

5、5个指数中,恒生科技显得不那么“互联网”,它的成分股除了互联网企业,还有造车新势力、消费电子、半导体、创新药等“硬科技”企业,是稍微宽基一点的科技指数,适合对科技主题感兴趣的投资者。

跟踪恒生科技指数的基金数量也是5个指数中最多的,下表是规模靠前的几只基金详情。

(数据来源:Choice数据)

基金梳理不构成投资推荐。本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$易方达中概互联50ETF联接人民币A(F006327)$ $华夏恒生互联网科技业ETF发起式联接A(F013171)$ $华夏恒生科技ETF发起式联接(QDII)A(F013402)$