最近基金大热,很多没有投资经验的朋友蜂拥而至,问我如何买基金。

我只能回答:没有任何投资经验的小白,最好先学习,至少自己有了思路再投资不迟。

这个时点,已经经历2019、2020年两年大幅上涨,2021年开年以来又是涨势如虹。现在的位置,行情大概率已过半山腰。新手冲进来,先是犹犹豫豫,小仓位试水。仓位小,心态都很好,等慢慢赚了钱,胆儿肥了,一把买入!可能就买在山顶上了。于是,悲剧了。

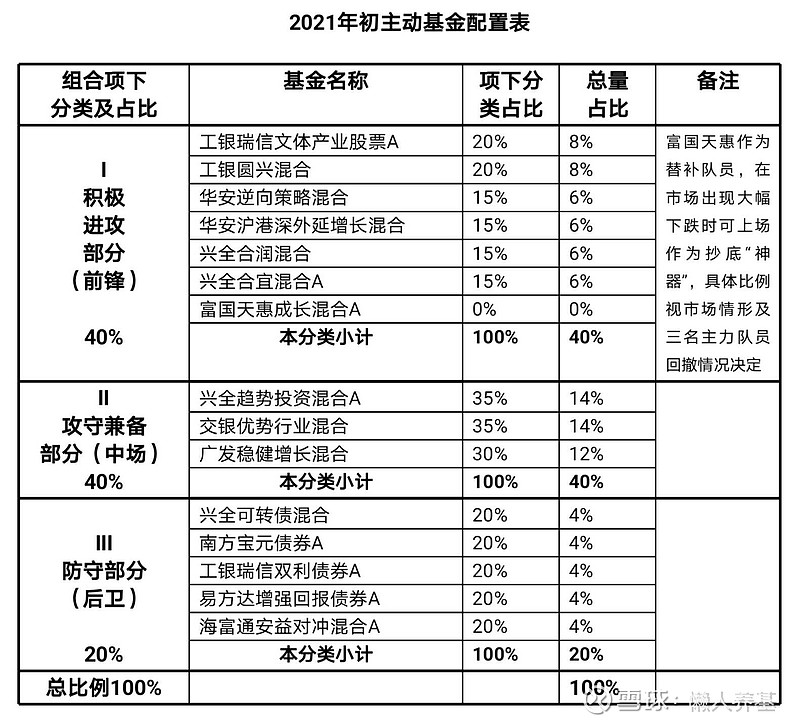

实在想投资,建议只投我主动基金组合的防守部分(以下简称防守组合,进攻部分简称进攻组合,攻守兼备部分简称攻防组合)。详情参看我1月17日文章《2021,我的基金如何安放?(主动基金部分)》。网页链接

为方便阅读理解,我将这篇文章的主动基金配置表在这里再放一次。

对于投资小白,我甚至提出买一半货币基金,买一半防守组合。货币基金一把买入,防守组合把资金分成三到五份,分三到五个月,每月固定的日子买入一份。

防守组合里有一只可转债基金、一只激进型二级债基、两只稳健型二级债基、一只量化对冲基金。大体上是债8股2到债9股1的配置。基于牛市后半程的判断,暴涨暴跌可能成为常态,分三到五个月投入是为了平滑建仓成本,有利于投资者“舒适”进入。

下面是防守组合自2016年1月1日以来的回测图。由于海富通安益对冲混合是新成立不久的基金,回测时用同一基金经理管理的海富通阿尔法对冲混合替代。

相对于2020年动辄翻倍的牛基来说,很多投资者可能会嫌弃防守组合的收益率太“菜”了:5年46%,年化收益率才7.61%。

但是,如果你仔细看下红色的收益曲线,相对于沪深300大起大落的波动曲线来讲,它几乎是一条斜斜向上的直线。与沪深300相比,它以仅仅七分之一左右的最大回撤获得了沪深300大约70%的回报,从性价比来说远远优于投资沪深300。(沪深300在同一期间的最大回撤是31.20%)

很多人过高估计了自己对波动的承受能力。在股票上涨的时候信誓旦旦地说自己能承受20-30%的波动和回撤,真正碰到股票下跌的时候,跌5%就惶惶不可终日的,我见过的实在实在太多了。

波动大了,你拿不住!拿不住,你就赚不到钱,甚至亏钱。

不信来看一组数据:据中国基金业协会统计,从1998年公募基金诞生以来到2017年底,偏股型基金的年化收益率大约是16.50%,而投资股票型基金的个人投资者,平均年化收益率仅为2%。这还是大约七亏二平一赚平均下来的收益率,大部分基金投资者还是亏损的。

所以无论做什么事,先谋败,再谋胜。投资尤其如此。

投资是一种修行。这句话我很认同。真正认知到位了(深入骨髓了),对波动的承受能力是可以提高的。等修为到了,再考虑攻防组合和进攻组合不迟。下面两图分别是攻防组合和进攻组合自2016年1月以来的组合回测图。同样,进攻组合因为同一个基金经理可以投资港股的基金成立时间都偏短,所以我在回测时都作了剔除,它们的份额都由该基金经理的另一只基金取代。

上面两图显示:18.65%的年化收益率,对应17.01%的最大回撤;27.43%的年化收益率,对应25.05%的最大回撤。天下没有免费的午餐,能扛住多大的揍,才能吃多大的肉。

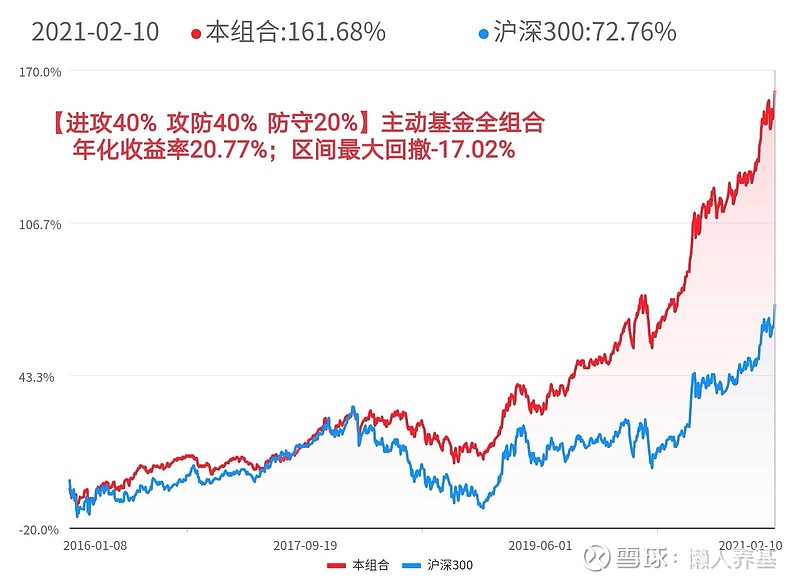

我自己制定并付诸实施的2021年初主动基金全组合(进攻40%、攻防40%、防守20%),我也对它作了回测。回测结果见下图。

可以看出,这一期间我的主动基金全组合年化收益率达到20.77%,但最大回撤仅有17.02%,与攻防组合相当,但年化收益率却高出2个点还多。对我来讲,是兼顾收益和回撤最优的一个方案。

本文所有观点和基金产品不构成投资建议,据此投资风险自担。

更多相关内容请参阅我的另几篇文章:

《股市波动加剧 谈谈投资舒适度》网页链接

《投资中最高的收益在哪里?》网页链接

《“嗜酒如命”的张坤还能投吗?兼谈我选择主动基金经理的几个原则》网页链接