中庚基金丘栋荣:回归“原教旨主义”价值策略丨天风大讲堂第10期

丘栋荣

中庚基金首席投资官,10年证券从业经验。曾任汇丰晋信股票投资部总监,曾管理的汇丰晋信大盘基金2017年、2018年连续两年获得基金业权威奖项,实现金牛奖、金基金奖和明星基金奖的“大满贯”!加入中庚基金后,将其坚持的价值投资理念与中庚基金企业文化高度融合——中庚基金,深耕价值,只做价值投资,坚持并完善“基于不确定性定价的价值策略体系”,力图通过专业投资为客户创造有效回报。

培训时间:2018年8月17日(周五)下午三点

本篇精要

一、怎么定义“原教旨主义”

市场上主要有两种不同的定价方式:

基于交易定价:关心供给需求和交易对手。经典的基于交易定价思路。

基于投资定价:关注资产本身的盈利和现金流。

“原教旨主义”价值策略是基于价值投资定价来看的,要关注三个点:

1、预期的全部回报必须来自资产本身的盈利和现金流。

2、预期收益不能来自交易,甚至不应该考虑贴现率变动等。应考虑自身投资目标,以及资产本身的现金流。

3、超额回报必须用低估值来解释(必须买的便宜),低估值是必要条件。

二、怎么回归“原教旨主义”?

忘记交易对手,不要想未来这个会不会有需求,会不会有人接盘。关注投资者自己的需求和投资目标。

1、以价值策略为基础。价格和估值一定要低。一定要买便宜的,不能抱有侥幸心里,觉得买贵了也没关系,后面会有人来接盘的。

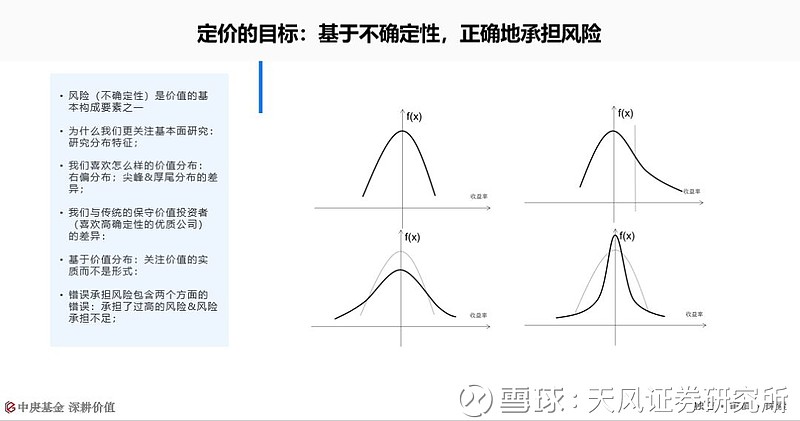

2、以不确定性定价为核心。盈利和现金流最大的属性是不确定性,都存在风险。所以定价的核心是这个资产盈利和现金流的概率分布。资产未来状态是多种可能性的叠加,市场对资产的定价在这种风险层面上更可能出现错误,核心是我们如何去发现市场在风险层面的错误定价,以及正确地承担市场的不确定性风险。

3、以风险管理为基石。为什么要风险管理,因为我们是以不确定性为基础,要充分考虑尽可能多的风险因素。基础是:主动价值发现和主动风险管理。要求实质重于形式。不能单纯的依赖量化和统计。在流程和形式上基于风险识别、风险定价和组合管理,构建一个立体的风险管理体系来理解和管理主要风险因素。

4、投资策略应以满足投资者投资目标为唯一的检验标准。投资的唯一的出发点是满足投资者的目标包括回报,风险,投资周期等,不应该去追求最高收益,最低风险等。①要理解客户的投资目标。②投资目标的重要性排序取决于客户自身的目标。③慎重参考历史业绩,而更应该以现在的事实和逻辑为策略的出发点。

三、在不确定状况下我们应该怎么做?

1、基于风险溢价的资产配置策略。

步骤:①理解资产类别基本面的风险。②计算当前价值下的风险溢价水平。③比较资产风险水平或溢价水平。④基于组合的风险和预期回报目标确定承担风险和预期回报的水平。

2、基于PB-ROE的自下而上选股策略。

为什么自下而上选股很难?因为同时满足基本面好,风险低,估值低,风险补偿高的股票很少,股票的风险很分散,当前比5000点构建权益资产组合的难度不小,现在的目标是多承担一点风险,来获得更高的风险补偿。前提是要遵循我们的投资目标。

核心是:ROE分布。ROE低风险小,ROE高风险高。

最喜欢的股票是:ROE高,PB不太低的公司,是典型的成长股,预期长期的ROE高。

3、立体的风险管理体系。

①不确定性风险是权益资本的基本属性:权益投资的目标是正确的承担风险。②识别个股,组合的风险来源:市场系统性风险(牛熊市:熊市买成长股,牛市买价值股。);③行业的风险(周期行业),Smart Beta风险风格(大小盘风格),特定的风险来源(油价,房地产,通胀,利率)。④理解资产基本面的事实和逻辑是识别风险的重要基础。

培训实录非常感谢天风证券,也非常感谢大家,很高兴今天有机会在天风大讲堂跟大家分享一些投资上的总结和想法。今天的主题是“回归‘原教旨主义’的价值策略”。基础是讲价值策略或价值投资,关键词其实是“回归”,回归到最原始的价值投资思想上来。

一、怎么定义“原教旨主义”价值策略

这个主题下,我想从三个方面跟大家汇报和分享一下我们的想法和思路。首先是我们怎么去理解和定义这种“原教旨主义”的价值策略?第二是为什么要回归到这样一个价值策略上来?以及如何才能回归到“原教旨主义”价值策略上来?第三点是,结合目前,在这种不确定的市场状况下,怎么做才能更好地理解市场,以及如何能够承担市场这种不确定性的风险。

今天从这三个方面展开回归“原教旨主义”价值策略的主题。

首先我们怎么定义“原教旨主义”的价值策略呢?对于投资策略,传统上说大体上可以分为两种定价的思路和方法——基于投资的定价的方法和基于交易的方法。

基于交易的方法很简单,就跟我们做任何交易和买卖一样,价格的核心来自于交易和交易对手,来自于供给和需求,这是经典的供需模型。价格是怎么定的?完全是由供需关系决定的。所以交易定价关心的是供给与需求的关系。作为交易的一方,它的关注核心点是交易对手到底会出什么样的价格去买这个产品,或者卖这个产品。同样的,在资产领域里面也是同样的逻辑,这个资产是涨还是跌,核心关注点是资产的需求与供给,从而决定价格的涨和跌。这是一种经典的基于交易的逻辑对资产价格定价的思路。这个思路不管是在买卖商品、买卖粮食、还是买卖房子黄金、还是买卖股票,都是经常用到的一个逻辑。一只股票涨还是跌意味着有多少交易和需求出来,这是基于交易思路来定价。

但是基于投资定价的思路,则是典型的关注资产本身的现金流的经典DCF模型。如果从投资的思路定价的话,首先关注的是什么?可能会关注盈利和贴现率的问题。会有多少现金盈利以及我们以什么样的方式来对未来现金流进行贴现。这两种代表的是两种定价的根本区别。而我们所理解和定义的“原教旨主义”是一个价值投资策略,指的是基于投资的思路来怎么样给资产定价,而不应该更多关注交易。所以在这种比较原始的基于投资思路给资产定价上,我们可能会核心关注哪些点呢?至少要关注三个方面的点。

首先,意味着完全不能考虑交易对手。预期的全部的回报必须全部来自资产本身的盈利或者现金流。

第二,预期的收益不能指望交易。我们不能预测和猜测这个资产会有多少需求或者多少供给来获得预期回报。甚至由此引申出来什么呢?甚至我们连DCF模型下的贴现率也不能过度地去预期,它反应的是市场的机会成本,更多的是一种交易的思维。我们应该考虑什么呢?其实是应该从自身出发,我们不能考虑贴现率的大小,而应更多考虑投资者本身的预期回报,必要的投资目标和预期回报,而不是考虑交易对手。

第三,如果投资者想要获得超额回报或者更好的回报,必须要买的便宜。所以第三个必要条件是超额回报必须要用低估值来解释,我们凭什么获得超额回报?根本原因是因为我们买得便宜。所以超额回报和低估值这两个基本上可以理解为等价的关系,低估值变成必要条件。同时满足以上三个条件的,我们才理解成是真正意义上的“原教旨主义”价值策略。

但是大家会问那是不是根据这种策略,低估值就一定不买成长股,一定必须要买PE低的股票呢?其实不是的,我们这里所说的估值和定价都是基于资产完整的生命周期来理解和解释的,并不代表静态的低估值或者高估值就一定是被低估或者被高估。真正价值策略的对立面并不是成长。并不是说成长股就不适合于价值策略。成长股从我们的体系来看有可能是最被低估的股票和资产。因为,从一个完整的生命周期来看,他的估值可能是非常便宜,未来的现金流可能会非常好。所以动态来看或者从一个完整的生命周期来看,它的估值会非常便宜。相反,市场上我认为最危险的股票,恰恰是那些看起来很便宜的股票。估值特别低的股票,有可能是最大的价值陷阱,未来的现金流可能是非常差的。从完整的生命周期来看它可能是高估值,并不是低估值。所以价值策略的对立面并不是成长,并不是我做价值就不做成长股,其实不是这样的。

那么价值策略的对立面是什么呢?是投机策略。我们不关注资产本身,不关注现金流,而是去关注交易、交易对手,关注是不是有人接接盘,这种是投机性的策略。而是不是所有的投机性策略都是不好的呢?其实也不是的。我们要回到“原教旨主义”的价值策略上来。这个策略是非常非常狭义的策略。不代表一定说投机性策略就一定不好。按照我们这种定义,典型的投机性的策略包括“盛世古董、乱世黄金”。在我们看来,不管是古董还是黄金,本身的盈利和现金流是没有的,是零。真实的预期回报,买黄金的人在我们看来预期回报是零,那么什么时候会买黄金呢?我们认为乱世的时候大家会有更多的避险需求去储备黄金。盛世的时候有古董的偏好和需求。背后隐含的意思更多的是来自于交易。但是这种交易仍然可以成为非常成功的交易。

极端情况下什么时候基于价值策略买黄金、买古董呢?什么时候买黄金呢?意味着我是很清楚我们买黄金的真实预期回报率是零。只有在我觉得其他资产类别的预期回报率是负的情况下才会买黄金。但这是非常罕见的。当然从我们的实践和真实跨越一个完整周期的角度的研究结果来看,黄金的真实回报率就是零。如果从几十年、上百年的回报上来看,它的真实回报率就是零,但是它的好处是能够抗通胀。一百年前一公斤的黄金现在还是一公斤的黄金,不会变成两公斤的黄金,不会有增长的部分。但是也不会像货币那样持续贬值。这是用我们的思路来理解,“盛世古董,乱世黄金。”什么时候才会买黄金。

其实由此引申出来价值策略等同于低估值策略,中间是可以划等号的。原因是如果想获得超额回报就必须通过低估值来解释,这是一个必要条件,所以我们通常情况下会把策略说成是低估值策略。我们是这样子理解和定义我们所说的“原教旨主义”的价值策略,我们关注的点和范围非常窄,只关注了资产本身,只关注资产本身的盈利或者现金流。这个是我们所定义的“原教旨主义”的价值策略。接下来讨论的所有策略方法、研究、投资和组合管理、投资管理都会在这样一个范围之内展开。

接下来我就跟大家分享一下为什么现在这个时候我们要特别强调“回归”这样的词呢?为什么我说会是回归?以前可能过去那么多年都不是这样做的。我们可能要回归到一个更早的、更原始的状态,跟现在整个时代背景是有很大关系的。过去30几年,整个金融市场或者说资本市场最大的背景就是资产价值的大牛市。不管是股票、债券还是商品、黄金,其实都是大牛市的状况。大牛市最大的背景其实是市场的利率水平或者市场的货币供应量显著增加,美元利率水平从百分之十几降到1%,导致其他主要的国家都是类似的一个背景。中国的市场会更加明显——货币增长和收益率的下降。这意味着什么呢?意味着推动资产波动和上涨的核心因素可能不是资产的基本面,更多的是来自于利率水平或者我们说的交易的需求端。这种背景下所有资产价格表现都比较突出。而跟这个因素相关度最高的资产可能表现得会更加显著。所以推动资产价格上涨的因素可能不是来自于基本面,更多来自于交易,过去30年如果只是从基本面角度来做投资的话,获得的超额回报的部分可能不会那么高,占比不会那么高。

第二张图就把名义回报,如果把货币因素扣除掉的话,如果把通胀因素扣除掉的话,再看典型的把美国股票的收益率,标普500收益率会得到一个什么结论呢?收益率会显著下降,大概5%左右的收益率,如果不扣除是9%左右。假设股票是以黄金计价的话,它的年化收益率大概只有5%左右,显著的下降。更重要的是什么呢?是阶段性的特征。这个图是扣除掉之后的,以黄金计价的美股的收益率。大家发现什么特征?很明显就是从2000年到现在美股是创历史新高的。但如果我们假设不是以美元计价,而是以黄金计价,那么现在的价格比2000年低很多。从2000年之后,尤其是典型的从2008年之后,股票价格的上涨并没有那么显著。这背后的原因是什么?就是因为推动上涨的因素更多的不是基本面,而有很大一部分是货币因素,如果把货币因素剔掉的话真实的回报率不会有那么高。

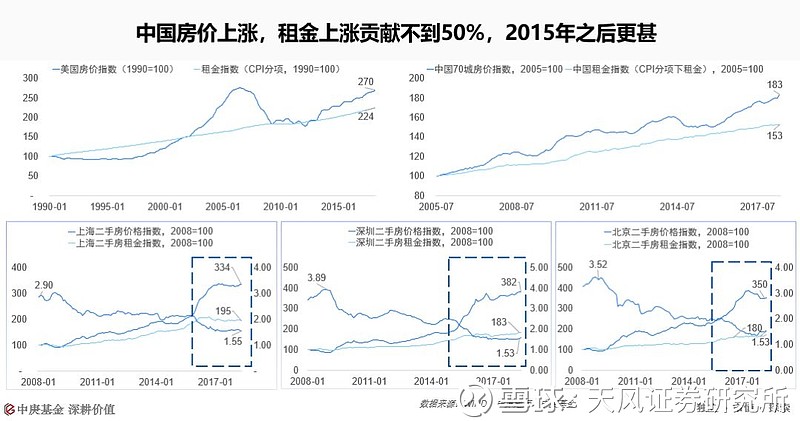

我们详细拆分,最典型的是QE之后,2011年之后美股估值的推动可能贡献度50%左右。所以我们用最典型的三个资产类别,一个是美股,一个是中国的房子还有日本的债券,如果按照这样的方法来分拆的话结论都是类似的。可能基本面会有贡献,一半的因素,另外一半来自于货币的推动。另外一个更为典型的就是来自于中国房地产价格的上涨。房子本身的现金流,租金的贡献度是50%不到,尤其是15年之后就是更显著,甚至出现负相关的关系。更多的是所谓的供需关系,而不是“真实的资产本身的回报”驱动的。所以另外一个典型的例子就是日本的债券,背后的逻辑都是类似的一个逻辑。我这里不详细展开。

由此引申出来的主流投资观点认为,我们关注的点并不是你这个资产到底创造了多少现金流。甚至是零现金流也没有关系,哪怕是未来现金流非常不确定也没有关系,我们只需要关注这类资产在未来是不是会产生更多的需求和更多的交易。只要我们认为这个资产会有更多的需求和更多的交易,它就可能是一个非常好的回报类资产。甚至股票里面的资产也是长久期的资产,比如成长股,比如未来的现金流预期非常高的股票可能表现会更好。比如说甚至我们在更广泛的领域里面跨市场的交易,就会发现一级市场的投资回报会比二级市场好。再往前风险投资市场基于交易的逻辑可能会更加显著。大家判定的标准是,我风投的投入未来会有人以更高的价格把它买走。而参与PE投资的逻辑是认为我们可能会以更高的估值在二级市场把它IPO上市。依据这样一个逻辑做交易的背景要有源源不断地交易对手的资金需求做支撑。

但是我们倾向于认为,这种模式可能经过了30年的极端演绎,在收益率降到1%的时候倾向于终结。就相当于说整个的加杠杆的过程,可能是倾向于终结。过去成功的经验和方法可能是处于一个比较明显的变化的过程当中。在这种背景之下我们可能不能像过去那样指望未来的人来接盘,未来有更多的资金来推动,保护我们的投资回报。那我们怎么样做呢?我们可能真的需要回归到一个最原始的投资策略上来。如果没有人接盘,没有新的需求的话怎么办?市场没有充足的流动性怎么办?我们可能要回归到资产本身,回归到我们之前所定义的“原教旨主义”的价值策略上来,没有人接盘,没有人交易,哪怕市场关闭,我们的投资回报可能仍然来自于资产的本身。这也是我们为什么会回归到“原教旨主义”价值策略的一个时代背景。我们可能会对投资会更加的谨慎,我们的投资思想会回归到更加狭义,更加狭窄的价值投资范围上来。

二、如何回归“原教旨主义”价值策略

接下来第二部分我们讲,基于这样的思路,我们怎么样才能够回归到这样一个道路上来呢?我们认为至少需要考虑这么几个方面的因素,前提就是一定要忘记交易对手,只需关注资产本身,不要想象这个资产本身未来会不会有人接盘,会不会有更好的需求,我们不应该考虑这种东西,而是应该关注资产本身。甚至我们连DCF模型也不应该关注太多,我们倒过来应该关注自己,关注投资者本身的投资需求。我们想要获得怎样的投资目标和投资需求,找到相对应的能够满足我们投资目标和投资需求的这样的一个资产,用它的现金流来满足我们的回报,这是一个前提。在这个前提之下第一点是什么呢?就是价格或者估值,一定要以低估值为基础,一定要买的便宜,而不应该考虑到我买的贵没有关系,只要后面有人接盘就能赚钱;也不应该有侥幸的心理未来可能会怎么样,哪怕现在没有估值也没关系。如果说对未来没有足够把握的情况下,一定要以很安全的价格和估值作为基础。这个是要作为必要条件的。当然估值的低和高其实是应该以完整的生命周期来评价,而不应只是考虑静态的估值。

如果是考虑静态的我们看这个图,这个是历史上统计,对A股超额收益的归因分析的结果。如果是基于这种分析结果的话很明显看到,A股里面超额回报最高的就是低估值因素。对这个因素认为是也有风险的。什么意思呢?如果只是以静态的低估值来评价的话,风险其实是存在的,而且风险其实可能是不小的,而这种低估值是应该建立在完整的生命周期的情况下去评价估值的高和低。这是第一条,一定要买得便宜。

而在大类资产配置里面逻辑也是一样的。我们决定应该买哪类资产,刚才那个图是A股股票。如果考虑资产类别的话,对于权益资产类别也好,还是债券资产类别也好。其实决定资产类别长期回报很重要的因素是来自于买入时间的估值和价格。所以在这种情况下,我们认为在资产配置的角度上也应该特别考虑市场类别的估值和价格。从我们的统计来看,从我们的研究来看如果是以一个完整的周期来看,资产的价格和估值可以解释80%以上的回报,也就是80%以上的回报取决于你买入的这类资产的估值或隐含回报是多少。这个资产可以是债券也可以是股票,如果你债券收益率很低的时候来买,假设以十年周期来评价的话,收益率很高的时候去买你大概率会获得这个收益率。倒过来如果收益率很低的时候去买,你大概率收益率是非常差的。权益类资产也是这样的情况,估值低的时候去买的话,其实一个完整的周期你拿到的回报率还是不错的。倒过来你买的比较贵,可能一个完整的周期下来回报也是比较差的。所以这种价值策略不只是对个股有效,对资产配置也可能是有效的,所以第一条就是要买得便宜。

第二条,其实我们要充分考虑不确定性的因素,以不确定性定价为核心。我们刚才强调的,整个定价基础是资产本身的盈利和现金流。但是对于这个盈利和现金流的基本属性是什么呢?核心的属性或者基本属性是不确定性。我们所定价的这种盈利和现金流,最大特征是未来的不确定到底会怎么样。都是在一定程度上存在一定的风险,所以我们定价的核心可能不能说是,我认为这个公司每年都会赚一个亿,或者每年都赚十个亿,或者说这个债券它的票息就是这么高。更重要的是要考虑,这种现金流的风险和波动的可能性。所以我们定价的核心可能不能像传统的价值策略一样,通过关注未来的确定性来计算可能的一个预期回报,而更多的应该考虑未来的现金流回报都是不确定的。我们需要去引入一个可能的概率分布或者说连概率分布都不知道的情况下我们要怎么样定价。怎么样对风险和可能性做一个定价?核心是这个资产的现金或者盈利的分布是不确定的。这种差异我们通常会用物理学的比喻如牛顿物理学和量子物理学的区别。传统的价值策略就像牛顿物理学一样,可能会更关注我只需要知道这个增长怎么样,我就知道它未来会怎么样。我们知道未来会怎么样就知道给予充分时间的回报是怎么样。但是我们觉得很难有这种确定性在里面。在我们看来,资产的基本面更像量子力学里面的量子的状态,我们是不可能准确地知道这个公司或者这个资产未来一定会怎么样。我们尽可能准确地描述可能会怎么样,在某种状况下会怎么样。量子力学里面描述量子状况的方式一样,可能更多是基于概率的可能性或者概率云来描述它的状况以及在不同状况中的变化。未来的状况是各种可能性的叠加。所以我们描述资产价值的时候会类似于量子力学的方法而不是像传统物理学一样知道它的确定性。

所以在我们这种基于不确定性的定价的框架之下,更多地关注不是未来一定会怎么样,而是它可能会怎么样,以及这种可能性,这种可能性的一个存在,以及我们怎么给这种可能性定价,这是整个定价体系的核心。这个例子就像是传统的怎么样给猫定价一样。如果我们知道一只活的猫什么价格,一只死的猫是什么价格,我们怎么样给一个猫定价呢?在量子力学的世界里面这只猫处于叠加状况。其实对于资本市场上未来的资产状况可能跟这只猫很接近,可能处于各种状况。可能处于活的状况、死的状况,极端情况下可能会有极端的状况。所以任何资产价值都有可能归零,也都有可能涨一百倍。在我们理解看来。只是我们要知道它是以怎么样的情况叠加的。所以我们研究的核心不在于这只猫一定死还是活,而是可能性叠加的状况是怎么样的,以及市场对叠加状况下的定价和估值是不是存在这种错误的可能性,这个是整个体系里定价的核心。

所以可能我们定价更多关注的不是一定要怎么样,一定要涨十倍的股票,一定要高确定性还是低确定性,而是说要买到市场对可能性和概率错误定价的品种,这种错误定价也可能是被低估也可能是被高估。定价的目标不再是说我一定要知道这个公司一定值多少钱,一定会怎么样,而是在于我们基于不确定性怎么样去承担这种不确定性带来的风险,怎么能更为正确地承担这种风险,就在于风险高风险补偿很低的情况下倾向于它是被高估的。典型的例子,收益率概率分布上典型的左偏的时候是倾向于被高估的,就是下跌的概率及幅度大,同时上涨概率及幅度小,这两个因素叠加在一起是更可能是被高估的。倒过来的状态其实不是市场上涨得最多的状态,比如能涨十倍、一百倍,而是说往右边(上涨)的概率和幅度会大,而往左边(下跌)的概率和幅度会小的可能性,这种情况我们是最喜欢的状况。下跌的可能性和幅度比较小,上涨的概率以及幅度可能会比较大的市场实际上是我们最喜欢的市场,可能是属于市场上被低估得最低的资产。

所以在选股上,传统的价值投资者可能会是喜欢这种尖峰分布,他会认为确定性是很高的,高度确定性的公司,比如典型的白马股,确定性很强的公司,风险比较小,这种公司更喜欢。但是我们认为这种公司在价格便宜的时候可能被低估,比如2014-16年,但也可能是被高估的。倒过来,所谓的厚尾分布的公司也可能被低估,在概率分布上两边的可能性都比较大,它不确定性比较强,这些高风险的公司也有可能被市场低估,也有可能市场是好的投资标的,而它的资产基本面可能是不好的,也有可能被市场低估。

所以我们高估和低估更多是基于风险去评价考虑,而不是说基本面好就一定会被低估,倒过来也不一定是基本面差就一定被高估。而是要看市场对风险和可能性的定价不是对的还是错的。所以整个体系的核心是以不确定性定价为中心,而这种不确定性不只是刚才讲的个股,更多的是资产类别的情况下也是这样子的。

传统上大家会用一个很简单的图表示为什么要买股票?为什么长期来说权益市场是跑赢债券,跑赢现金,我们为什么要买股票?这个我们认为有很重要前提,在不确定性下这个不一定是对的,就是为什么大家会觉得长期来看权益资产会跑赢债券市场、会跑赢商品,但是实际上我们认为这里面是有前提的,或者用统计化用我们的方法来说是有很大的幸存者偏差,大家都会用经典的例子用这个图,美国的市场那个图,大家会非常非常喜欢的经典的这个图,美国股票是显著的跑赢债券、跑赢现金,但是有一个重要的前提是它是美国。是典型的一个成功国家,但是如果不是一个成功国家会怎么样呢?各种情况都会有。这个说明如果我们做一个更广泛的研究其实会发现,并不是所有市场、所有资产、所有时候都符合这种规律。

这在于说在不确定性市场状况下,如果按照资产配置角度,最高的发达国家比如美国和德国,权益市场回报率非常高,但是也有发达国家回报率比较低的,比如日本、英国过去30年的回报率并不高。新兴市场也有回报率高的国家,比如中国和巴西,权益回报率过去历史上回报率是比较高的,但是也有回报非常非常差的时期,回报率比较高都是2007年之前,之后回报率是很差的,中国和巴西过去十年没有涨的。包括债券和现金也是这样子,如果现金回报很差的地区,比如说俄罗斯回报率非常差,历史30年的回报率是0,我这里的回报率统一用美元计价的回报率,所以是0。

从资产配置角度来看,假设我是长期资金长期回报会想到我买足够的股票,这个不一定。因为这种回报从长期的回报其实存在了比较大的不确定性,即便30年都是不确定的。倒过来,即便30年回报率很高,但是也有可能是某一个时间是很差的,比如典型的例子是新兴市场中国和巴西这种长期来看非常好的回报,但是过去10年非常差。美国2000—2010年的回报率非常差。所以即便是资产配置角度上这种回报的不确定性是很大的,以及波动性是很强的。所以仍然要考虑可能性和不确定性的定价,我们不能简单讲只要能扛得住十年我就可以,你买俄罗斯怎么办?那就完了,买俄罗斯可能还不如买俄罗斯的石油,可能还不如买俄罗斯的房子,至少是能扛通胀的,但是别的资产都是跑输美元的。这里面我们仍然要遵循不确定性定价的原则,仍然不能简单说是因为长期股票一定就跑赢,债券一定能跑赢,不一定的。极端情况下甚至有可能货币是最好的,比如说日本,日本过去30年真实的情况现金回报是不错的,百分之二点几,股票可能反而还没有显著的回报。

所以并不是要得出什么结论?结论是不确定性,不知道会怎么样,并没有现成的公式告诉你买股票一定比买债券好,即便十年的周期,哪怕是30年周期、50年周期都不一定。这种情况下我们仍然要考虑不同资产的可能性以及它的风险,应不应该买这种资产应该要考虑基本面的风险,以及跟这种基本面风险相对应获得多少补偿,这两个因素是缺一不可的,而不能简单去基于简单的经验判断。这是我说的第二点一定要以不确定性定价为核心,而不应该简单地想说一定会怎么样。

第三点,是要风险管理,以风险管理为基石。我们所有体系都是不确定的,不管是个股层面还是资产的层面,都是不确定的,我们并不知道未来一定会怎么样,并不知道我们的市场到底是像俄罗斯还是像美国还是像日本,我们像美国这么牛的话,你不知道像美国的00年还是08年,如果你是00年回报率是0,不确定性是基础。我们需要做一个风险管理,叫做风险管理为基石,不是以确定性。如果你确定的知道就不叫管理风险了,是因为我们不知道会怎么样,这个时候要充分管理风险。这种情况下我们通常会用到一个比喻是:我们在一个不确定性的金融市场里面构建组合,就像在一个火山地震多发的地方盖房子一样,你是不知道会不会有一个三级、五级、八级的地震,就是要充分地把这种地震的因素,把这种风险因素考虑进去,这样八级地震来了会怎么样,我们到底会怎么样。这种不确定性发生之后我们要怎么样管理和控制风险。所以这个时候要充分做风险管理,整个体系以风险管理作为基石。

风险管理用一些比较科学的方法,包括统计的方法、量化的策略,但是更重要的是主动管理。主动地价值发现和风险识别是一个基础。充分的理解资产基本面的风险来源和它的事实和逻辑,这个是我们主动管理的基础,而不能简单地依赖于模型或者分散的形式,而风险管理的基本原则是什么呢?是实质重于形式,不能简单地依赖于量化的,因为量化的策略和量化的风险在本质和事实上会更强调形式,而任何形式的都有可能出现危险和违背实质的情况,这样会依赖于主动的管理和判断,这是我们基本的原则。当然在形式上可能会建立立体的管理体系包括风险识别、风险定价和风险的主动管理,我们需要建立立体的管理体系来做这样一个管理。在流程上我们可能会包括立体的风险管理,包括资产类别资产配置以及风格风险的一个定价的识别,以及特定风险的识别。我们希望构建的是一个立体的风险体系,我们希望在这个体系里能解释和理解以及对市场上80%以上的风险因素并进行理解和管理。这是我们的思路和目标。第三点我们要以风险管理作为一个基石。

第四点,这是最基本的出发点,我们的关注点是资产本身的现金流作为我们的基础。甚至不应该去考虑贴现率的变化,而应该考虑投资者自己本身的目标,所以整个投资策略的目标是以满足投资者的投资目标为唯一的出发点,最多的不是应该考虑贴现率的变化,而是投资者本身想要追求的是怎样的回报,以及承担怎样的风险,以及怎么样的时间周期内来达到这样一个目标。所以投资策略的出发点和目标是以满足投资者的目标为唯一的出发点,我们不应该考虑提前有什么变化,而是应该考虑投资者本身是想追求的是怎样一个回报以及承担怎样的风险,以及怎么样的时间周期内来达到这样一个目标?所以投资者的出发点应该是以投资者的目标为出发点,而不应该以别的因素为出发点,比如追求最小的收益率或者足够高的收益率,或者相对市场的表现,或者相对什么的业绩表现,甚至是不应该去追求最低的风险,不应该追求最短时间的最高的业绩排名,这个可能不是准确的目标,准确的目标是以投资者真实的目标来理解。如果要做到这一点怎么办呢?至少要考虑三个方面的因素。

首先第一点就是要理解投资者投资目标是什么? 他到底要多大的回报,超额回报,超额回报的目标是什么,以及承担多高的风险,在什么样的风险层面上来实现回报目标,以及实现周期上有多长的市场吸引能力,希望每年还是每个月还是每天都能达到这种目标,还是每十年,还是每30年,50年,所以这种情况下不同的投资目标应该采取不同的资格和不同的组合来满足。

第二点才需要考虑我们作为资产管理人能够给客户做什么,怎么样的投资策略、投资组合才能够满足客户的投资目标,这种投资目标的重要性是怎么样的一个排序?应该优先考虑什么?次要考虑什么?可以承担什么风险,不能承担什么风险。这个时候我们从组合管理的角度来考虑怎么样才能实现,帮助客户实现目标。

第三点要非常慎重地依赖于历史业绩和历史策略的表现。要非常慎重地去评价历史业绩表现和历史策略的成功率。研究认为,跟未来相比它的参考性非常低,历史策略的成功跟相关度是非常低的,一般来说相关度不会到0.2,倒过来也不是负相关,很多投资人理解为负相关,也是不对的。历史上成功的策略在未来可能会成功但也可能不成功,也可能会失败。如果你知道历史上的就是好的,但是未来不一定,有可能还会成功,也有可能不会成功,逻辑上没有相关性。这个时候要非常慎重地参考历史,所以对于投资者来说,你不能说历史表现好就买我的产品,这个是不对的,对于策略来说也不能说历史策略未来一定表现好。过去一直很成功的策略,低估值策略,永远买PE、PB低的这种公司和股票的公司,超额回报有十个点以上,但是现在是非常慎重的时间点。为什么呢?原因就是因为它以前成功的策略未来未必成功,虽然过去这个静态低估值策略对我们帮助也非常大,超额贡献里面30%多是它贡献的,但是未来不一定成功。这个时候要非常小心,如果它失败了要非常坚决地抛弃这个策略。

实际上已经被抛弃的策略就是小盘股策略,极端一点就是ST策略,在A股历史是非常成功的,基本上没有产品能够跑赢这个策略,它是非常成功的。但是你说16年就变得很失败了,这个原因是什么?如果我们始终坚持这样一个策略,那不就在16年之后完蛋了吗,所以这个时候不一定说要迷信历史的表现,因为历史是市场背景下来不断变化的,所以我们的想法是要对历史情况非常慎重,包括对历史成功的经验要非常慎重。

所以在这种情况下我们要抛弃这样一个想法,应该要基于独立的原则去理解从这三个角度,第一条就是要理解客户真的需要什么?真实的需求到底是什么?第二,我们怎么做才能满足这个基础?第三条,即便要参考历史的话,要非常慎重,要参考那种历史波动性比较低的因素,以及参考它为什么还会有用的历史背景还存不存在,如果还存在那真的还有用,如果不存在可能要非常慎重,如果历史的逻辑是可重复的话可能可以参考,不然的话要特别小心。这是我们自己真实的想法,虽然我们历史表现还不错,但是绝对不能跟客户说因为历史表现好就要买我们的策略,这是非常危险的。

这是我们基本的出发点,投资策略是满足投资者的目标为第一出发点,不应该考虑你是不是要排名第一,或者追求30%以上的年化回报还是说最小的回撤,这都不应该成为一个我们真正核心的追求点,应该考虑的是投资者的目标。

小结一下,我们认为要怎么样回归“原教旨主义”价值策略?基本出发点就是要放弃交易的思维,不应该从交易对手、交易角度考虑,而应该从资产本身的盈利和现金流考虑,做不确定性的风险。以投资者投资目标为唯一出发点,在这种情况下我们可以采用三个方面的因素。第一,一定要买的便宜。第二,一定要考虑尽量多的不确定性和风险可能性。第三,要做充分的风险管理。从这三个角度我们认为更能够构建一个组合持续动态地在概率上和经过风险调整之后来满足投资者的投资目标。这是我们基本的想法,我们怎么回归到“原教旨主义”的价值策略的基本思路和想法。

未完待续