大家好,我是兰菇凉,追踪隆基有4-5年时间。

隆基23年年报以及1季报确实表现很糟糕,其中具体包括:

1. 抢单不如友商积极和冒险,导致最近3个季度的营业收入的增速下滑;

2. 在前两年扩产不积极,误判了形势,导致组件出货量被晶科反超;

3. 前两年美国市场开拓不成功,造成大金额的仓储费、滞港费、以及大额存货减值;

4. 管理效率的下降,带来了员工大幅增长和营业收入以及利润的不匹配,造成管理费用大幅上升;

以上都是隆基在管理经营上的一些失误,以致公司股价严重下跌,距离高点跌幅超过70%。

隆基的这些失误,和行业内卷的结果,已经在股价中体现。

但是,隆基真的有大家想象地那么糟糕吗?就没有表现好的方面吗?

今天这篇文章,想来探讨一下。(以下内容不一定正确,仅从自己认知层面分析得来)

一、即使经营犯错,但是盈利能力对比同行来看并不算差

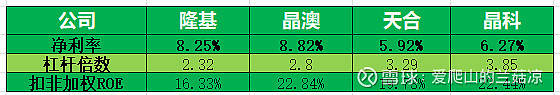

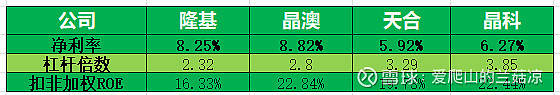

我先给大家罗列一组数据,具体如下:

我们来看到这组数据,先来看ROE数据。

隆基23年的ROE只有16.33%,友商基本上都有20%以上,从这里来看,确实是落后了一些。

毕竟,ROE是衡量一家公司盈利能力的最基础的指标。

隆基相比它自身来说,ROE大幅下滑,在2017年的历史最好年份ROE高达29%,现在下滑到16.33%,确实是大幅下滑了。

而友商最近几年的ROE却从16%左右的水平,悄然来到了20%出头。

表明上看起来,隆基就是落后了,但是,我们进一步看,会发现一个什么问题呢?

ROE来自于哪三个方面呢?

(净利率)产品的盈利水平、总资产周转能力、杠杆倍数。

光伏行业的总资产周转能力是很一般的,基本在1以下,这里我们就不对比了。

拉开这几家公司的差距,以及决定ROE高低的最主要是2个数据:净利率和杠杆倍数。

【1】净利率

以前就知道友商产品的毛利率和净利率是很差的,但是没想到现在还是这么差!

号称TOPCon量产全球第一,市占率第一,TOPCon电池转化效率非常高的晶科能源,它的净利率竟然只有6.27%,而这个6.27%还是它的历史最好数据!天合更差了,只有5.92%;

这里面只有晶澳表现好一点,是8.82%,这也是它历史以来的最高净利率水平。

也就是说,无论是以前产品价格高的时候,还是现在产品价格低的时候,它们的净利率水平都不高。

隆基2023年的净利率只有8.25%,在全行业排名第二,并不低了,虽然和它以前对比来说,20%,15%的净利率来说,降低了很多。

但是结合经营和销售层面来看,2023年,隆基的净利率之所以这么低是因为什么原因呢?

是因为,隆基用PERC的产品,在和友商的TOPCon产品竞争。

(这就好比田忌赛马里的故事一样,隆基用下等马和别人的中等马比赛,没有输,只是打成平手。那如果隆基用上等马和别人的中等马打比赛呢?你觉得会赢还是输呢?)

(TOPCon电池的效率介于PERC和BC电池之间,属于中等水平,BC最高)

PERC是上一代的组件产品,TOPCon是现在市面上正在流行以及大规模量产的组件产品,

PERC的转化效率低于TOPCon,简而言之,就是说,PERC的盈利能力其实不如TOPCon。

但是,即便隆基23年在没有HPBC一代产品和TOPCon大量出货的前提下,依然靠销售PERC组件产品,凭借自己多年积累下来的成本优势,获得了8.25%的净利率,优于行业平均水平。

那,如果等到隆基的新产品HPBC一代产品和二代产品量产之后呢,HPBC二代产品的效率可以比TOPCon 电池高 5%的情况下,

隆基就可以取得,比现在更高的盈利水平,重新夺回市场第一的位置(即便现在的产业链价格不上涨,也不会影响)。

所以,我个人认为从根本上而言,隆基产品的盈利能力依然是行业第一。

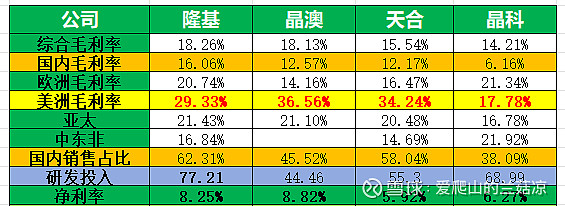

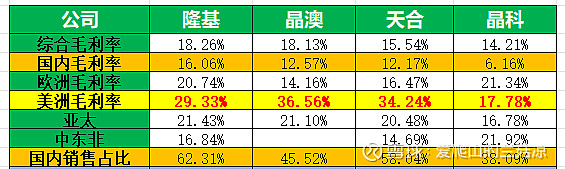

【2】市场结构的问题

在过去两年时间里,2022年和2023年,隆基在美国的业务一直发展不顺畅,一直在被美国针对,产品组件被卡在美国海关,产品销售不了,造成大规模的减值损失。

不管这是公司经营上出了问题也好,还是被故意针对了也好,总是,海外市场就是遇到了问题。

可以看到,国外市场的毛利率比国内高多了,国内毛利率基本都不会超过16%,友商甚至在12%和6%;

但是美国的毛利率却能达到30-36%的高毛利水平。

欧洲和亚太地区的毛利率也挺高,至少比国内的要高出不少;

海外的产品毛利率如此之高,隆基海外的业务却占比只有37%,而晶澳海外业务有55%,天合海外业务有42%,晶科海外业务占比有62%。

隆基的海外业务结构这么低!

但是这种趋势不会再继续下去了!隆基自然也意识到了这个问题,尤其是毛利率最高的美国市场。

当下,隆基在业绩说明会,明确表明,公司在美国的市场已经非常通畅了,在美国本土建立和合资工厂,在美国本土生产的组件,可以在美国顺利销售。

2024 年一季度,隆基已经在美国俄亥俄州的 5GW 组件合资工厂正式投产,预计会在下半年大量投产,公司在美国市场出货能力将得到提升。

这也预示着,2024年及25年,隆基的海外业务占比将会得到提升,海外业务毛利率高,随着占比提升,会带动公司整体的毛利率提升。

【3】杠杆倍数

对比几家企业的杠杆倍数:

隆基的是2.32,晶澳是2.8,天合是3.29,晶科是3.85。

我看到他们那么高的杠杆,我都吓了一身冷汗。

杠杆倍数,这玩意是一把双刃剑,市场好的时候,确实能提升你的盈利水平,但是行情一旦糟糕,就有可能导致公司资金链断裂,导致公司破产。

看看地产行业,这血淋淋的例子就摆在眼前,有多少龙头房地产公司因此倒下。

所以,我个人并不是很喜欢这种高杠杆的公司(除非公司的负债大部分都是无息负债,比如格力和比亚迪这种),风险极大。

我们从上面分析到现在,可以得出什么结论呢?

1. 友商用中等马产品和隆基的下等马产品比赛,盈利能力(净利率)并没有赢,晶澳略高一些,其他两家都输了;

2. 友商较高的ROE并不是来自产品的盈利能力,而是杠杆,靠不断地外部融资,获得的,这种盈利模式是存在风险的。

二、2024年可以展望的积极方面

从今年开始,隆基的经营和产品表现应该会更好,这是可以值得期待的一面,具体表现在哪里呢?

第一,HPBC组件将会逐渐大规模出货(以后出场的更多是上等马),这势必会提升公司的毛利率和净利率水平。

Hi-MO X6组件(第一款基于HPBC技术的双玻组件),目前已稳定实现月超 2GW 的规模化出货。(一年30GW应该是有的)

目前,隆基在量产的产能主要包括:

PERC 45GW+ 35GW的HPBC一代 +30GW的TOPCon,其余的都是HPBC二代(很快就会小批量出货)。

国内有35GW+海外10GW的PERC电池,总体来说,PERC电池在2024年年底会逐步退出市场,海外的话,可能是2025年逐步退出。(24年还会有一部分PERC组件出货)

等到2025年的时候,PERC产品退出历史舞台,隆基的产品就主要聚焦于HPBC产品(主要占比)和TOPCon产品(这部分占比较小)。

公司在保持目前的这些产能之外,后续都是量产HPBC二代产品。

隆基已经发布了一个关于HPBC战略的规划,具体年度没有说在哪一年完成,总体的规划是3年内要做到100GW,隆基会根据市场市场来定,是加速投产,还是在这3年内有节奏的扩。

这里的100GW后续都会是HPBC二代组件产品,而HPBC二代组件的效率是高达24.4%,行业第一。

第二,不仅电池和组件的效率全球第一,兼有各种优点之外,隆基在硅片端,推出泰睿硅片,也将提升组件的效率,带来更好的盈利水平。

泰睿硅片的毛利会高于现有的硅片产品。

泰睿硅片可以实现硅棒头尾部的电阻率差距缩小,均匀度提高,机械强度提高,吸杂性能提高。

泰睿硅片计划于2024年第二季度导入量产,后续泰睿硅片会应用于所有新产品组件之中,最终实现电池和组件的降本增效。

第三,美国市场的问题也已经得到解决,23下半年乐叶美国已经盈利,到了24年,这一块市场的盈利能力只会提升。

第四,公司在管理上进行了一系列优化,比如裁员,相信在费用端,2024年也会相应减少。

第五,光伏行业产业链的价格基本已经到底。

一季度的业绩就是最好的证明,基本全行业亏损状态,也就是说,2024年及25年的利润表里,大概就不会有这么高的减值准备了,因为价格跌不下去了,上涨或者持平的概率都有。这时候,拼的就是谁家的毛利率和净利率能提升得更快的问题了。

但是2024年可能依然不容乐观,如果产业链一直维持在底部的水平,那么整个行业的业绩在这一年都不会很好。

行业的出清依然会继续,预估今年会逐渐出现一些企业倒闭,龙头的市占率应该可以得到提升。

但是业绩不好,不代表股价不会上涨。

因为股价上涨的是好的预期。

当下最好的例子就是$金禾实业(SZ002597)$ ,其实金禾当下一季度表现出来的就是最糟糕的业绩了,不过金禾依然还是盈利的。

虽然业绩历史最差,但是它有明显的反转预期,甲、乙基麦芽酚已经提价,其他产品三氯蔗糖未来跟随提价的可能性很大,所以,最近它从底部就已经上涨了70%。

资本市场一直如此,股价会先于业绩表现的,等到业绩最好,反而是要离开的时候。

今年我们可能还是要等一些时间,至于要等多久,股价才会起来,不好预估。

但是有比较大的概率是,假如隆基确实能按照预期在24年量产HPBC产品,等到2025年全部大规模出货,而且,HPBC产品确实被市场所接受的话,那么那时候,股价上涨就不是问题了。

相信,友商想要在BC领域和隆基竞争是比较难的。至少从研发要量产,也要经历好几年的时间。

三、隆基一直坚守自己的原则

1. 财务稳健,保持充足的现金流

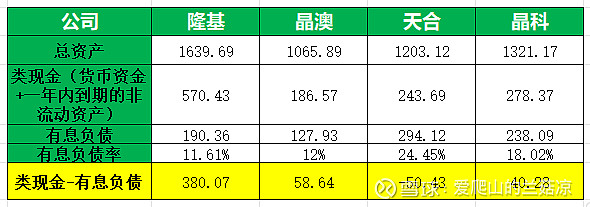

看到上面这张表,为什么说隆基的财务最稳,现金流最充足呢?

我把各家的货币资金,加上各种七七八八的金融科目(一些投资和定期存款什么的,如果有的话),加总起来,再扣减掉公司的有息负债,得到了一个净值,也就是公司真正留存的现金。

这笔净留存现金,隆基有380亿,晶澳是58亿,天合是-50亿,晶科是40亿。

要知道,当下的行情是最糟糕的时期,行业处于全面亏损的时候,大家的生产都在亏现金了,这时候,谁账面上现金最多,谁的底气就最足。

还有,如果这个时期,TOPCon后续被亏得退出了市场,其他友商想要去研发、新建BC电池路线,要不要钱?

问题是,钱从哪里来呢?

现在的资本市场还能像以前一样好融资了吗?

现在生产的产品还能给企业带来源源不断的现金流吗?

所以,你觉得其他友商不担心自己的存活问题吗?

但是隆基不需要担心这些,因为我账面上即使扣除所有有息负债,还有380亿,足够隆基用来扩产BC路线。

在这场激烈的竞争中,谁会活到最后呢?

2. 不领先,不扩产

隆基一直秉承“不领先,不扩产”的原则,过去两年,没有大规模投产TOPCon也是这个原因。

如今,隆基在业绩说明会上,多次表明,对自己的HPBC产品充满信心,并且正在积极量产,而行业其他友商,并没有开始量产BC产品(除了爱旭)。

3. 坚持第一性原理

隆基一直坚持第一性原理,坚守只攻克理论效率最高的产品。

以前的单晶硅片是,现在的BC产品也是。

从原理上判断,隆基认为 BC 技术的转换率有更高的理论极限,更好的弱光发电和更低的衰减,也因为正面无栅线而更美观。

公司认为5 年内 BC 技术将成为市场主流。

从技术层面,我没有比隆基管理层更懂技术,所以,我相信他们说的。 隆基反复强调这一点,并在公开场合多次说明,代表自己对自己的产品有信心。

所以,此刻的我,也愿意,给隆基多一些时间,去验证自己。$隆基绿能(SH601012)$