这是新消费智库第1932期文章

新消费导读

“大自然的搬运工”要涨价?

作者:梦得

编辑:yu

审核:Single、ZZ

来源:伯虎财经

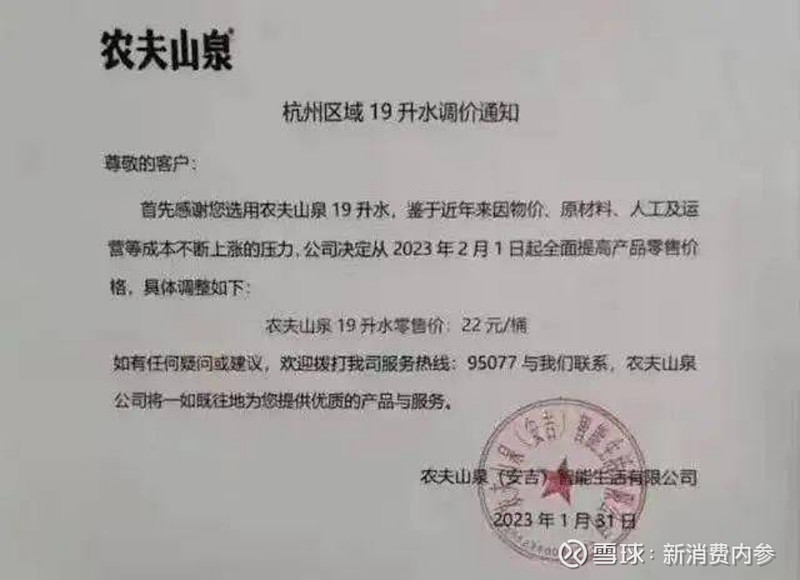

2月1日,一张农夫山泉《杭州区域19升水调价通知》在业内流传。根据《通知》内容,农夫山泉计划提高杭州市19L桶装水的售价,由此前的20元/桶提高至22元/桶,涨幅达10%。

农夫山泉涨价通知

对于本次提价原因,农夫山泉表示主要是物价、原材料、人工及运费等成本不断上涨导致。其实在2021年12月份,农夫山泉也曾提高上海地区19L规格桶装水售价,从26元/桶调整到28元/一桶。原因也是如上。

再次涨价,原因何在?指向大规格类别,又有何意?

涨价

首先是毛利率的下降。

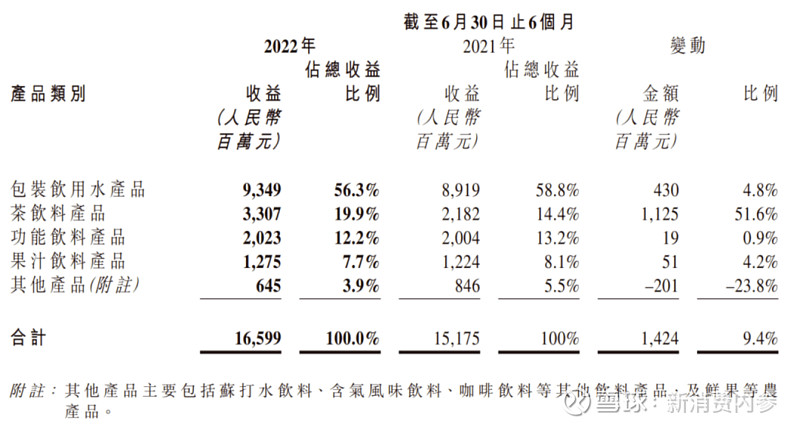

2022年上半年,农夫山泉包装饮用水产品收入为93.49亿元,仅增长了4.8%。而在2021年同期,这个数字是25.6%。包装饮用水所占营收比例也从2021年的58.8%,降为2022年的56.3%。

除了包装饮用水,2022年上半年,农夫山泉果汁饮料产品的收入增速也由上年同期的29.9%降至4.2%;功能饮料产品收入与上年同期基本持平,仅微增0.9%,远低于上年同期的38.4%;苏打水等其他产品收入更是同比下降23.8%。

农夫山泉财报

毛利率下降,也就代表着农夫山泉的成本开始逐渐走高。2022半年报中,农夫山泉表明他们的产品包装原材料主要是原油的下游产品PET,原油价格的变动,给控制生产成本带来了不小的压力。

PET,即聚对苯二甲酸乙二醇酯,被用于制作塑料瓶。2017-2019年,PET材料占农夫山泉销售成本分别为29%、31.9%、31.6%,是销售成本中的最大组成部分。PET采购成本提高后,集团毛利率由去年同期的60.9%下降至59.3%。

据农夫山泉执行董事周震华预计,2022年PET成本较上一年高出30%-40%。成本压力,让周震华焦虑表示,已经“超过企业单方面可以去消化的水平”。

成本的不稳定变动,最后导致的结果是,不仅包装饮用水营收比例下滑,还有可能其他品类增长也放缓。涨价,无疑成了无奈的选择。

新增长,在哪里?

曾经凭借营销优势,那句“我们不生产水,我们是大自然的搬运工”的洗脑式广告语,把“天然水健康”概念深刻刻进了大众的脑海中。

图片来源:农夫山泉官网

得益于早年的水源地布局加上差异化营销能力,农夫山泉包装水连续多年稳坐市场第一。然而,这一稳定的现状还能维持多久是个问题。

即便农夫山泉在官网在公布了11个水源地,且多次拍摄震撼的纪录片来展现其水源地的生态优势。但现在无论国内品牌还是国外品牌,都将水源地作为自己产品最重要的符号与象征,用“自然”、“纯净”、“健康”吸引消费者购买。农夫山泉的“水源地营销优势”不明显了。

寻求新增长,成了农夫山泉的课题。

京东超市发布的《2021水饮行业创新趋势报告》显示,伴随着传统1元水消费增速的下滑,利润率更高的3元及以上的中高端水市场成为巨头争夺的焦点。

2015年,农夫山泉就推出3款高端水产品,分别为玻璃瓶装高端水、婴儿水以及学生高端水,其中一瓶350ml的玻璃瓶装高端水就卖到了30元,价格上去了但表现却很一般。

原因是高端水的目标客户和2元水的普通消费者几乎不重合,农夫山泉引以为傲的渠道优势失效了。另外,农夫山泉高端水要增量,水源储备也是一大难题。农夫山泉的水源地基本集中于深层库水、湖水的“天然水”范畴,但冰川水、天然矿泉水等高端水源并不充裕。

原有业务增长在放缓,新开拓业务不温不火。在这样的情况下,农夫山泉市场份额被撼动的可能性在逐渐放大。

“大规格”成为新增长?

为了缓解焦虑,农夫山泉开始盯上了——大规格桶装水。要知道,此次农夫山泉提价的产品并非是消费者最熟悉的瓶装水,而是面向家用及办公场景的大规格桶装水,为什么?

近年来,越来越多的人开始购买大包装水,用于做饭、煲汤、泡茶、会议、母婴等多元场景,包装水的规格也由瓶装向桶装进阶,且增速迅猛。

前瞻网调研数据显示,截至2021年中国桶装水的销售额已经突破了1000亿大关,占据了整个饮用水行业40%的销售额,相比瓶装水2022年6.5%的增长速度,桶装水已经连续多年近13%的增长速度,市场增速明显快于瓶装水赛道。

而且从2017年,农夫山泉中大规格包装饮用水营收占水业务的比例在持续上升,此外,其中大规格包装水的增速也是远高于小规格和其他包装饮用水。

在业内人士看来,面向桶装水的调价从侧面印证农夫山泉对中大规格包装水的期待。“桶装水是客户黏性最强的一个品类,企业掌控力相对较强。

因此,农夫山泉提价既可以最大程度避免客户流失,同时也可以检验市场的反馈。”中国食品产业分析师朱丹蓬表示。

有趣的是,大包装饮用水涨价消息之后,有消费者发现,农夫山泉旗下无糖茶饮料东方树叶则悄悄“变大”、“变便宜”了。查询农夫山泉天猫旗舰店可见,东方树叶的售价为4元/335ml、4.8元/500ml、7元/900ml,大瓶装的每毫升单价要比中瓶包装每毫升单价便宜30%左右。

图片来源:农夫山泉官网

这或许是农夫山泉的产品战略,通过桶装水市场的增长,由品类应用到单品中,进而扩大单品的消费增长空间。2022年上半年,农夫山泉五个品类中,茶饮料产品仍在保持较快增长,收入33.07亿元,同比增长51.6%,总收入占比也由上年同期的14.4%,提升至19.9%。

可见,东方树叶包装的扩容正印证了大规格桶装水未来的想象空间。农夫山泉将其归结为“被消费者催了多年”的结果。东方树叶相关工作人员表示,“每天打开官微后台,都是询问什么时候出大瓶的留言。”随着无糖茶市场的不断扩大,大家喝茶的需求和频次也不断增加,900ml应运而生。

把爆品“变大”“变便宜”,渗透更多的场景如办公、聚餐、过年等等,承载着农夫山泉对东方树叶的期待和野心。如今,农夫山泉会加大渠道建设等,帮助“东方树叶”打入三线及更下沉的市场,以大瓶装成就新的增长极。

“桶装水”的启发,并不只有农夫山泉。今年1月,东鹏上新电解质饮料“东鹏补水啦”,产品分为555mL与1L两种容量规格,标榜超高性价比满足消费者充分补水,尽兴畅饮的需求。2022年,汇源果汁推出了2L大容量桶装新品,以桶作为最小零售单位;娃哈哈AD钙奶也于近年推出了750ml盒装以及1.5L餐饮装,满足聚会、早餐等更广谱的消费需求。

在大规格桶装水上,必有一战。此次桶装水涨价,表面上看缓解成本压力,但如果其他品牌不跟随,农夫山泉有可能“拣了芝麻,丢了西瓜”。

目前,对品牌方来说,都有各自独占的细分赛道。例如,农夫山泉的主要产品是饮用天然水,华润怡宝饮用纯净水,康师傅的主打品类是矿物质水,百岁山主打天然矿泉水,属于高端水赛道。

其他品牌也都有各自的品类代表,在价格上也有所不同,以区分高端、低端。

所以说,农夫山泉不仅要面对像怡宝、百岁山这样的行业老竞对在高端矿泉水市场上的“狙击”,与元气森林、康师傅等饮料品牌“争奇斗艳”,还要面对其他行业品牌的“掠夺”。

在新的一轮竞争中,农夫山泉要保住现有的位置,就要讲好故事,打造好供应链,寻找新的增长极。

不过,农夫山泉是一个会给人惊喜的企业。

2011年,农夫山泉推出“东方树叶”,连续多年被评为“最难喝的饮料之一”。不过,2022年,农夫山泉总收入中,茶饮料产品的占比提升至19.9%,最难喝的东方树叶成了爆品。

“天然水”的神话和“东方树叶”的走红,似乎一定程度上验证了钟睒睒曾说过的“大话”:农夫山泉的竞争者从来就是国际品牌,我们要竞争的是水的研究,不是货架上多了一个牌子就是竞争。

现在,我们等待农夫山泉的下一个惊喜。

参考来源:

1、消费钛度:农夫山泉的“大”生意

2、潮汐新消费:新消费观察:瓶装水「高低之战」

3、潮汐商业评论:瓶装水迎来混战,谁能笑到最后

封面图片来源:农夫山泉官网。

本文图片仅用于图片介绍,不作任何商业用途。

新消费专访

小牛电动 / 福原之家 / 黄天鹅 / 乐乐茶 / 虎邦辣酱 / 倍珍保 / 小牛凯西 / 士力清 / Ulanzi / 样美 / 每日的菌 / 遁甲科技 /邦邦机器人 /俊平大魔王 / 优布劳 / 周黑鸭 / 牛大吉 / 馋匪 / 比瑞吉 / WAT / 熊猫不走 / 番茄资本 / 爱视小爱浆 / 劲面堂 / 仙味爷爷 / 乐体控 / 奈雪的茶 / LOHO / 江小白 / 未卡 / 鲨鱼菲特 / BC极选 / 巴比馒头 / 张沫凡 / 佩妮6+1 / 于小菓 / 小浣熊 / 胖虎科技 / Maia / 时萃 / 鼎翔资本 / 金鼎资本 / Insta360影石 / 创新工场 / 豆柴 / 莫小仙 / 甄然 / 美刻便利 / 美尚股份 / 嗦粉佬 / 彬复资本 / 小熊U租 / 擎朗智能 / 沪上阿姨 / Justin&Julie Fitness / 参半 / 熊猫不走 / 衣麦仓 / 8bitcafe / 火鸡电器 / NOISY Beauty / Shape健身 / 凯叔讲故事 / 食行生鲜 / 百事 / 众海投资 / 驿氪 / JUNPING / 青山资本 / 包大师 / 舒提啦 / 小罐茶 / Wake瑜伽 / 未卡 / TRAVEL EASY易游 / 小红唇 / 野兽生活 / 新宜资本 / 众海投资 / 梦洁 / 万物心选 / 星陀资本 / 易改衣 / 茶太良品 / 2平米 / 开山 / 思珥科技 / 艾佳生活 / 九曳 / 湊湊火锅 / 打扮家 / 分享投资 / FEMME非秘 / 一兜糖 / 信良记 / Abox壹盒 / 米客 / 沪上阿姨 / 吃个汤 / 良品铺子 / 有好东西 / 光控众盈 / 小黑鱼 / 煮葉 / 西尾抹茶 / 新作的茶 / 肆伍客 / 有茶 / 霸蛮 / 雕刻时光 / 宠爱约定 / MAIA ACTIVE / Crème / 氧气 / DARE ONE / Innée / 好奇蜜斯 / AKOKO / coterie眼镜 / 抱抱堂 / 汪仔饭 / 菠萝斑马 / ChaLi茶里 / teasoon / 音米眼镜 / 叶茂中 / 斯巴顿 / 梦想酿造 / 花加 / 良品铺子 / 量品 / 爱源始 / 蜜曰科技 / 有礼派 / 中环易达 / 越界家居 / anymood / COGITO哲思眼镜 / 亚历山达 / 希澈科技 / 燕小唛 / Top Cream / 菇滋菇滋 / oralshark / 素士牙刷 / 小丑超声波牙刷 / 丽波科技 / 拼豆夜宵 / Never Coffee / 抱抱堂 / 全爱工匠 / 麦摄氏度 / 润米90分 / 朴坊 / 纹身大咖 / 香送 / 贝医生 / 观云 / 职业门 / 石榴集 / 大话铲屎

品牌报道

小罐茶 /dmc/ 锦鲤拿趣/ 朝日唯品 / 上美集团 / MOJT莫其托 / 伊利金领冠 /meyarn米妍 / 江小白 / 优布劳 / 认养一头牛 / keep / 丁香医生 / 胖虎 /周黑鸭 / 大人糖 / 巨量引擎 / 善存 / Indie Pure乐了 / 抖音生活服务 /旗帜乳业 / 云徙科技 / 江小白/ 无印良品 /云鲸 / 官栈 / 芙清/ 霸王茶姬 / 嫚熙 / 山外山 /唯品会 /佳沃食品 / 钟薛高 / 哆猫猫 /CHALI茶里 / Light Mark小白光 / 春光食品 / YOOZ柚子 / 周黑鸭 / 江小白 / 原本自然 / 喜茶 / 百威 / 丁香医生 / 百瓶社区 / LOHO / MR迷睿 / 丁香医生 / 有鱼 / Comper / 番茄口袋 / 霸王茶姬 / 丁香医生 / 阿飞和巴弟/ 逐本 / 胖虎 / 屈臣氏 / 霸王茶姬 / 王小卤 / KKV/ 虎邦辣酱 / 瑞幸 / 小壳 / 霸王茶姬 / MR迷睿 / 眠白科技 / 丁香医生 / 让茶 / 捞王 / 百草味 / 倔强嘴巴 / 原本自然 / 墨茉点心局 / 哆猫猫 / Chabiubiu / 好麦多 / 和府捞面 / 上汽大众 / 小仙炖 / MR迷睿 / minayo / 小牛凯西 / 椿风 / KK集团 / 百草味 / c咖 / 六月鲜 / 未卡 / 佳沃 / 有鱼猫粮 / 超能 / 理象国 / 口味全 / 小象生活 / 端木良锦 / 劲面堂 / 良品铺子 / 小黄象 / 逐本 / 豆柴 / 时萃 / 理象国 / Seeasaw / COOOOK轻烹烹 / 毛星球 / Nelo / 珍味小梅园 / 隅田川 / 煮葉 / 一船小鲜 / M Stand / 玛丽雪莱 / JUNPING / 圣贝拉 / 物垣文化 / Seesaw / 大人糖 / 布鲁可 / 4iNLOOK / 飞乐思/ colorkey珂拉琪 / JUNPING / GREYBOX灰盒子 / 江小白 / 直白 / 小罐茶 / 百草味 / ROSEONLY / 贝因美 / 汤先生 / ffit8 / 良品铺子 / KOKOLU / 小仙炖 / 蜜雪冰城 / 百果园 / 百事 / 九毛九 / 汉口二厂 / Costco / 三只松鼠 / atelier intimo / 艾佳生活 / NEIWAI内外

龙猫君想说

复盘篇

《一个90后创业者的10年复盘:从足球都买不起的放牛娃,到获大佬投资公司年入近千万》

《为什么说新消费寒冬是个伪命题》

《谁说新消费不行了,关于新消费最新的22条趋势,你一定要知道!》

《新消费请回答2022:新消费品牌的6种死法》

《2021年中国新消费产业10大事件|新消费智库年终复盘②》

《谁说新消费不行了?研究20个10亿收入品牌后的20条新思考!| 2021年终复盘 ①》

思考篇

《年入百亿,净利润19亿,2万家店,下沉奶茶之王蜜雪冰城凭什么上市?》

《坐着日本消费时光机,寻找当下中国最大的消费机会》

《预制菜爆火的背后,餐饮为何摆脱不了工业化宿命?》

《在寒冬中服务100家品牌后,我找到了品牌收入破亿的8个核心方法 | 不读必悔》

《未来二十年,我们还能靠什么改变命运?》

《研究了120个在抖音里做新品牌的公司,我总结出了对抖音电商的8条思考》

《5年时间,研究了1000个新消费品牌,我总结了这50条新消费创业思考!》

《【专栏】内容+消费品,是2021最大的一波造富机会》

新消费观点

《高处不胜寒,从资本宠儿到弃儿,科沃斯怎么了?》

《独家专访ChatGPT:我们问了它 24个“新消费”专业问题,它这样预测趋势......》

《千亿规模的“复调”市场,加点滋味、吉得利、小熊驾到谁会跑出来?》

《【深度解读代糖】代糖布局蚕食式洗牌,从TOB到TOC要走多远?》

《陷入“泥潭”的徐福记,正努力“自救”》

《“背后”的公司做品牌:长期“拿来匠心”、从代工到品牌、到流量池去》

《万亿食材供应链市场待开发,鼎味泰能否上市成功》

《百亿市场,蔓迪、养元青、达霏欣开卷,“防脱生发”生意该怎么做?》

《新春联名款路径:不败的中国风,亲民的卡通款,你PICK谁?》

《I DO破产!半年裁员1/3,利润减8成,16年的强营销不灵了?》

新消费研究系列

《低度酒赛道资本疯狂涌入,200亿预调酒的新消费爆品机会在哪里?| 新消费研究系列①》

《千亿市场的果酒争夺战,果酒C位到底花落谁家?| 新消费研究系列②》

《6000亿小家电赛道,能否跑出下一个美的和九阳?| 新消费研究系列③》

《“秃”如其来!2.5亿脱发人群催生千亿规模的超级生意!| 新消费系列研究④》

《一根小小头发撬动2000亿养发大市场,养发界独角兽什么时候诞生?| 新消费系列研究⑤》