“力争未来5年让企业恢复到正常的增长曲线上”、“2024计划营业收入目标为 275.1 亿元,归母净利目标为 62.3 亿元”......一个接一个FLAG定下,昭示着海天味业对业绩复苏的决心、对重塑酱茅荣光的期盼。

必须要加把劲儿了。

毕竟2023年,其收获了自上市以来的首次双降:营收245.6亿元,同比减少4.1%,归母净利56.27亿元,同比减少9.21%。毛利率、净利率分别减少0.94个百分点、1.25个百分点至34.74%、22.97%。截止2024年5月16日,37.5元的最新股价也较一年前跌近40%。

好在2024年一季度重回双位数增长,:营收76.94亿元,归母净利19.19亿元,对应增速10.21%以及11.85%。公司表示将力争实现全年目标,开门红可喜可贺,但能否延续、真正拨云见日、重振酱茅雄风,还需内核实力说话。

1

高光与低谷

分季度看,2023年Q1-Q4营收69.81亿元、59.85亿元、56.85亿元、59.09亿元,对应增速-3.17%、-5.34%、2.2%、-9.3%;归母净利分别为,17.16亿元、13.81亿元、12.32亿元、12.98亿元,对应增速分别为-6.2%、-11.74%、-3.24%、-15.2%。

可以看出,除第三季表现稍好些外,其他三季均营利双降,尤其净利可谓全年都在“跌跌不休”。其中,第一季度更是近三年同期的最低点。换言之,2024Q1的喜增也与可比低基数有关。

针对2023年营收及毛利率下滑,海天味业表示,主要是销售规模下降及品类结构影响所致。公司收入由酱油、调味酱和耗油以及其他四大产品品类构成,2023年分别贡献126.67亿元、24.27亿元、42.51亿元以及34.99亿元,对应增速,-8.83%、-6.08%、-3.74%以及19.35%。

也就是说,除其他以外,剩余三大产品均有所下滑,且核心主力酱油降幅也最大。三大产品销量分别为229.82万吨、2.84万吨、8.61万吨,对应增速-8.17%、-0.41%以及-1.92%。

由于动销不旺,库存分别增长152.54%、165.68%、61.93%至14.11万吨、1.59万吨和3.7万吨,进而导致存货同比增长9.5%至26.19亿元。

此外,除酱油毛利率同比增长2.34个百分点至42.63%外,其他品类均有所下滑。其中,调味酱同比减少1.79个百分点至35.49%、耗油同比减少4.65个百分点至29%、其他同比减少5.3个百分点至21.88%,进而使公司盈利能力有所减弱。

从渠道看,线下颓势拖累了整体业绩:全年贡献219.26亿元营收,同比减少3.86%,比重约96%。究其原因经销商量减少是个考量,截至2023年末净减少581个至6591家。

业绩说明会上,海天味业表示,经销商数量与营收间不是呈正向比例关系,经销商数量减少一方面是公司对网络的主动优化,不简单追求经销商数量的增加,更注重经销商的发展质量;另一方面存量经济下,竞争也更加激烈,一部分效率低下缺乏竞争力的小规模经销商被市场所淘汰。

换言之,这是企业的主动而为,从规模向质量转型值得肯定。不过,经销商量的减少也会带来业绩承压,例如东部、南部、中部、北部、西部区域经销商分别净减少60个、80个、134个、170个、137个,同期营收也分别下滑7.26%、2.17%、4.19%、4.78%、0.68%。

更重要的是,线上渠道营收也同比减少10.06%至8.89亿元。线上线下均露缩态,未达2023营收281.7亿元,净利68.2亿元的既定目标就在情理中。

要知道,自2014年上市以来,海天味业业绩就始终保持两位数高增,2014年-2020年分别营收98.17亿元、112.9亿元、124.6亿元、145.8亿元、170.3亿元、198亿元、227.9亿元,对应增速16.85%、15.05%、10.31%、17.06%、16.8%、16.22%、15.13%;归母净利20.9亿元、25.1亿元、28.43亿元、35.31亿元、43.65亿元、53.53亿元、64.03亿元,对应增速30.12%、20.06%、13.29%、24.21%、23.6%、22.64%、19.61%,毛利率从40.41%增至42.17%,净利率从21.29%增至28.12%。

得益于傲人成长性,公司股价一路攀升被誉“酱茅”,2021年1月6月触及最高点126.2元,较51.25元发行价上涨146.24%。董事长庞康身价随之水涨船高,凭借2150 亿元财富荣登当年《胡润全球富豪榜》第46名,排名相较上年攀升112个名次。

但此后神勇渐失、增速急转直下,2021年-2022年营收250亿元、256.1亿元,对应增速9.71%、2.42%;归母净利66.71亿元、61.98亿元,对应增速4.18%、-7.09%,毛利率分别降至38.66%、35.68%,净利率降至26.68%、24.22%。

股价随之从高点震荡下跌,截至2024年5月16日已跌至37.5元/股,较高点累跌超7成。《2024胡润全球富豪榜》中,庞康身价降至790亿元,位列第183名,四年间缩水1360亿元。

2023年甚至出现营利罕见双降,往期的成长光环破碎,堪称海天味业至今成长性最低谷的一年,也难怪年报中表示“2023 年是极其需要耐力和定力的一年。”

2

“分水岭”背后

问题来了,为何巅峰跌落?“酱茅”沉浮背后经历了什么?

上世纪五十年代,广东佛山当地25家酱园酝酿合作计划,以其中历史最悠久的“海天(古)酱园”为领头者,改制后的酱油厂被命名为“海天酱油厂”,1994年,该厂实施股份制重组,并更名为“佛山市海天调味食品公司”。

彼时,担任总经理的庞康敏锐嗅到机遇,一边果断投资超3000万元引进一条先进的国外生产线,大大提高生产能力;一边1992年引入企业识别系统,对旗下不同级别的酱油产品注册商标和专利,从根本上防止仿冒品的侵害。

同时,还推行了瓶装酱油,并在包装上印制海天LOGO,以此加强品牌视觉印象。1999年更成为首家在央视黄金时段投放广告的酱油品牌,一时间海天响彻大江南北、销量大增,据其官网信息显示,2001年企业销售收入就已突破10亿元。

据商界杂志2021年报道,为彻底解决供不应求的被动局面,海天先后采取了一系列措施,例如2003年引进国内第一条全自动包装生产线,包装速度达24000瓶/小时,实现效率飞跃式增长;2005年在佛山投资10亿元,建成彼时世界上最大的调味品综合生产基地--海天高明生产基地,年产能超100万吨......。

渠道方面,海天秘密培训了一支超千人的销售队伍,将渠道覆盖到全国300多个地级市、1000多个县,截至2020年底经销商总数已达7051家,直控终端网点超50万个;此外,通过与新东方厨师技校合作,培养厨师使用海天酱油的习惯等,充分扩大企业市场竞争优势,线下渠道一度贡献超95%收入。

在凯度消费者指数、2021 亚洲品牌部足迹报告中,海天已触及 6.2亿消费者、渗透率达79.4%,妥妥调味品业一哥。

但高光背后,同样暗含隐忧。比如高渗透率,也意味着成长空间渐近天花板。疫情带来的消费场景变化则加速了这一进程,艾媒咨询曾表示,疫情使餐饮消费从外食转向家庭烹饪场景,提升了C端调味品需求。华鑫证券在2022年一份研报中指出,海天味业餐饮渠道占比超50%,依然是行业一哥。但另一厢,据西雅国际测算,疫情冲击下我国餐饮业2020年-2022年的合计损失预计在3.48万亿。

而伴随互联网经济的蓬勃发展,线上影响力则进一步扩大。据星图数据,2020-2022年,线上渠道占调味品总体销售比从6.6%提到8.7%,提升2.1个百分点。

2017-2021年,海天味业线上渠道复合增长率达到36.9%,成绩单可圈可点。然而竞品同样没有闲着,比如千禾味业达到76.4%。2021年线上销量额占比20%,远高行业平均水平。主攻C端市场并注重线上,让千禾味业业绩走向成长快车道,2020年-2022年营收增速分别为25%、13.7%、26.6%,均高于海天味业。

要知道,为缓解焦虑、应对成本增长,海天味业曾对旗下产品进行提价,如2021年10月公告称,对酱油、蚝油、酱料等部分产品的出厂价格进行调整,主要产品调整幅度为3%~7%不等,新价格于2021年10月25日开始实施。

即便如此,2022年仍出现了增收不增利,2023年更是营利双降。

《墨菲定律》告诉我们,任何事情都没表面上看起来那么简单。2022年海天味业迎来上市后的首次净利下滑。在此之前,公司曾连续八年营收利润双增,且增速多年保持两位数,直到2021年同比增速降至个位数。

可以说,2022年是一个分水岭。当年8月海天味业员工在朋友圈发表不当言论,公司的公关回应一度引发了外界不满;同年十一期间,又被曝出国内外产品配料“双标”、“添加剂风波”,尽管企业先后进行三次回应,但仍难完全切中消费者最关心的点,进而给品牌带来负面影响。

海天意外跌倒,给了友商们抢占市场的机会,还以千禾味业为例,2023年营收净利分别增长31.6%、54.2%,其中主打零添加的酱油产品收入约20.4亿元,同比增长34.85%,毛利率37.59%,同比增加0.44个百分点。

孙子兵法中讲,“不可胜在己,可胜在敌”。升降之间,看似意外“中枪”的背后,海天又有哪些错付误判、战略反思呢?

3

新增长线路还长 补些啥功课

客观而言,就业务布局而言,海天味业不乏居安思危、精进意识,一直寻求多元增长,降低对酱油的过重依赖。

自2020年以来,公司不断跨品类扩张,意图寻找酱油、耗油、调味酱以外的新增曲线,如在火锅底料领域先后推出9款产品,食用油领域推出“油司令”一级大豆油和玉米胚芽油,粮食领域推出“地理印记”系列大米新品,饮料领域推出“爱果者”苹果醋饮料、“喜悦满满”胡萝卜发酵果蔬汁饮料、酱油冰激凌等,近年来大火的预制菜产品也在逐步上线中。

尽管海天味业宣称“公司坚持每年在技术创新上重投入,构建了覆盖前沿技术研究、行业共性关键技术研究、产业化应用技术研究的研发体系,将传统的老师傅酿造经验通过技术革命数字化、智能化,有效嵌入到现代化生产中,促进公司保持领先的同时,守正创新”。研发费用投入也不算少,2020年-2023年分别投入7.117亿元、7.719亿元、7.513亿元、7.154亿元,累计投入29.503亿元,稳居行业首位。

可至少目前看,还鲜有抗起新龙头大旗的业务产品出现。在食用油市场,金龙鱼、福临门、鲁花等“原住民”牢据消费者视野;粮食方面有金健米业、金龙鱼,火锅底料方面则有海底捞等龙头,饮料行业更不用提,早已一片红海、强敌环伺。

隔行如隔山,转型升级、跨界多元从不是一个轻松话题,如烹小鲜又如履薄冰,耐力、韧性、定力、专业性、特色化一个不能少。从营收看,代表企业多元化产品的其他业务比重2023年为14.25%,虽同比喜增,但距离成为新增长主驱动力仍有距离。

据choice数据,2014年-2023年,海天味业分别投入营销费10.5亿元、12.27亿元、15.6亿元、19.57亿元、22.36亿元、21.63亿元、13.66亿元、13.57亿元、13.78亿元、13.06亿元,累计投入156亿元;其中2020年-2023年分别投入广告费4.86亿元、4.53亿元、3.97亿元、2.08亿元,累计15.44亿元。可若从上述危机公关处理看,似乎仍显得有些青涩。

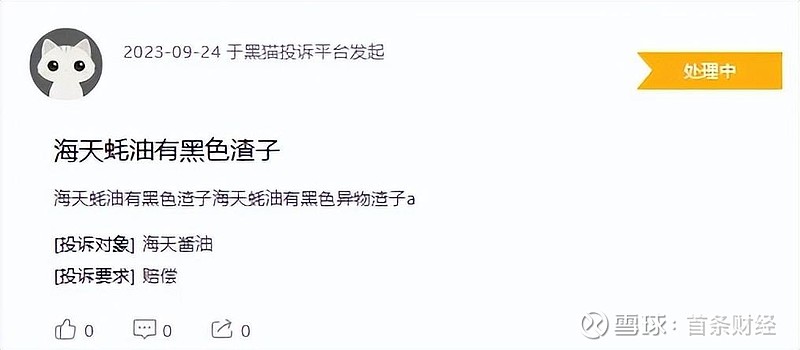

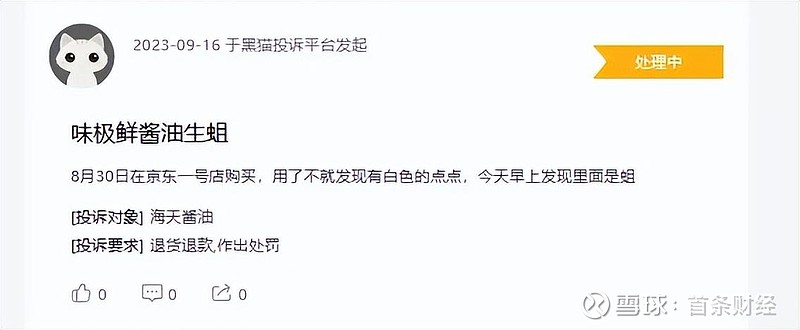

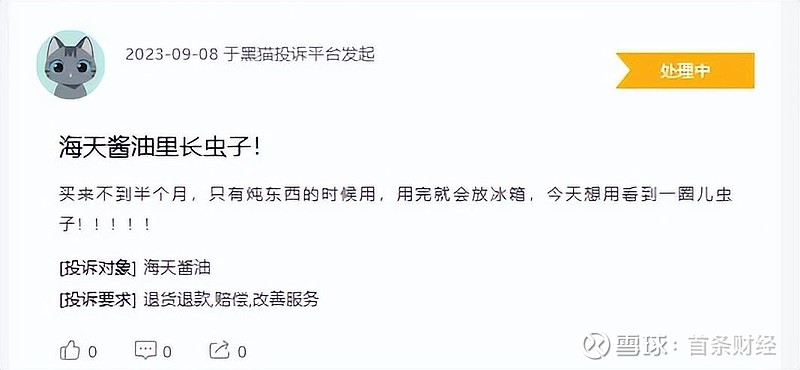

说千道万,还是产品力为王,即使王者也无例外。浏览黑猫投诉,截止2024年5月16日21时共有94条投诉,数量真心不多,可其中不乏吃出异物等品控质疑,且涉及酱油、耗油等主力产品。

(以上投诉均已经过平台审核)

诚然,用户千人千面,人人满意并不现实,上述投诉或有偏颇片面处。然而食品快消业,品控大于天、市场从不缺选择替代者。尤其经历了“添加剂风波”,海天味业应有更多体会,无论主业精进还是新业务孵化,多些查漏补缺、高效高质总没有错。

正如长江商报援引业内人士,海天味业定位大众化,企业不管是直接涨价还是推出中高端产品,都很难改变大众化的品牌定位,而未来调味品赛道的竞争只会加剧,海天味业想要真正实现复苏,要走的路还很长。

4

穿越低谷 需要大智慧

当然,龙头毕竟是龙头。虽有种种困题牵绊,好在企业积淀深厚、市场影响力巨大,从而为腾挪精进留出不少空间。

凯度消费者指数发布的《2023 年全球品牌足迹报告》中显示,海天触及数已达7.98 亿消费者,渗透率增至83.9%,排名中国消费者十大首选品牌第 4 位。

2024年5月10日,海天味业又入选“2024外国人喜爱的中国品牌”。同日,还新获一项发明专利授权,专利名“黄酒酒曲及其制备方法”,专利申请号为CN202210397233.4。据证券之星,2024年以来海天味业新获得专利授权40个,同比增加73.91%。

郭士纳在《谁说大象不能起舞》一书中曾提到:“任何一家公司成功实现改革必不可少的前提条件就是,公开承认自己所面临的危机”。同样,上述成绩也源于海天味业的自我革新、痛定思痛。其年报称“公司业绩虽未达预期,但在投资者、用户以及各方伙伴的信任和鼓励下,经历了一年的变革,取得了不少成效。”

例如,2023年以打造“灯塔工厂”为抓手,聚焦“业务高质发展、组织能力提升、专业方法体质”三方面革新为目标,海天开展了系统性的、持续性的“精益数字化”转型改革,这一过程中建立了“10100理念”,即用1套赋能及保障机制、无限靠近0浪费的极限思维,调动100%全员参与,驱动公司在精益数字化方面的持续建设,加快向“数字化制造示范者”靠近等。

渠道方面,强化多场景产品开发和多渠道销售,例如工业食品渠道、团餐渠道、线上渠道、团购渠道等都取得一定发展;全员市场意识得到强化,数字化技术创新营销模式也赋能渠道力的进一步提升。

2024年第一季线上营收增长20.67%,酱油业务同比增长 10.06%。

聚焦未来,海天味业表示2024 年乃至整个四五规划期间,公司将力争培育更多的精品、大单品,引领每个品类的更快更好发展,用个性化、多样化、高品质的产品,拥抱趋势赢得增量。

如何实现?海天味业表示将继续坚持精品工程方针,力争培育更多的精品、大单品;坚持用户为中心的产品理念;坚持打造调味品生态圈的产业发展模式,做精产品、做大品类、做活渠道、做多品牌,打开未来发展空间和机会。

此外,还将着力通过提高网络承载力、夯实品类结构、创新营销业务模式等举措,推进市场链的稳定发展,焕新营销的龙头引领作用。同时,打造供应链极致服务能力,整体实现供应链“端到端”的系统性力提升。

显然,经历了“双标”风波、业绩颓态阵痛,海天味业也在刀刃向内、附身向下、决绝自我革新、自我进化。都说深蹲之后是起跳,跌的越多反弹力越大,经历了2023年的首次双降,2024年能否来个翻身仗呢?起码,一季度的业绩回升是个好兆头。但市场千变万化,开门红不代表全年就稳了,能否实现275.1 亿元营收、 62.3 亿元净利目标,拭目以待。

长远看,企业起伏产业兴衰,本是常态。真正优质企业不应太在乎一城一池的得失,想要真正穿越低谷,最终要赢在核心竞争力的打造。值得一提的是,2022年、2023年海天研发费同比分别下降2.67%、4.778%,2024一季度又降4.65%至1.85亿元。都说不创新无未来,结合上述精品工程、供应链系统力提升,背后均离不开高质量研发。

而一方面,经历了2023年首次双降,2024年如何防止业绩继续硬着陆、止跌回升、尤其净利改善对内外信心的提振至关重要。

短利长益间,想来海天味业的抉择也是两难。发展十字路口,更考验管理层的大智慧。

本文为首财原创