截止2017年4月末,从历史波动规律分析,中国股市整体:

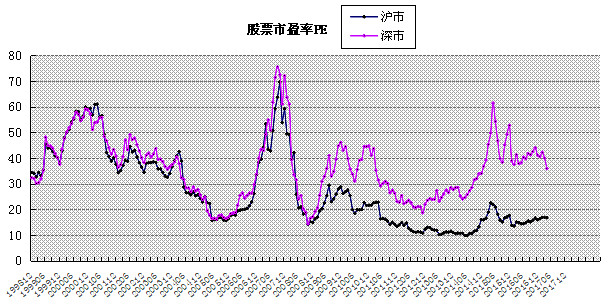

·市盈率PE、市净率PB 等估值水平快速下降,指标风险度分别为33、26,已进入较低区域,但中小、创业板与主板股票之间估值差距仍处于1.6~2倍高位,市场内部离散度很高,不符合大周期底部特征;

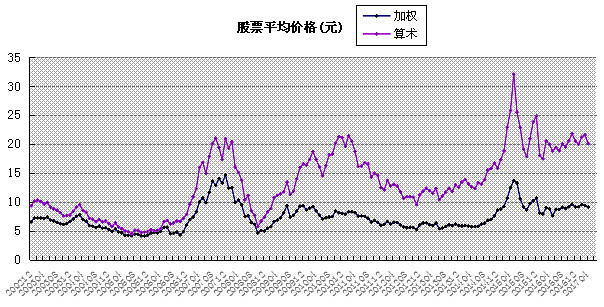

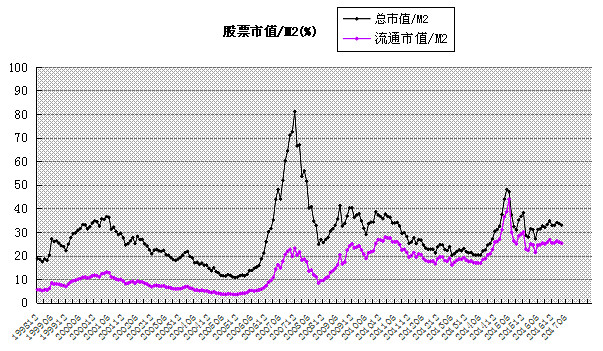

·平均价格、股票市值/货币M2占比 分别为46、40,处于中等风险区间,不具备显著的上涨动能;

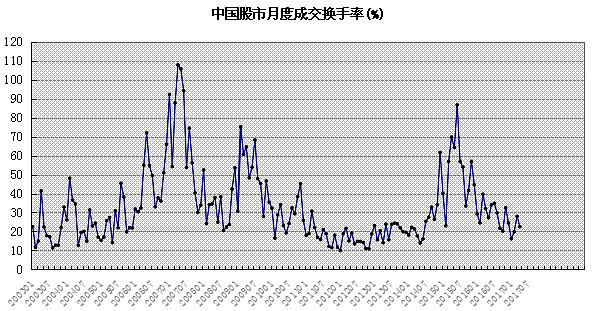

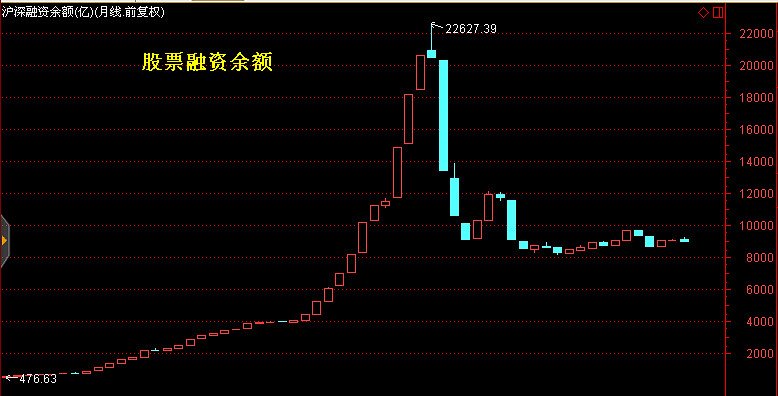

·换手率、股票融资杠杆率 等信心指标尚未摆脱低迷状态,投资者风险接受程度低;

·综合评估,股市长期投资系统风险度为:35,风险继续释放,整体仍处于中等风险区域。

————————————————————————————————————

指标说明:

一. 假设在股市长期运行过程中,大级别、完整周期的牛、熊市交替所形成的历史估值的最高、最低点构成一个箱体,市场整体估值在这个大箱体内波动,那么系统风 险度(数值为0 ~ 100,风险依次递增)反映的就是当前市场估值在这个箱体中所处的位置,由此来衡量潜在的风险与收益对比。

二. 风险度估值范围为0~100,分为“极低、低、较低、中等、较高、高、极高”7个级别,根据风险度估值及相关指标的历史均值偏离度综合判断。越低表示股市整体估值越接近历史低位,长期投资风险越小;越高表示股市估值越接近历史顶部区域,长期投资风险越大。

理论基础:

1. 价格包含了一切信息,历史不会简单重复,但人性亘古不变,市场总是在极度悲观与过份乐观之间循环往复。

2. 价格总是围绕价值上下波动,多年形成的价格中枢比较接近市场普遍的价值认同,对价格具备显著的拉力,偏离度越高,市场纠偏的动力越强。

3. 中国近30年经济一直高速增长,但期间股市既有暴涨500%,也会狂跌80%,涨跌与宏观经济状况的好坏并不必然相关,但与市场整体估值、运行趋势与周期、货币供应量、国家政策密切相关。

特别提示:

此分析系统仅能静态衡量股票市场整体估值以及长期投资系统风险的高低,虽有严谨和长期的数据为基础,但不能有效体现市场内部个体的巨大成长性、结构性差异,也无法预测黑天鹅事件的发生,只有与趋势、周期、经济货币政策等投资策略结合才更有效。

不谋万世者,不足谋一时;不谋全局者,不足谋一域。