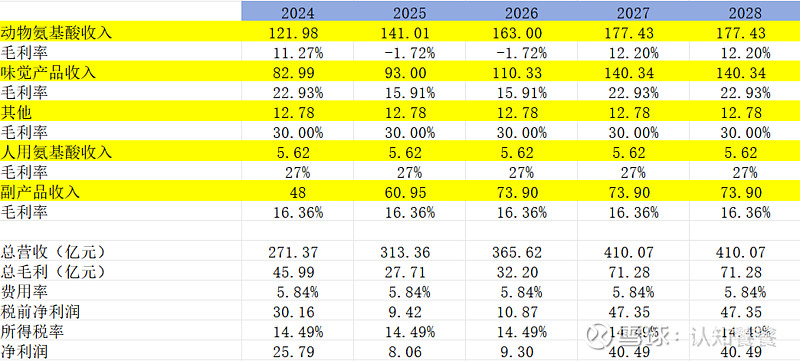

结论:开启价格战后,梅花生物最最保底的利润有8.06亿左右(参考2019年时的价格战),恢复正常价格后,可以达到40亿以上,个人认为行业低谷即2026年时是一个比较好的投资时机

梅花生物主营业务主要是味精(81亿,95万吨产能)、赖氨酸(60亿,100万吨产能)、苏氨酸(34亿,50万吨产能)、原料副产品(49亿)、黄原胶(24.5亿,7.5万吨产能)。梅花生物各业务产能利用率均保持在90%左右。

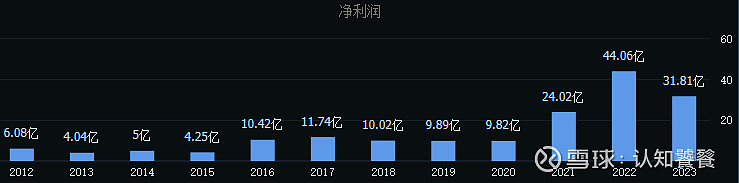

梅花生物营收自2017年起每年保持稳定增长,而净利润是从2021年开始大幅上升。梅花生物生产的味精、赖氨酸都是以玉米为主要原材料,21年玉米价格上涨,而玉米加工产业链的各个产品如赖氨酸、苏氨酸、味精、副产品的价格涨幅大于玉米,所以21年梅花生物净利润增速远大于营收增速。(21年营收增加还有个原因是味精产能释放20W吨)

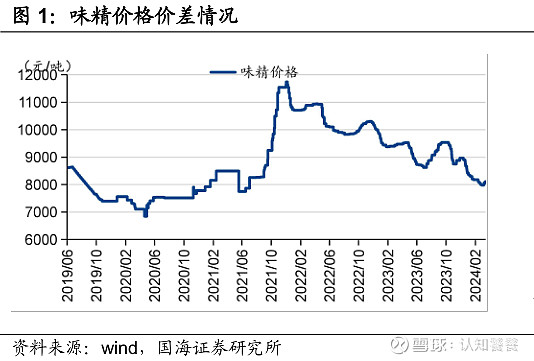

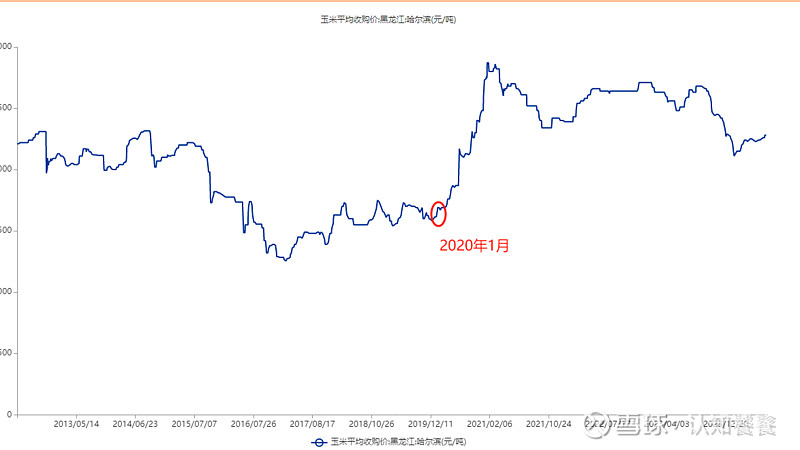

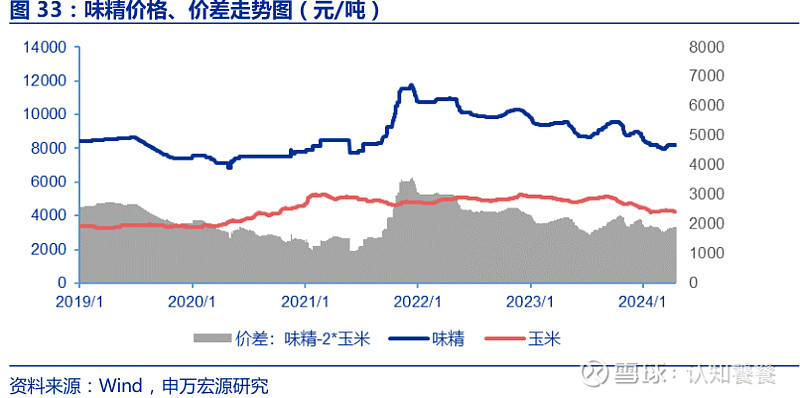

玉米类似于硬通货,当原材料玉米的价格上涨,会使得玉米产业链的所有产物价格上涨,包括副产品玉米淀粉、淀粉糖(副产品基本是盈亏平衡的状态)。并且像氨基酸和味精的涨幅会远高于玉米的涨幅——2021年玉米全年平均价格同比2020年上涨26.1%,同期98%赖氨酸价格上涨43.7%,味精上涨30%+。

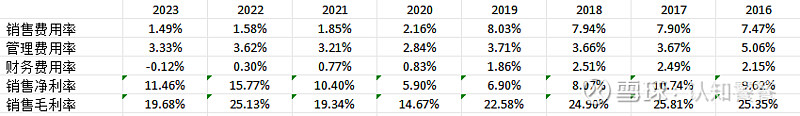

可以看到自2020年以来,梅花的销售费用率和财务费率逐步下滑,管理费率逐步上升,而净利率大幅上升,这主要得益于产品价格上涨带来的毛利率上升。像氨基酸这种重资产行业,三费费率都比较低,对利润影响最大的还是产品价格和制造成本

苏氨酸和赖氨酸属于同质化产品,工艺质量标准差异很小,行业拼的是价格和服务质量。价格很好理解,质量差不多的情况下选择价格低的。服务质量指的是稳定供货,也就是在行业亏损的时候依然愿意给客户提供足量的货,在行业大赚的时候不会变相抬价,依然按照以前低价的合同执行,简单一句话就是让客户能赚到钱,这一点梅花生物是做的最好的。

98%赖氨酸的成本大约在7800~8000元/吨左右,今年以来平均价9920元/吨;苏氨酸成本8500~9000元/吨,今年以来平均价10390元/吨。这两种氨基酸的行业平均净利率在7%~10%之间。在当下赖氨酸需求增速逐渐降低的情况下,梅花生物选择增加60万吨赖氨酸产能,就是要再次开启价格战,让行业内落后产能彻底出清,并巩固自身行业绝对龙头的地位。(为啥说是再次开启价格战,因为梅花生物以前打过不少次价格战,最低一把赖氨酸价格直接干到了3888、3666元/吨)次

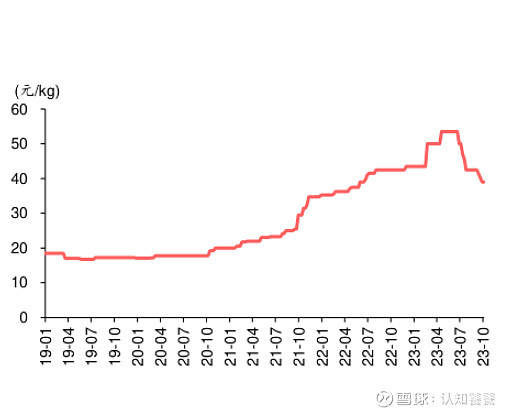

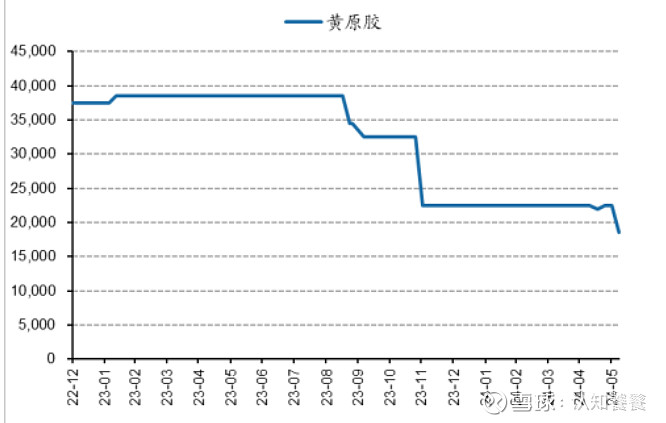

在梅花生物的所有产品中,黄原胶是单价最高的(均价40000元/吨)。黄原胶主要用于石油、食品和医药领域,2022年50%的黄原胶用于石油开采——在完井和修井过程中,黄原胶可以提高井壁的稳定性,减少液体滤失,提高油井的产出。国内黄原胶产能主要分布在阜丰(8W吨)、梅花(7.5W吨)、中轩(4.8W吨)、建隆(3W吨)上,全球市场规模在15亿美元左右,梅花生物占了25%。

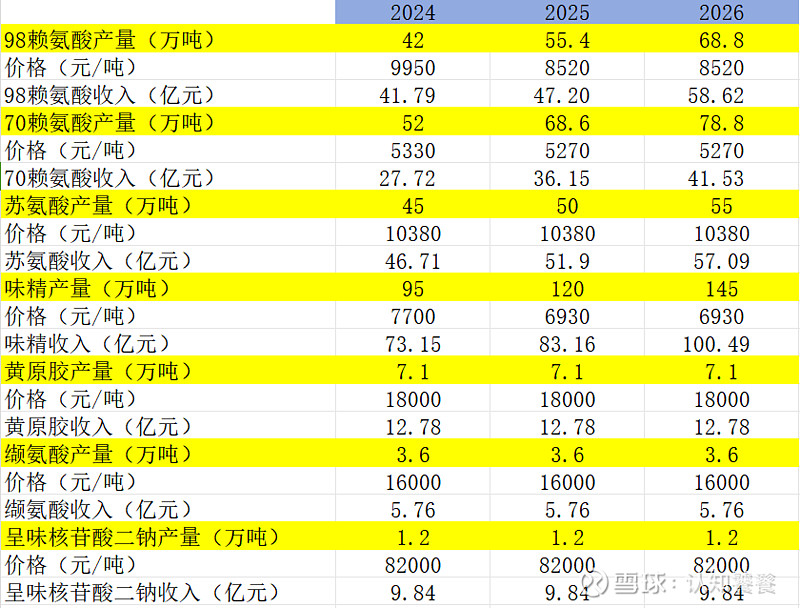

下面大致推算梅花生物的合理估值,这个估值是考虑到梅花生物的扩产的估值:2024年梅花生物启动通辽50万吨味精扩产及其配套项目、白城60万吨赖氨酸及其配套项目。

关于产能的考虑:之前白城30W吨赖氨酸项目在2021年3月正式破土开工,10月完工,11月正式投产,只花了八个月时间,这里的两个项目是今年二季度动工,预计明年年底能满产,故我们假设24年新增产能25W吨味精+30W吨赖氨酸,25年新增产能达到50万吨味精+60万吨赖氨酸。

关于价格的考虑:

1 梅花生物新增的赖氨酸产能较大,预计会掀起新一轮价格战。我们取近几年最低价来预算25年后的赖氨酸价格。98赖氨酸8520元/吨,同期70赖氨酸5470元/吨。

2 苏氨酸暂时没有扩产安排,假设未来两年梅花苏氨酸产能逐步满产,苏氨酸价格保持不变。

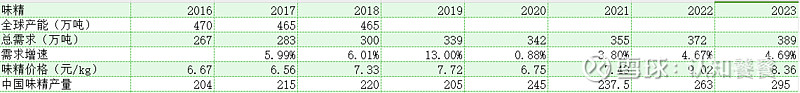

3味精价格主要是跟着原材料价格走,全球味精产量差不多360万吨,梅花生物这个50万吨的扩产量级挺大,大概率也会打价格战。不考虑原材料价格变动,就算接近亏本卖,味精也就降价10%,我们这假设降价10%。

4 黄原胶21年价格持续上升主要是短期石油开采需求暴增+供给不足导致,目前价格已经逐步回落至正常水平18000元/吨左右。预计未来能保持这个平均价格(这个价格是19~21年的平均价格)

5缬氨酸目前行业处于亏损状态,行业平均成本在16000元/吨左右,预计未来会回到16000元/吨左右的平均价格。产能,不知道会不会扩张,暂时没看到扩张的计划。

6 呈味核苷酸二钠的产量、价格假设保持不变。

7 副产品的营收年报里是归在动物氨基酸里的,实际营收48亿左右,会随玉米价格变动。这里我按照新增产能吨数/总吨数去估算副产品新增营收。

8 毛利率我们就直接按照23年年报给的毛利率估,除了其他业务(黄原胶+)的毛利率,因为黄原胶的价格降幅比较大,其他的毛利率应该要降低一些——黄原胶价格降低了60%左右,其营收占其他业务营收近90%,其他业务基本就是黄原胶业务。所以我们这里取2019年黄原胶的毛利率30%作为以后的毛利率。

最终各产品销量和收入估算如下:

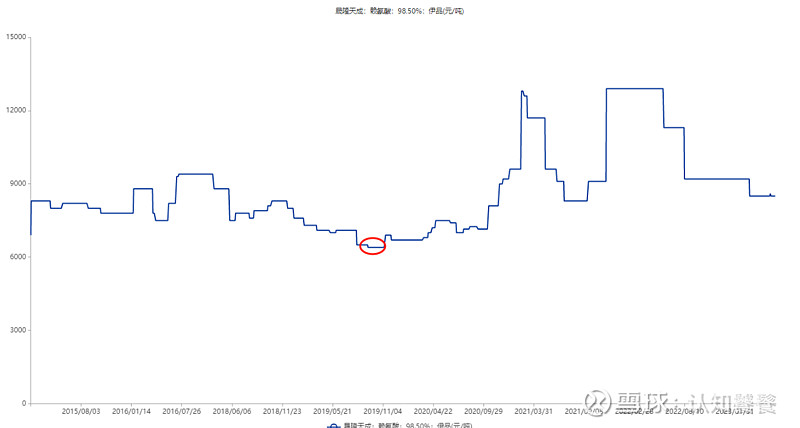

梅花生物在2019年的时候赖氨酸产能从30万吨扩张至70万吨,19年是价格战打的最狠的一次,赖氨酸价格在当年创出近十年新低。

同时,梅花生物在2019年味精产能从64万吨扩张到2020年的105万吨,一年扩张20万吨,2020年的味精价格最低。所以这里赖氨酸的毛利率按2019年的毛利率估算,味精的毛利率用2020年的来估算。2019年毛利率中包含运输费用等,这里要剔除掉会计准则变动带来的影响。

打价格战后梅花生物26年的保守利润在8.06亿左右,假设27年行业产能出清,价格和毛利率逐渐恢复到23年时的正常水平,那么梅花的净利润可以恢复到40.49亿左右。

赖氨酸的价格战从2019年4月开始,一直到持续到2020年3月,持续了将近一年,2019年期间头部企业产能持续扩张,全球赖氨酸产能增长16%。

2020年4月,低效产能出清后,随着玉米价格上升,赖氨酸价格逐渐走高——2020年期间头部企业赖氨酸产能维持不变,而赖氨酸总体产能在下降,2020年国内在产企业产能98.5%赖氨酸产能124.5万吨,同比下降12.8%,70%赖氨酸205万吨,同比下降17.0%。

赖氨酸价格主升浪在2020年10月份左右,玉米价格从2020年4月份开始主升浪,是玉米价格上涨带动了赖氨酸价格上涨,玉米价格的上涨同时也会倒逼成本较高的企业更快的退出赖氨酸市场。

味精价格战从20年3月左右,一直持续到20年10月。

味精价格显著上升的时间是在2021年8月。味精找不到每年的产能,只能用国内味精产量来衡量——国内味精产量在2020年较19年增长40万吨,随后在2021年降低7.5万吨。头部企业阜丰、梅花生物、伊品等在期间持续扩产,只有低效产能被持续清退,而玉米价格的上涨加剧了成本对低效产能的压力,加速清退速度。

综上,个人认为,原材料玉米价格上升起到加速产能出清、推高赖氨酸价格两大关键作用,是使得行业快速走出低谷的关键。

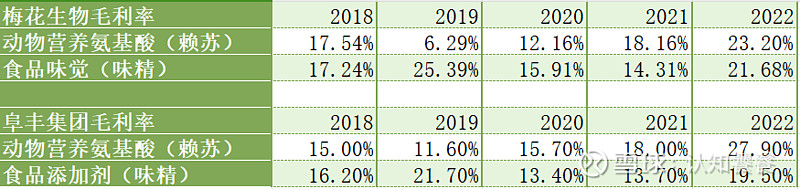

价格战期间的毛利率水平:

赖氨酸三大龙头,梅花、阜丰、大成,大成没上市;味精三大龙头,阜丰、梅花、伊品,伊品生物22年才并入星湖科技,本身没上市。

如图是梅花生物和阜丰集团2018~2022期间,两大业务的毛利率

梅花的食品味觉业务90%以上是由味精贡献,阜丰的食品添加剂业务80%以上由味精贡献,有15%是淀粉甜味剂。

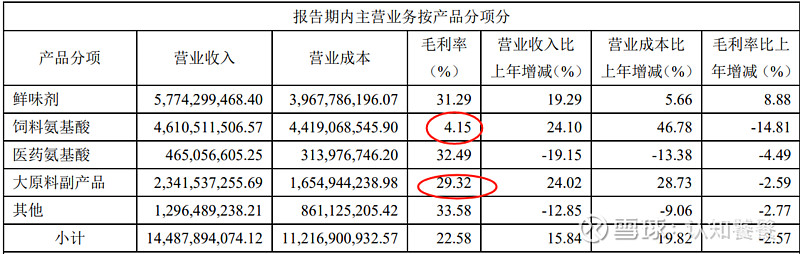

动物营养除了赖氨酸、苏氨酸,还包含玉米的副产品,梅花生物的 玉米副产品业务:氨基酸=1:2,阜丰集团玉米副产品:氨基酸=1.27 :1。阜丰集团动物营养业务的玉米副产品占比甚至高于氨基酸,这也是为什么在2019年价格战最厉害的时候,阜丰集团动物营养氨基酸的毛利率还有11.6%。如果阜丰玉米副产品的毛利率和梅花一样为29.32%,那么它2019年氨基酸的毛利率为-10.9%,也就是生产亏损的状态,而同年梅花生物氨基酸毛利率实际是-1.72

(下图为梅花生物2019年毛利率细分)

下图是梅花生物2018~2023年期间味精和赖苏氨酸的毛利率

#今日话题# @雪球创作者中心 @今日话题 $华恒生物(SH688639)$ $梅花生物(SH600873)$ $牧原股份(SZ002714)$