这是我们第89次在早晨8点一起聊投资

2020年延续了2019年市场的火热,火热的市场比冰冷的市场要难做。

今年市场分歧比较大,科技涨几天、消费再涨几天,偶尔银行也能涨一天。

并且也不光是涨,而是一会暴涨一会暴跌。板块踩错了,三天能吃2个跌停。

板块的轮动像螺旋桨一样,转的人头晕。

在这样比较极端的行情下,应该配置什么基金呢,这篇我说说我的思路。

01推动基金上涨的三个因素

先一起看看推动基金净值上涨的决定因素。

总结下来,有3个因素。

分别是:利润增长率,PE变化率,股息率。

之前在《买指数基金“坐过山车”怎么办?》这篇文章中曾写过具体的推导过程,最近有很多同学刚刚开始学习基金,我再推导一遍,大家一起温习一下。

假设,我们在今年以P0的价格买了一支指数基金,明年以P1的价格把它卖了,期间还收到了一些 股息。

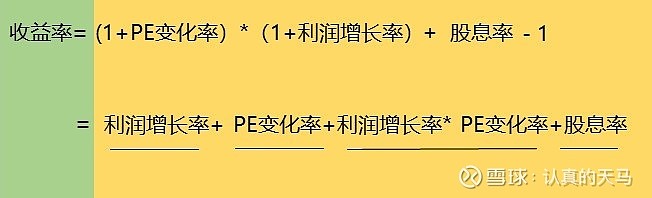

那么我们的收益率就等于:

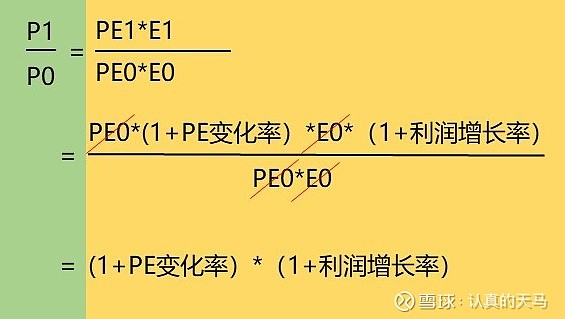

然后把其中P1/P0单独拿出来算一下,因为PE=P/E,所以P=PE*E

把这个结果带回收益率的那个式子。

由这个结果我们就可以清楚的知道,我们投资指数基金的收益率,取决于:利润增长率、市盈率变化率、股息率。

02 2020年该如何抉择

目前沪深300的盈利率在14.88倍,处于中间位置。在同等利率条件下,相信再过个5年,市盈率估计也还在这个位置。

也就是说,现在买基金,很有可能再过5年时间,整个市场市盈率不变。

推动基金净值增长的3个因素里面,市盈率变化率,先废了。

再说说股息率。

各个指数基金的股息率不尽相同,但总的来说,都是在2%-3%范围内晃悠。

虽说这部分收益是非常稳健的,但是谁来股市投资,是为了一年只赚2%-3%来的呢?

如果是为了这收益率,直接买余额宝好不好。

所以,股息率也不是我们选基金的最主要指标。

还剩下最后一个因素,利润增长率。

在市盈率变化率为0、股息率太低的前提下,只有利润增长率靠得住了。

所以,我们要选择 预期利润增长率高的指数基金,同时,这个指数基金要容易判断。

这两个指数里面,相对好判断的是A股龙头。白酒指数到底能不能持续25%的利润增长,需要对这个行业有很深的理解才行。

而A股龙头判断起来要容易的多,一箩筐行业龙头优秀公司,他们不增长,谁增长?

所以我在组合里面调入了A股龙头指数基金,把中证红利等不太好判断的指数基金调出了。

另外,国企指数虽然预期利润增速一般,但是由于它相对A股大盘股而言有折价,所以从图便宜的角度,我还是配置了它。

A股龙头和国企指数,一个图增长,一个图便宜,两种风格,各配置一个。

这就是我最近调仓的思路,供大家参考。

Ok,今天先聊到这,我们明早8点见。