投资要点

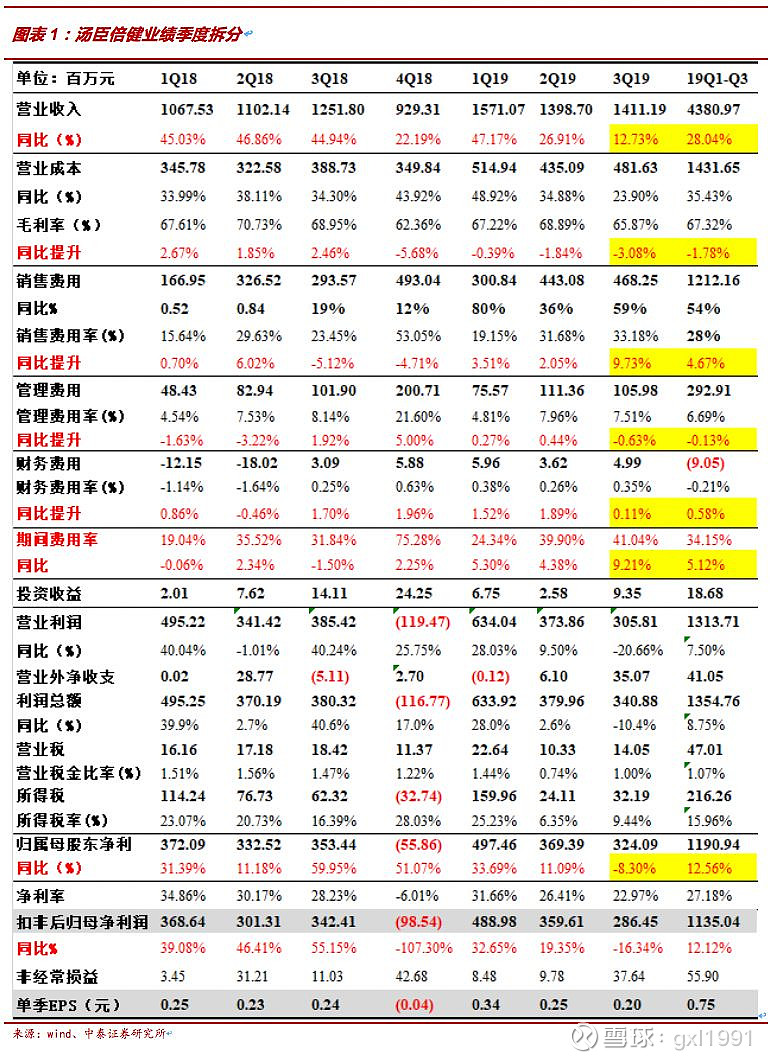

事件:汤臣倍健发布三季报,1-9月收入43.81亿元,同比+28.04%,归母净利润11.91亿元,同比+12.56%;19Q3收入14.11亿元,同比+12.73%,归母净利润3.24亿元,同比-8.3%。

外部政策环境严峻,公司积极应对,收入保持稳健增长。1)分渠道看,LSG境外业务受《电商法》实施影响,面对中国消费者业务的澳洲客户受到较大冲击,我们预计LSG海外收入同比增速为负。考虑2018年8月31日开始并表LSG,19Q3并表3个月的基数差异,我们预计19Q3并表LSG收入占比10%,略有正贡献。目前海外渠道积极转型去库存,但预计仍将持续一段时间。境内线下药店渠道受国家对药品零售行业改革和规范整治行动影响较大,我们根据渠道调研,预计公司药店渠道收入占比约65%,前三季度收入增速保持20%以上较快增长,19Q3预计收入增速放缓至个位数,主因药店整治影响动销,造成的渠道库存影响19Q3发货,根据我们渠道调研了解动销逐渐转好,预计库存逐渐改善。国内线上渠道受电商平台政策变化影响,前三季度收入个位数增长。我们预计电商收入占比17%,19Q3收入增速15%左右(19Q2收入增速为负)环比改善,主因公司积极开拓新品+品牌推广投入增多引流,持续推进电商品牌化3.0战略。其他渠道:商超和母婴渠道建设进展良好。2)分品类看,大单品健力多收入增长强劲,蛋白粉继续引领主品牌增长。公司2019年启动以蛋白质粉为形象产品的主品牌提升策略,主品牌“汤臣倍健”前三季度同比增长约9%,其中蛋白粉增速较快;公司丰富和夯实大单品战略,前三季度大单品“健力多”关节护理产品同比增长约50%,life-Space益生菌国内线下进展良好。

19Q3利润承压主因品牌推广费用同比提升+并表LSG业绩拖累。19Q3公司净利润3.24亿元,同比-8.3%。我们分析如下:1)公司19Q3毛利率下降3.08pct至65.87%,其中国内膳食补充剂毛利率稳健,主因LSG产品毛利率较低并表拖累。2)19Q3公司销售费用率33.2%,同比提升9.73%,主因Q3推广大单品和新品造成品牌推广费用增多,考虑全年费用投放节奏,我们认为19Q4费用率好于18Q4,预计全年销售费用率在30-32%,同比略有提升。19Q3管理费用率微降0.63pct至7.51%,财务费用率同比提升0.11pct至0.35%。3)并购LSG产生无形资产摊销(19Q3为3500万元、19Q1-Q3为1.05亿元),考虑LSG境外业务受《电商法》冲击较大,本身业绩承压,加之无形资产摊销,预计并表后利润拖累较多。公司19Q3非经常损益3764万元,同比18Q3多2661万元,因此19Q3扣非净利润2.86亿元,同比-16.34%,前三季度扣非利润11.35亿元,同比+12.12%。

随着动销好转,库存预计逐渐下降,预计现金流逐渐转好。前三季度公司应收账款4.49亿元,较年初上升102.77%,主要为销售规模增加及按照惯例年初授予部分客户信用额度,年底集中进行清收所致;短期借款8482万元,较年初下降46.36%,主因偿还银行借款。预收款2660.55 万元,较年初下降 91.95%,主因2018年末客户提前备货导致预付货款较多而本年度已发货所致。前三季度公司经营现金流量净额7.57亿元,同比-17.17%,主因购买原材料及品牌推广费增加所致;投资现金流量净额3.08亿元,同比+107.49%,主因去年同期收购LSG及购买澳洲Penta-vite品牌所致;筹资现金流量净额-9.04亿元,同比-149.34%,主因去年同期取得投资款及本期偿还借款所致。

加大研发和新品推广,创新+品牌推广+渠道多样化走出困境。公司1-9月研发费用8169万元,同比+34.13%,加大基础科学及产品研发创新。1)年初以来公司积极培育新品life-Space益生菌、19Q3电商推广年轻化新品yep胶原蛋白口服液、代餐蛋白纤维奶昔、胶原蛋白软糖等。2)9月27日公司与DuPont杜邦签署《创新战略合作协议》,加大肠道微生态、潜在新功能益生菌等研发合作。3)10月14日,公司与新西兰Fonterra Limited(恒天然)战略合作,围绕特殊功能性蛋白、特定益生菌、抗衰老功能成分等原料的筛选及产品开发。4)10月17日,公司与上海生科院共建“中国科学院上海营养与健康研究所-汤臣倍健-营养与抗衰老研究中心”在全国范围内开展营养与抗衰老领域的相关技术项目合作。

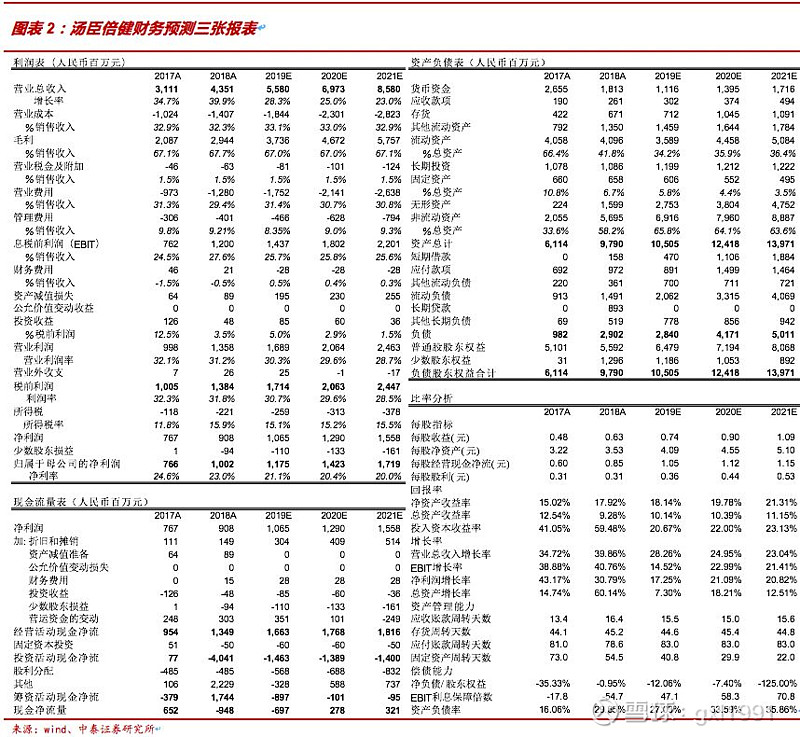

盈利预测及投资建议:我们长期看好汤臣作为膳食补充剂行业龙头的成长性,2019年受到政策和外部环境影响较大,短期业绩略有承压,目前公司积极应对,有望在四季度逐渐走出困境,预计2020、2021年业绩表现好于今年。我们小幅调整盈利预测5-10%,预计2019-2021年收入分别为55.8、69.7、85.8亿元,同比+28.3%、24.95%、23.04%,净利润分别为11.75、14.23、17.19亿元,同比+17.25%、21.09%、20.82%,对应PE分别为22.93X、18.94X、15.68X,维持“买入”评级。

风险提示:保健行业整治政策影响;益生菌、健视佳国内推广不及预期;新电商法及电商平台政策影响

范劲松:食品饮料行业首席分析师,食品专业硕士。8年证券、期货投资研究经验,2014年被郑州商品交易所评选为期货优秀分析师,2016年新财富入围核心成员,2018年金罗盘量化评选最准分析师,2018年第一财经食品饮料最佳分析师评选第一名。

执业证书编号:S0740517030001;

手机:13023226679 ;

邮箱:fanjs@r.qlzq.com.cn。

龚小乐:食品饮料行业分析师,南京大学经济学硕士,2016年加入中泰证券研究所,3年食品饮料行业研究经验,2016年新财富入围团队成员,主要覆盖白酒、红酒。

执业证书编号:S0740518070005;

手机:15751860087;

邮箱:gongxl@r.qlzq.com.cn。

赵雯:食品饮料行业研究员,东南大学经济学硕士、法国雷恩一大金融硕士,覆盖非酒食品板块,曾任职东吴证券食品饮料组(新财富团队)。

手机:17621615022;

邮箱:zhaowen@r.qlzq.com.cn。

熊欣慰:食品饮料行业研究员,中国科学技术大学金融工程硕士,主要覆盖啤酒、调味品、休闲食品板块,曾就职于东北证券食品饮料组。

手机:15921024206;

邮箱:xiongxw@r.qlzq.com.cn。

房昭强:食品饮料行业研究员,武汉大学经济学硕士,2018年加入中泰证券研究所。

手机:15827398976;

邮箱:fangzq@r.qlzq.com.cn。

适当性声明:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。

重要声明:

本订阅号为中泰证券食品饮料团队设立的。本订阅号不是中泰证券食品饮料团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

©中泰食品饮料

长按下方二维码关注我们

每一次的旅行

都想与你同行