#雪球星计划# 关注到汽车后市场行业的原因有很多,首先国内经济处于结构性的转型期,汽车存量数量和年龄越来越高,催生了大量的汽车后市场的需求,另外从美国汽车后市场的历史来看,不仅诞生了长期牛股汽车地带,长期连续的无周期性复合成长,也催生了像Dorman products这样的细分领域的新颖的商业模式的小白马,这是一个弱周期的空间大的行业。

同时从时机的角度看,目前二级市场对于汽车后市场的关注度很低,而一级市场已经有大量的资本关注,显然各种新兴行业的光芒,盖过了这一个平平无奇的长周期的行业的优势,即使短期没有爆发性,但是长期复利效应的力量凸显。各行各业都有非常专业的研究者和专家,需要非常多的行业知识和积累,但实际上对于时机的评估非常重要,目前信息泛滥的时代,大部分人都能找到最有前景的行业,也能找到行业内最好的公司,但反过来这些信息早已公之于众,导致其能找到最好的东西,却不能在其能产生超额回报的时候进入,核心还是前瞻性。作为一个非业内人士,我需要立足于当下的价格去期待未来,而不希望以未来的价格去期待更好的未来或者以当下的价格去缅怀过去。说回主题,让我们进入汽车后市场的商业故事。

一、美国汽车后市场传奇

(一)美国汽车发展史

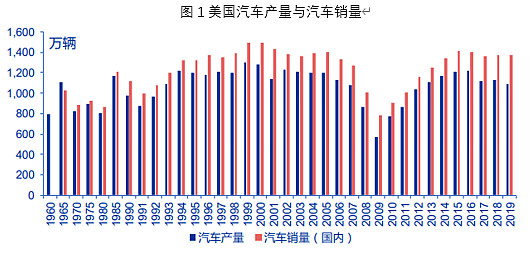

1950年到2000年是美国汽车市场发展的黄金时期,其中1973-1978年发生石油危机,导致汽车成本明显提升,这期间,经济省油的日本小型汽车崛起,1980年到2000年,本田日产等日本企业在美国建厂,日本车的小巧耐用,让消费者节省成本。从图1看,美国汽车销量和产量基本在2000年达到了最顶峰。随之应运而生的数据就是汽车保有量和汽车平均年龄。

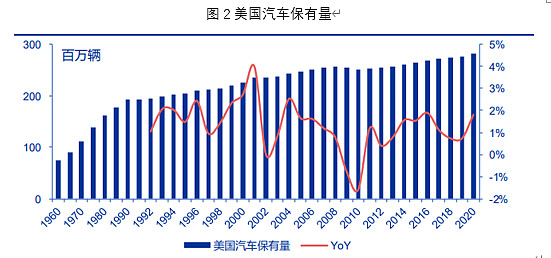

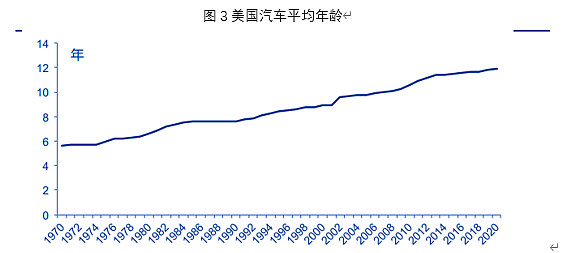

前面提到美国汽车销量在2000年到达顶峰,随着前面堆积的汽车保有量聚集,1960-1990年,汽车销量的饱和趋势,诞生了保有量的规模快速上升,2019年美国汽车保有量约3.2亿辆,美国汽车平均年龄也开始慢慢上升,其中1990年到达7年左右,2020年到达10年以上,汽车后市场随着汽车年龄的增加,保有量的增加,新市场崭露头角。

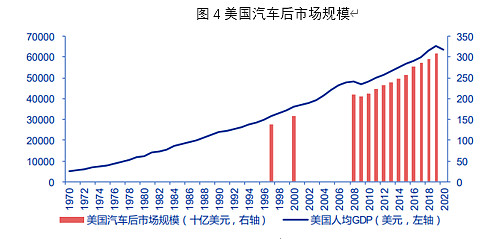

美国汽车后市场就如同前面所说,这个市场跟随汽车销量而生,随着保有量和汽车平均年龄上升而膨胀,并且没有出现明显的周期性,因为经济下行时候,新车购买量少,老车行驶数量增加,更换零件的概率增加,经济上行,汽车销量增加,汽车保有量上升,这是一个非常好的赛道,目前美国汽车后市场的规模到达3000亿美元。

(二)美国汽车后市场产业结构

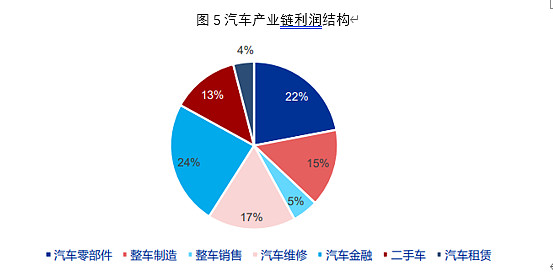

整个汽车产业链的结构非常多元,包括了整车制造和销售,零部件,汽车维修,汽车金融,整车制造销售利润占比20%,零部件占比22%,可见汽车后市场在产业链中的利润占比也非常高。

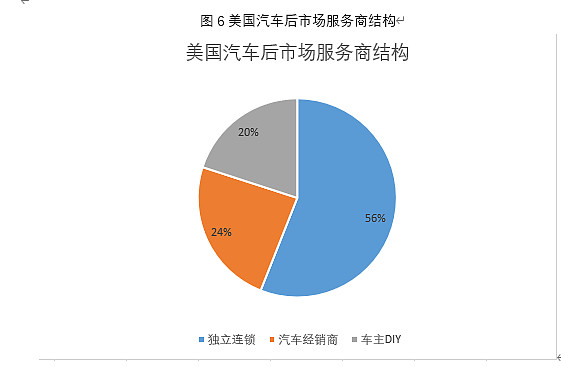

然后我们来看一下美国汽车后市场的参与者结构与市场特征,独立连锁的汽配厂为主,占比56%,汽车经销商24%,车主DIY占比20%,基本上这个市场都被连锁商占据,汽车经销商提供的原厂配件比非原厂配件价格高,但是质量一样,所以消费者更愿意在独立汽配修理厂购买部件(而经济衰退会促进这一过程)。

(三)美国车主需求模式

车主的需求模式一般有两种,第一种DIFM(Do it for me)就是车主自己买需要维修的零部件,或者机油轮胎,汽车用品,然后需要汽车维修技师安装,第二种是DIY(Do it yourself)车主买了汽车用品后自己安装,约有21%的美国消费者将DIY模式作为首次进行汽车 维修保养的模式,大家应该有直观的感受就是国外的消费者对于汽车组装比较热衷,而且法规也没有明显的限制,同时美国人工成本高,所以DIY也是消费者进行汽车维修保养的主要方法。

讲到这里,假设你是一位国外的汽车维修保养连锁企业,你会以DIY模式为主还是DIFM?

从 AutoZone、OReilly、AAP 三家龙头企业来看,AutoZone 以 DIY 模式为主,收入占比约 80%,OR和AAP的模式较为均衡,DIY 模式分别占比 58%和 43%。从这里可以看到面对极高的人力成本,还有培养员工的时间,DIFM开店可复制性的缓慢,所以龙头汽车地带,选择的是以DIY模式为主,一方面美国确实有车主DIY维修的需求,另外可以节省人力成本,同时提高连锁店的可复制性。

由于这种DIY其实是TOC的连锁店,于是美国这类连锁店其实产生了品牌效应,为什么DIFM很难有品牌效应,因为安装的时候操作,没有经过消费者的手,虽然看起来也是TOC,但是经手方不是车主,使得操作感觉和直观体验无法形成粘性。

前四大连锁企业占据了超过40%的市场份额,同时将门店布局进了社区,方便购买。站在当前展望未来的美国汽车后市场其实不算是一个好的介入时机,首先汽车零部件变得越来越集成化,复杂化,这意味着DIFM的占比会逐渐提升,这对汽车连锁企业成本端是一个负面冲击,另外电动化时代的来临,车身部件越来越少,从长期看部分需求是下滑的趋势。

(四)美国汽车后市场政策

包括《谢尔曼法案》《克莱顿法》《联邦贸 易委员会法》《联邦汽车经销商特许经营法》《诚实法》《汽车可维修法案》《马格努森 -莫斯保修法》等,禁止整车制造厂及其经销商维修店的垄断,比如禁止卖车时以质保期时以原厂配件为条件,禁止经销商维修店对于更换非原厂配件时拒绝维修,并且保证非原厂配件的维修质量,及时向车主、汽车维修者等提供诊断、维修车辆所必需的技术信息等,法规的推出也给汽车后市场的诞生提供了公平的竞争环境。

“让市场化变得更加市场化”这里其实涉及到一个保质期的问题,国内的汽车保质期几年,几年内估计车主大概率会回到4S店更换原厂的配件,所以国内汽车后市场的成形还要考虑到政策因素,还有整体汽车的平均车龄因素,如果车龄都很新其实后市场的非原配件是很难有诞生的市场空间。接下来我们来看一下美国一些汽车后市场玩家的简单介绍。

(五)主要玩家介绍

1.头部玩家-AutoZone 汽车地带(连锁商)

时间拉回到1968年,AutoZone的创始人约瑟夫得命接受家里生意,在70年代发现商机,认为DIY市场的汽车零部件业务增长快,且价格敏感度相比食品比较低,同时这行业的客户服务做的比较差,于是在1979年开设了第一家店铺,叫做AutoShack,我特意查了一下Shack是什么意思,中文意思是小屋棚,可能他也未曾想到,当年自己只想做的一个汽车小屋,40多年后的今天已经变成了接近500亿美元市值的汽车地带。(而2015年的国内汽车后市场狂潮却没有注重1968年约瑟夫注重的客户服务)

AutoZone最初只有四家店,但是是第一家配备电子产品目录的汽车配件商店,客户可以实时查看多种零部件以及保修信息,自创立之初,AutoZone 就将企业文化设立为“以卓越客户服务为核心”,并在当时提供天天低价的产品。我们结合前面美国汽车市场的环境,当时汽车保有量刚好处于快速成长期,汽车后市场刚兴起,平均汽车年龄在6年左右,处于需要维护维修的临界点,同时行业内缺少DIY的便宜质量又好的配件,也少有把客户服务做到极致的商家,市场诞生,解决问题最后就是搭建壁垒,一般店里有1.5-2.5万个SKU,提供大众化的常用配件,基于当地特色车型配备常用配件,通过DIY这种模式,直接接触消费者,最后形成了品牌效应,在规模扩张的同时做到了对上游的议价能力,形成规模优势。

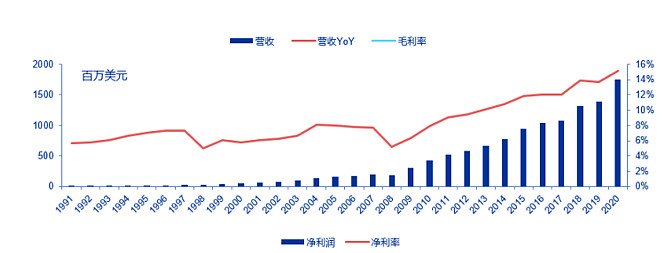

我们来看AutoZone的财务数据,我们把成长分为两个阶段,首先是1979年-1999年,这一段时间,公司收入维持20%左右的复合增速,毛利率维持在40%左右,整整20年都保持在这个水位上,从未出现过负增长,当时的背景我们前面提过,是汽车保有量上升的快速期,汽车后市场蓬勃发展的初期。2000年后,公司进入第二阶段,收入增速放缓,至今20多年维持在6%-10%左右的复合增长,也从未出现过业绩下滑情况,但是企业修炼内功,不断改善产品组合,使得毛利高的产品占比提升,以及供应链的质量提升,使得毛利率从40%提升到了2020年的54%。

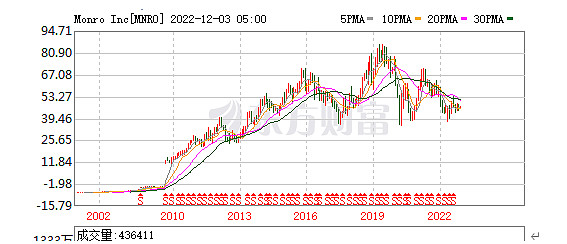

2.尾部小众玩家-Monro

Monro Muffler Brake,这家公司主要提供汽车底盘维修和轮胎服务,维修店分为服务店和轮胎店两种,它聚焦在易损易耗领域维修,并且通过战略收购兼并快速成长,一共有953家自营店,其中45%是收购来的,公司并非追求大而全,使得公司的SKU(库存单位)不至于太大,维修零配件共供应在可控范围内,门店服务容易标准化,这类公司就是小公司在业务上聚焦,但是在产品上差异化,虽然能活下来,但是这类易损易耗品的竞争对手太多了,在无差异化的行业内没有规模优势,品牌效应,时间过久后毛利率会下滑,但有一个好处是,它的野心小,而那些野心勃勃想要什么都做的公司可能已经消失了。

3.一家很特别的玩家-Dorman Products(零部件供应商)

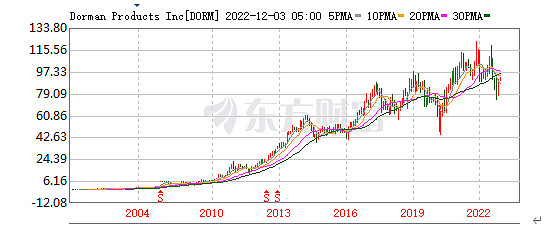

故事的起点发生在1918年,来自Cincinnati的两兄弟Jack和Lew Dorman发现人们找不到修理汽车所需的基本零件,所以创办了一家名为Dorman Products的公司,专门销售从旧车辆采购来的hard-to-find的零部件,注意这个时间节点,1918年,汽车行业发展的黄金时期是1950年后,汽车后市场的爆发是在1970,而在1918年诞生的dorman,显然没有汽车地带当时诞生的天时加持,接近50多年的时间市场非常非常小,他们几乎很难发展,但是坚定“hard-to-find”的理念,坐了60多年的冷板凳,终于等到了汽车后市场的诞生,也盼到了Advance,Autozone,O‘Reilly等强大下游客户的崛起。

那不容易的60几年,一开始他们做一些很小的零件销售,比如小星轮(starwashers),调节螺钉和中心弹簧螺栓,后面发展到轴承,盖子,夹具,软管和弹簧等,如今Dorman提供超过118000种不同的产品,包含了轻重型车辆,从底盘到车身,从引擎到车底,从硬件到复杂的电子设备,2006年公司上市,目标市场8-13年年龄的汽车车辆,提供那些市场上难以找到的零部件,解决客户的问题,成为冷门的大牛股,给他们100多年的坚持给予了足够的舞台,也正是他们的坚持,才可以让在2022年的我们看到这么精妙的商业模式。

Dorman公司自2011年至2021年,投资人给予的市盈率水平也获得显著提升。PE-band 市盈率中枢从12.5X升至31.3X

Dorman商业的妙处:由于这个商业的妙处是碎片化的,所以我以标数字的方式来描述

1.与大部分的公司目标市场不同,Dorman聚焦于非易损零部件(比如车窗把手,邮箱管盖),首先这类市场愿意做的人很少,因为更换频率低,单价高,比较容易堆积库存,并且它是非标准化的产品,每辆车不同的型号可能会配备不同的部件,这意味着你要普及开来就要让一种产品形成成百上千种型号,这是一个看起来简单但是不容易的生意,所以本身竞争对手少。

2.非易损零部件的特性是,它是车辆正常或者安全运行所必需的零件,少了以后开不了,同时单价高对价格敏感,这就给非原厂件替代原厂件提供了契机,必需叠加压低价格的能力。

3. Dorman积累了设计零部件的能力,它不仅仅是一个汽车供应链公司,还叠加了设计,汽车原厂配件有设计缺陷,Dorman为客户优化升级,原始设备制造商从制造商的角度考虑,有时会忽略维修专业人员或车主的需求,例如减轻重量和简化工厂组装,Dorman改变零件设计材料等,较少故障,同时考虑车主更换的方便性,做到产品比替换的原厂件更好。

4. 原厂有时候是以总成的方式出售,而Dorman可以提供总成中的一个部件。或原厂只提供零散部件,Dorman可以帮客户预先组装,从2021年报中的例子可以直观感受:我们的卡车床地板支架、差速器盖和油箱横梁通常不需要更换整个卡车床、车轴和其他大型车辆部分,因为它有助于直接修复腐蚀的部件。

5.有些车子的车龄已经高达8-13年,而这种老牌车子的零部件原厂厂商可能产线都已经暂停了,焦头烂额的车主找不到合适的原厂件,这时候Dorman在这类事情还没发生的时候就提前设计好了这类绝版的零件,名副其实的“hard-to-find”。

二、中国汽车后市场

(一)中国汽车后市场发展史

90年代的时候是小型的维修点,当时的汽车还没发展,直到2000年后,4S店新起,乘用车高速发展,4S店模式销售和售后捆绑席卷国内,2003年外资比如米其林和普利司通都进入中国,随着汽车后市场的发展迅猛,2015年大量互联网模式妄想抢走4S店的地盘,出现了一堆眼花缭乱的靠烧钱的O2O公司,后来因为模式局限和资金链断裂离开市场,直到如今天猫京东也开始进入后市场,开始新一轮的群雄割据。

(二)车主需求模式与行业格局

国内车主的需求基本全部都是DIFM(Do it for me)的模式,因为国内消费者基本都是让汽配师傅更换,另外劳动力成本也不高,汽车后市场的主要份额在4S店,占据了60%以上的份额,大部分都是原厂零部件,非原厂的占据40%左右。这里面的数据有2个关键点,一个是DIFM模式,这个模式注定了国内的连锁店很难像美国的汽车地带DIY为主的快速标准化复制,因为需要培养大量的汽修人才,第二,国内的市场4S店已经有先发优势深入人心,无论是维修的原厂件还是附带的一些低价格敏感度的易损品,国内的新型连锁店是去抢市场而不是开店就可以。

目前整个行业进入了大混战,传统的4S店属于防守方,而进攻方有传统汽车经销商,中升控股,主要做2C服务,还有传统汽车配件厂商,大部分都是轮胎厂,比如米其林,中策,玲珑,赛轮,森麒麟,还有互联网大厂,天猫养车,京东的京东京车会,还有腾讯入股领投的途虎养车,阿里领投康众。汽车后市场庞大的市场和成长性吸引了大量资本,同时互联网化给了流量即成本的互联网大厂入驻的机会,这些因素注定了整个行业的格局不会是长期积累沉淀,而是不断动态变化,激烈的一个动态竞争圈。

其中最典型的目前还活着的途虎养车,就是以轮胎切入,全国开店的模式,逐渐拓展到全品类,保障物流高效,线上线下结合,总的来说这个连锁店要做出来本质上差异化不大,还是对供应链效率的深耕,在服务上抓手,做到库存周转率高,做到高服务,合理的价格,值得信赖的质量,这样做可以活下来,但是竞争依然激烈,另外一种生存模式就是互联网大厂的流量为王,直接线上抢占流量入口,引导到线下门店,所以最后可能胜出的是互联网大厂,深耕供应链的新汽配连锁店,还有细分领域差异化的公司。

(三)国内汽车后市场发展阶段

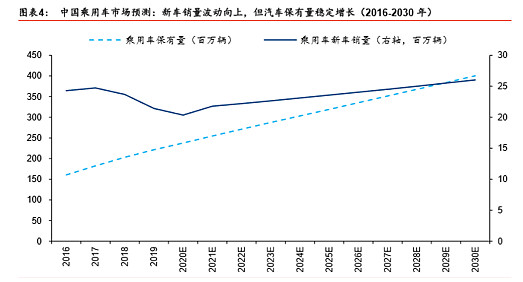

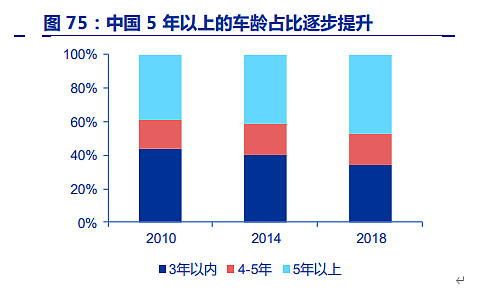

目前国内新车销量2600多万辆,乘用车保有量3亿辆,成为和美国差不多的汽车保有量较大国家,2019 年中国全部保有乘用车的平均车龄为 6.2 年,中国五年以上的车龄占比逐渐提升,这个就像美国当初汽车后市场刚厚积薄发的前奏,平均车龄攀升,汽车保有量大增,汽车销量放缓。2017 年中国汽车后市场规模突破万亿,预计 2020 年实现 1.4 万亿的规模,到 2023 年达到 1.9 万亿。

(四)2015年风口上消失的玩家

这里特别写一写2015年汽车后市场大热的时候,这些消失的公司究竟为什么会失败,这一些最聪明的人做着最宏大的事,在万亿的我们所谓的“赛道”里,却失败在大空间中,人人都想成为美国的汽车地带,没有人沉淀想着去成为Dorman products这类目标“hard-to-find”的公司。

1.淘气档口

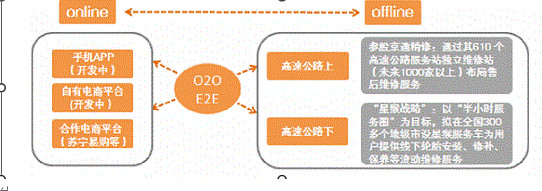

成立于2013年,成员是阿里,淘宝,网易等资深的互联网人,还有一大批汽车服务业的精英,它的做法是B2B/C的电商平台,个人商户通过平台购汽车零配件,2014-15年的时候非常辉煌,A轮拿到了3000w美元的融资,2015年拿到了3000w美元B轮融资,2016年在全国有18个中心仓,计划2016年将门店拓展到10000家,但是最后资金链问题,加上派系矛盾,还有云修车切入门店不成功,2017年被京东收购,淘气云修的问题就是采用加盟模式,想要用轻松的方式拿到利润,线上线下没打通,毕竟国内的是DIFM模式,车主需要的是Do it for me,讲到这里翻到一篇2015年的券商研报,还十分看好如日中天的淘气修,就是下图的O2O模式。

2.诸葛修车

2014年2月诸葛修车上线,第一年累计交易额就突破了21亿,成立不到2年登陆新三板,估值到达60亿,完成了4轮融资,半年后ST,上市1年后倒闭,它的方式也是类似,用一个网上平台将汽车后市场的各类主体组织起来,建立一个“产业互联网模式疯狂烧钱,到处扩张,最后花完了钱,就结束了。

回顾2015年的汽车后市场狂潮,从崛起到陨落,倒闭的大多都是轻资产,新商业模式多种多样,但是大家都去做O2O,或者B2B,O2O这里的问题就是第一个国内市场几乎全是DIFM,大家不仅仅是在电商平台上买一个部件,还需要人员安装,没有线下的服务积累,另外假设是B2B的模式,线下原有的企业自身本就有供应链的渠道,在产品同质化的情况下,打价格战也必不可少盈利空间小,而4S店的原厂件自身有足够强的信用体系,而我们做B2B或者O2O的话零部件的信用体系还未建立。

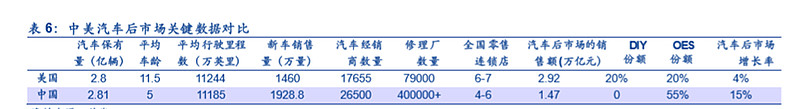

(五)中美汽车后市场差异总结

首先美国汽车后市场的车主需求有分化,美国车主DIY的需求存在,使得汽车地带这类聚焦DIY的汽配连锁商可以标准化复制,节约人力成本,并且当年互联网还不发达,品牌具有先发优势,所以发展竞争不激烈,而DIY模式使得车主直接与零部件接触形成了品牌效应和粘性,于是市场集中度又攀升。而中国的客户需求是DIFM,十分注重线下的维修服务,并且市场格局十分分散,传统的4S店占据了60%的市场份额,新玩家层出不穷,面临的竞争十分激烈。

从市场的角度来看,美国的平均车龄到了12左右,而中国的平均车龄6.5左右,一个是较为成熟的阶段,一个是发展刚起步的阶段,从国内目前的一些玩家来看,有胜出可能性的是掌握流量入口,有足够雄厚资金的互联网巨头,用线上线下结合的模式进行跑马圈地,第二种的以一类部件聚焦,做到线下的客户粘性后,开始反向积累线上的用户,再进行线上导流的结合,同时慢慢拓品类,也许还聚焦在某一些区域,注重供应链的完善,和服务的差异化,但和4S店竞争和互联网巨头竞争依然是非常头疼的问题。

第三种就是Dorman Products的模式,聚焦那些原厂做不到或者没有做的部件解决客户的问题,同时提供优化设计,对各类车型进行不同型号的供应能力,拥有解决“hard-to-find”的能力,同时绑定前面两种可能成功的汽配连锁商,这样可以绕开4S店林立的同质化产品的竞争痛点,同时避开了混战时期赢家不确定性的风险,但是Dorman Products这种模式在国内的风险就是,还要看天猫,途虎等店,会不会把重心业务扩展到汽配销售和维修,去触及4S店的蛋糕,铺开产品品类。

写到这里突然明白了为什么Dorman Products 把自己的目标市场定位为8-13年车龄的汽车,因为随着车龄越来越长,原厂零部件价格相对车价残值就会显得奇高,零部件的生产线也会有部分停产。那么这个市场非原件代替原件的驱动力就更强了,越老越吃香。

上两天看到一个视频讲最佳男配角张世(神话里面的赵高),他长得不是偶像型的,但是对表演非常有兴趣,所以常常和同学一起出去演戏,但是他同学都是大帅哥,所以他只能站在这些主角旁边演端茶倒水的人,他就把端茶倒水进行到底,在端茶倒水中让别人喜欢他,最后成了最佳男配角,这世界上的主角伟大的企业都是凤毛麟角,大部分的是消失在历史长河中的,文中的Dorman Products 可能市值只有29亿美元,而站在舞台中央的汽车地带市值488亿美元,Dorman看起来就像是主角背后默默无闻的冷门配角,但它依然也将它所在的“hard-to-find”的领域做到极致,最后也成为了大牛股。

至于A股的相关标的行业分析里面的模式路都铺好了,具体选择靠大家自己,就是一千个读者一千个哈姆雷特了,选主角还是配角,都是开放式,对于我来说,我可能更想成为一个配角,把配角做到极致,而世人往往被主角的光芒光环所吸引禁锢,追逐于虚无缥缈的东西之中。

转发评论点赞都是一种支持,关注是一种缘分